作者:新华财经面包财经

近期,农银汇理策略收益一年持有期混合(基金主代码:010347,以下简称“农银汇理策略收益混合”)发布一季报,该基金一季度净值回撤超两成,跑输比较基准约10个百分点。股票持仓偏高,是该基金一季度大幅下跌的重要原因。

2022年一季度,农银汇理策略收益混合发生亏损近16亿元。该基金成立时间不足2年,但累计亏损已超过18亿元,加上首批投资者一年封闭期到期,投资者逐步离场,一季度共发生净赎回逾6亿份。

从农银汇理基金旗下整体权益类产品来看,一季度收益率全员告负,平均收益率约-17.45%;合计亏损约125亿元,共发生净赎回超14亿份。

农银策略收益混合:份额净值长期低于1元 一季度回撤超两成

农银汇理策略收益混合成立于2021年1月,基金份额约56.47亿份,是目前农银汇理旗下规模最大的偏股混合型产品,其基金经理为张峰。

该基金成立以来,净值表现一般,单位净值长期低于1元。尤其是今年以来,伴随着股市整体低迷,农银汇理策略收益混合与其业绩比较基准的差距呈扩大趋势。

图1:截至2022年一季度末农银汇理策略收益混合累计净值增长率与业绩基准收益率走势

一季报显示,农银汇理策略收益混合报告期末单位净值跌至0.7645元,净值减少21.14%,跑输比较基准10.31%。截至2022年4月28日,该基金的单位净值进一步下跌至0.7473元,今年以来的亏损率接近23%。

根据基金一季报,农银汇理策略收益混合的偏高仓位,导致一季度业绩大幅下跌。该基金前两个月基本维持了组合稳定,自三月份开始减仓,至73.51%。

从具体持仓来看,股票仓位虽有下降近8个百分点,但持仓集中度有所上升。2022年一季度,农银汇理策略收益混合前十大重仓股资产占比达到53.81%,较去年末增加约8个百分点,贵州茅台、山西汾酒新进成为前十重仓股。

基金重仓股年初以来回报率均为负值,其中传音控股更是股价腰斩。

图2:截至2022年4月28日农银汇理策略收益混合一季报显示重仓股年内回报率

首批投资者锁定期届满 业绩低迷迎来大规模赎回

低迷的业绩同样表现在基金的财务指标上。2021年年报显示,农银汇理策略收益混合全年投资实现负收入-0.79亿元,加上高额的管理费支出,全年录得净亏损2.39亿元。

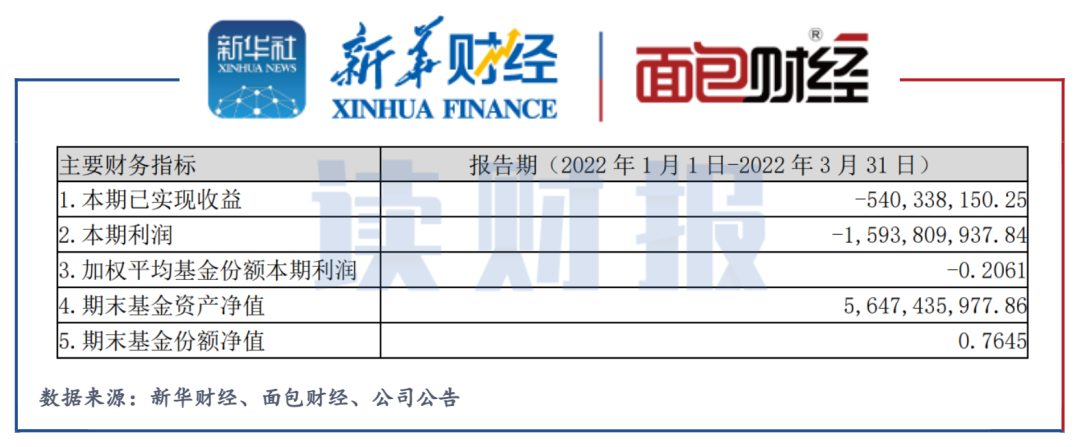

2022年一季度,农银汇理策略收益混合的总亏损近16亿元,资产净值较去年年末减少约21亿元。

图3:2022年一季度农银汇理策略收益混合主要财务指标

需要一提的是,该基金对每份基金份额设置一年持有期,第一批申购份额在今年一季度迎来解封。

根据基金招募书,在基金份额的一年持有期到期日前(不含当日),基金份额持有人不能对该基金份额提出赎回或转换转出申请;基金份额的一年持有期到期日起(含当日),基金份额持有人可对该基金份额提出赎回或转换转出申请。

封闭期开放,加之与基金投资目标“追求资产的长期稳健增值”背离,引来投资者大规模赎回也不足为奇。基金一季报显示,报告期间基金总赎回份额达到6.93亿份,约占期初总份额的8.6%,同期总申购份额不足0.5亿份。

农银汇理旗下权益类基金一季度共亏125亿元

农银汇理成立于2008年,股东背景雄厚,由中国农业银行、东方汇理资产管理公司、中国铝业股份有限公司共同出资组建,其中中国农业银行持股51.67%,东方汇理资产管理公司持股33.33%,中国铝业股份有限公司持股15%。截至2021年末,农银汇理管理总规模超过2000亿元,在管产品66只,其规模在业内属于中上游。

近期,公募基金陆续披露一季报,权益类产品普遍业绩惨淡,农银汇理旗下产品同样出现大幅回撤。

统计显示,农银汇理的权益类产品(灵活配置型、偏股混合型、普通股票型,下同)一季度收益率全员告负,平均收益率约-17.45%。其中,张峰管理的5只产品平均亏损超过20%。

图4:农银汇理旗下权益类产品2022年一季度盈亏情况

根据已披露2022年一季报产品计算,农银汇理旗下权益类产品合计亏损约125亿元,公司规模最大的权益类产品农银汇理新能源主题一季度亏损43.5亿元,占总亏损的三分之一,另外农银汇理工业4.0也亏损超过10亿元。

从申赎情况来看,一季度权益类产品共产生净赎回超14亿份,其中农银汇理策略收益混合、农银汇理新能源主题合计净赎回超过11亿份。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经