专注企业债务纾困与价值重组的实战笔记・服务银行、AMC、政府平台及民营企业・涅槃贷 3.0 开创践行者・以 “铁算盘、铁账本、铁规章” 重塑信用。

作者:西政财富

上周,REDD Asia报道称,中国人民银行要求部分银行每周上报其对10家国有房企、5家无实际控制人的房企(指万科、绿地、绿城、金地、远洋5家非国有企业)和50家民营房企的风险敞口;央行选中了一部分在房地产行业有较大敞口的银行,要求他们在上周上报4月和5月持有的债券、开发贷和按揭数据;央行可能会根据环比数据,判断银行是否增加了对房地产行业的敞口。市场方面预计,银行在6月份对房企的实际投放资金额可能达到4-5月份的好几倍,房企的流动性压力也将大大缓解。

5月31日,宁波市住房和城乡建设局发布了《关于支持刚性和改善型住房需求的通知》,该通知中提到“房地产开发企业可以使用银行保函替换商品房预售项目的预售资金相应监管额度,商品房预售资金监管银行不得拒绝接受合规的银行保函。房地产开发企业可以在确保资金安全、不影响项目正常建设工程款支付的前提下,使用超出重点监管额度的预售资金支付本市土地竞买保证金,使用期限不得超过45天”。

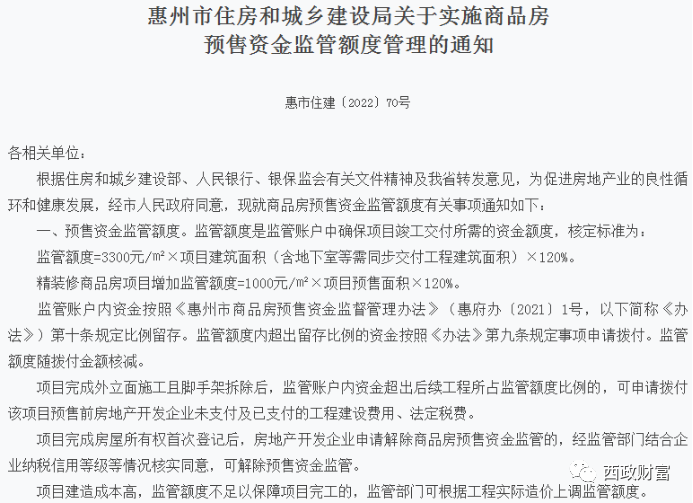

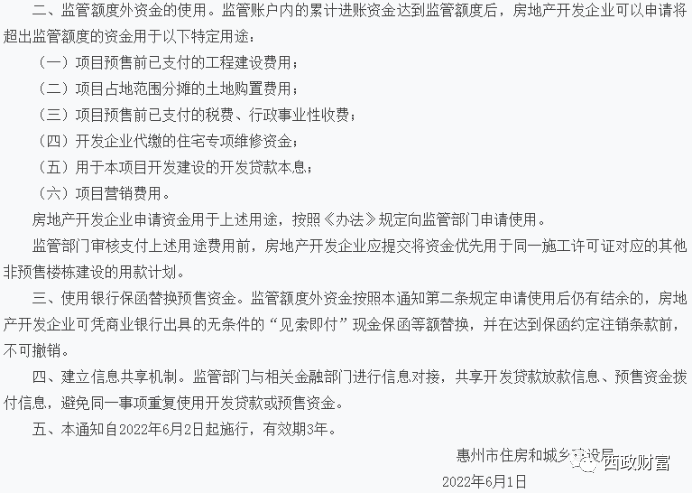

6月1日,惠州市住房和城乡建设局发布《关于实施商品房预售资金监管额度管理的通知》,我们认为,这是一份非常具有借鉴意义的政策性文件,具体附图如下:

今年2月份,监管层出台了全国性商品房预售资金监督管理办法,但政策的执行效果非常一般,主要原因是很多地方采取了保护主义,从严监管,以防止出现烂尾楼风险,不过这也跟房企的流动性风险有关。4月29日,中央政治局会议对房地产的表述中提到了“优化商品房预售资金监管”,此后惠州、徐州、梅州、连云港、岳阳、长春、宁波等多地密集出台的稳地产政策中,在预售资金监管方面都提出了优化措施,而惠州6月1日出台的《关于实施商品房预售资金监管额度管理的通知》在可执行性方面无疑迈出了重要的一步。

市场方面认为,不管是央行要求银行端增加对房地产行业的敞口,还是预售监管资金的实质性放松,对于改善房企的流动性压力来说,目前都能起到及时雨的作用。从我们地产前融业务的角度来说,银行贷款(尤其是开发贷)与预售资金监管的放松为地产投资机构前融资金投放的还款来源提供了更好的退出保障,因此地产前融业务接下去有望快速恢复。

需要注意的是,不少同行对目前政策调整后的实施效果依旧存在疑虑,一是银行不太可能同意给出险房企开具保函以置换监管账户中的资金;二是地方政府在保交楼的压力下有很大的动力去留住监管账户中的资金,也即不会轻易放松监管让开发商把钱转走,因为对地方没有什么好处;三是很多城市都已经明确了即便是已交楼项目也不终结监管,因为当地还有这家房企的其他项目可能会出险,需要补充建设资金以防止烂尾。宁波5月31日的《关于支持刚性和改善型住房需求的通知》允许“房地产开发企业可以在确保资金安全、不影响项目正常建设工程款支付的前提下,使用超出重点监管额度的预售资金支付本市土地竞买保证金,使用期限不得超过45天”,实际上也是地方政府想把监管账户资金留在本地。如果按照上述逻辑来分析,房企对预售监管账户的资金其实还是没有足够的话语权,也即通过预售资金监管的放松改善房企的流动性存在现实操作层面的一些难题。

回到先前一直讨论的楼市回暖时间的问题上,有同行认为房贷利率在没有进一步下调前,销售端不太可能出现根本性的好转,因为这一波房地产行业下行的根源性问题是居民收入的受损和对未来收入预期的下降。截止当前,强二线以上城市核心区域的楼市销售情况已有明显回暖,但楼市整体的企稳回暖却远不如预期。回到按揭利率继续调低的可能性问题上,因大幅下调居民贷款利率会引起银行盈利明显降低的问题,而过去几年房贷利率事实上持续高于其他贷款利率,也即居民部门一直在补贴其他企业部门,如果房贷利率下调过快,那可能其他行业的利率就要上调以维持银行利润,或者就是整个利率中枢进一步下移,包括存款利率,而要按这个路径去尝试,则难上加难,毕竟美联储加息以及地缘政治冲突带来的国际国内压力实实在在地摆在那里。

当然,就我们自己的判断而言,强二线以上城市的楼市已在企稳回暖,到今年第四季度,房地产及楼市整体也将逐渐企稳。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 银行终于给力了

西政财富

西政财富