西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:投拓江湖

来源:投拓江湖(ID:TT707276146)

收并购的知识,纷繁复杂又比较零散,很难汇总成相对完整的体系,不少投资人一直都在学习的路上。今天这篇文章,就挑一下收并购项目中,最为常用,高频率的实操知识点,跟大家进行分享。

什么是无票溢价

无票溢价这个概念,收并购中最为常见,但是给它下个定义却不容易。

在股权收购交易对价款中,扣除掉有票的部分,剩下的就是无票溢价。溢价=无票成本,这个公式是错误的,但是实际误差不大,但这样解释有点粗糙,不够严谨,但是相对简单易懂。

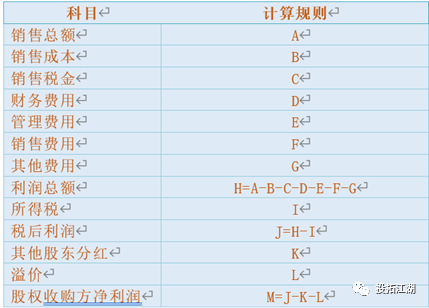

给无票溢价下一个科学严谨的定义,有点费脑。通过一个典型例子,就一目了然了。下图是一个典型的项目测算表:

这个表有一个前提,即A到G项已经囊括了项目的全部有票成本,收购前的项目公司亏损和无票的支出不予承认,项目的测算形成了闭环。按照签订的股权转让协议,其他股东得到的利润是L,不考虑溢价的情况下,股权收购方得到的利润是M+L。

但是在实际的测算中,大部分公司会采用在测算表中支付溢价的方式,扣掉这部分无票成本,最终得到收购方的实际利润,即M=J-K-L。

因此,从这个测算的逻辑,就能很容易理解溢价。所谓无票溢价,就是股权收购方,向股权转让方额外支付的,己方本可以分配的项目利润金额,也就是表中的L项。

无票溢价测算中如何处理

无票溢价这部分,在测算中如何处理的问题,让不少投资人也很头大。这部分无票的交易价格,既不属于土地成本,也不属于建安成本,更不属于三费,放在土增税增值税融资成本项里面,也不合适。

较为妥当的测算处理方式是,将无票溢价放在归属股东的项目净利润后面,再予以扣减。也就是说,项目公司的股东实际净利润=(项目公司税后净利润-无票溢价)X股权占比。(如果是个人股东,还需要缴纳25%的个人所得税)

从这个测算的逻辑来看,大家在搞收并购项目的时候,需要区别项目公司层面的净利润和股东层面的净利润,是有很大差异的。因为扣除溢价以后,股东实际得到的净利润,会很少。

如何解决无票溢价

实操当中,解决无票溢价,主要有以下五种方法:

1、拆迁补偿费,可以增加一些成本,但是这个需要有拆迁的事实,不能虚构。

2、采用收购方借款给项目公司,项目公司偿还原股东借款的形式,并支付一定的借款利息的形式,处理掉一部分溢价。但是需要基于原股东有向项目公司借款的事实。

3、前期咨询费,需要提供真实的咨询服务成果,而且咨询费会涉及所得税问题,一般采用在税收洼地注册成立咨询公司。

4、工程款和材料费,这个也需要做到业务发生的真实性,需要提前筹划。

5、利用同股不同权的原理,转让方只转让部分股权,继续参与项目的经营,通过提取利润,处理一部分溢价。

不过,上述办法也只能处理掉一部分溢价,更多的溢价还是只能作为“无票成本”吃掉收购方的利润。

收并购的风险点如何全面排查

收并购的风险点,主要包含三个方面:一个土地的权属纠纷及合规性问题、一个是项目公司的对外债务及法律风险、还有一个是项目公司股东层面的纠纷和风险。

1、土地风险。主要包括核查土地来源(确定土地风险点核查方向),土地款是否缴清、有无滞纳金、地块规划与控规是否冲突、三通一平是否实现、有无土地闲置问题、有无办理土地抵押,有无天然气高压线迁改问题,航空限高问题、红线内外不利因素、区域有无预售限价等。

2、项目公司的风险。首先就是公司的负债,特别是隐性负债问题,然后是是否涉及对外司法纠纷,未了结的诉讼,未履约的重大合同。还有是否有股权质押,财产抵押问题,是否有财务问题,不明支出等。还有一个,就是要核实同一公司名下是否有其他土地或者房产,需要资产剥离。

3、股东层面风险。首先是要核查公司股权构,以及公司决策权治理情况,然后是股东出资是否实缴到位,再次是股东的优先购买权问题,最后还要核查公司的股东是否有刑事犯罪,有股权冻结风险的。

含税价与不含税价

基于前面的无票溢价问题,导致在收并购项目时,会产生巨额的土增税,当然其他税也有,但土增税是大头。有的收购方在收购项目时,不愿意承担这部分的成本,就产生额含税价和不含税价的问题。

含税价,顾名思义就是出让方承担土增税,将溢价部分视作交易的有票成本的一部分,通过详细的测算,扣除其中的土增税等后期开发过程中,由收购方承担的税务成本,最终得出的交易价格。含税价的实现,可以在前期交易时,直接抵扣交易对价,也可以在后期清算时再具体扣减,操作形式多样。

含税价的计算,可以有效让出让方认知项目的税务成本,作为谈判的一种辅助手段,也可以在出让方比较着急卖项目,收购方比较强势的场景下运用。

不含税价,是相对于含税价而言的,就是出让方不承担土增税,由收购方自行承担,从而得出的直接交易对价。

什么是交易架构

交易架构这个问题主要是在收并购拿地方式中运用较多,其内在含义是收并购双方经过一系列商务谈判所确定,最终以合同形式明确约定,协调与实现收并购双方利益的一系列安排。

交易架构包含的内容板块有:收购方式的选择与介绍(股权并购还是资产收购);交易对价支付方式与时间节点;交易过程的组织与具体步骤;合作双方权利与义务;风险分配与控制;退出机制等。

这个含义与大家日常理解的内容是有出入的,大家日常口中常提到的“交易架构”主要指的是交易过程的组织与具体步骤,是把这个名词的使用狭义化了。

风控和兜底措施

何谓兜底措施,兜底措施也叫增信措施,指的是为了保证投资人或者收购方的利益,确保交易安全,在交易架构中设置的一套机制,其目的是为了防范不可预料的风险。

常见的风控和兜底措施,包括土地抵押,股权质押,股东或实际控制人连带保证,第三方担保,现金回购等等。风控和兜底措施的设定,可以是前面的一项或者多项,以执行的有效性,能够盖得住交易风险为原则。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投拓江湖”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 收并购项目常见的7大高频重点知识

投拓江湖

投拓江湖