作者:刘志强

来源:中证鹏元评级(ID:cspengyuan)

主要内容

2021年11月19日,中国银保监会办公厅发布《关于调整保险资金投资债券信用评级要求等有关事项的通知》(银保监办发〔2021〕118号)(以下简称“《通知》”),《通知》是中国银保监会根据《保险资金运用管理办法》(中国保险监督管理委员会令2018年第1号,以下简称“《管理办法》”)等监管规定,对《保险资金投资债券暂行办法》(保监发〔2012〕58号)的修订完善,对保险资金投资债券信用评级的要求进行了调整,主要内容及影响如下。

1、保险资金投资金融企业(公司)债券,取消了原有的债券发行人白名单和外部信用评级要求,也即取消了保险资金对风险相对较低的金融债券的投资范围限制,由于金融债券发行规模较大,未来保险公司对金融债券的投资占比或有一定上升;

2、保险资金投资非金融企业(公司)债券,按照保险公司信用风险管理能力和偿付能力充足率,分类设置可投资的非金融企业(公司)债券的最低外部信用评级要求,整体来看,保险公司的自主投资决策范围大幅放宽,有利于保险资金的市场化运作,不过我们认为保险公司对高收益债券的投资还有一个逐步调整的过程,保险公司的信用风险管理能力也将面临更大的考验;

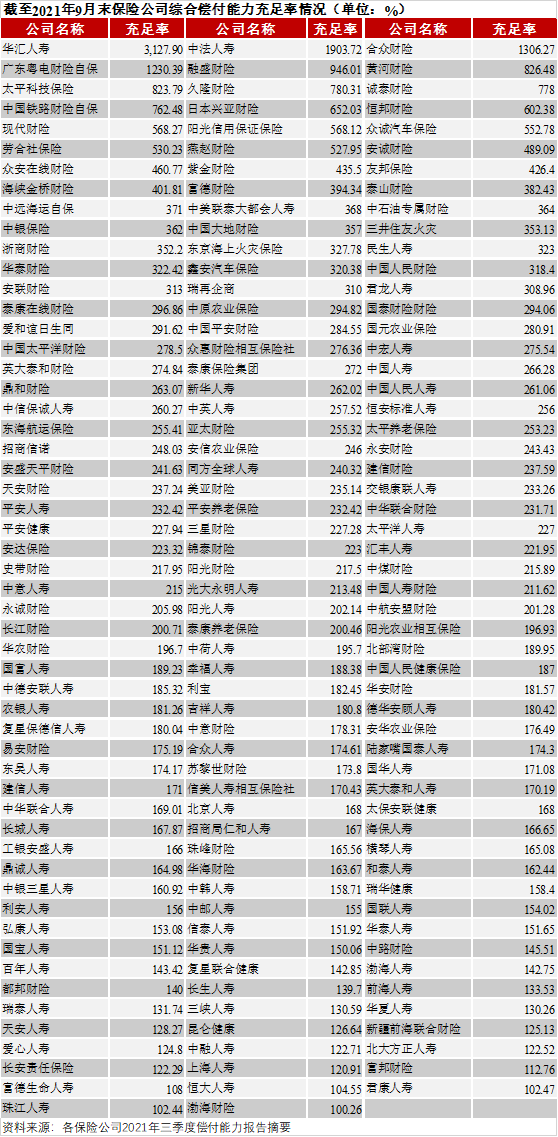

3、根据可查的161家保险公司披露的数据,截至2021年9月末,保险公司偿付能力充足率高于200%的有89家,高于120%但低于200%的有66家,低于120%的有6家。需要注意的是,多家成立时间较短或业务规模较小的保险公司,尽管其综合偿付能力充足率很高,但可能因为不具备监管部门认可的信用风险管理能力,在投资非金融企业(公司)债券时仍对所投资债券有较高的外部信用评级要求;

4、首次明确了保险资金投资BBB级(含)以下债券的集中度要求,考虑到目前国内债券外部信用级别大部分高于BBB级,现阶段该条款对保险资金投资范围的影响有限;未来随着外部信用评级机构信用区分度的扩展,该集中度要求将会形成一定约束。

此外,2018年4月1日起实施的《保险资金运用管理办法》第十五条还明确规定了保险资金可以投资资产证券化产品。《管理办法》所称资产证券化产品,是指金融机构以可特定化的基础资产所产生的现金流为偿付支持,通过结构化等方式进行信用增级,在此基础上发行的金融产品。《管理办法》未对资产证券化产品的外部信用评级做出具体限定。自2012年资产证券化产品重新发展起步以来,资产证券化产品已成为资本市场重要的大类资产之一。将资产证券化产品纳入保险资金投资范围,也对保险公司信用风险分析和管理能力提出了更高的要求。

中国银保监会办公厅关于调整保险资金投资债券信用评级要求等有关事项的通知

各银保监局,各保险集团(控股)公司、保险公司、保险资产管理公司:

为规范保险资金债券投资行为,防范资金运用风险,根据《保险资金运用管理办法》(中国保险监督管理委员会令2018年第1号)等监管规定,经银保监会同意,现就调整保险资金投资债券信用评级要求等有关事项通知如下:

一、保险资金投资的金融企业(公司)债券,包括金融机构在全国银行间债券市场、证券交易所市场发行的债券和国际开发机构发行的债券。

前款所称金融机构指在中华人民共和国境内,经人民银行、银保监会及其派出机构和证监会批准并依法设立的金融机构。

保险资金投资的金融企业(公司)债券,其发行人应当公司治理良好,经营审慎稳健,具有良好的守法合规记录,相关监管指标符合国务院金融监督管理机构的规定。

二、保险资金投资的非金融企业(公司)债券,其外部信用评级应满足以下要求:

(一)保险公司上季末综合偿付能力充足率为200%(含)以上且具备(或受托人具备)信用风险管理能力的,取消对所投资非金融企业(公司)债券的外部信用评级要求。

(二)保险公司上季末综合偿付能力充足率为120%(含)以上且具备(或受托人具备)信用风险管理能力的,投资的非金融企业(公司)债券的主体和债项,应具有国内信用评级机构评定的BBB级(含)或相当于BBB级以上的信用级别。

(三)存在下列情形之一的,投资的非金融企业(公司)债券应具有国内信用评级机构评定的AA级(含)或相当于AA级以上的信用级别,其发行人应具有国内信用评级机构评定的A级(含)或相当于A级以上的信用级别:

1.不满足(一)或(二)所述条件;

2.存在重大风险隐患或被银保监会列为重点监管对象;

3.被依法托管或接管;

4.银保监会规定的其他情形。

三、保险公司投资单一国内信用评级机构评定的BBB级(含)信用评级以下的企业(公司)债券账面余额,不得超过该债券当期发行规模的10%;保险公司投资同一发行人发行的国内信用评级机构评定的BBB级(含)信用评级以下的企业(公司)债券账面余额,合计不得超过该发行人上一会计年度经审计净资产的20%。

各保险集团(控股)公司应加强公司整体信用风险管控,本着审慎原则,合理设置保险集团及其保险子公司合并计算的前述比例。

四、保险公司投资的企业(公司)债券,应当按照发行人对其债务工具或权益工具的分类,相应确认为固定收益类资产或权益类资产,并纳入相应监管比例管理。

五、保险机构开展债券投资应切实履行机构主体责任,加强信用风险管理能力建设,完善内部评级等风险控制体系,审慎投资,自担风险。

六、保险资金投资开发银行和政策性银行发行的债券按照《保险资金投资债券暂行办法》(保监发〔2012〕58号)执行。

《保险资金投资债券暂行办法》(保监发〔2012〕58号)第九条、第十条第(一)(二)(三)款不再执行。

中国银保监会办公厅

2021年11月2日

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级