中国人民大学破产法研究中心和北京市破产法学会秘书处负责运维的官方公益学术交流平台,与中国破产法论坛及其专题研讨会、破产法文库互补,相得益彰,砥砺思想,传播理念,促进跨部门跨领域跨地域的破产法学术交流。(公众号ID:bjbankruptcylaw)

作者:二排

来源:ABS研究(ID:ABS-ABN)

先上结论:《暂行办法》规定保险资管产品可以投资于在银行间债券市场或者证券交易所市场等经国务院同意设立的交易市场发行的证券化产品,意义其实并没有那么大。为什么呢?且看二排以下分析:

2020年3月25日,银保监会发布《保险资产管理产品管理暂行办法》(银保监会令2020年第5号)(以下简称《暂行办法》),第三十条规定,保险资管产品可以投资于国债、地方政府债券、中央银行票据、政府机构债券、金融债券、银行存款、大额存单、同业存单、公司信用类债券,在银行间债券市场或者证券交易所市场等经国务院同意设立的交易市场发行的证券化产品,公募证券投资基金、其他债权类资产、权益类资产和银保监会认可的其他资产。

但是需要强调的是,《暂行办法》的调整范围是保险资管产品,如果保险资管产品的资金来自于保险资金,其投资范围依然要符合保险资金运用的监管规定。

注:2014年11月19日,证监会颁布《证券公司及基金管理公司子公司资产证券化业务管理规定》(证监会公告〔2014〕49号)以及配套的两个细则,自此证监会层面的资产证券化产品从之前的行政审批转向备案制。几乎是在同一时间,即2014年11月20日,银监会发布《关于信贷资产证券化备案登记工作流程的通知》(银监办便函[2014]1092号),将信贷资产支持证券发行资格由审批制改为备案制。次年3月26日,中国人民银行公告〔2015〕第7号宣布对信贷资产支持证券发行实行注册制管理。

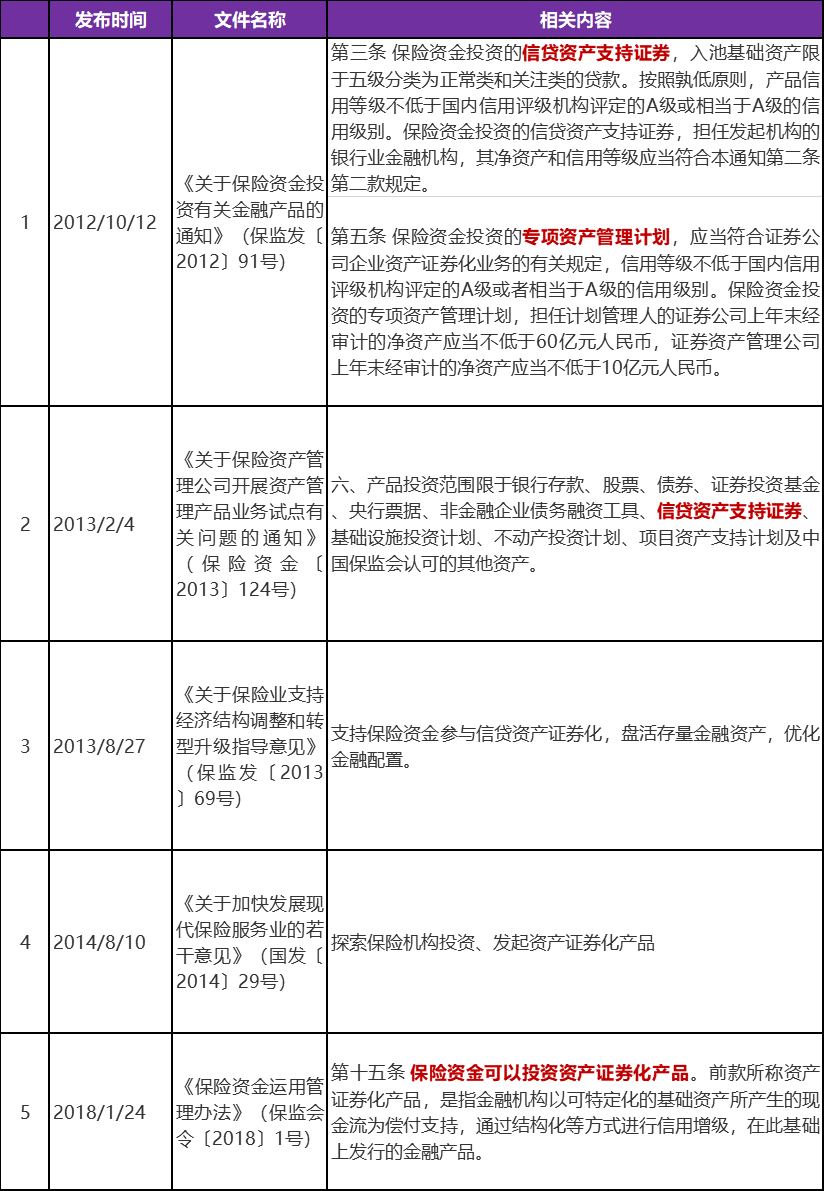

一、从上述规定来看,在政策和监管层面上,保险资金投资ABS是完全没有障碍的。事实上自2014年企业ABS和信贷ABS实行备案制以来,随着资产证券化市场的迅速扩大,保险资金参与ABS的活跃度明显提升。2018年度根据基金业协会数据,保险资管计划共投资467亿,保险自营资金共投资102亿,共计570亿,其中不包含养老保障产品认购资金以及保险通过券商资管和公募基金通道认购资金。

《暂行办法》的调整范围是保险资管产品,而非保险资金,如果保险资管产品的资金来自于保险资金,其投资范围依然要符合保险资金运用的监管规定。而保险资金运用的监管规定并没有发生变化,换言之,《暂行办法》的发布并不会为ABS的投资带来增量保险资金。

二、在此之前,按照原保监会发布的《关于保险资产管理公司开展资产管理产品业务试点有关问题的通知》(以下简称《试点通知》),保险资管产品所能投资的资产证券化产品仅仅限于信贷ABS。企业ABS和ABN不在保险资管产品的投资范围之内。《暂行办法》第三十条规定保险资管产品可以投资于在银行间债券市场或者证券交易所市场等经国务院同意设立的交易市场发行的证券化产品,将保险资管产品的投资范围扩大到了企业ABS和ABN。

那么这种投资范围的扩大会对资产证券化市场产生多大的冲击力呢?

按照官方数据,截至2019年末,中国保险资管产品余额2.76万亿元,其中债权投资计划1.27万亿元、股权投资计划0.12万亿元、组合类保险资管产品1.37万亿元。而原保监会发布的《试点通知》规范的对象是组合类保险资管产品,保险债权投资计划、股权投资计划等则有单独的文件予以规范。按照《试点通知》的规定,组合类保险资管产品限于向境内保险集团(控股)公司、保险公司、保险资产管理公司等具有风险识别和承受能力的合格投资人发行,包括向单一投资人发行的定向产品和向多个投资人发行的集合产品。组合类保险资管产品的委托人范围决定了其资金来源依然主要为保险资金,所以组合类保险资管产品基本上依然要符合保险资金运用的监管规定。如此看来,虽然《暂行办法》将投资范围扩大到了企业ABS和ABN,但是该部分的受益资金主要是委托资金非保险资金的组合类保险资管产品,其本身基数较小,故对ABS的投资群体的扩大作用不大。

综上,《暂行办法》规定保险资管产品可以投资于在银行间债券市场或者证券交易所市场等经国务院同意设立的交易市场发行的证券化产品,意义其实并没有那么大。

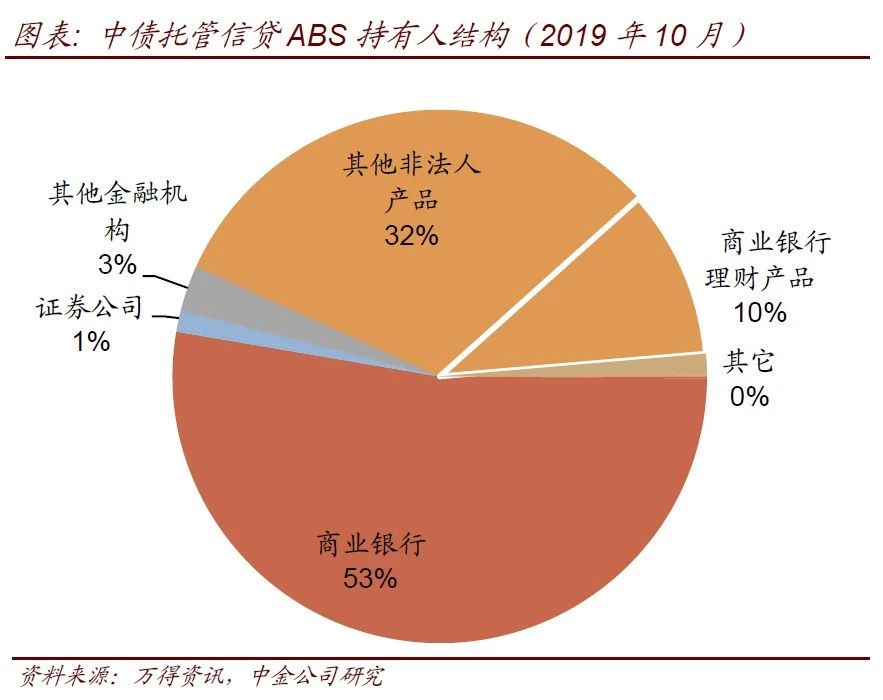

根据中金公司的报告,截至2019年10月末,各类资产支持证券持有人结构情况如下:

1.银行间信贷ABS

从10月的数据来看,商业银行和非法人产品(资管类账户)是持仓的绝对主力。

非法人产品中,银行理财是最重要的投资群体。尽管数据上来看银行理财的持有量仅为10%。但实操中,部分银行理财通过通道来持有ABS品种,因此这部分持仓被统计到了“其他非法人产品”中。

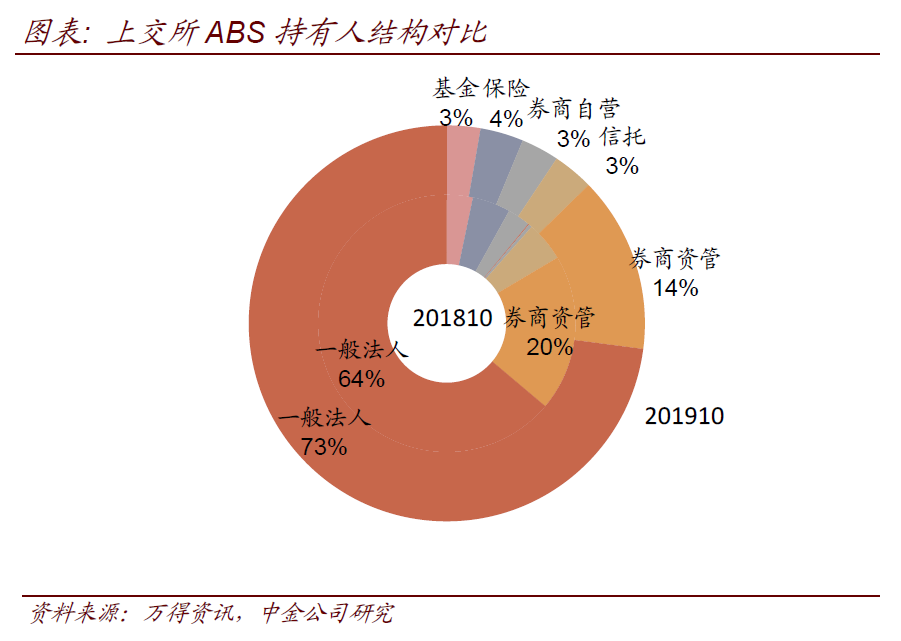

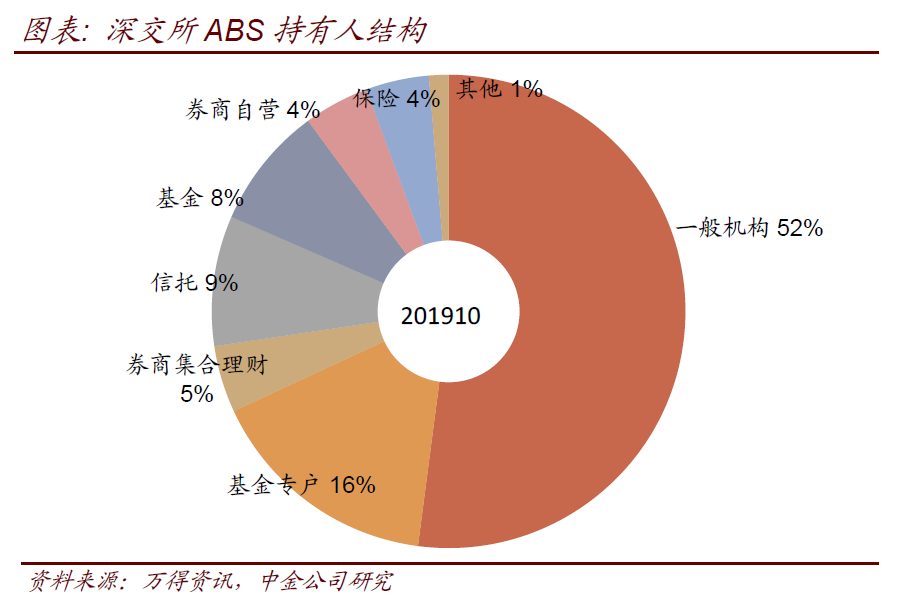

2.沪深交易所ABS

由于风险收益区间较大,交易所ABS产品的投资者也更为多元化。两市交易所分别公布了其持有人结构,但口径有较大区别。规模上看,上交所的ABS存量占交易所ABS的70%左右,深交所的ABS存量占交易所ABS的30%左右。

上海证券交易所方面,2019年10月一般法人持仓占比高达73%,券商资管的持仓占比14%,合计87%。对比去年同期,一般法人持仓占比64%,券商资管持仓占比20%,合计84%。数据的此消彼长可能一定程度上体现了通道转换的影响,实质上银行依然是整个市场最大的持有方。

深圳证券交易所方面,2019年10月一般机构占比也高达51.94%,情况与上交所类似。

此外,两大交易场所中,保险的持仓占比均为4%,占比高于基金和券商自营,资产证券化中长期、大额、优质的资产符合险资投资偏好。例如,2017年5月,金融街(一期)资产支持专项正式成立,发行总规模达63.17亿元,其中中国人寿认购55.17亿元,实现优质资产大比例配置。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ABS视界”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

ABS视界

ABS视界