最及时的信用债违约讯息,最犀利的债务危机剖析

作者:郝一哲 黄杨宇宸

来源:联合资信(ID:lianheratings)

报告概要

上海市是国家经济金融中心和长三角区域中心城市,经济规模位于全国各省市前列,人均GDP仅次于北京市位居全国第二。近三年,上海市经济规模持续增长,产业结构更趋优化,战略性新兴产业的发展为经济增长增添新的活力。上海市财政收入规模大,财政自给率较高,债务负担轻,偿债能力强。

从辖区层面来看,上海市浦东新区作为核心功能区,经济和财政实力处于领先地位,崇明区作为综合发展生态区,产业基础相对薄弱,经济和财政实力低于其它辖区,居全市末位,其他各区经济和财政实力均处于较强水平。从地方政府债务负担来看,除崇明区债务负担较重外,其他各辖区政府负债率普遍较低,债务负担处于较轻或轻的水平。偿债能力方面,上海市部分核心城区债务率偏高,偿债能力有所下降。

从发债企业来看,上海市发债城投企业主要集中于上海市本级和浦东新区,区级公开发债城投企业数量较少,上海市发债城投企业的信用等级相对较高。上海市发债城投企业的整体债务负担处于较轻水平,其中静安区和普陀区的债务负担相对较重,近两年上海市本级及各区发债城投企业筹资活动后净现金流多数为小幅净流出。未来三年到期债券规模较大的为上海市本级、浦东新区和静安区,其余各区到期债务规模很小,需关注债务负担较重、到期债券规模较大且筹资活动后净现金流出的区域内城投企业的再融资情况。

1.上海市区域特征及经济发展状况

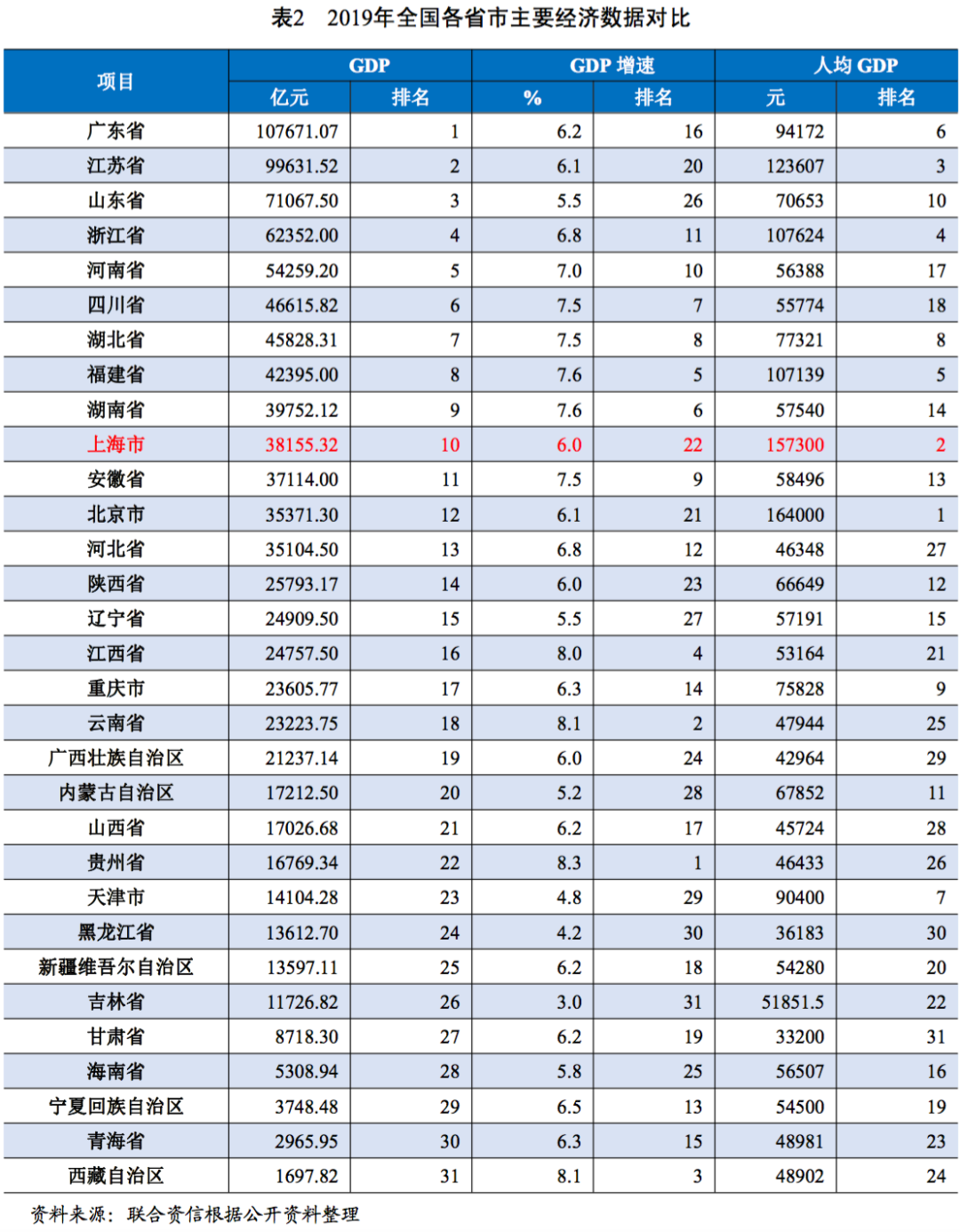

上海市位于长江三角洲地区,地处中国东部,是直辖市、国家中心城市和长三角地区核心城市,经济规模总量在全国各省市中排名较2018年有所提升,位列全国各省市第十,人均GDP水平位于全国第二位。近三年上海市经济持续增长,但增速有所放缓,产业结构更趋优化,第三产业是拉动全市经济发展的主要动力,战略性新兴产业的发展为经济增长增添新的活力。

上海市简称“沪”或“申”,位于长江三角洲地区,地处中国东部、长江入海口,东临东海,北、西与江苏、浙江两省相接。上海市地处长江三角洲冲积平原,平均高度为海拔2.19米左右,地势由东向西低微倾斜,所辖大陆岸线长约213公里,海域面积约1万平方公里,在北面的长江入海处,有崇明、长兴、横沙等岛屿,其中崇明岛为中国第三大岛。上海市区位优势明显,其资源以水资源为主,水资源流量主要来源于黄浦江及其他市内河道,市内湖泊、河道众多,水网交织,年均径流量可达145亿立方米,河湖总面积共628.85平方公里,河湖水面率9.92%。上海市具有发展内河航运和海上运输的优越条件,是重要的工业基地和港口城市,港口货物吞吐量可达73047.94万吨/年,位居世界前列;国际标准集装箱吞吐量达4330.3万国际标准箱/年,同比增长3.1%,连续十年位居世界第一。截至2019年底,上海市公路总里程13044.6公里,其中收费公路里程682.9公里。上海市拥有两个机场,可通航全球51个国家,通航点总数达314个,2019年虹桥机场和浦东机场旅客吞吐量分别为7615.35万人次和4563.79万人次,排名全国前十,浦东机场三期改扩建主体工程暨卫星厅、机场捷运系统已于2019年9月正式启动,卫星厅新增90个登机桥位,航班靠桥率将从50.00%提高到90.00%以上,待工程全部竣工后,浦东机场可满足年旅客吞吐量8000万人次的运行需求。近年来,上海市加大交通基础设施建设投入,根据《上海市推进运输结构调整实施方案(2018-2022)》等文件,沪通铁路二期太仓至四团段工程开工,外高桥港区专用线纳入互通铁路二期工程推进,长三角地区最大的内河枢纽船闸——大致和西枢纽新建二线船闸工程建成以及试点运行的“沪渝直达快线”将进一步释放长江“黄金水道”的发展动能。总体看,上海市海、陆、空集疏运体系强大且持续不断完善,是全国重点交通枢纽城市。

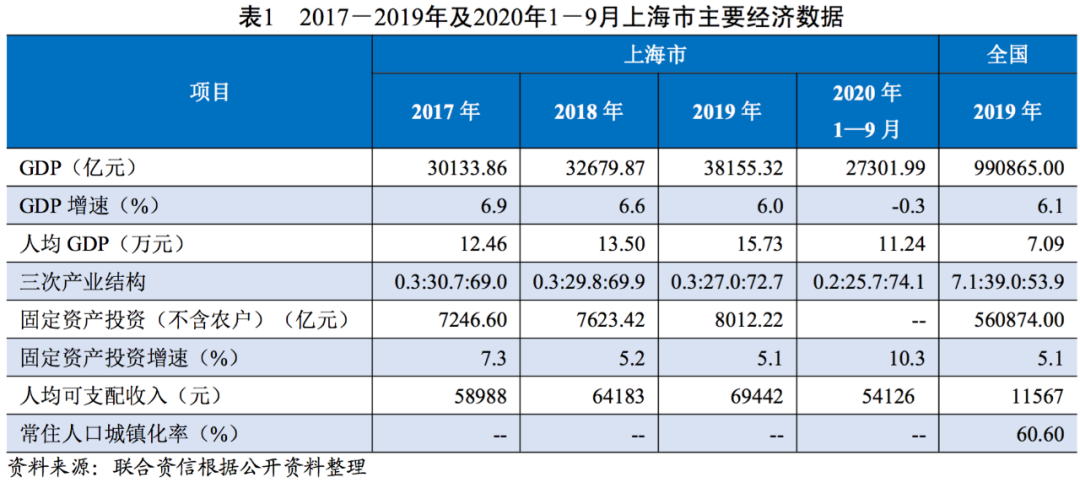

从经济运行方面看,上海市作为长江三角洲的核心城市,全国国际经济、金融、贸易、航运以及科技创新中心,经济体量大且持续增长,但增速有所放缓。2017-2019年,上海市实现地区生产总值(GDP)分别为30133.86亿元、32679.87亿元和38155.32亿元,持续增长,2019年GDP总量居全国各省市第10位,较2018年提升1位。从增速看,2017-2019上海市GDP增速分别为6.9%、6.6%和6.0%,与全国水平基本保持一致,但受土地面积限制以及产业转型升级等因素影响,上海市经济增速有所放缓。同期,上海市人均GDP分别为12.46万元、13.50万元和15.73万元,较其余国内一线城市相比仍处于较高水平,2019年仅次于北京市位列第二位。产业结构方面,上海市主要以服务业为主,三次产业结构由2017年的0.3:30.7:69.0调整为2019年的0.3:27.0:72.7,第三产业占比持续提升,产业结构更趋优化。固定资产投资方面,2017年-2019年,上海市全年固定资产投资分别为7246.60亿元、7623.42亿元和8012.22亿元,与GDP的比值分别为24.04%、23.33%和21.00%。上海市工业基础强大,2019年完成工业总产值35487.05亿元,实现工业增加值9670.68亿元,其中电子信息产品制造、汽车制造、石油化工及精细化工制造、精品钢材制造、成套设备制造和生物医药制造六个重点行业占比为67.6%,并形成了以节能环保、新一代信息技术、生物、高端装备、新能源、新能源汽车、新材料等为代表的工业战略性新兴产业,完成相关产业工业总产值11163.86亿元,实现相关产业工业增加值6133.22亿元,比上年增长8.5%。随着金融开发创新的持续深入和推进,上海市作为全国金融中心,其金融业增加值保持较高增速,2019年实现金融业增加值6600.60亿元,比上年增长11.6%。总体看,上海市经济发展态势良好,产业结构更趋优化。

2020年1-9月,上海市完成地区生产总值27301.99亿元,同比下降0.3%。其中,第一产业增加值55.03亿元,下降18.0%;第二产业增加值7009.63亿元,下降2.9%;第三产业增加值20237.33亿元,增长0.7%,三次产业占比分别为0.2:25.7:74.1。新冠肺炎疫情对上海市经济和社会发展造成一定不利影响。

2.上海市财政实力及政府债务状况

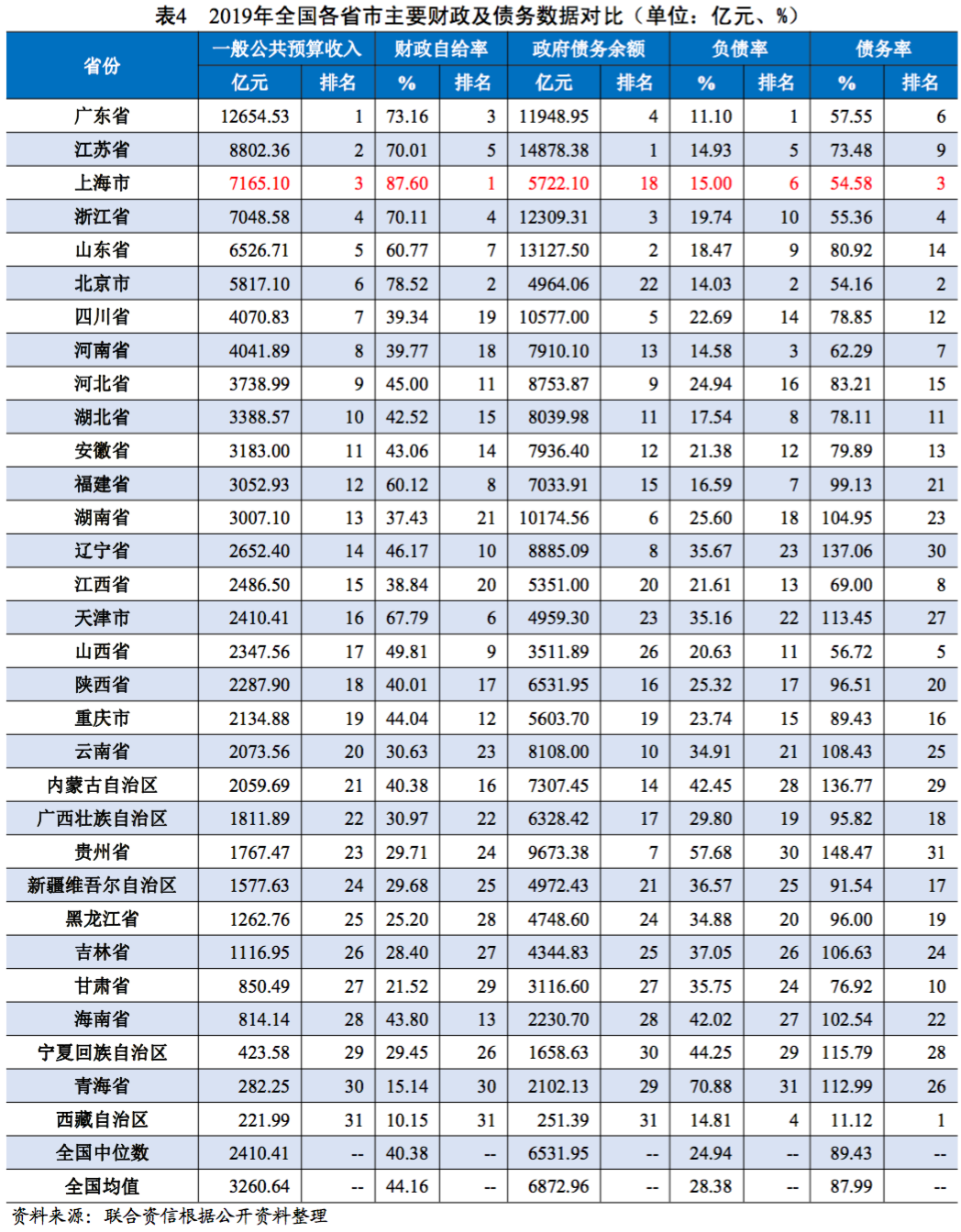

近年来上海市财政收入持续增长,2019年一般公共预算收入规模位居全国第三,一般公共预算收入稳定性强且财政自给率较高。上海市政府负债务负担轻,整体偿债能力强,在政府债务限额以内尚有较大举债空间。

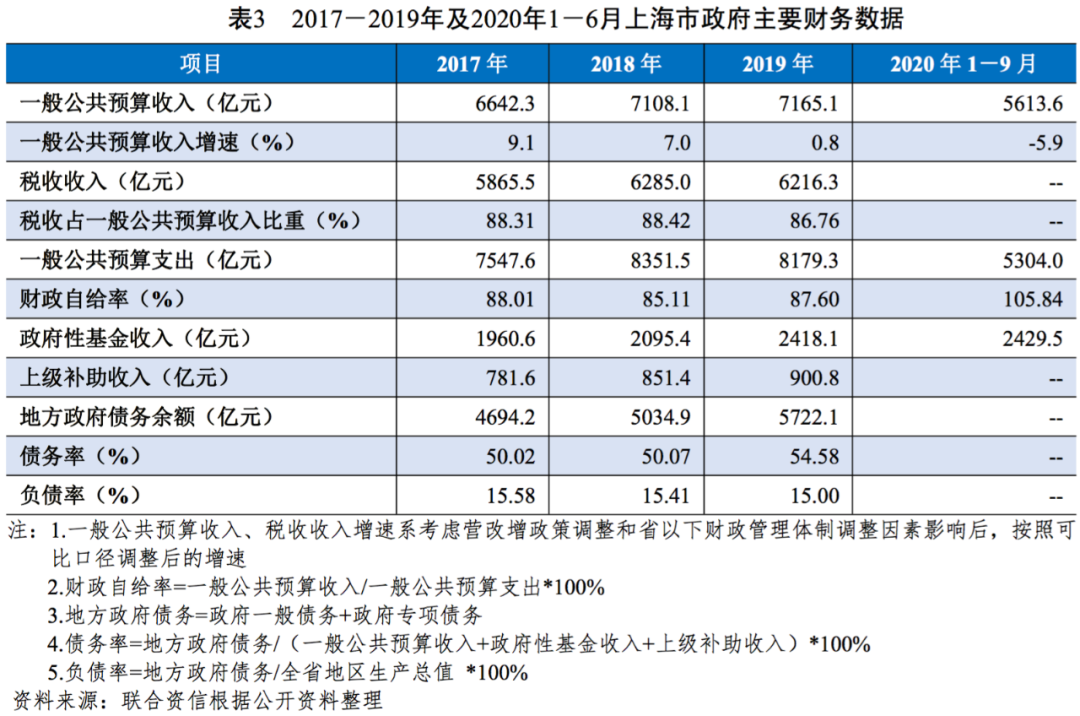

近年来,上海市一般公共预算收入持续增长,2017-2019年分别为6642.3亿元、7108.1亿元和7165.1亿元,同口径增速分别为9.1%、7.0%和0.8%,2019年一般公共预算收入规模在全国排名第3位,在直辖市中排名第一位。2017-2019年,上海市税收收入占一般公共预算收入的比重分别为88.31%、88.42%和86.76%,一般公共预算收入稳定性强。2017-2019年,全省一般公共预算支出小幅波动,整体财政自给能力较强。2017-2019年,上海市政府性基金收入逐年增长,年均复合增长3.86%。2020年1-9月,上海市一般公共预算收入完成5613.6亿元,同比下降59.%,一般公共预算支出完成5304.0亿元,较上年同期下降12%,主要是受到新冠肺炎疫情的不利影响而有所下滑。

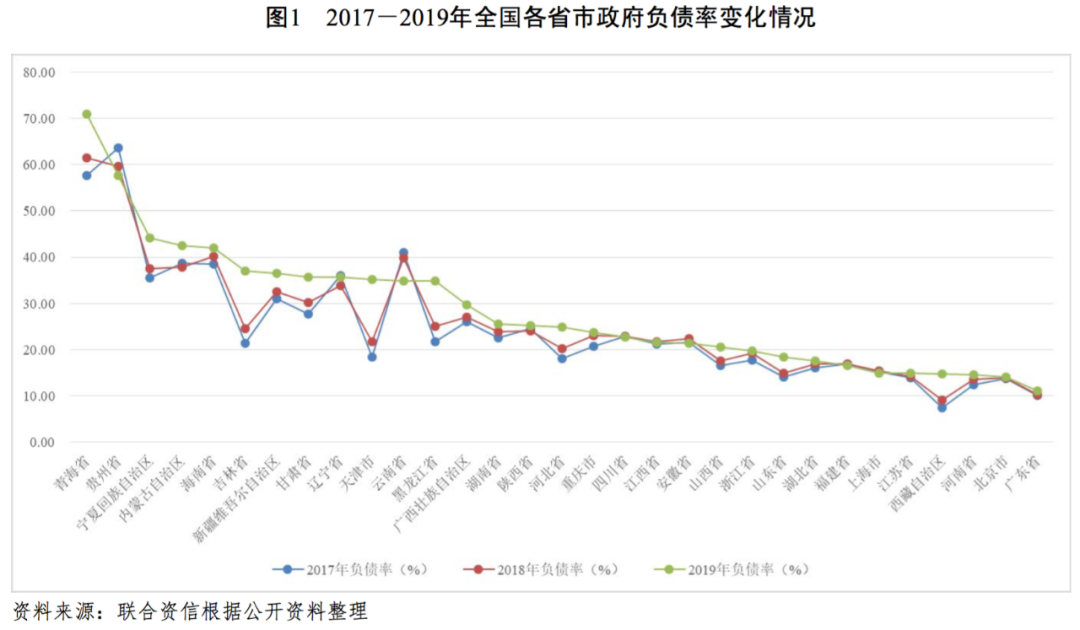

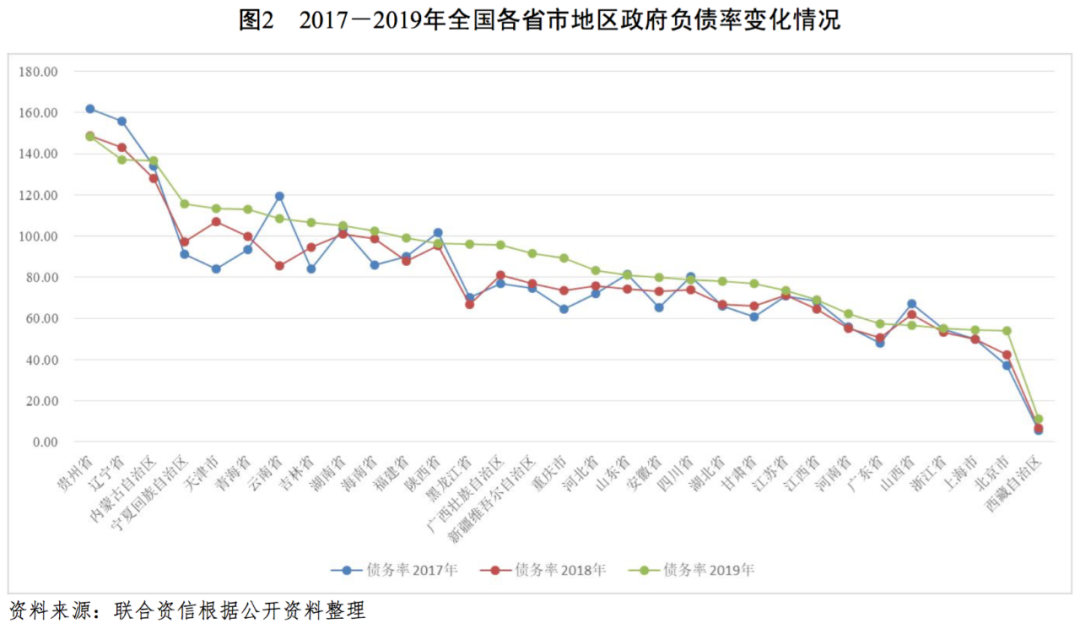

2017-2019年,上海市政府债务余额持续增长,分别为4694.20亿元、5034.90亿元和5722.10亿元。其中,2019年底上海市一般债务余额2787.7亿元、专项债务余额2934.4亿元,上海市政府债务余额位于全国中下游水平。同期,上海市一般债务限额4191.5亿元,专项债务限额4385.6亿元,在限额以内仍存在较大举债空间。2017—2019年,上海市债务率分别为50.02%、50.07%和54.58%,2019年在全国各省(自治区、直辖市)中排名第三(按照偿债能力强弱排序);负债率分别为15.58%、15.41%和15.00%,2019年在(自治区、直辖市)中排名第六(按照债务负担轻重排序)。总体上,上海市政府、债务负担轻,整体偿债能力强,在政府债务限额以内尚有较大举债空间。

1.各区经济实力

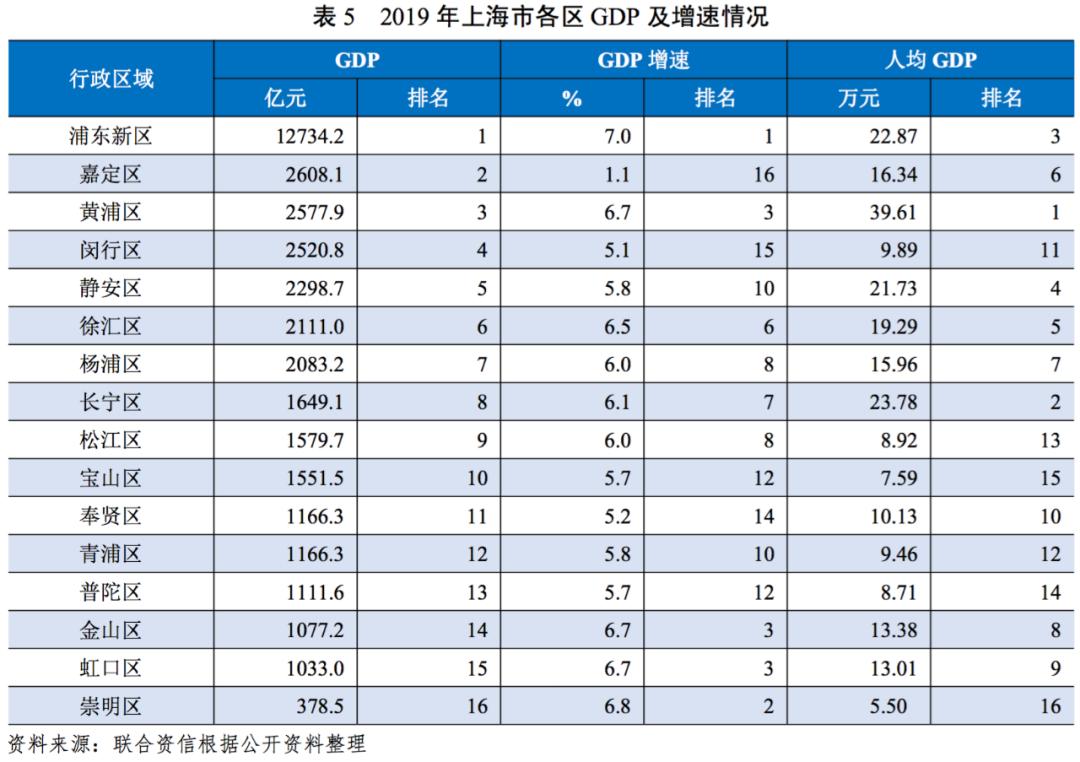

浦东新区作为核心功能区GDP规模超万亿元,经济实力远超上海市其他各区,崇明区作为综合发展生态区,受限于交通条件和产业结构,经济实力处于末位,黄浦区在人均GDP方面表现较为突出。整体上,除浦东新区、崇明区外,上海市其余各区经济实力均较强且相对均衡。

上海市共辖16个区,分别为黄浦区、徐汇区、长宁区、静安区、普陀区、虹口区、杨浦区、浦东新区、闵行区、宝山区、嘉定区、金山区、松江区、青浦区、奉贤区和崇明区。以黄浦区、徐汇区等为主的中心城区及浦东新区主要为发展金融、商贸等现代服务业;郊区重点打造新兴产业及先进制造业等,各辖区功能规划和产业定位较为清晰。

从GDP规模来看,GDP规模最大的浦东新区在2019年GDP规模达12734.20亿元,占全市的33.37%,经济实力在区域内处于遥遥领先地位,而崇明区位于崇明岛,受限于交通条件和产业结构,GDP规模最小,为378.50亿元。嘉定区、黄浦区等6个区GDP规模处于2000至2700亿元之间,长宁区、松江区等8个区GDP规模在1000至1700亿元之间,此外,由静安区、黄浦区、徐汇区、长宁区、杨浦区、虹口区和普陀区构成的核心城区经济总量占全市的33.72%。

从GDP增速来看,2019年,浦东新区、黄浦区、徐汇区等9个区GDP增速达到6.00%以上,闵行区、静安区、宝山区等6各区GDP增速在5.00%~6.00%之间。嘉定区GDP增速最低,为1.1%。整体看,上海市各辖区GDP仍维持较高增速。

从人均GDP来看,2019年,黄浦区、长宁区等7个区超过上海市人均GDP,其中黄浦区由于地处上海市核心区,经济密度和商业价值高,常住人口较少(2019年底65.08万人),人均GDP远超其余各区,长宁区(23.78万元)和浦东新区(22.87万元)位列第二、第三。同期,闵行区、青浦区等6个区人均GDP低于10万元,崇明区人均GDP最低,为5.50万元,是上海市各区中唯一一个低于全国人均GDP水平的区。

2.上海市下辖区的财政收入及政府债务状况

浦东新区在一般公共预算收入、政府性基金收入方面明显领先其他各区,崇明区一般预算收入水平相对较低,上海市各辖区一般预算收入稳定性很高,静安区、黄浦区、长宁区和浦东新区财政自给能力较强,其他辖区财政自给能力一般。受可出让土地规模和市场行情因素影响,浦东新区政府性基金收入情况优于其余各区。上海市各辖区政府负债率普遍较低,债务负担处于较轻或轻的水平,但部分核心城区债务率偏高,偿债能力有所下降。

(1)财政收入情况

一般公共预算收入

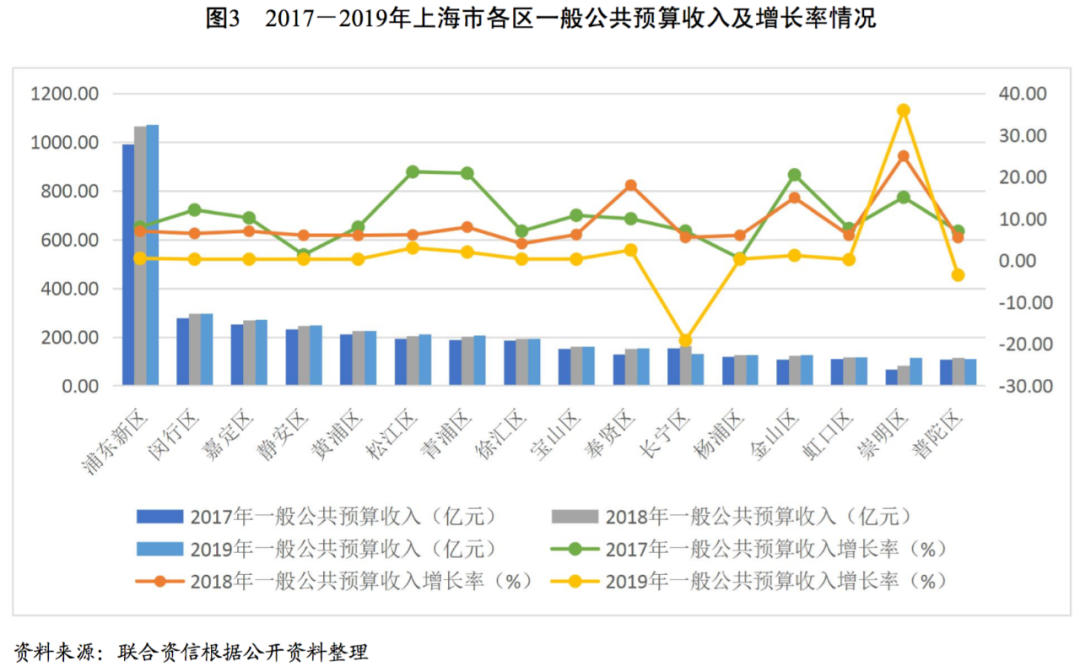

从一般公共预算收入看,2019年浦东新区一般公共预算收入为1071.50亿元,远超上海市其他各区,成为唯一一般预算收入规模超过千亿的区域,其余各区均在300亿元以下。除浦东新区外,闵行区一般预算收入最高,2019年为297.70亿元。同期,崇明区一般公共预算收入首次超过普陀区,分别为115.00亿元和110.07亿元。

从一般预算收入增速来看,2017—2019年,崇明区一般预算收入增速分别为15.11%、25.0%和35.96%,快速提升,2019年其他各区一般预算收入增速均在3.0%以下,较过去两年均有明显放缓,且长宁区和普陀区一般预算收入出现下降,分别下降19.17%和3.49%。

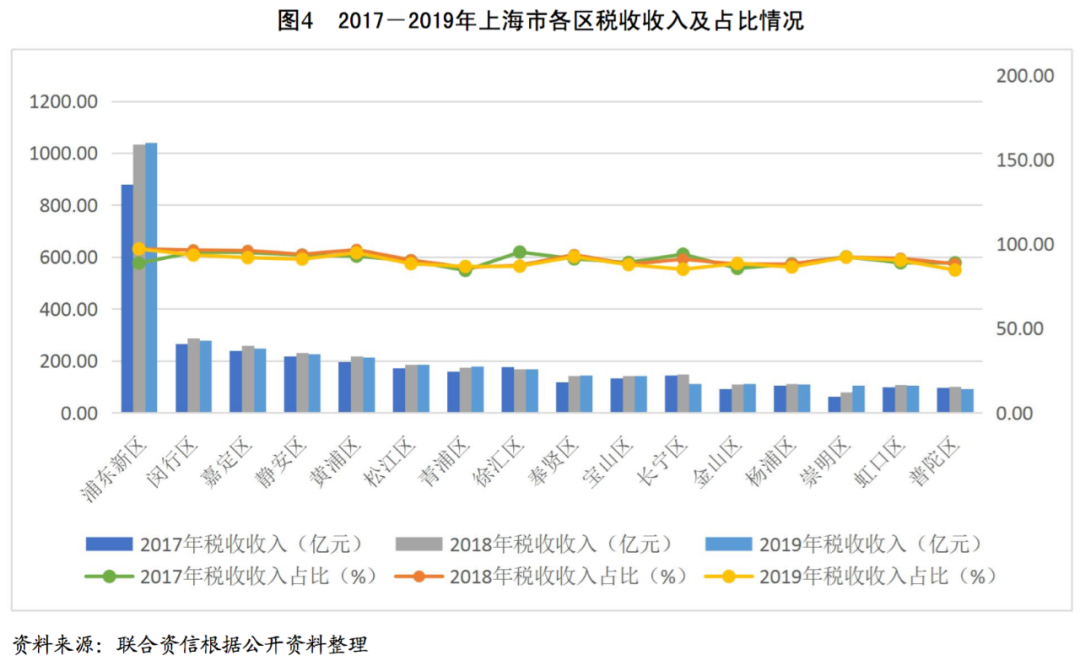

从一般公共预算收入结构来看,上海市各辖区税收收入占一般公共预算收入的比例高,2019年除青浦区和金山区处于85%左右之外,其余各区占比均超过88%,徐汇区为最高,达95.19%,此外,浦东新区税收收入占比下滑较为明显,为88.67%。整体看,上海市各辖区一般公共预算收入的稳定性强。

政府性基金收入

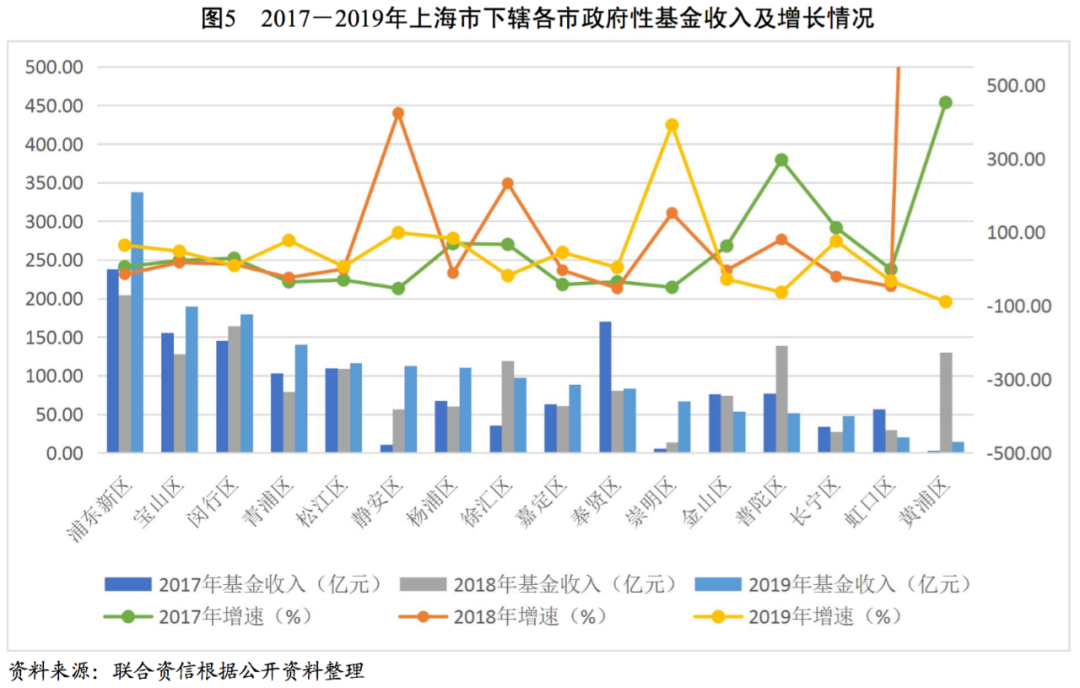

政府性基金收入方面,上海市城市基础设施建设相对完善,各辖区政府性基金收入受相关政策及土地出让市场行情影响整体规模相对较小且存在较大波动,浦东新区由于可出让土地资源丰富且外部需求强烈,因此政府性基金收入规模较大,2019年为337.45亿元。2019年,宝山区、闵行区、青浦区、奉贤区、杨浦区和松江区政府性基金收入均在100至200亿元之间,且保持不同程度的增长。同期,黄浦区、徐汇区、普陀区、虹口区、金山区政府性基金收入均呈现负增长,其中虹口区和黄浦区政府性基金预算收入规模相对较小,分别为20.17亿元和14.33亿元,主要是由于核心城区开发程度高、可出让土地面积小所致。

财政自给率

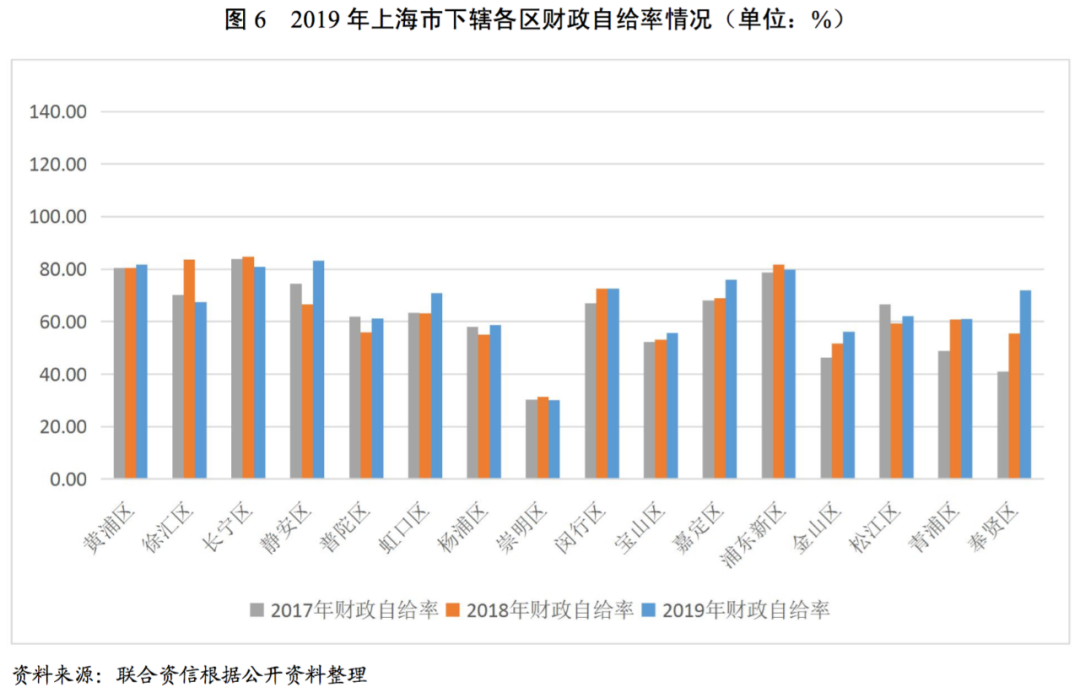

财政自给率方面,2019年,静安区、黄浦区、长宁区和浦东新区一般公共预算自给率位于各区前列,均在80%左右;除崇明区以外,其余各辖区财政自给率均在55%以上。从近三年变化情况来看,徐汇区、静安区和奉贤区财政自给率波动较大,其余各区波动相对较小。总体看,上海市静安区、黄浦区、长宁区和浦东新区财政自给能力较强,其他各辖区财政自给能力一般。

(2)债务情况

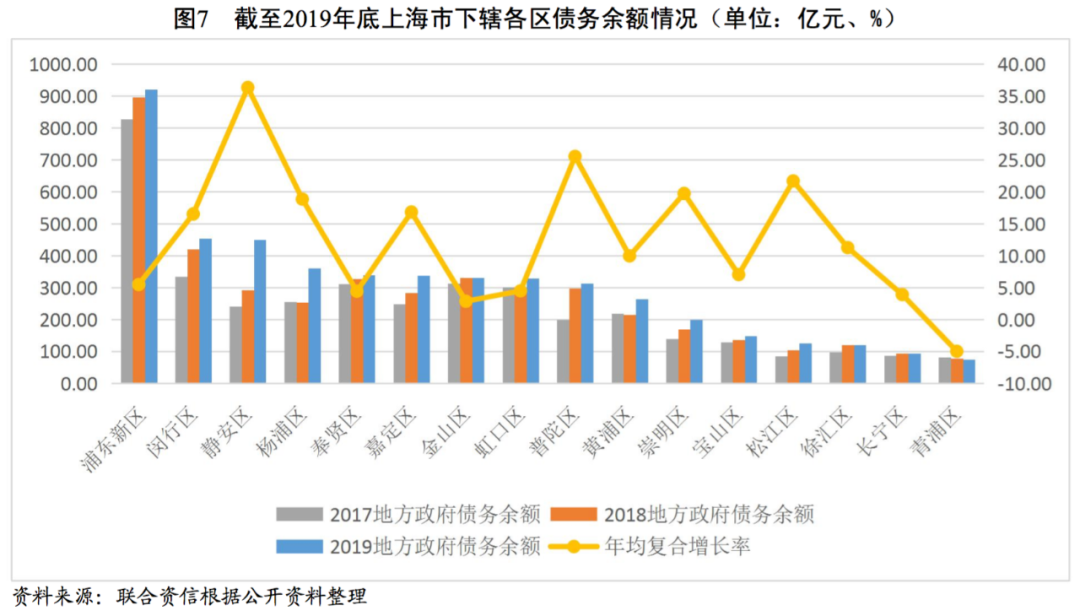

从债务层面看,上海市下辖各区中,浦东新区政府债务余额最大,其次是闵行区、静安区,分别达到921.03亿元、453.90亿元和449.91亿元,杨浦区、奉贤区、嘉定区、金山区、虹口区和普陀区6个辖区政府债务余额均在300至400亿元之间。2017-2019年,除青浦区外,上海市下辖各区政府债务余额均呈上升趋势,其中静安区和杨浦区政府债务余额增长较快,年均复合增长率分别为36.35%和25.55%,松江区、崇明区、嘉定区、杨浦区和闵行区政府债务余额年均复合增长率在20%左右,奉贤区、金山区、虹口区和长宁区政府债务余额年均复合增长率在5%以内。

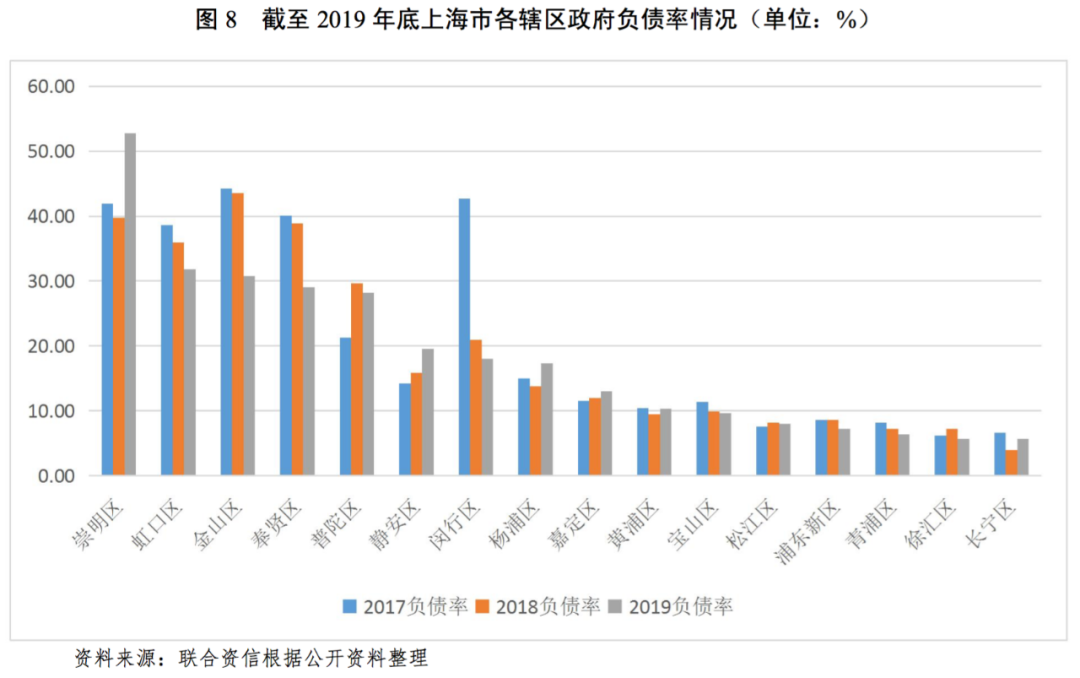

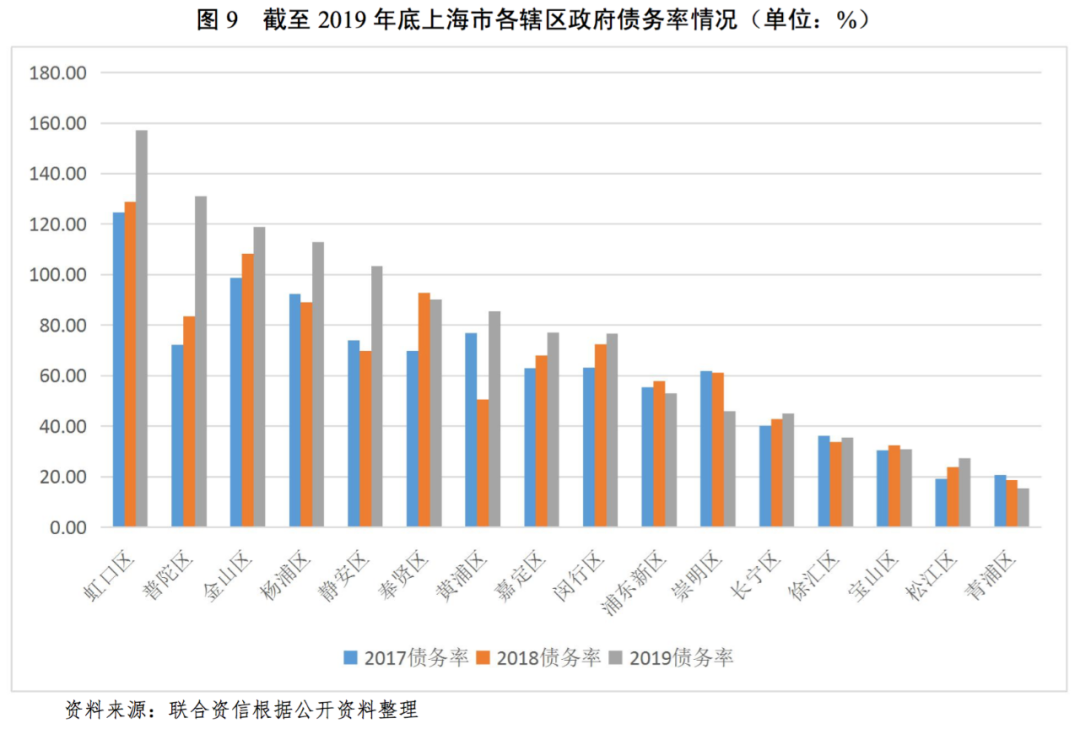

债务负担方面,截至2019年底,崇明区负债率最高,达52.80%,其余各区负债率均在35%以下。从变化情况来看,2019年崇明区负债率较上年提升13.1个百分点,静安区、杨浦区、嘉定区、黄浦区和长宁区负债率均较上年提升5个百分点以内,其余10个辖区政府负债率较2018年均有不同程度的下降,其中金山区和奉贤区下降程度相对较大,分别减少12.80和9.84个百分点。总体看,崇明区债务负担较重,其余各区政府债务负担处于较轻或轻的水平。

偿债能力方面,截至2019年底,静安区、普陀区、虹口区、杨浦区和金山区5个辖区政府债务率达到100%以上,增幅较快;嘉定区、黄浦区、闵行区和奉贤区4个辖区政府负债率在75%~95%之间,徐汇区、长宁区、崇明区、宝山区和浦东新区5个辖区政府负债率在30%~65%之间,松江区和青浦区政府债务率低于30%。整体看,上海市各辖区政府债务率有所分化,部分核心城区债务率较高,偿债能力有所下降。

1.上海市城投企业概况

上海市发债城投企业主要集中在市级及浦东新区,区级公开发债城投企业数量较少,且上海市发债城投企业的信用等级较高。

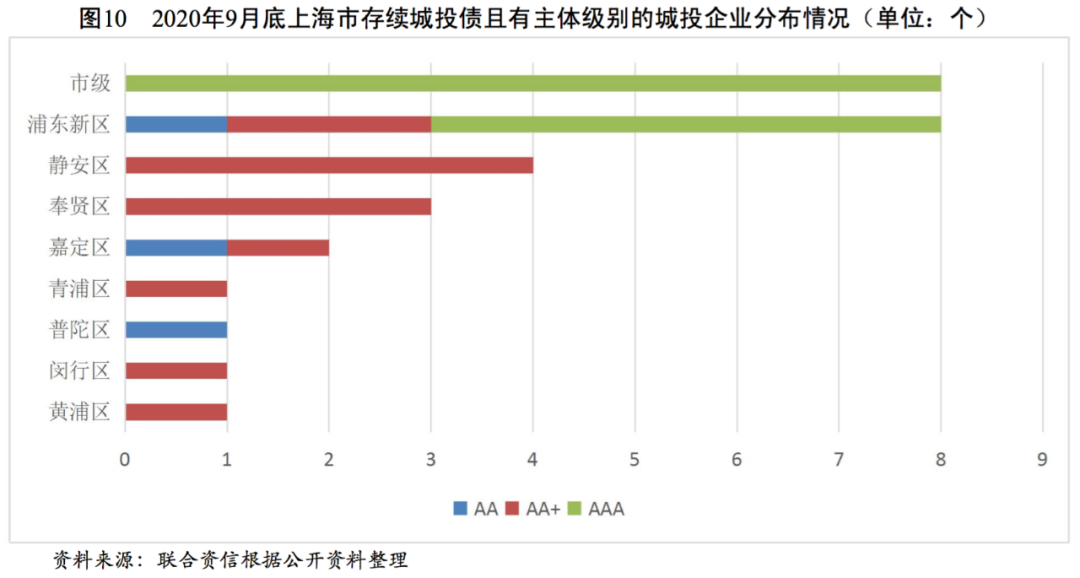

截至2020年9月底,上海市有存续债的城投企业共29家,其中市级城投企业8家,区级城投企业21家,从区级城投企业数量及分布来看,浦东新区有存续债城投企业8家,静安区4家,奉贤区3家,嘉定区2家,闵行区、黄浦区、普陀区、青浦区各1家,徐汇区、长宁区、虹口区、杨浦区、宝山区、金山区、崇明区和松江区尚无有存续债的城投企业。从主体信用等级分布看,AAA级城投企业有13家,其中8家为上海市级城投企业,5家为浦东新区所属城投企业;AA+级城投企业13家,其中静安区、奉贤区、闵行区、青浦区、黄浦区的所有存续债城投企业均达到AA+;AA级城投企业3家。

2.上海市城投企业偿债能力分析

2019年,上海市发债城投企业债务负担同比略有上升,但整体处于较轻水平,而静安区和普陀区的债务负担在区域内相对较重。同期,上海市发债城投企业筹资活动力度有所加强。近两年,上海市本级及各区发债城投企业筹资活动后净现金流多数为小幅净流出。未来三年到期债券规模较大的为上海市本级、浦东新区和静安区,其余各区到期债务规模很小,需关注债务负担较重、到期债券规模较大且筹资活动后净现金流出的区域内城投企业的再融资情况。

从发债城投企业债务负担来看,2017—2019年,上海市城投企业资产负债率和全部债务资本化比率均呈波动下降态势,2019年分别为48.86%和26.98%,总体上债务负担较轻。具体来看,2017—2019年,闵行区、嘉定区、静安区和青浦区的城投企业资产负债率逐年增长,其他地区城投企业负债水平呈持续下降或波动下降趋势,截至2019年底黄浦区和普陀区资产负债率超过65%,处于较高的负债水平。同期,浦东新区、嘉定区和静安区的城投企业全部债务资本化比率有所上升,其他地区发债城投企业全部债务资本化比率呈现下降趋势,截至2019年底静安区和普陀区全部债务资本化比率较高,反映了静安区和普陀区债务负担相对较重。

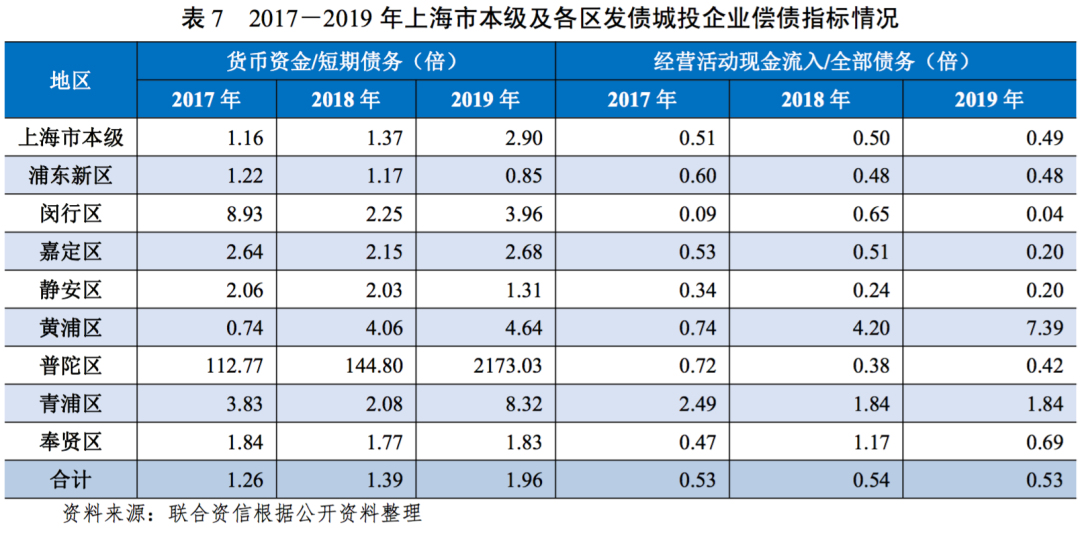

从短期偿债指标看,2017—2019年,上海市发债城投企业货币资金对短期债务覆盖倍数(合计数)分别为1.26倍、1.39倍和1.96倍,整体上保障程度较好。具体来看,上海市本级、普陀区、黄浦区和青浦区发债城投企业货币资金对短期债务的覆盖程度有明显提升,而浦东新区、闵行区和静安区的覆盖程度有所下降,其余地区表现相对平稳,2019年城投企业货币资金/短期债务倍数低于1倍的地区为浦东新区,反映其短期流动性有所下降,对短期债务保障程度有所降低。

从长期偿债指标看,2017—2019年,上海市城投企业经营活动现金流入量对全部债务覆盖倍数(合计数)相对稳定,分别为0.53倍、0.54倍和0.53倍,总体覆盖程度尚可,其中闵行区、嘉定区和静安区发债城投企业经营活动现金流入量对全部债务覆盖比率呈下降趋势,2019年的覆盖水平较低,债务偿付对外部筹资存在依赖。

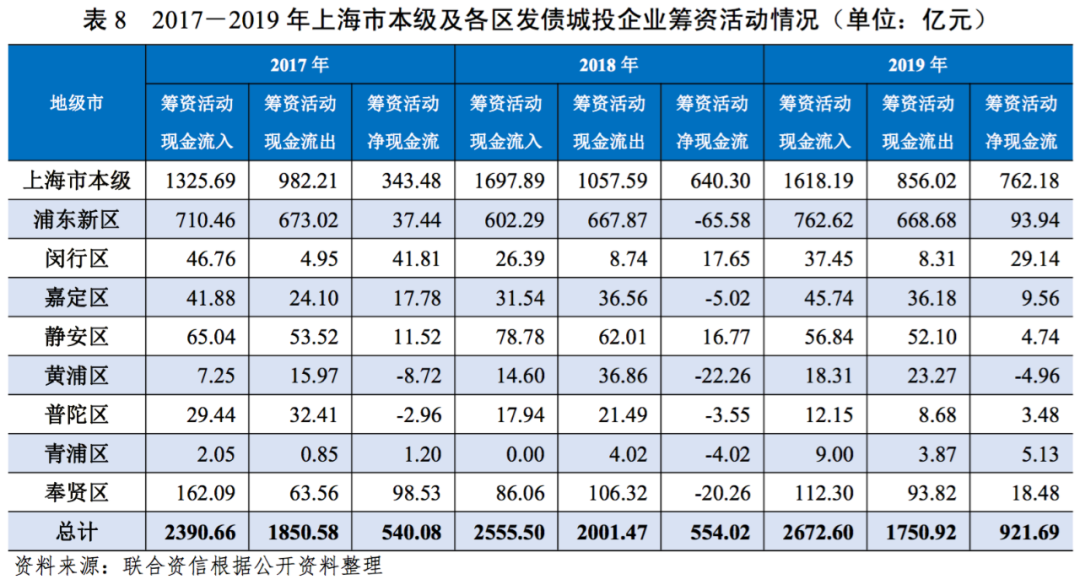

从筹资活动产生的现金流情况来看,2017—2019年,上海市筹资活动现金流入整体持续增长,其中,上海市本级、浦东新区和奉贤区保持较大的筹资力度,而黄浦区筹资活动持续现金净流出,反映出该地区城投企业债务规模呈收缩状态。随着融资环境的逐步宽松,2019年上海市本级和各区发债城投企业筹资活动净现金流均有不同程度的增长,合计为921.69亿元,同比大幅增长66.36%。

从筹资活动后净现金流来看,2017—2019年,上海市本级和各区城投企业筹资活动后净现金流持续下降,2018年整体由净流入转为净流出,其中上海市本级和普陀区筹资活动后净现金流持续净流出,三年累计净流出56.33亿元和27.97亿元,表明其持有现金持续减少,若城投企业持有的现金较上年有所减少,则未来面临的偿债压力将有所加大。

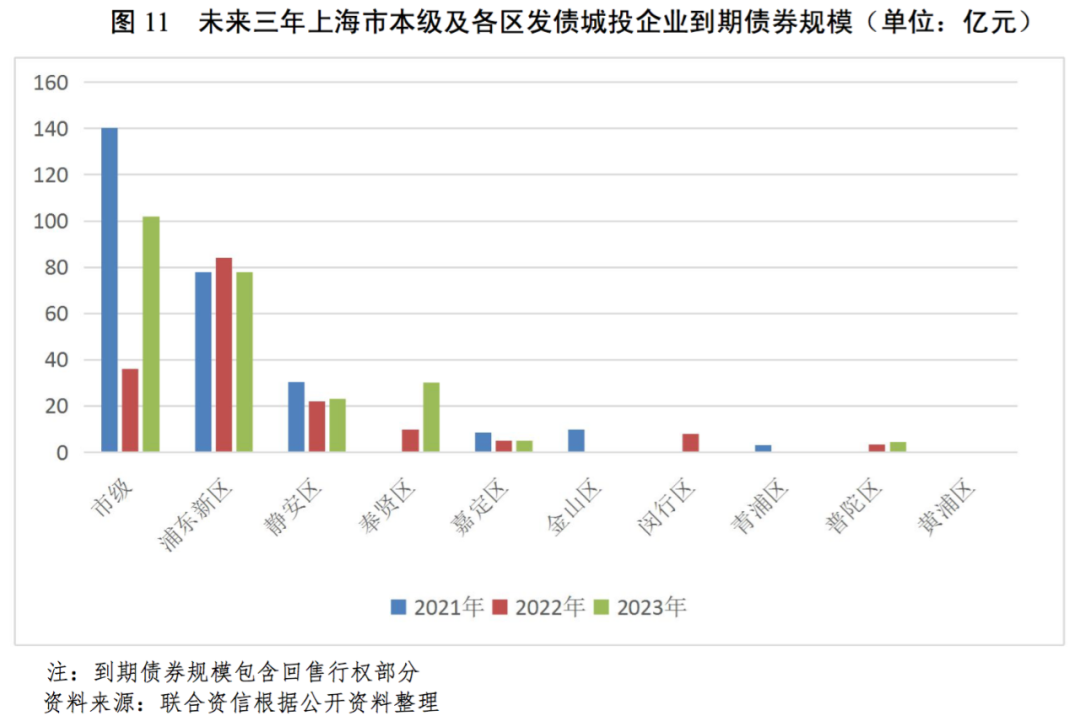

从上海市本级及各区发债城投企业未来三年(2021—2023年)到期债券规模来看,上海市本级和浦东新区的城投企业未来三年集中到期债券规模大,静安区和奉贤区到期规模相对较小,其余各区到期债券规模很小。

上海市本级、浦东新区和静安区的城投企业2021年到期债券规模占一般公共预算收入比重分别为4.12%、7.28%和12.32%,占政府性基金收入的比重分别为20.96%、19.31%和27.06%,一般公共预算收入及政府性基金收入对到期债券的覆盖情况较好;以城投企业2021年到期债券占2019年地方政府综合财力的比重来近似衡量2021年城投债券的到期偿还能力,上海市本级、浦东新区和静安区城投企业2021年到期债券占地方政府综合财力的占比分别为3.34%、4.32%和8.44%。总体看,上海市本级和各区城投企业2021年到期债券的偿还能力很强。

3.上海市本级及各区财政收入对发债城投企业债务的支持保障能力

上海市发债城投企业全部债务规模整体不大,主要集中在上海市本级和浦东新区, 奉贤区“发债城投企业全部债务+地方政府债务”/GDP比值在区域内处于最高水平,静安区、普陀区和奉贤区地方政府财政收入对“发债城投企业全部债务+地方政府债务”的覆盖程度在区域内处于相对较低水平。

城投企业作为地方基础设施尤其是公益性项目的投融资及建设主体,日常经营以及债务偿还对地方政府有很强的依赖,本文通过各地级市财政收入对地区不完全统计债务的覆盖程度来反映地方政府对辖区内城投企业全部债务的支持保障能力。

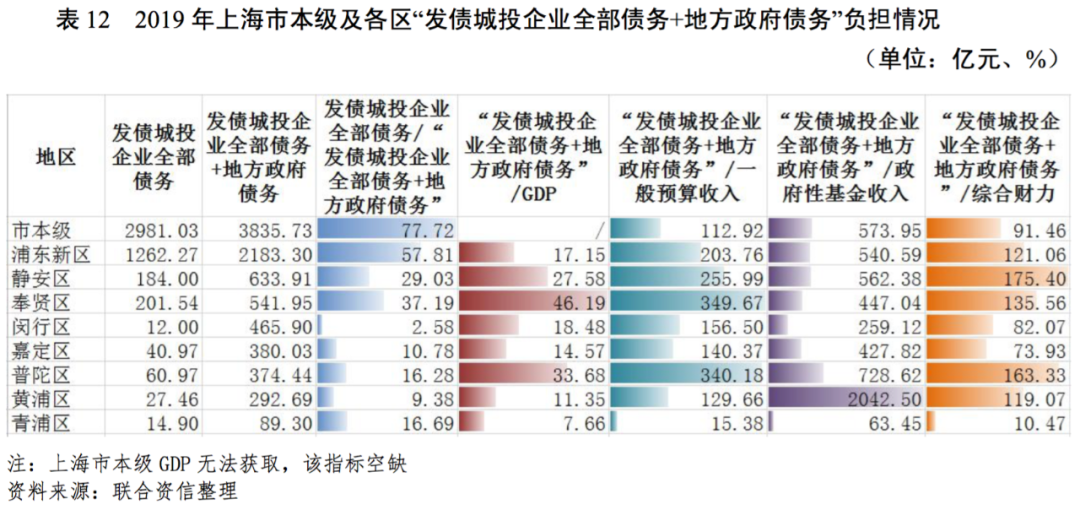

从“发债城投企业全部债务”规模来看,整体上,上海市发债城投企业全部债务整体规模不大,主要集中在上海市本级和浦东新区,截至2019年底分别达到2981.03亿元和1262.27亿元,在区级方面,静安区和奉贤区全部债务体量相对较大,分别为184.00亿元和201.54亿元,其余各区全部债务规模很小。在“发债城投企业全部债务+地方政府债务”规模方面,上海市本级和浦东新区远超其他各区域,而区级层面的差异有所缩小,除青浦区仅为89.30亿元外,其余各区主要在300—600亿元左右,其中静安区和奉贤区规模相对较大。从发债城投企业全部债务对“发债城投企业全部债务+地方政府债务”的占比来看,上海市本级发债城投企业全部债务占地区不完全统计债务的比重达77.72%,处于较高水平,而浦东新区为57.81%,处于一般水平,其他各区均占比很小,反映了上海市各区融资对城投企业依赖较轻。

从上海市本级及各区债务负担来看,“发债城投企业债务+地方政府债务”/GDP最高的区域为奉贤区,为46.19%,截至2019年底,上海市本级及各区该比值均低于50%,债务负担相对较轻。

从各地级市政府财力对“发债城投企业全部债务+地方政府债务”来看,截至2019年底,一般公共预算收入、政府性基金收入和地方综合财力对“发债城投企业全部债务+地方政府债务”覆盖程度相对较低的区域为静安区、普陀区和奉贤区,青浦区的覆盖程度最高,其余各区财政收入对发债城投企业债务的保障程度一般。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“联合资信”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

联合资信

联合资信