让每一个企业都平等便捷地获得优质法律服务

作者:史晓姗

来源:中证鹏元评级

主要内容

2020年8月,债券市场流动性经历过极度宽松和紧张后回归平稳,同时受偿还压力影响,当月债券发行数量提升,高信用等级的发行主体增信比例提升,债券平均发行利率下行,平均发行利差收窄。

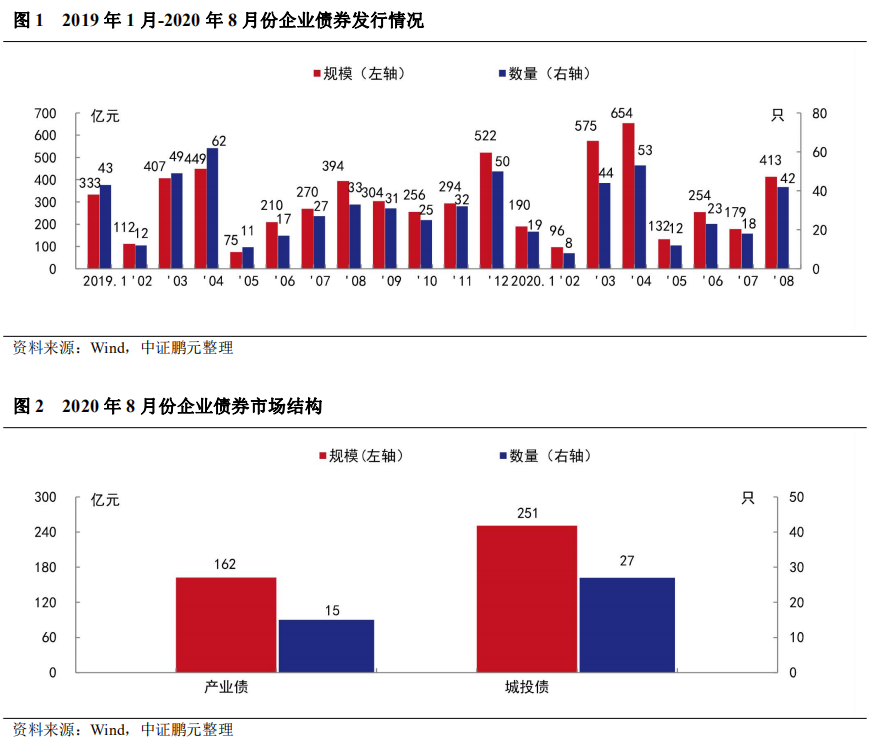

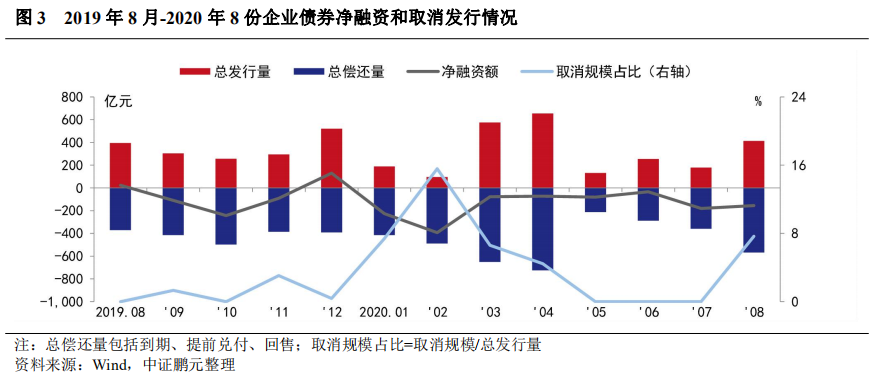

市场概况:(1)8月企业债发行42只,发行规模413.09亿元,同比分别增长27%和5%,环比分别增长133%和131%。(2)8月企业债偿还规模569.03亿元,净融资为-155.94亿元。当月,4只企业债取消发行,原计划发行规模31.70亿元。

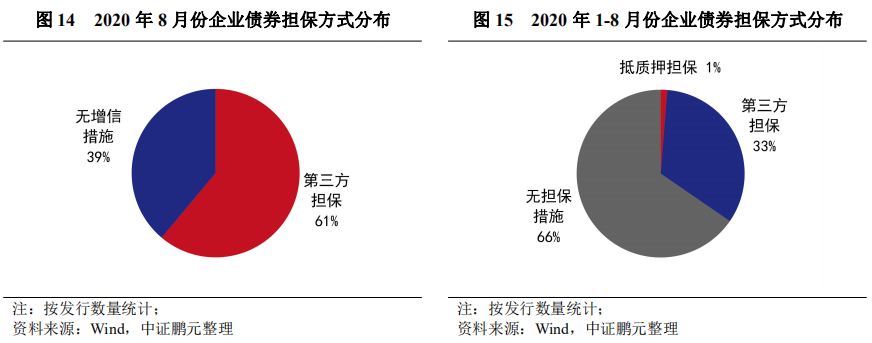

市场分析:(1)湖北省当月发行规模最大,同比增幅明显。(2)企业债券发行人主要集中于建筑装饰行业,综合行业发行规模环比大幅增长。(3)7年期为企业债券主力期限品种,5年期品种规模占比环比大幅提升。(4)企业债券债项级别以AA+和AAA级为主,高级别主体数量占比环比上升。(5)企业债券平均发行利率下行,平均发行利差收窄。(6)担保比例较上月大幅下降27.8个百分点。(7)华泰联合证券企业债券承销规模最大。

市场观察:(1)新型城镇化建设配套文件陆续下发,新型城镇化建设专项企业债发行指引正式落地。(2)绿色企业债出现增长,存在较大发展空间。(3)借新还旧,依然存在发展空间。

(关注“中证鹏元评级”,向后台留言可获得完整报告)

正文

一、企业债市场概览

2020年8月,企业债券发行42只,发行规模413.09亿元,与上年同期相比分别增长27%和5%;与2020年7月相比,发行数量和发行规模分别增长133%和131%。从市场结构来看,8月发行的企业债有15只为产业债,发行规模162.30亿元。整体看,8月,到期规模大幅增长,市场环境相对稳定,当月发行规模顺势增长。

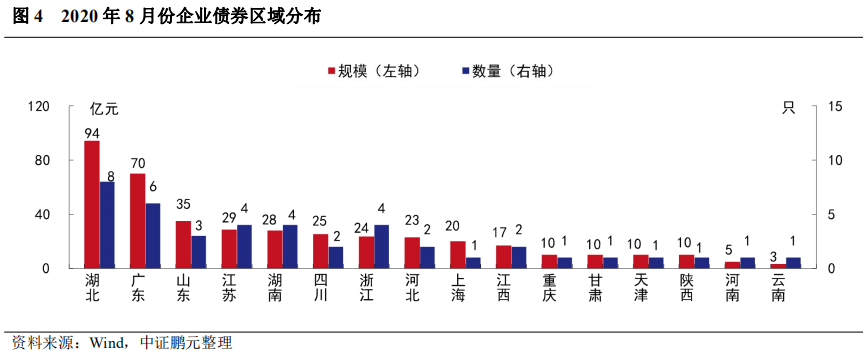

从净融资情况来看,8月企业债券总发行规模413.09亿元,总偿还规模569.03亿元,本月表现为净偿还155.94亿元,连续8个月表现为净偿还。此外,2020年8月有4只企业债券取消发行,原计划发行规模合计31.70亿元。2020年1-8月份,企业债净融资-1,219.99亿元,较上年同期净偿还量增加213.76亿元,累计取消发行企业债15只,原计划发行规模127.80亿元。

二、市场分析

1. 湖北省当月发行规模最大,同比增幅明显

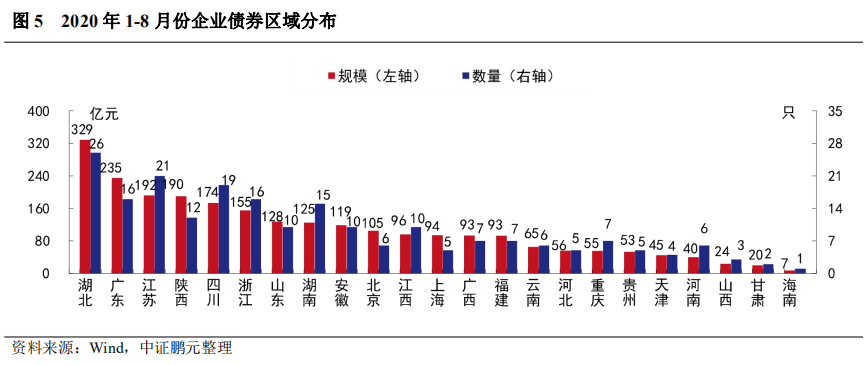

2020年8月,共有16个省份发行了企业债券。其中,湖北省企业债券的发行规模最大,为94.29亿元;其次是广东省发行了70亿元,位居第二位;江苏省和湖南省分别发行28.70和28亿元亿元,规模也较大。从发行数量上看,湖北省发行8只,广东省发行6只,江苏省、湖南省和浙江省分别发行4只,其他城市发行数量在3只及以下。与上年同期相比,8月有11个省份发行规模较上年增长,其中,湖北省上年同期未发行,本期发行规模大幅增长,此外,四川省和广东省分别增长68.7%和55.6%,涨幅较大;5个省份发行规模较上年减少,其中,陕西省发行规模同比下降66.7%,降幅最大。

综合2020年1-8月份情况来看,湖北省以328.79亿元的发行规模位居首位;广东省以235亿元的发行规模位居第二;江苏省和陕西省分别发行192亿元和 190亿元,四川省和浙江省分别发行173.50亿元和155.10亿元,其余省份发行规模在150亿元以下。从发行数量上看,湖北省发行26只,位居首位;江苏省发行21只,位居第二位;四川省发行19只,广东省和浙江省各发行16只,其他省份发行数量在15只及以下。与上年同期相比,12个省份发行规模出现增长,其中,上海的企业债发行规模累计同比增长242%,陕西省发行规模同比增长174%,湖北省和福建省涨幅也在130%以上;10个省份发行规模出现下降,山西省和贵州省下降幅度在60%以上,降幅较大;此外,东北三省和新疆、西藏尚未发行。

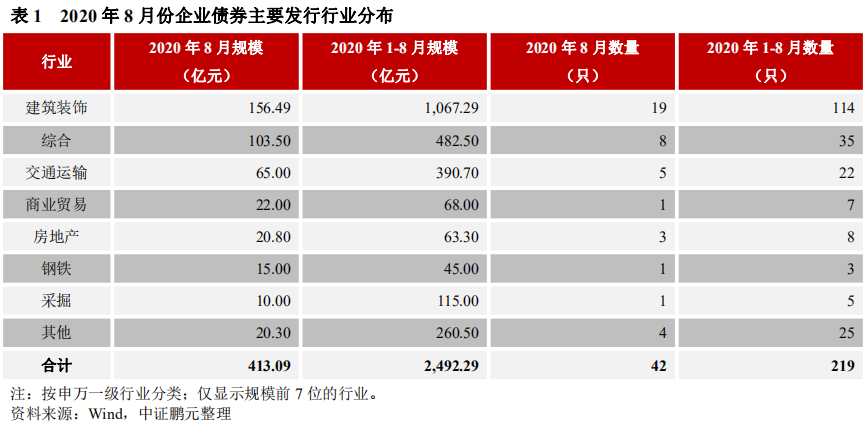

2. 企业债券发行人主要集中于建筑装饰行业,综合行业发行规模环比大幅增长

2020年8月,企业债券发行人行业分布于建筑装饰、综合等行业。其中,建筑装饰是当月企业债券的主要行业,共发行156.49亿元,占比37.9%,较上月上升5.2个百分点;综合类行业发行103.50亿元,占比25.1%,较上月上升13.9个百分点;交通运输行业发行65亿元,占比15.7%,较上月下降10.0个百分点。综合2020年1-8月份情况来看,建筑装饰仍是发行企业债券的主要行业,共发行114只,规模1,067.29亿元,占比分别为52.1%和42.8%,较上年同期分别下降26.3和24.2个百分点。

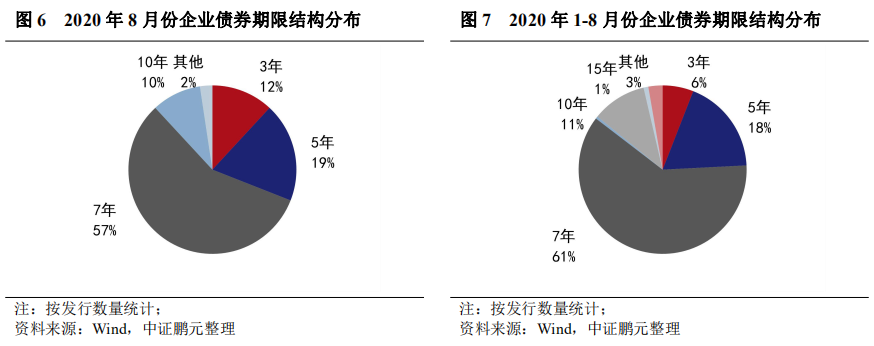

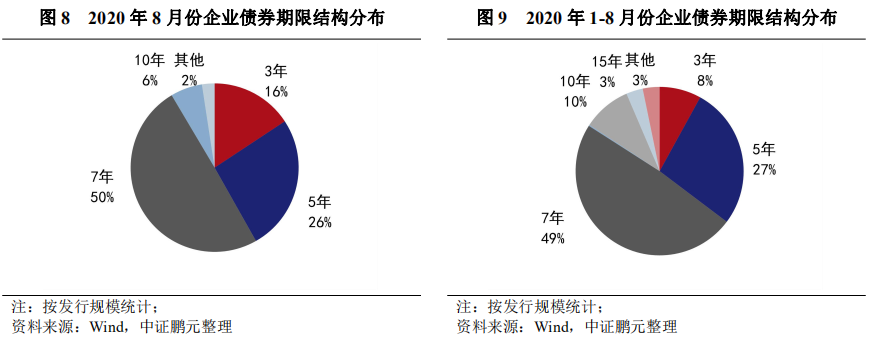

3. 7年期为企业债券主力期限品种,5年期品种规模占比环比大幅提升

2020年8月,企业债券期限分布于7年期期限品种。其中,7年期发行数量为24只,占比57%,发行规205.10亿元,占比50%;5年期品种发行数量为8只,占比19%,发行规模107.69亿元,占比26%;3年期品种发行数量为5只,占比12%,发行规模65亿元,占比13%。与上月相比,5年期和7年期品种的规模占比分别增长10.9个百分点和下降3.3个百分点。综合2020年1-8月的情况来看,7年期企业债券发行134只,发行规模1,215.60亿元,占比分别为61%和49%;5年期债券发行40只,发行规模678.89亿元,占比分别为18%和27%。与上年同期相比,5年期和7年期品种的规模占比分别提升5个百分点和下降5个百分点。

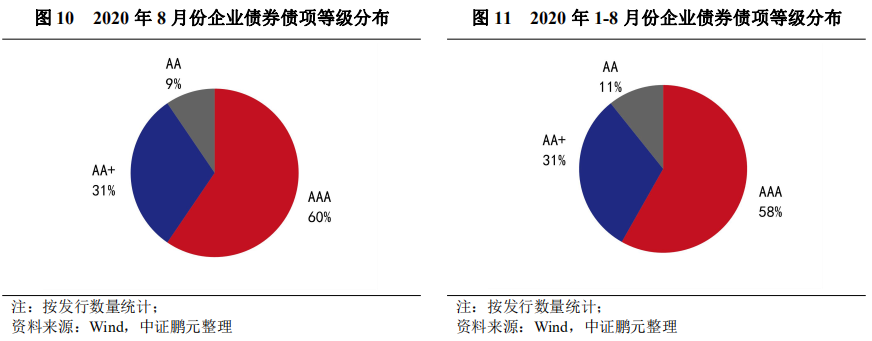

4. 企业债券债项级别以AA+和AAA级为主,高级别主体数量占比环上升

2020年8月发行的企业债债项信用等级在AA+级及以上。具体来看,AAA级发行25只,占比60%,较上月下降12个百分点;AA+级发行了13只,占比31%,较上月上升3个百分点;AA级发行4只,占比9%,上月未发行。总体而言,8月发行AA+及以上的高级别品种数量占比91%,较上月下降9个百分点。综合2020年1-8月情况来看,AAA级占比58%,同比上升17个百分点;AA+级占比31%,同比上升1.1个百分点;AA级占比11%,同比下降18.2个百分点。

从发行主体等级看,8月AA级主体18家,占比45%,较上月下降11个百分点;AA+级主体10家,占比25%,较上月上升3个百分点;AAA级主体12家,占比30%,较上月上升8个百分点,AA-级主体未发行。综合2020年1-8月看,AAA级主体53家,占比29%,较上年同期占比提升13个百分点;AA+级主体38家,占比21%,较上年同期占比提升8个百分点,AA级和AA-级主体占比均下降,2020年企业债发债主体中高级别占比明显提升,但4月以来出现下降趋势,7月以来呈现回升趋势。

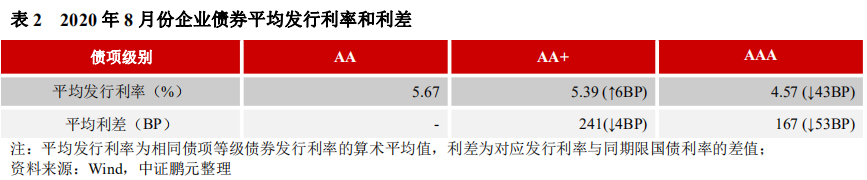

5. 企业债券平均发行利率以下行为主,平均发行利差均收窄

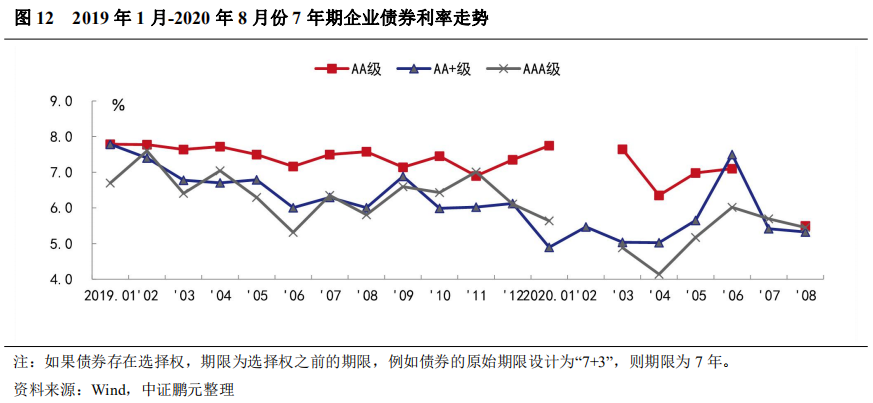

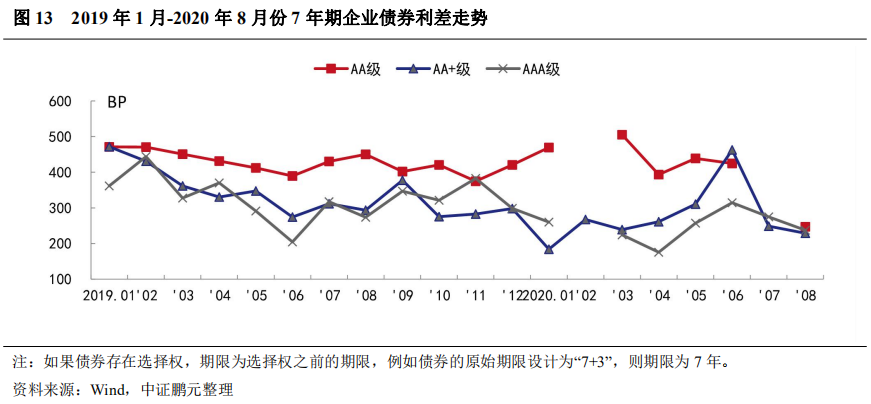

2020年8月,企业债券最高发行利率为7.00%,较上月上行5BP;最低发行利率为2.88%,较上月下行32BP。从债券级别来看,与上月相比,AA+级和AAA级平均发行利率以下行为主,平均发行利差均收窄,其中AAA级变动幅度最大。本月企业债平均发行利率和利差维持下降趋势,一方面8月高级别主体占比提升,另一方面,虽然8月以来资金面调控转为稳定,发行利率有所回落。

与上月相比,2020年8月,7年期企业债各级别的平均发行利率均下行,其中,AAA级下行25BP, AA级下行9BP;利差方面,AAA级和AA+级分别收窄37BP和20BP。

7. 华泰联合证券企业债券承销规模最大

就承销机构而言,2020年8月共有28家机构参与企业债券的承销工作。华泰联合承销50.99亿元,位居第一;长江证券以承销37.10亿元位居第二,中信建投承销36.02亿元,位居第三。前五大承销商,承销规模合计占比45%。

三、市场观察

(一)新型城镇化建设配套文件陆续下发,新型城镇化建设专项企业债发行指引正式落地

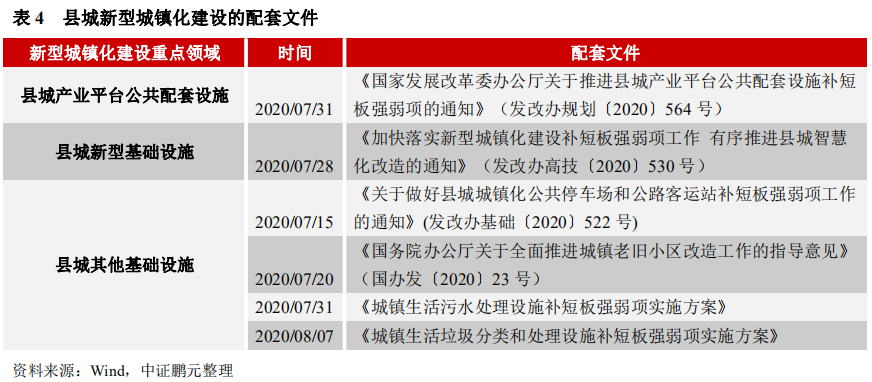

6月,发改委发布《县城新型城镇化建设专项企业债券发行指引(征求意见稿)》(简称《征求意见稿》),此后陆续下发了相关配套文件(详见表4)。8月16日,发改委发布了《县城新型城镇化建设专项企业债券发行指引》(简称《发行指引),与《征求意见稿》相比,存在几处不同:第一,在《征求意见稿》中指出,适用范围为县城(含县级市城区)的建设项目。《发行指引》对此范围的定义进行扩展,即“县城及县级市城区内的,兼顾镇区常住人口10万以上的非县级政府驻地特大镇、2015年以来“县改区”“市改区”形成的地级及以上城市市辖区的项目”。第二,调整部分资金投向的描述。重点支持领域为县城产业平台公共配套设施、县城新型基础设施和县城其他基础设施,其中,产业平台主要针对中国开发区审核公告目录和各省份特色小镇创建名单内的产业园区和特色小镇,以及产业转型升级示范区内的重点园区建设。第三,上调财政重点支持项目标准。在《发行指引》中,相较《征求意见稿》,将财政资金重点支持项目条件更改为,“对已安排中央预算内投资和地方政府专项债券等资金的项目,优先支持项目实施主体发行企业债券,以支持募投项目所需资金的足额到位”。相比《征求意见稿》的“取得注册通知”,条件更加严格。同时,可以看出,政策指向加快项目落地,选择已经进行了前期工作的项目。

此外,8月18日,发改委发布《关于信贷支持县城城镇化补短板强弱项的通知》 (发改规划〔2020〕1278号)作为城镇化建设配套文件,明确相关支持条件:第一,符合《发行指引》的建设内容要求。第二,项目收入在运营期内可以覆盖贷款本息,且资本金不低于国家最低比例,同时或先于贷款到位。第二,借款人为公益二类或经营类事业法人,具有承担新型城镇化建设项目投资运营的相关资质和能力。此外,明确“对符合条件的项目,可通过直接投资、资本金注入、投资补助、贷款贴息等方式,优先安排财政性资金或地方政府专项债券,以促进项目的经营性现金流与贷款条件相匹配。各地区通过提高地方政府专项债券作为项目资本金比例等方式,加强与六家银行信贷投放的配套衔接。”

随着政策的落地,新型城镇化建设将逐步加速,或率先在120个试点城市推出。具体发行条件及项目特征可参考相关系列报告。(《项目那么多,城镇化企业债怎么选》、《新型城镇化建设专项企业债,将怎么用?用到哪儿?》、《以东部示范区为例,分析县域城镇化债的发债空间及关注点》)

(二)绿色企业债出现增长,存在较大发展空间

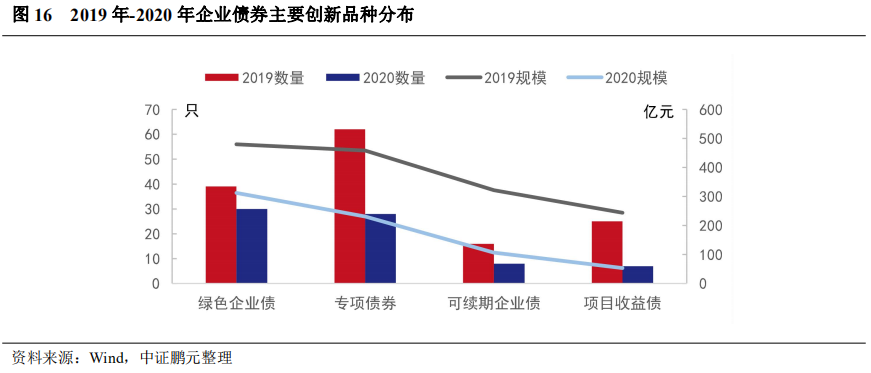

8月,绿色企业债发行8只,2020年累计发行30只,规模合计312.60元,已达到2019年全年发行数量的76.9%,是企业债主要创新品种中增长最明显的品种。2020年绿色债券全市场[1]发行数量和规模分别达到2019年全年的87%和68%,其中绿色企业债的规模占比基本持平。

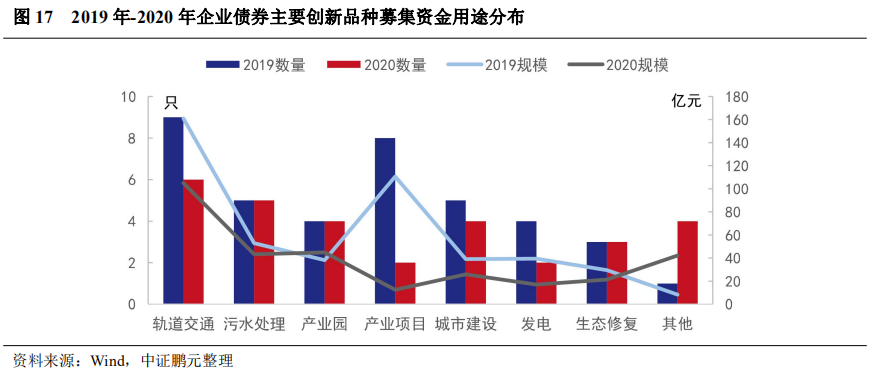

从募集资金用途看,绿色企业债主要用于轨道交通项目,其次是污水处理、城市建设和产业园区等,其中城市建设包括海绵城市、智慧城市等。与2019年相比,本年用于产业升级项目的绿色债较少,用于污水处理、绿色产业园、城市建设和生态修复的绿色企业债数量较多。随着县城新型城镇化建设的推进,智能化、绿色化要求提升,未来绿色企业债的发展存在发展空间。

(三)借新还旧,依然存在发展空间

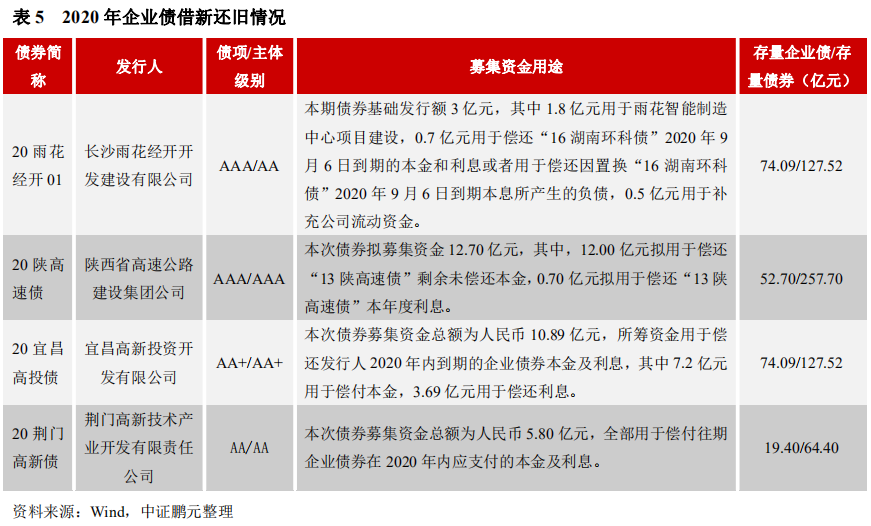

8月有3只企业债的募集资金用途涉及借新还旧,分别是“20雨花经开01”、“20宜昌高投债”和“20荆门高新债”,截至8月末共有4只企业债用于偿还存量债券。2020年初,受新冠肺炎疫情影响,发改委曾在2月指出,“对于自身资产质量优良、募投项目运营良好,但受疫情影响严重的企业,允许申请发行新的企业债券专项用于偿还2020年内即将到期的企业债券本金及利息。”

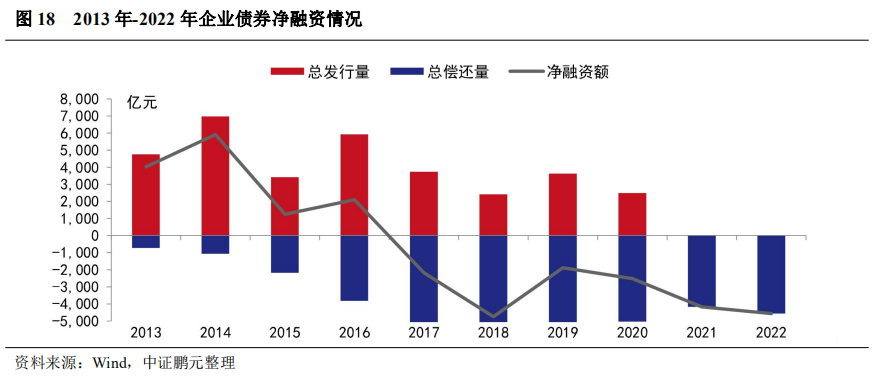

从企业债净融资情况看,随着前期大量发行的企业债陆续进入偿还期,同时受地方政府债务管理的影响,企业债市场从2017年开始净融资持续为负,无疑加重了发行企业的资金压力,导致非标融资规模提升。2019年,受信用风险加剧影响以及推动基础设施建设的政策引导,企业债发行出现增长。2020年待偿还债券规模与2019年基本持平,但受新冠肺炎影响,原本现金流相对脆弱的发行人面临的资金压力提升,同时非标融资在资管新规后规模也出现骤减。从控制系统风险的角度看,企业债借新还旧可以缓解发行人当前的资金压力,本年债券发行利率维持较低水平,在市场环境相对稳定时,借新还旧配合新增债券融资,将为发行人提供较好的负债管理方式。例如,陕西省高速公路建设集团公司、宜昌高新投资开发有限公司和荆门高新技术产业开发有限责任公司,在2020年也同时发行了中期票据、短期融资券等产品进行融资,用于偿还公司到期债务。

整体看,2020年企业债借新还旧依然存在一定市场空间,截至8月末2020年待偿还企业债1,258.41亿元,占比45%,对于存量企业债较多、资产负债率不高的企业可以考虑借新还旧,降低当前资金压力。但从长期看,融资监管环境的改变,将促使发行人进行转型和负债管理,尤其是城投公司。

注:[1] 全市场发行仅统计企业债、公司债(含私募债)、中期票据、短期融资券、定向工具、可交换债、可转债。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级