最及时的信用债违约讯息,最犀利的债务危机剖析

作者:很勤奋的路数

来源:路数(ID:ilushu)

故事的开始得切换回2019年7月8日。

在这一年夏天,发改委778号文对房企境外发债进行约束,进一步明确了期限、备案要求等。

当中有一点被业内认为影响较大,即:

这意味着,房企新发外债只能用于借新还旧,且仅能偿还中长期外债。

换个直白的说法,如果之前没有中长期境外债,那么以后也不会有。因为只能存量滚续。当然,房企境外短期外债和短期借款并不受到限制。

那一年的新力集团控股(02103.HK,下称新力地产),刚好迎来自身发展史上的转折点——登陆香港资本市场。

上市发债融资总归是连着的动作,这本来也没什么。

不过有意思的是,新力地产、D和E房企发的是2年期的中长债,而不少在778号文之后上市的中小房企多数发的是1年期以内美元债。▼

新力地产的这笔中长期债发行于2020年6月18日,距离发改委778号文正式下发,间隔近一年。

这也是新力地产存量美元债中唯一的一笔中长期美元债。发行规模2.1亿美元,票息10.5%,每半年付息,2022年6月到期。

发的出来,合理情况下的原因有两种:

1、778号文之前,拿到中长期外债额度。

2、存在一年内到期的中长期外债。

经初步核对,这两种情况适用于D、E公司,但放在新力地产身上,则比较“蹊跷”。

1

如果第一种情况成立(即778号文之前,拿到额度),那么就会和一众机构对新力地产的分析报告相冲突。

房企发外债,需要在登记备案的时限和额度内进行。如果没有额度(又叫“路条”),必不可少的一环是向发改委申请登记备案。

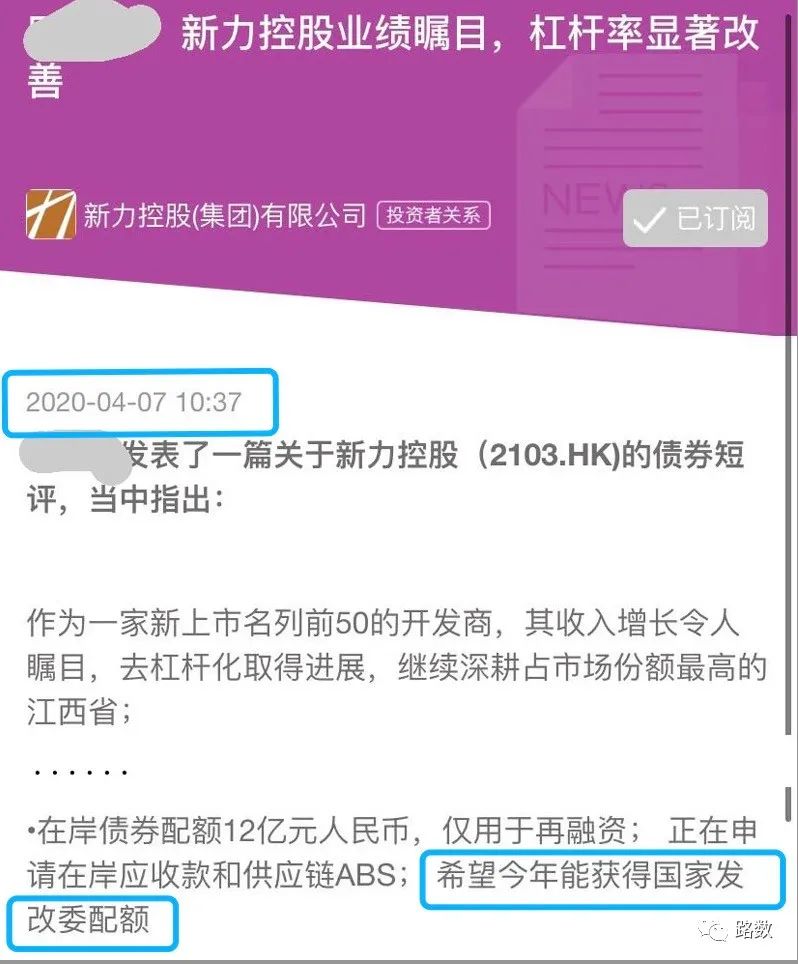

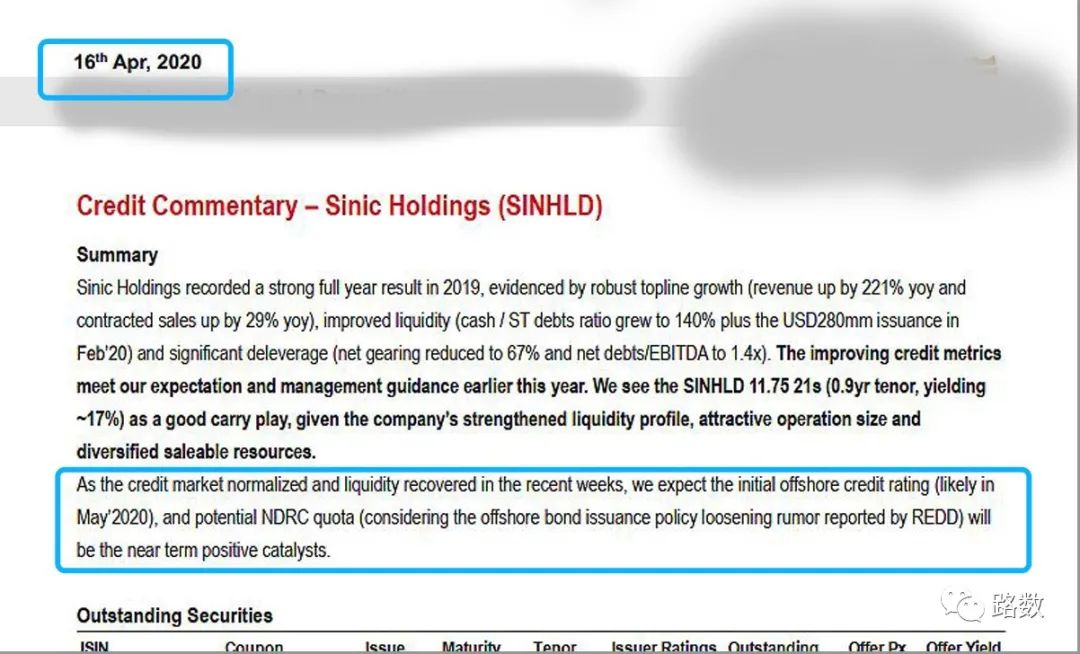

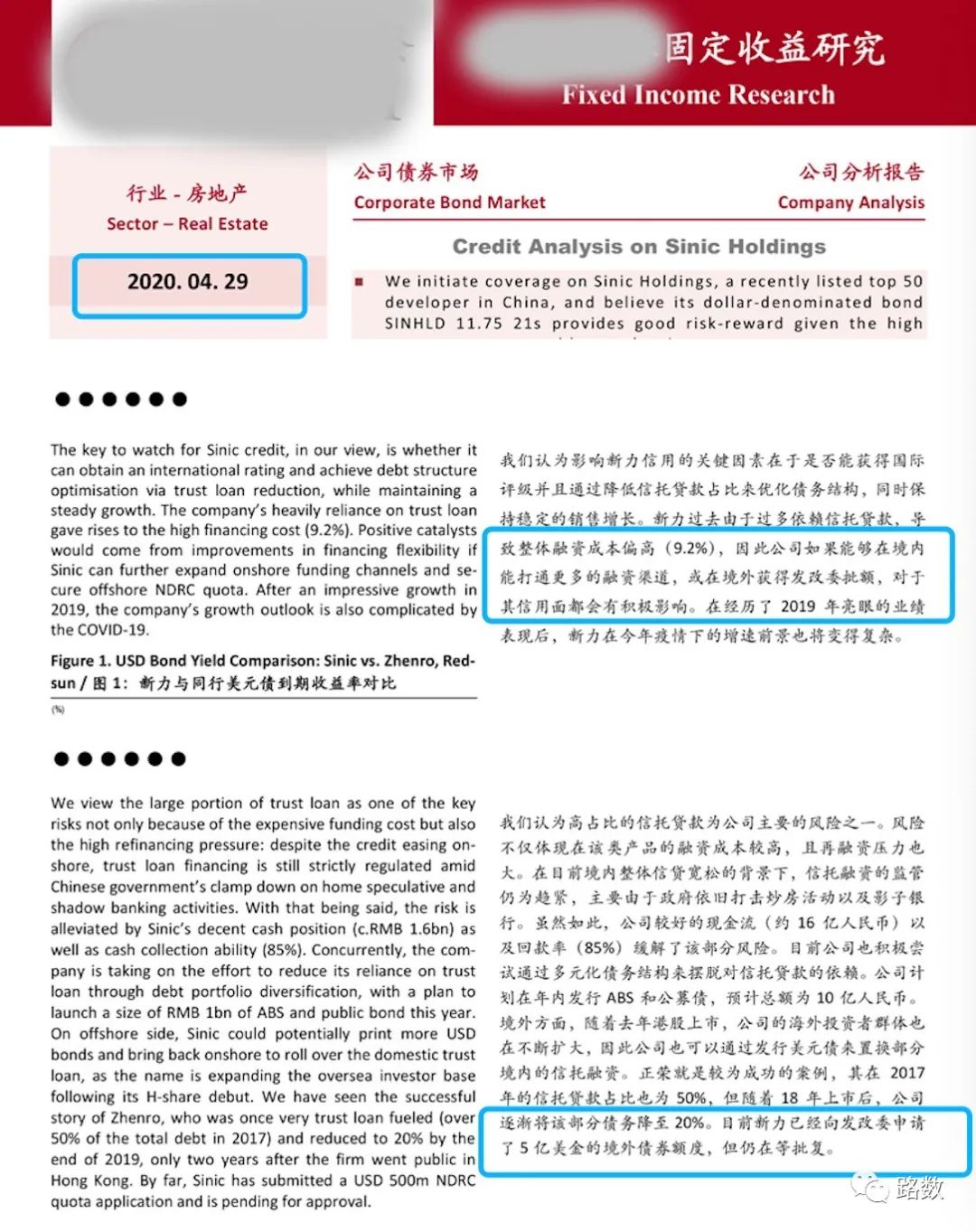

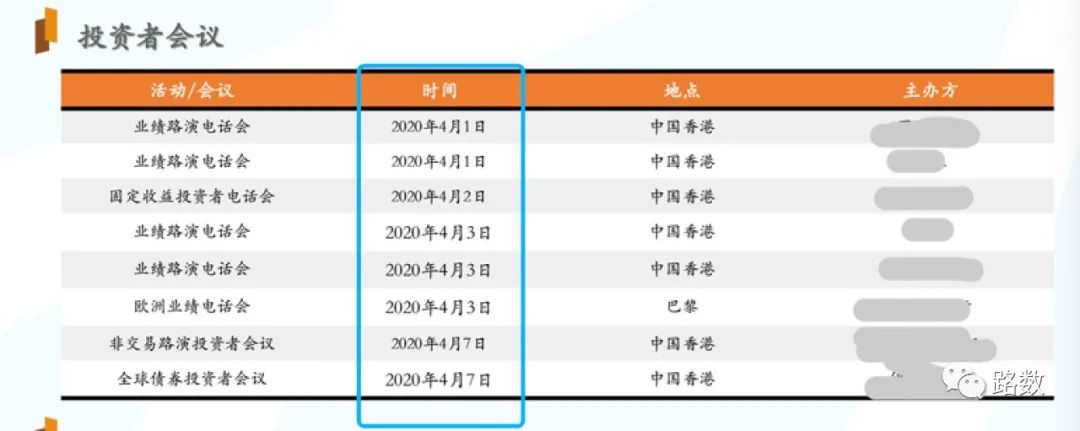

至少有3家机构在2020年4月发布的研究报告中明确表明:当时新力地产正处于申请发行外债额度中。注意,是进行时,而非完成时。▼

甚至一份报告直接写到:“新力地产申请了5亿美金的境外债额度,在等批复。”

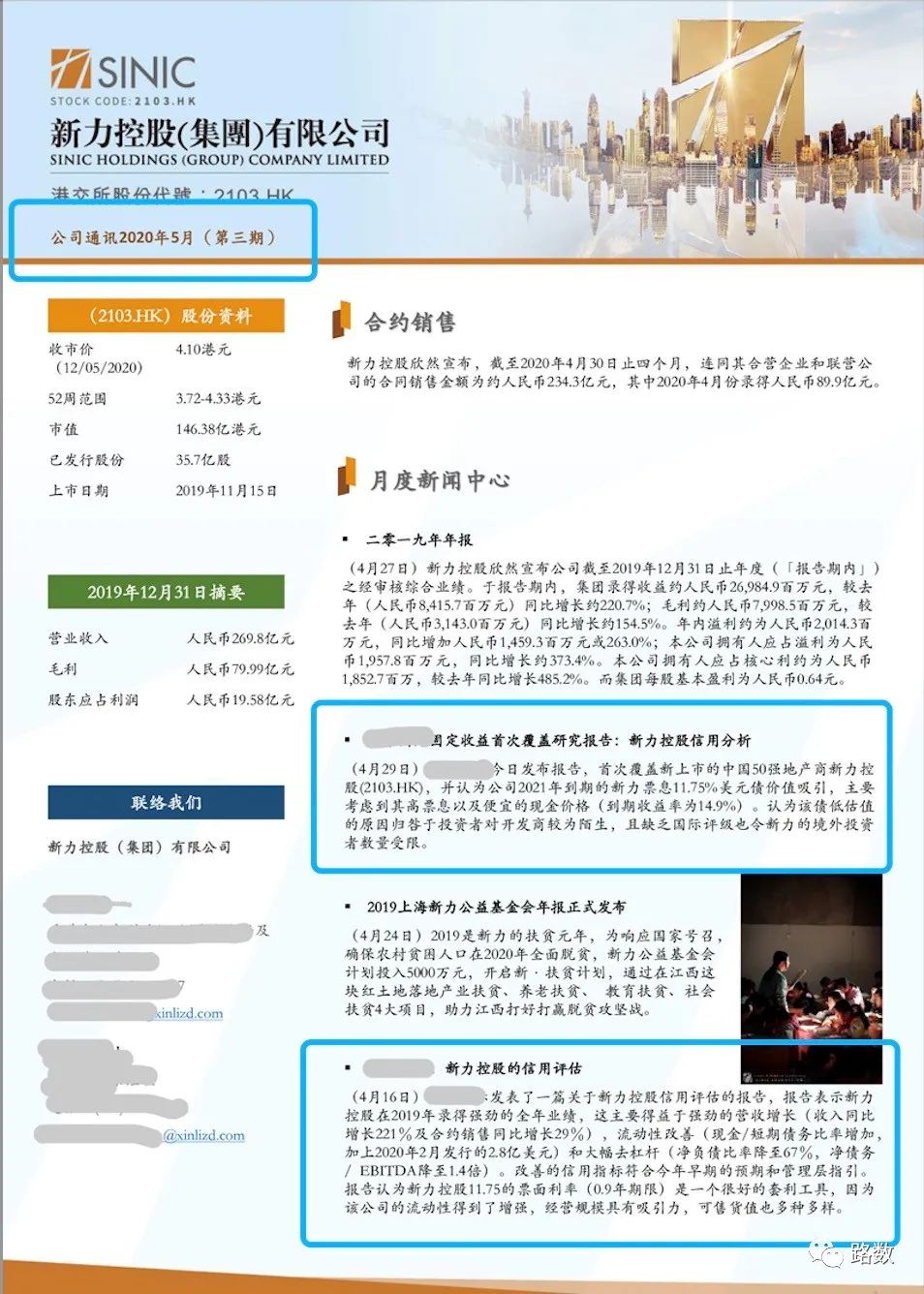

新力地产官方网站的通讯简报也肯定了这三份报告的存在。▼

按照官方的通报简讯,新力地产在2020年4月和机构投资者们密集开了会。关于申请发外债额度的信息,估计是在那时对外释放的。

当然新力地产有可能是在778号文之前拿到发外债额度。只不过可能没在有效期使用以至于被作废。而新的额度要根据更新后的中长期债务情况再申请。所以2020年4月,它可以对机构称,正在申请。

但不管怎么样,如果当时释放的信息无误,第一种假设基本被推翻。所以新力地产发外债额度的获取在778号文发布之后。

2

既然发外债额度的获取在778号文发布之后,那就是第二种情况,即存在中长期外债,才能借新还旧。

反正跟路数在《新力地产财报疑云待解》里指出的一样,新力地产在信息披露上需要进一步改进。所以,找寻它家的中长期外债并不容易。

首先排除美元债。因为在那笔2年期债发行之前,新力地产并没有一年内到期的中长期境外美元债。▼

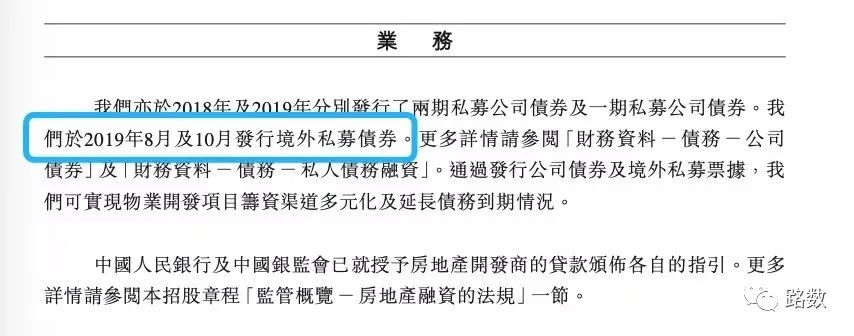

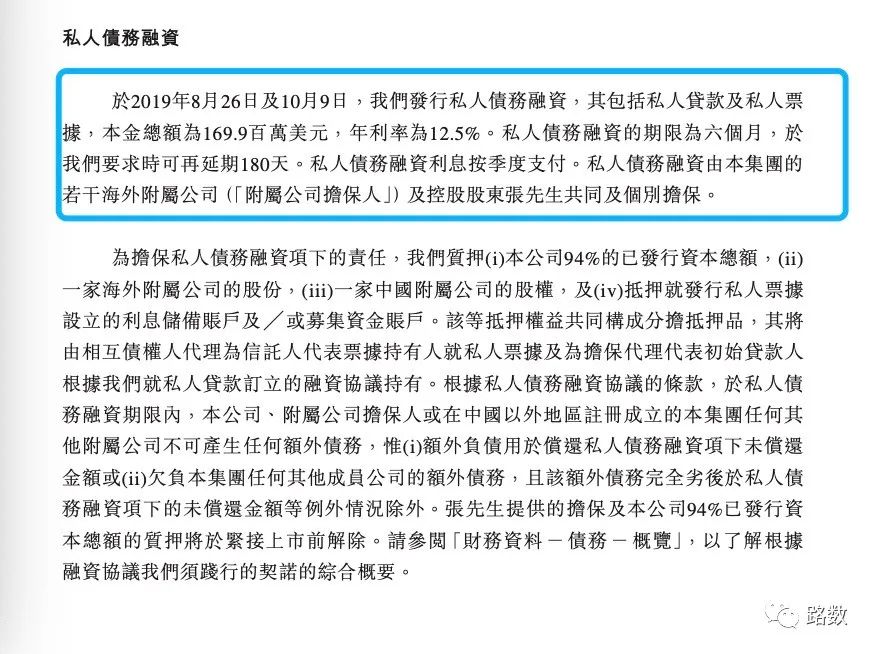

再排除招股书中列出的外债——发行于2019年9月和10月,本金总额达到1.699亿美元,年化利率12.5%的私人贷款及私人票据。因为显示的期限上限是12个月,不应该为中长期债务。▼

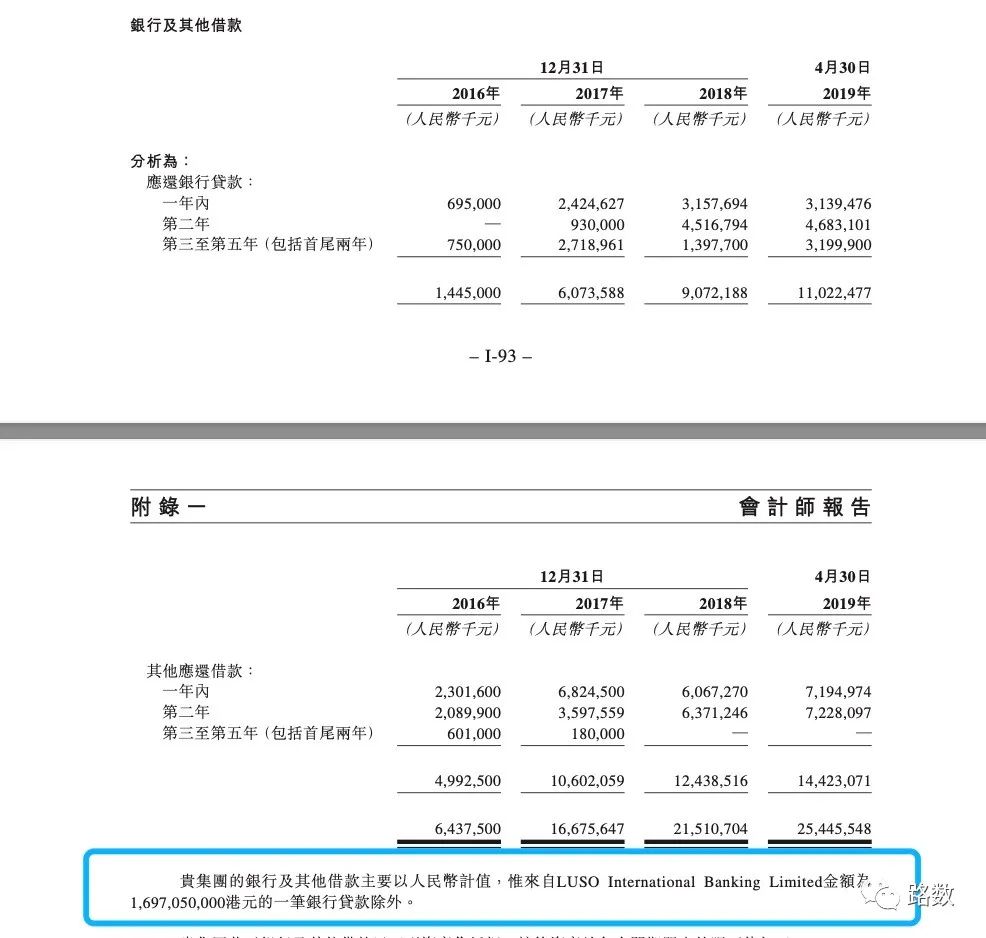

那剩下的可能就是私募债、银团贷款等。路数翻遍新力地产的招股书,在会计师报告部分里的一行字里,找到了“可能的中长期外债”。▼

贵集团的银行及其他借款主要以人民币计值,惟来自LUSO International Banking Limited(澳门国际银行)金额为 1,697,050,000港元的一笔银行贷款除外。

结合当时汇率推算,16.976亿港币≈2.1亿美元,刚好是新力地产在2020年6月18日发行的那笔美元债金额。

基于常识推演,澳门国际银行这笔贷款大概率是内存外贷业务:

体外公司新力科技在澳门国际银行存钱做存单,新力地产在该银行以澳门国际银行的存单质押取得境外贷款,形成上市公司的外债。

内存外贷业务本身,基本没有问题。但在信息披露不详实的前提下,澳门国际银行的内存外贷业务的利息、期限情况属于未知。

按照常规,澳门国际银行的内存外贷业务一般时间期限上是一年期,一年一年续。这就出现了争议点:

争议点一:如果是一年一年续,这笔外债能不能算是中长期?有没有打擦边球之嫌?

争议点二:若不是一年期,新力地产靠什么资质拿到更长期限的内存外贷?有没有可能因为上市过程中在境外的资金铺排,间接性拿到额度?

争议点三:如果澳门国际银行的这笔贷款不属于中长期外债,那又是哪笔?这恐怕是个无解之问,除非拿到的批文里有标明。

这笔债过往和近期的价格走势不算特别乐观。▼

好在惠誉近期还是维持了对它的B+评级。尽管惠誉自己也称,新力地产的评级仍受到较高杠杆率的制约。

新力地产也做了努力来稳定投资者。6月7日,它花了200万美元“慷慨”地对这笔债进行了部分赎回,占到总额的0.95%。

照常规,新力地产接下来要为这笔债券到期时的偿付,做申请额度的准备。

但跟之前不同的是,融资大环境在方方面面已经更加规范和严谨了。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“路数”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 新力地产一笔“蹊跷”的美元债背后

路数

路数