最及时的信用债违约讯息,最犀利的债务危机剖析

作者:Study77

来源:琦言八语(ID:Study_77)

这个假期最大热点的莫过于证监会拟向商业银行发放两张券商牌照。

刚刚,证监会进行了回应:

证监会目前没有更多的信息需要向市场通报。发展高质量投资银行是贯彻落实国务院关于资本市场发展决策部署的需要,也是推进和扩大直接融资的重要手段。关于如何推进,有多种路径选择,现尚在讨论中。不管通过何种方式,都不会对现有行业格局形成大的冲击。

没有直接否认,并说明确是在规划之中,一定程度上释放了国内混业经营的信号。但即使发放,预计也是按照试点先行、逐步放开的路子去走。

本文对此话题展开分析:

1、监管意图

应对对外开放,加快国内证券业做大做强。对外开放不断加速,高盛、摩根士丹利、野村证券等均已获得了全资控股国内证券公司的资格。国内证券公司在定价、财富管理、跨境业务等方面距离国际领先投行仍有较大差距,监管打造国内航母券商的意图十分迫切。前期监管机构已在放宽券商融资渠道、鼓励并购重组及创新业务资质向头部券商倾斜等方面进行了部署。

券商资产规模较小,无法与国际投行匹敌,银行在量上占优。截至一季度末,证券业老大哥中信证券总资产9,223亿元,而高盛集团总资产达7.7万亿,是中信的8.4倍,在量级上就决定了差距。反观国内大型银行,工行总资产32万亿、建行27万亿、招行7.7万亿,虽然在质上有所不及,但是先在量(补充资本金)上垒起来也不失为一种战术策略。

社会融资结构向直接融资转变的大趋势下,可丰富银行服务实体经济手段,助力银行转型。在经济转型过程中,直接融资占比提升是大趋势,银行拥有国内最广泛的企业客户资源,发放券商牌照开展股权投融资,可丰富银行服务实体经济的手段,加快融资结构的转变。同时,随着经济增速渐缓,市场利率中枢下移,息差压缩,让利实体经济下,银行处境更加艰难,银行迫切谋求转型,提高中间业务收入是必由之径。

2、路径猜想

混业经营仍有法律限制,大规模给银行发券商牌照概率较低。现行法律体系下均有明确条例规定金融行业实行分业经营及分业管理,推行混业经营需要对相关法律条文进行修订,短期内难以实现,推进仍需时间和程序。监管站在打造航母券商、应对国际竞争以及防范风险等角度,重质不在重量,广泛放开券商牌照概率很低。

预计投行牌照先行。券商业务分为经纪、信用、投行、资管和投资五大块。其中:

经纪业务竞争激烈,佣金率不断下行,已成为红海,且A股市场已加速呈现出机构化趋势,个人新增客户空间不大,存量客户争夺会影响现有券商经营格局的稳定度,这也不是监管希望看到的,因而经纪业务牌照可能不是首选。

信用业务类似于银行的抵押贷款业务,并无单独先给予牌照必要。

投资业务上,银行自身也有自营投资,但受限于1,250%的风险权重,基本不做权益类资产投资。

投行业务上,银行已经是银行间债券市场最大的承销商,但缺乏在交易所市场和股权市场承销保荐资格,结合银行企业客户资源的优势,先行放开投行牌照或是综合上述情况下的最好选择。当然,受限于银行的激励机制,可能也无法留住高端专业人才,放开效果有待观察。

3、对银行和券商的影响

总的来说,银行具备资金成本低的巨大优势,通过吸储,然后将存款引导进入资本市场,可以加快做大做强资本市场的步伐,在这个过程中,券商也会受益于“蛋糕做大”。

具体而言,考虑到原银行业的高规模、高基数,短时间内即使取得券商牌照,对其业绩贡献也不会明显。但这是丰富收入来源、改善收入结构、应对息差收窄的一个重要转型,战略意义显著,对银行算是个利好。(银行业研究员可以高潮一段时间了)

同时,银行获取牌照后,必然或多或少加剧证券行业的竞争,对现有券商算是利空。虽然发文说短期内不会对现有行业格局造成较大冲击,但投行业务预计成为竞争重点,需要警惕利润对投行业务依赖较大的非头部券商。头部券商长期来看影响不大,如果下跌还是买入机会,因为绝大多数的行业利空都利好行业龙头!

最后,目前全市场有133家券商,同质化严重,监管扶优限劣思路延续,个人更看好券商的横向并购整合趋势。哪怕银行需要券商牌照,直接收呗,就别新增了。

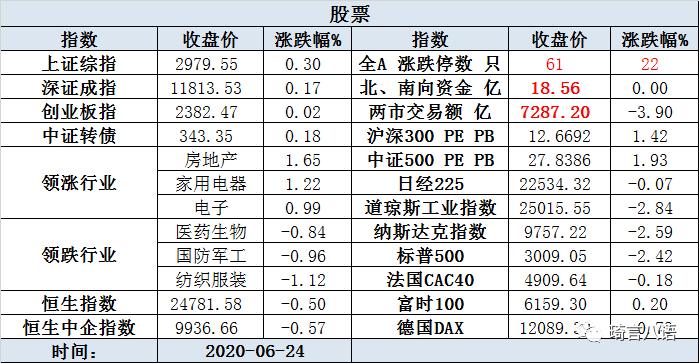

股票

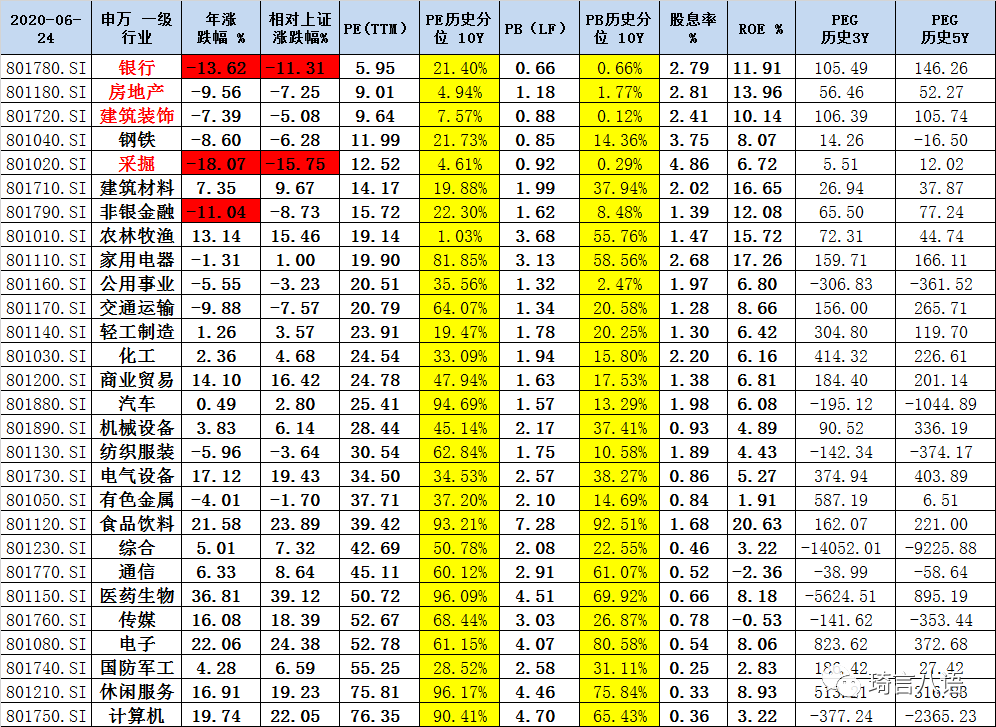

附一:申万一级行业 涨跌幅、估值、股息率、ROE等数据

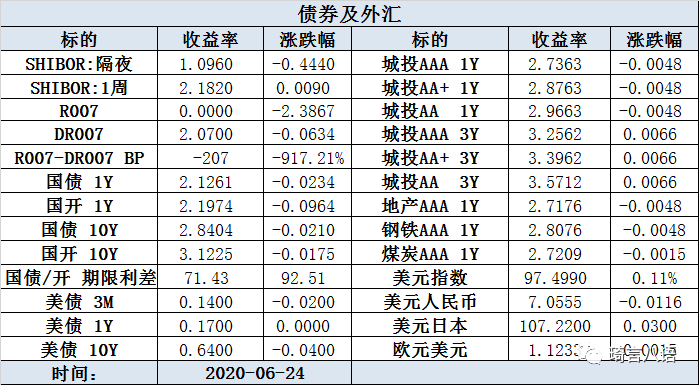

债券

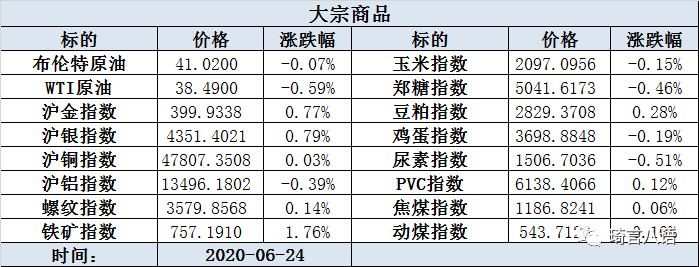

行业数据

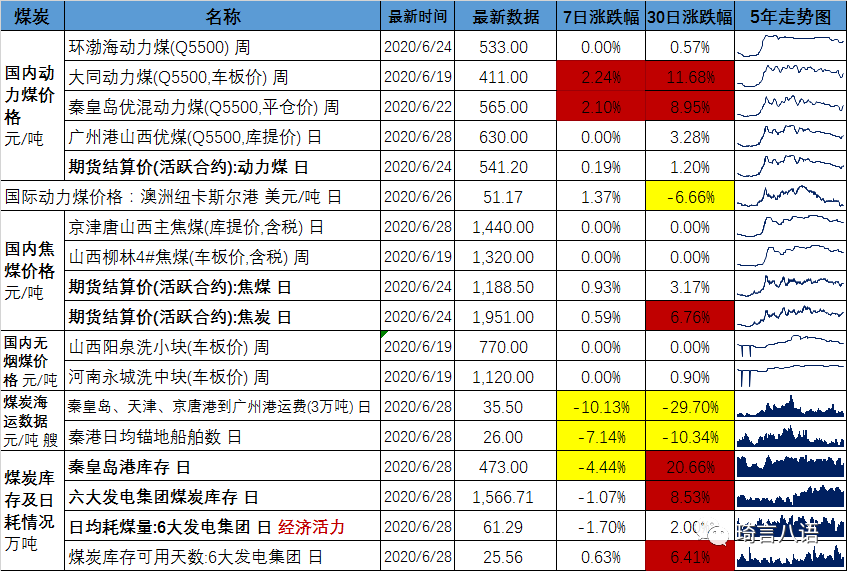

煤炭行业数据表

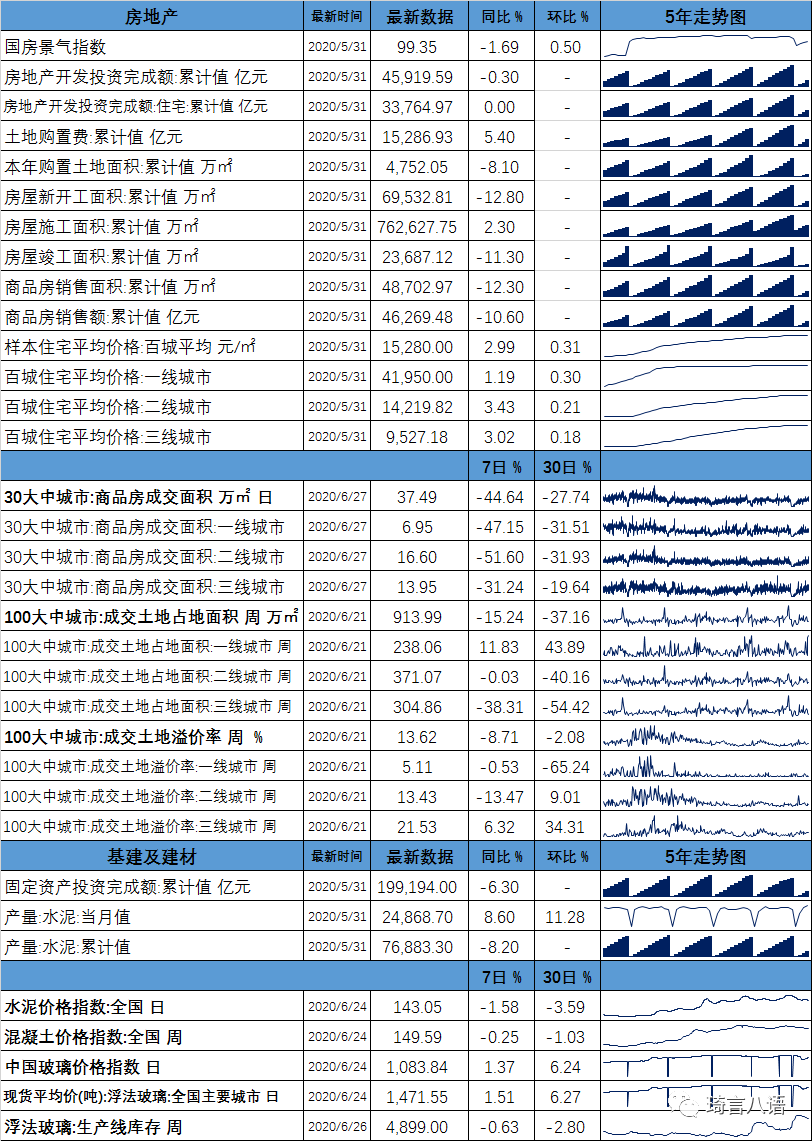

钢铁行业数据表

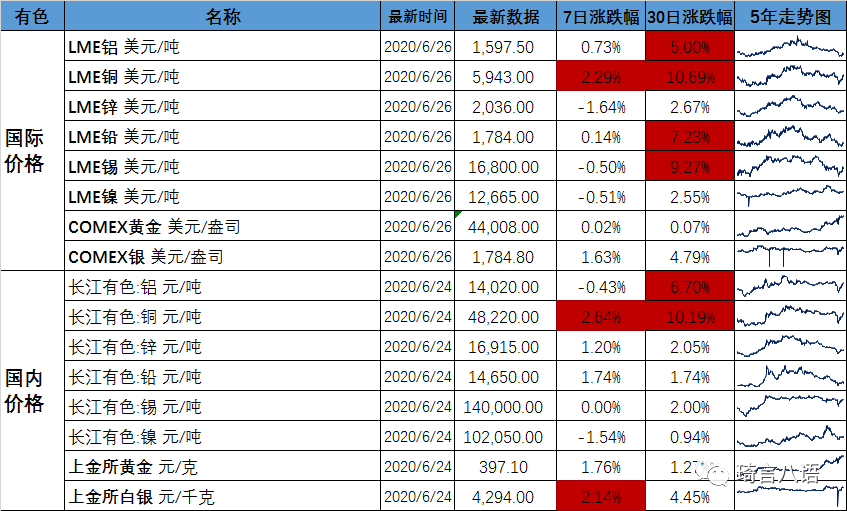

有色行业数据表

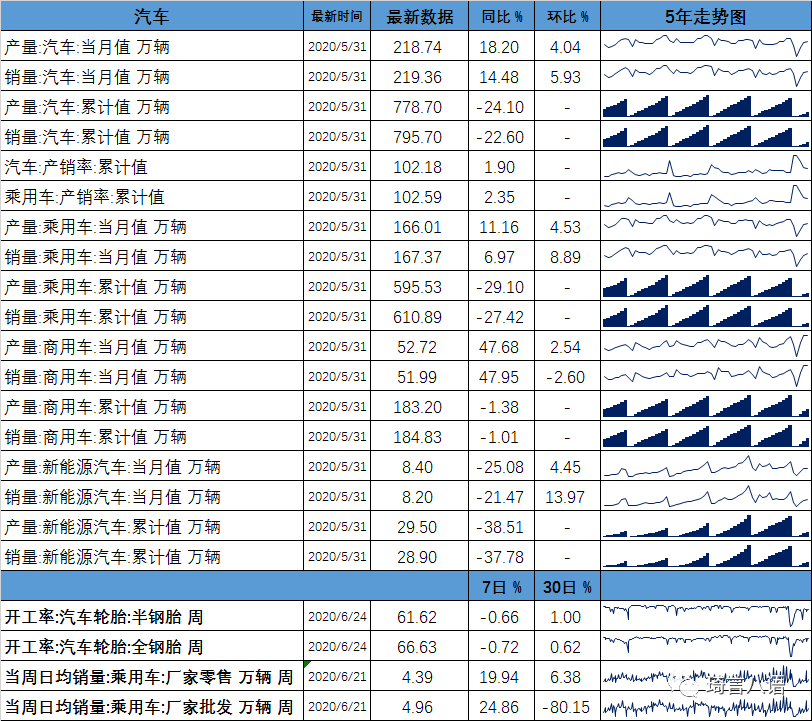

汽车行业数据表

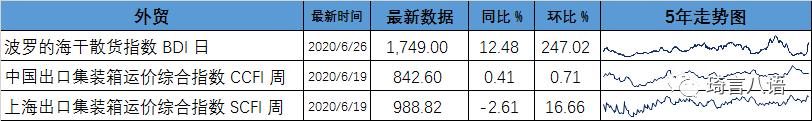

外贸行业数据表

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“琦言八语”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 银行+券商牌照的分析

琦言八语

琦言八语