湖南首席金融新媒体,聚焦区域金融与资本市场。(公众号ID:xjjrq2018)

作者 | 童洋 视觉 | 张爱

编辑、责编 | 韩玮烨

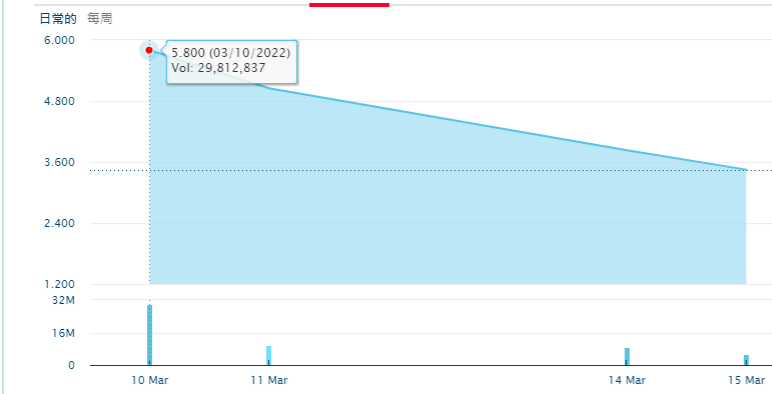

3月10号,中国金茂集团(00817.HK)子公司金茂物业服务发展股份有限公司(下文简称“金茂服务”)(00816.HK)正式在港交所挂牌上市,成为虎年第一家IPO物企。上市第一天股价就低开低走,当日金茂服务开盘价为7.4港元/股,相比发行价8.14港元/股下跌9.09%,最高跌幅直接超过30%。最终收盘价为5.8港元/股,较发行价下跌28.75%。

睿和智库认为,除了当下地产行业大环境遇冷外,金茂服务传统的模式、较慢的增速和未来发展空间,或是资本市场兴趣不大的原因。

01盘子太小,后续扩张承压

金茂服务前身是中化酒店公司。2007年公司更名为金茂物业,开始为当时的中化方兴(中国金茂前身)所开发的写字楼项目提供物业管理服务。

随着中国金茂的开发业务向全国扩张,金茂物业的业务领域也从写字楼项目扩展至住宅项目等。2021年,公司更名为“金茂服务”。

根据招股说明书,金茂服务主要提供物业管理服务、非业主增值服务以及社区增值服务。目前的物业管理组合包含住宅物业,商业物业和公共物业等多种类型。

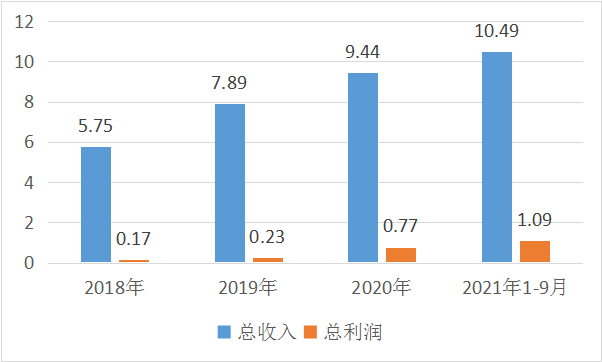

整体看来,拥有央企背景的金茂服务基本盘发展良好。2021年1月-9月,公司营业收入为10.49亿元,相比2018年增长高达82.43%。

但金茂服务赶在国内物企扎堆赴港上市的尾巴才上市,与头部几家超大规模的物企相比,只能算是小盘股。而香港是一个“嫌贫爱富”特色浓厚的市场,港交所的交易量非常集中,20%的股票贡献了超90%的流动性。小市值公司很难被资本关注,如果没有更好的业绩或更好的题材支撑,单靠央企金字招牌做背书,金茂服务上市后的发展依旧乏力。

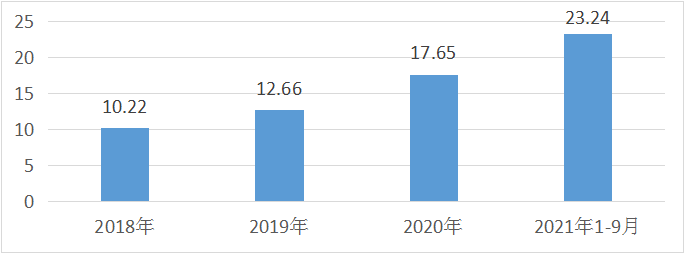

据招股说明书显示,2018年-2020年以及2021年9月30日,金茂服务全年累计在管建筑面积分别为10.22百万平方米、12.66百万平方米、17.65百万平方米、23.24百万平方米。

图1:金茂服务在管建筑面积变化图(单位:百万平方米)

资料来源:招股说明书,地产资管网制图

从增长率来看,2020年,金茂服务在管建筑面积增速快,同比2019年增长39.41%。但同一时期上市物企在管建筑面积平均增速为46.35%,金茂服务的增速低于行业平均水平。或许受制于央企体制原因,金茂服务外拓意愿似乎并不明显。

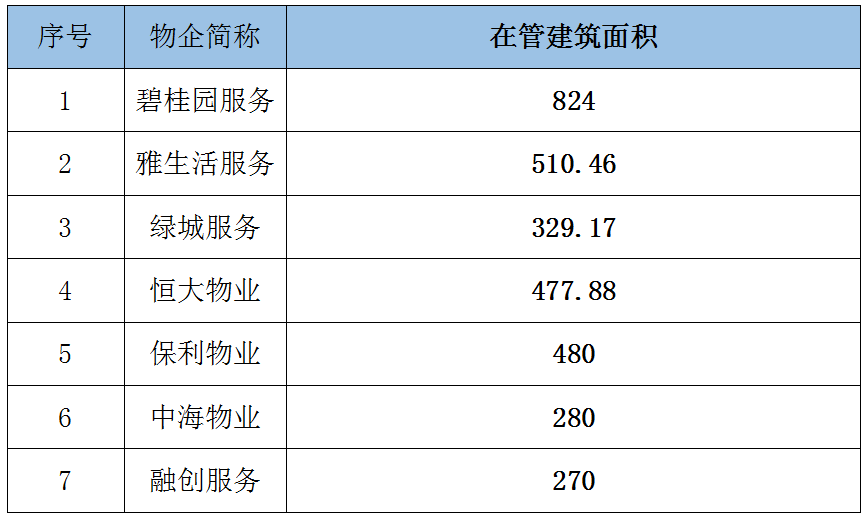

从在管规模上看,金茂服务的在管面积与行业平均面积规模相比,也较差强人意。

2021年上半年,上市物企就已有16家管理规模突破1亿平方米大关,总计达42.06亿平方米。在管规模5000万到1亿平方米的企业有8家。而截至2021年9月,金茂服务在管建筑面积也仅为2324万平方米。据克而瑞2020年中国物业服务企业在管面积排行榜,金茂物业仅排80-90位之间。

表1:2020年百强物企中头部企业与尾部企业在管建筑面积对比(单位:百万平方米)

资料来源:克而瑞,地产资管网制图

表2:2021年部分上市头部物企在管建筑面积(单位:百万平方米)

资料来源:公司公告,地产资管网制图

受益于前几年中国金茂开发业务的高速增长,金茂服务在管面积增速较快,但与头部企业相比,规模差距巨大。这几年物业行业并购已呈红海态势,预计上市后的金茂服务快速扩张规模的压力不小。由于在管面积上难以形成规模经济,同时资源也比较分散,因此难以获得更高的收入。

公司招股说明书显示,2018-2020年度,金茂服务总收入分别为5.75亿元、7.89亿元和9.44亿元;2021年1-9月,其总收入达10.49亿元,同期利润分别为1750万元、2260万元、7710万元和1.09亿元。

图2:金茂物业总收入与总利润(单位:亿元)

资料来源:招股说明书,地产资管网制图

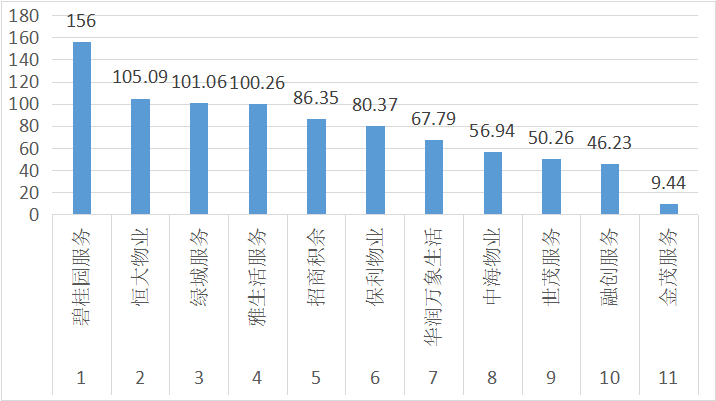

尽管金茂服务的营业收入增长快速。但相比上市的头部企业,金茂服务的整体营业收入同样显得“渺小”。2020年物业市场营业收入排名第一的碧桂园服务实现营收156亿元,是金茂服务的16.52倍,排名第十的融创服务实现营收46.23亿元,是为金茂服务的4.9倍。

图3:2020年金茂服务与前十家上市物企营业收入对比(单位:亿元)

资料来源:公司公告,地产资管网制图

02外拓能力令人堪忧

于金茂服务这种收入模式稳健单一,较高依赖规模效应的物企,资本市场最看重的是规模拓展能力。房企背景的物企,其规模扩张一方面靠开发主业,一方面看独立外拓能力。

考虑到目前国内房地产开发市场增速放缓,物业企业并购激烈的背景,金茂服务的外拓能力令人堪忧。

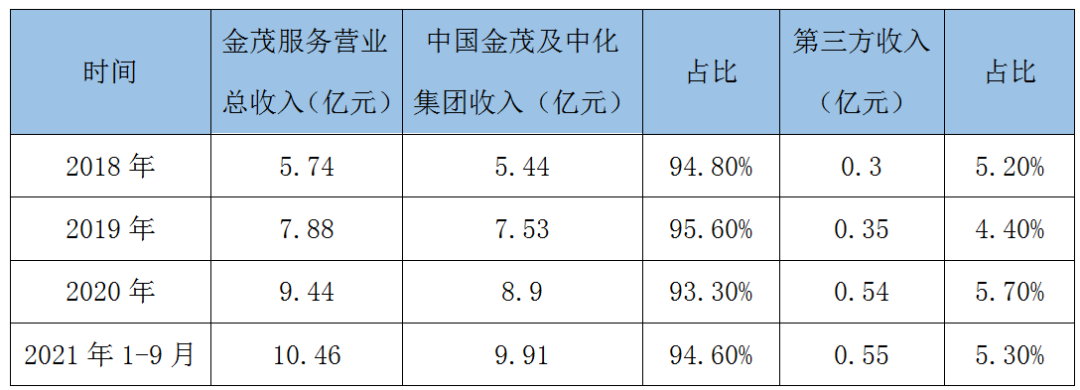

据招股说明书显示,金茂服务的项目来源以母公司开发的物业为主。2018年-2021年9月,金茂服务的年营业收入中来自中国金茂及中化集团的额度分别为5.44亿元、7.53亿元、8.9亿元、9.91亿元,占比分别达到了94.8%、95.6%、93.3%、94.6%的极高水平。第三方服务收入占比只有5%左右。

表3:金茂服务营业收入来源情况

资料来源:招股说明书,地产资管网制图

龙湖智创生活也是今年港交所上市的“首家”公司(首家递表的物管企业),2020年,来自第三方服务收入占总收入的76.34%。而稳居物管行业龙头的碧桂园服务,尽管2020年来自第三方服务收入的占比不如龙湖智创生活,但也有27.2%。

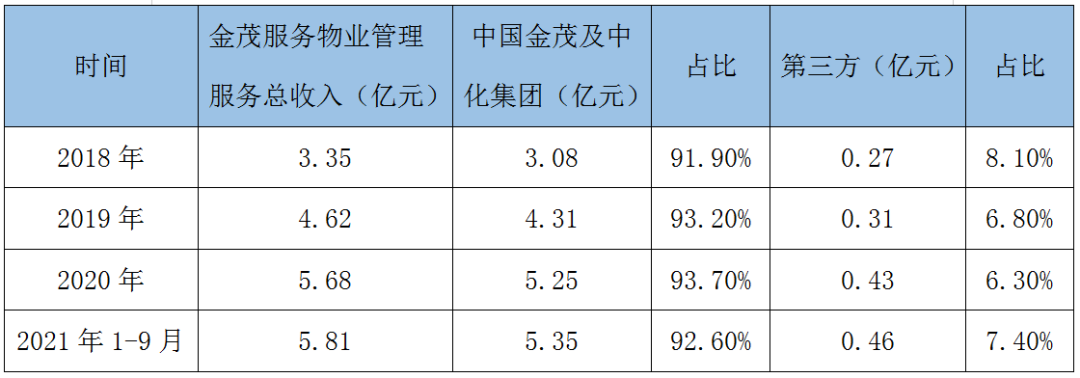

同一时期,在金茂服务主营业务即物业管理服务收入中,来自第三方的收入也分别仅为0.27亿元、0.31亿元、0.43亿元、0.46亿元,占比均不超过10%。不难看出,在收入来源上,金茂服务对母公司依赖度极高。

表4:金茂服务物业管理收入来源情况

资料来源:招股说明书,地产资管网制图

此外,金茂服务在管建筑面积方面,2018年至2021年9月,来自独立第三方公司所开发的部分分别仅占11.2%、5.7%、12.2%及13.4%。无论是基础物业管理还是增值服务,可以说金茂服务基本是完全靠母公司续航。

根据睿和智库的研究数据,2021年,在可统计到的上市物管企业中,来自独立第三方的在管面积占比均值已达到52.1%。

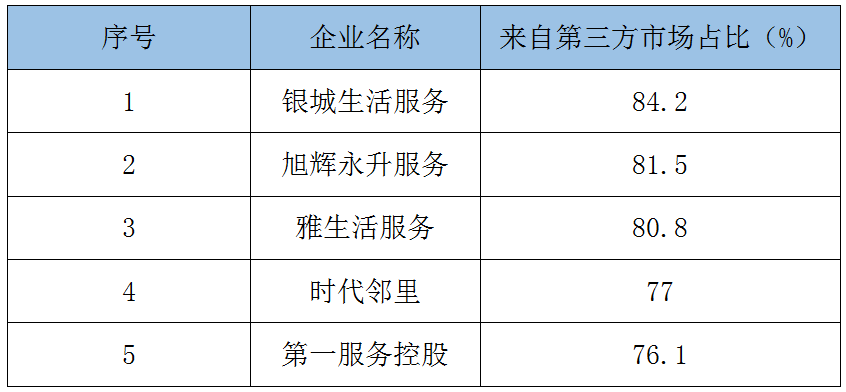

表5:部分上市物企来自独立第三方的在管面积占比

资料来源:招股说明书,地产资管网制图

此外,金茂服务在独立第三方项目的投标成功率及项目续约率两项指标上的表现也差强人意。2019-2021年期间,金茂服务的投标成功率分别只有50%、44.4%、58.8%,且2019年和2021年的项目平均续约率也只有88.9%,相比于百强物企98%左右的平均续约率并不算高。

03毛利率低于行业平均水平

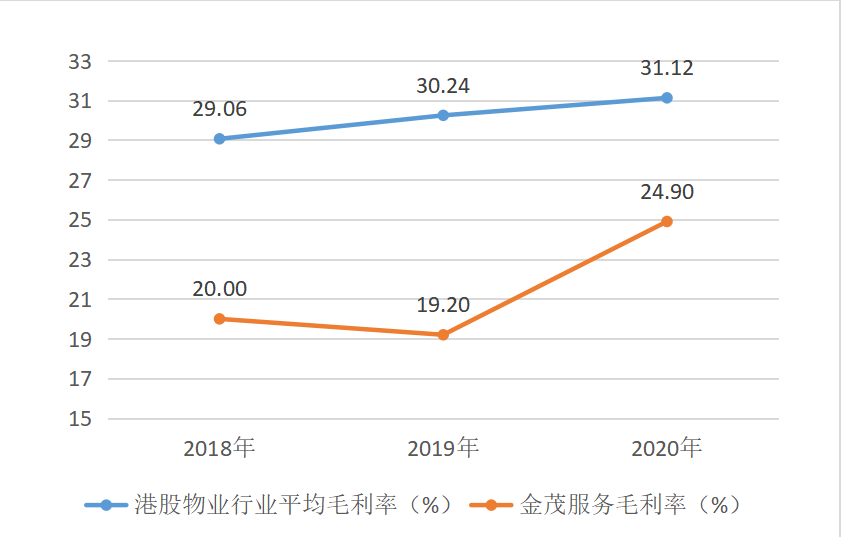

据招股说明书显示,金茂服务的毛利率低于行业平均水平。

2018年-2020年,金茂服务的年毛利率分别为20.0%、19.2%、24.9%;截至2021年9月底,毛利率为29.6%。而同一时期,港股物业企业平均毛利率分别为29.06%、30.24%、31.12%。2021年上半年,已发布半年财报的51家港股物业企业的平均毛利率约为30.63%。通过对比可知,金茂服务的盈利水平低于行业平均水平。

图4:金茂服务的总毛利率与行业平均毛利率对比

来源:招股说明书,地产资管网制图

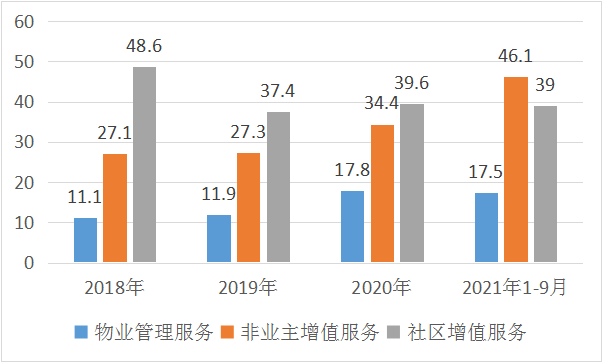

究其原因,金茂服务在其主业收入方面毛利率偏低。公司招股说明书显示,2018年-2021年9月,金茂服务的物业管理服务板块毛利率分别为11.1%、11.9%、17.8%、17.5%。而在2021年,收入占比35.4%的非业主增值服务,其毛利率高达46.1%;收入占比9.4%的社区增值服务,其毛利率也达到了39%,这两项业务的收入细节,招股书中并未披露。

图5:金茂服务2018年-2021年9月业务收入毛利率(单位:%)

资料来源:招股说明书,地产资管网制图

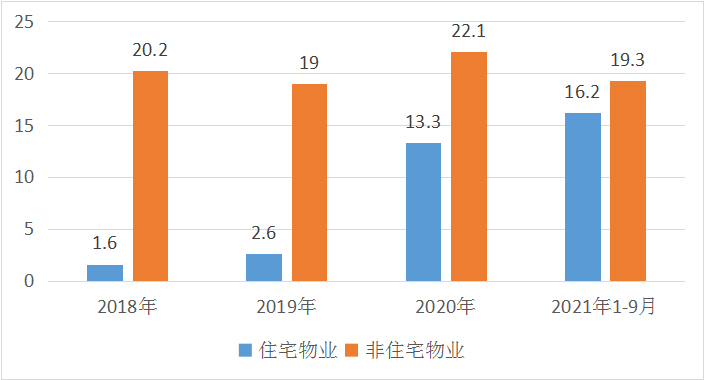

而物业管理服务板块毛利率低的主要原因是住宅物业和非住宅物业的毛利率不高。

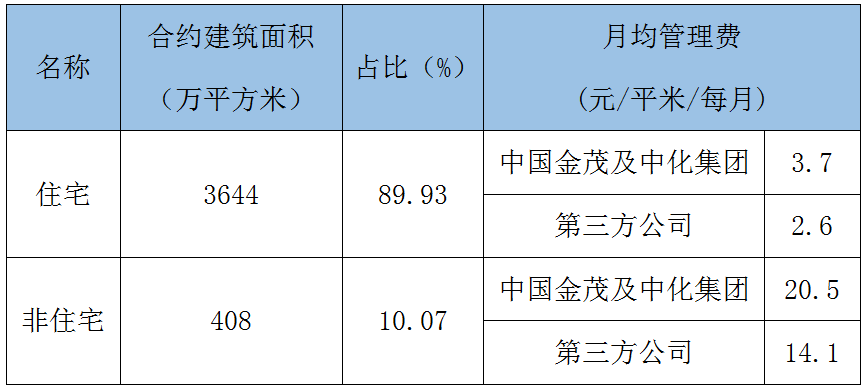

公司招股说明书显示,2018年-2021年9月,金茂服务住宅物业年毛利率分别为1.6%、2.6%、13.3%、16.2%,均未超过20%。尽管2020年,其住宅项物业合约面积为3644万平方米,占总在管面积的89.93%。但物业管理行业属于劳动密集型行业,特别是住宅的基础物业管理服务需投入大量的人力,应用到清洁、维护、保安等方面,价值量不高。2020年金茂服务住宅物业的物业管理费中,第三方外拓的项目住宅物业平均费率仅有2.6元/月/平米,而来自中国金茂及中化集团输送的住宅项目平均物业费率也只有3.7元/平米/月,低行业平均水平。

图6:2018年-2021年9月金茂服务住宅物业与非住宅物业年毛利率(单位:%)

资料来源:招股说明书,地产资管网制图

而非住宅物业方面,尽管2020年来自中国金茂及中化集团输送项目的平均物业费率高达20.5元/平米/每月,第三方项目平均物业费率14.1元/平米/每月。但非住宅物业的合约面积仅有408万平方米,占总面积10.07%。份额不够难以形成规模效应,毛利率也仅为22.1%。

表6:金茂服务住宅与非住宅月均物业管理费

资料来源:招股说明书,地产资管网制图

住宅和非住宅的规模结构与价格的不平衡,严重拉低了金茂服务在物业管理服务方面的盈利水平,也就导致了物业管理服务的毛利率不高。

04结语

规模不占优势、高度依赖母公司、盈利能力待提升等多重因素,使资本市场对金茂服务上市热情未如想象中高涨。截至3月14日收盘价,金茂服务上市三个交易日均受重挫,股价从上市首日开盘价7.4港元/股跌到3.83港元/股,累计跌幅超48%。

图7:金茂服务3月10号-15号股票价格波动情况

资料来源:港交所官网

另一方面,金茂服务上市即破发,也反映出物业股的热潮已渐渐退却。

睿和智库认为,当下物业板块估值回调,资本市场回归理性,但头部企业并购狂潮也仍在继续。这样情况下,中小上市物企今后的发展或将面临巨大挑战。而这对于有央企背景的金茂服务来说,也同样是一个巨大的挑战。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“地产资管网”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

地产资管网

地产资管网