克而瑞研究中心是易居企业集团专业研究部门。十余年来,我们专注于房地产行业和企业课题的深入探究,日度、周度、月度等多重常规研究成果定期发布,每年上百篇重磅专题推出,已连续十年发布中国房地产企业销售排行榜,备受业界关注。

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

信托产品由于底层资产的非标属性,以及融资方或委托人的个性化要求,使得信托产品的交易结构设计相对复杂、业务链条长,且非标业务多为场外、协商开展,无具体的信息披露要求和外部评级要求,导致信托产品存在交易结构复杂和融资主体透明度低的特点。

目前比较流行的信托模式主要有以下四种:贷款模式信托、股权模式信托、权益模式信托和组合模式信托。

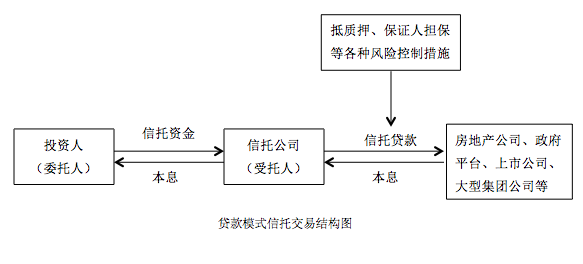

一、贷款模式

贷款是信托融资里最为基础、简单的交易模式,也是最行之有效的融资方式。贷款方式融资方主要有房地产公司、政府平台、上市公司、大型集团公司等。

信托公司通过信托计划向投资人募集资金并向房地产公司、政府平台、上市公司、大型集团公司等发放贷款,融资方以其关联资产进行抵质押、保证人担保等各种风险措施保证债权安全,到期后由融资方还本付息。

以房地产为例,因地产行情的特殊性,所以监管对房地产公司信托融资做出了详细监管要求。房地产公司以贷款模式进行融资,需满足银监会规定的“432”条件。

1、“4”代表房地产公司必须取得“四证”,即《国有土地使用证》、《建设用地规划许可证》、《建设工程规划许可证》和《建设工程开工许可证》;

2、“3”是指开发企业项目资本金比例不低于30%;

3、“2”则是指融资方或其母公司至少有二级或以上的资质。

房地产贷款模式的信托产品,应该关注如下风险:

1、是否满足银监会规定的“432”条件。

2、抵押评估是否合理,抵押率是否控制在合理范围。

3、房地产项目的运行状况、已经取得的证件情况、截至到信托产品发行时的开发进度、项目的位置、预计销售价格及市场前景等。

4、借款的开发商是否具有偿债能力,以往的信誉如何,如有第三方提供担保,则考察担保方的信用等级。

5、项目是否有做资金用途监管、销售回款账户监管、证件印章监管等。

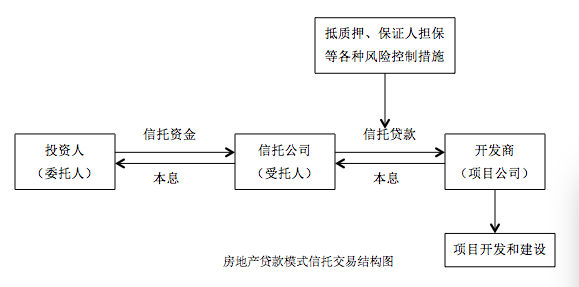

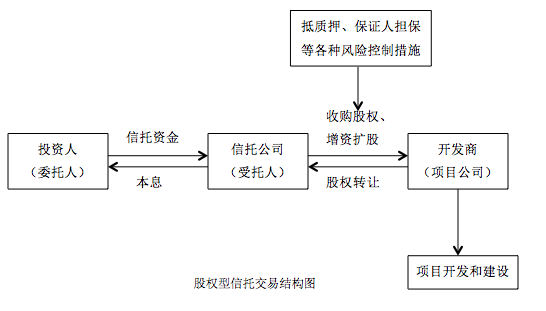

二、股权模式

与债权信托相比,股权信托并没有那么严格的合规要求,所以比较适合房地产企业的融资需求,信托资金可以通过受让房地产企业股权为其提供开发建设资金。因而可以满足企业拿地、四证不全时期的融资需求,股权融资也有利于美化企业财务报表,部分情况是作为过渡资金,待四证齐全后向银行申请开发贷款,实现信托资金的推出。

运作模式:

1、信托公司以信托资金的形式直接入股开发商、受让股权、参与增资扩股等,成为其股东,在期限等条件满足时,按约定由开发商或其它第三方根据约定价款收购信托的持股部分。

2、信托公司仅用信托资金中很少的一部分入股开发商,然后将剩余的信托资金按照股东借款的形式进入开发商,同时这部分资金的偿还顺序排在银行贷款或其它债务之后。

股权模式应关注:

1、提防风险,如果项目公司管理混乱,那么入股的信托资金将面临被挪用的风险。对此,要求信托公司对项目公司进行全控管理,例如股权质押、证件印章监管、资金账户监管、重组董事会、重大事项一票否决等。

2、信托资金在缴纳土地出让金和初期建设资金后,项目开发的后期又面临资金短缺,即信托产品的募集资金不足以覆盖项目资金缺口,如此时不能获取后续资金来源(银行贷款或预售回款),则此房地产项目会成为"烂尾"项目,届时信托产品将遭遇风险。

3、房地产项目销售状况不理想或无法顺利取得银行贷款,则到期回购资金将没有着落。投资者应重点考察承诺回购股权的股东财务状况如何,是否有足够的经营现金流作为回购保证。

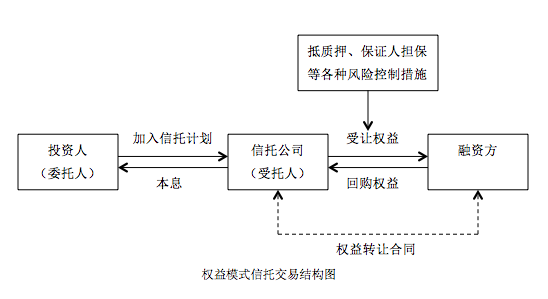

三、权益模式

企业基于自身拥有的优质权益(基础资产的权利无瑕疵并且现金流稳定可控)与信托公司合作,通常采用“权益转让附加回购”等方式,从而实现优质资源整合放大的信托融资模式

在实践中,一般运用租金收益权、股权收益权、项目收益权、应收账款收益权或者特定资产收益权等方式开展信托融资。

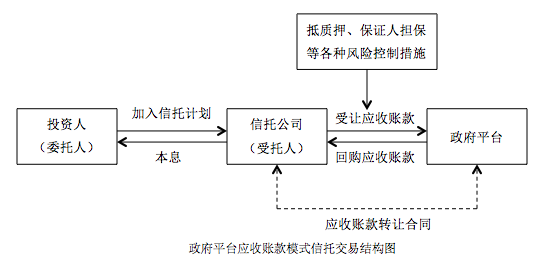

以目前政府平台融资主要采用的应收账款转让加回购的融资模式为例,信托公司发行信托计划,募集信托资金,受让政府融资平台持有的应收账款,以该资产未来的现金流作为信托计划的未来现金流入来源,平台公司以此融入资金,到期后由其回购应收账款,实现信托计划退出。

应收账款转让回购模式应关注:

1、应收账款须具有真实性、准确性、完整性。

2、关注应收账款转让手续的合法性,需经过债权人、债务人、受让方做三方确权,同时登记公告。

3、回购义务人须签订回购合同,分析回购义务人的回购能力。

4、密切关注应收账款存续情况,及时应对坏账风险。

四、组合模式

所谓“组合”,是指信托资金的运用方式涵盖了贷款投资、股权投资、权益投资、信托受益权转让等“一揽子”策略,并根据不同的项目做出灵活的信托资金运用方式以及退出机制。在信托实践中,常见的组合模式有“股权投资+债权投资”、“股权投资+权益投资”、“股权投资(或权益投资)+财产权信托”,期限配置等方面均比较灵活,但因组合模式交易结构复杂,加大了信托公司在实践管理的难度。

五、总结

不同的融资需求和融资主体,需要设计不同的交易结构,作为投资者理解信托产品交易结构设计背后缘由及相关的风险管理手段是十分需要的,本次列举的几种常见结构,希望对各位有所帮助。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 信托课堂|信托产品常见交易结构解析

西政财富

西政财富