西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:洛洛杨

来源:大话固收(ID:trust-321)

先举个小白旗:我本人是非常赞成信托投资者尝试其他的投资方式的,资产配置嘛。特别是在信托现在新情况接连出现、旧局面面临打破的情况下,有不少人萌生“退意”,“固收替代”成了热门选项。

一旦放弃对于“保本”的执着,权益类的世界忽然就向你敞开:十年十倍不是梦,“看多中国”也让人激情澎湃,恨不得一把梭哈。

不过,这几天跟部分人交流,觉得有必要给不太熟悉权益类的投资者打个预防针:

信托虽然确实没有以前稳了,可权益类的“坑”,也不少的。

比如,银行股。

有人看到群里讨论:银行股分红六七个点,股价相当于打6折买资产,市盈率5。赶紧就来问:

要不要推荐个银行股?就把分红当收益,上市银行又不会倒。

这就有点“急”了。

所谓股价6折,指市净率0.6,例如净资产1000亿,市值才600亿,那自然便宜;市盈率反映的是股价和每股收益的比率,银行股市盈率(PE=股票市价/每股收益)真不高,市盈率5相当于现在的投入,5年内银行就能给你赚回来;A股市场,市盈率个位数的都算低。

那为啥说他“急”了呢?

因为只看这俩指标,对银行股是真不行。

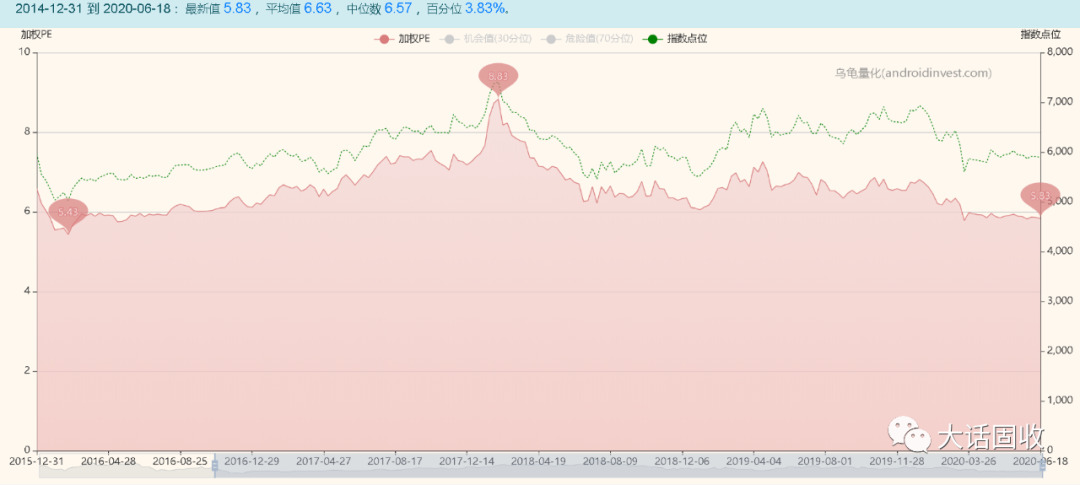

可是你看看全图,多少年了,PE一直在6~8之间徘徊。特别是18年初冲高之后,后面几乎没怎么涨……看看对应的股价就明白了(上图虚线)。

接下来就是第二层,银行股为啥一直不涨?

银行的利润来源,大致来说就是几块:

息差+非利息收入-资产减值损失

其中主要的还是息差,做的是过手的生意。银行业息差收入在过去几年,其实是稳步下降的,图不放了,大家自己找找研报。

但是,就这银行体系还屡屡被称为实体的“吸血虫”,就在昨天召开的国务院常务会议,首次明确提出金融系统全年向各类企业合理让利“1.5万亿”,说的是金融行业,大头自然在银行。

银行“让利”能怎么让?

首先,贷款利息你得降吧,息差收入还得继续降;更重要的是,由于一直倡导银行业给实体经济“输血”,要支持小微民营,坏账率有可能还要提升;这一升一降之间,银行利润空间自然也就降了。

“大背景”的力量,有时候你不得不服。

举个例子,2013年前后,煤炭企业可以说是雷声遍地,以至于信托行业谈煤色变,产能过剩需求低迷,导致运费+成本要高于卖出去的价格;

后来就开始轰轰烈类的去产能过程。大量50万吨产能以下的小型煤矿关闭,到2015年,前10家企业市场份额占比39%,现在提高到将近50%;而利润则更为明显,从之前合计占有行业利润50%,到目前超过85%。

这里面大煤矿什么都不用做,单单躺着不动,市场份额和利润就双双提升,真正的“躺赢”。这只是供给端的故事,转到需求端,就又有一个提法。

讲这个例子,是为了说明权益类投资往往考验的是对“未来”的把握,后面又有大环境,有小因素,有有利的,有不利的。你仅仅因为“低估值+高分红”这个逻辑就冲进去,等到账户绿油油一片,自然百思不得其解——割肉还是坚守,就又要抉择。

如果仓位重,眼睁睁地看着资产数字下降,不亚于信托没兑付的压力。

当然,说银行股整体承压,不代表所有银行股都没有投资价值。行业和个股,有时候齐头并进地涨,有时候整体不行,个股突出一点,大家都抢着要——特别是做组合、做基金的,总要配置的。这就是另一个具体问题具体分析的故事了。

总体来说,建议做惯了信托投资的人,可以多瞅瞅权益类市场,摸摸脾气涨涨经验准没错;但是权益类的“坑”,其实也是“逻辑”要复杂得多,也绕的多。如果连傻白甜的非标都没搞明白,其他类的哗啦啦冲进去,还是急了点。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“大话固收”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 信托不稳了?权益类的“坑”,也不少啊…

大话固收

大话固收