作者:海棠

来源:时贰闫(ID:yantwelfth)

一、何为“挂摘”

1.“挂摘”的定义

“挂摘”是对金融资产交易所的“挂牌、摘牌”交易形式的缩写;目前尚无官方机构对金融资产交易所等交易场所的“挂牌、摘牌”进行明确定义。实践中通常指挂牌方将资产在某家交易所(以下简称或“交易所”)进行挂牌,对该资产感兴趣的摘牌方向挂牌方支付对价,将该资产摘牌,完成资产交割行为。

在“挂摘”模式中,金融资产交易所是资产展示、交易撮合的机构,但并不是资产买卖双方,不对摘牌方的资金来源进行穿透,或者仅仅让摘牌方通过提交承诺来代替金交所需要完成的审核摘牌方资金来源的任务,同时在资产挂牌方面,主要以挂牌方提交的书面资料进行形式审核,并不对资产进行实质审核。

“挂摘”模式中需要三个机构:交易所、挂牌方、摘牌方;“挂摘”模式本身是一个B2B的交易模式。

然而在目前的金交领域强监管形势下,多省金融办不允许金交所对2C业务进行备案,同时对通道业务规模进行压缩。在这样的背景下,加上有些主营业务中没有“定向融资计划、收益权计划”等2C业务的交易场所希望从2C业务中分一杯羹,因此一些激进的交易所通过“挂摘”模式,变现开展通道业务。这一种操作方式又被称为“假机构,真个人”。

即明面上是挂牌方与摘牌方B2B结构,但事实上摘牌方下面包裹着N个自然人投资者。由于这一操作方式,在表面上符合各地金融办等监管机构的要求,因此交易所对管理人或承销机构资金拆分、大标拆小标等行为睁一只闭一只眼。

而这种情况的存在,导致部分管理人和承销机构在拆分的过程中为便于吸收小额投资者,私自将产品的认购门槛设为10万、5万、1万,突破了《资管新规》关于合格投资者的起投门槛的规定,人数也大大超过了交易所产品200人的红线。

二、现阶段“挂摘”模式的衍生形式所引发的风险

1.衍生形式的法律风险

(1)拆分资产行为和非法吸收公众存款罪的交叉

《中华人民共和国刑法》第一百七十六条规定,非法吸收公众存款罪(以下简称“非吸罪”)是指违反国家金融管理法规非法吸收公众存款或变相吸收公众存款,扰乱金融秩序的行为。非法吸收公众存款或者变相吸收公众存款,扰乱金融秩序的,处三年以下有期徒刑或者拘役,并处或者单处二万元以上二十万元以下罚金;数额巨大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金。单位犯前款罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照前款的规定处罚。

本罪是行为犯,行为人只要实施了非法吸收公众存款或者变相吸收公众存款,扰乱金融秩序的行为,即便构成本罪既遂。

关于非法吸收公众存款罪的构成条件如下:

根据《最高人民法院关于审理非法集资刑事案件具体应用法律若干问题的解释》规定“违反国家金融管理法律规定,向社会公众(包括单位和个人)吸收资金的行为,同时具备下列四个条件的,除刑法另有规定的以外,应当认定为刑法第一百七十六条规定的‘非法吸收公众存款或者变相吸收公众存款:

(一)未经有关部门依法批准或者借用合法经营的形式吸收资金;(二)通过媒体、推介会、传单、手机短信等途径向社会公开宣传;(三)承诺在一定期限内以货币、实物、股权等方式还本付息或者给付回报;(四)向社会公众即社会不特定对象吸收资金”。

对于非法吸收或者变相吸收公众存款的行为是否立案侦查,取决于有没有涉嫌以下三种情形中的一种:

一是从非法吸收或者变相吸收公众存款的数额上来看,个人非法吸收或者变相吸收公众存款,数额在20万元以上的,单位非法吸收或者变相吸收公众存款,数额在100万元以上的。

二是从非法吸收或者变相吸收公众存款的户数上来看,个人非法吸收或者变相吸收公众存款30户以上的,单位非法吸收或者变相吸收公众存款150户以上的。

三是从造成的经济损失上来看,个人非法吸收或者变相吸收公众存款给存款人造成直接经济损失数额在10万元以上的,单位非法吸收或者变相吸收公众存款给存款人造成直接经济损失数额在50万元以上的。

综上分析, “挂摘”业务如果只有2B端机构参与,是较为合法合规性的;而参与机构对挂牌资产进行拆分再销售给自然人投资者,则其一旦发生风险,将极有可能构成非法吸收公众存款等刑事犯罪。

(2)承担责任的主体(注:此处设定前提为拆分资产再对2C端进行销售行为被认定为非吸等刑事犯罪)

①交易所是犯罪主体吗?

虽然存在部分交易所是对管理人、承销商拆分资产再2C销售情况知情,甚至是鼓励的情况,但是一般从法律上来说,交易所并不是犯罪主体,原因如下:

c)即使当摘牌方、挂牌方涉案涉及到交易所之后,交易所也可以将相关责任推给交易所内部某工作人员行为不当、与外部机构合谋资产拆分而自身是对此不知情的。

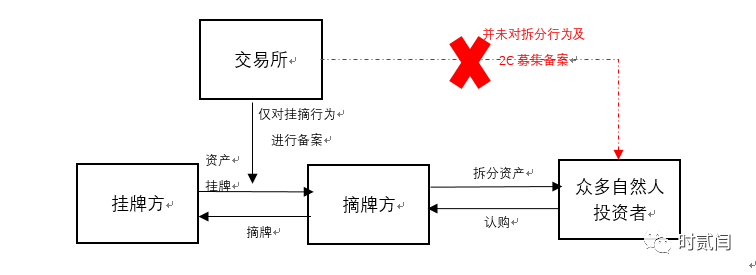

②管理人和承销商是犯罪主体吗?

明确管理人、承销商或融资方是否为犯罪主体,就要先明确是哪家机构对资产进行了拆分。实务中,有些是管理人和承销商对资产进行了拆分,有些是融资方对资产进行了拆分——简而言之,谁拆分了资产,谁就是犯罪主体,另外的机构就是从犯。当管理人、承销商对资产进行了拆分,则管理人、承销商是非吸罪的实施主体,融资方是从犯。

图:管理人和承销商涉嫌犯罪时的交易结构

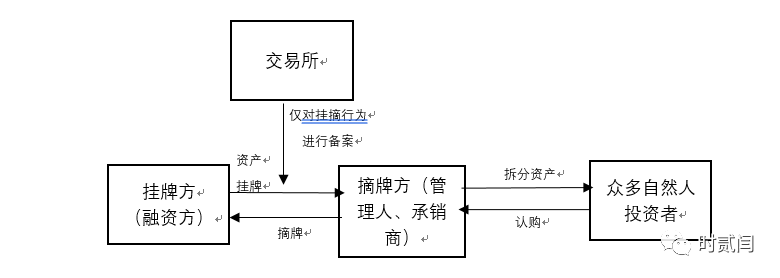

③融资方(或其关联方)是犯罪主体吗?

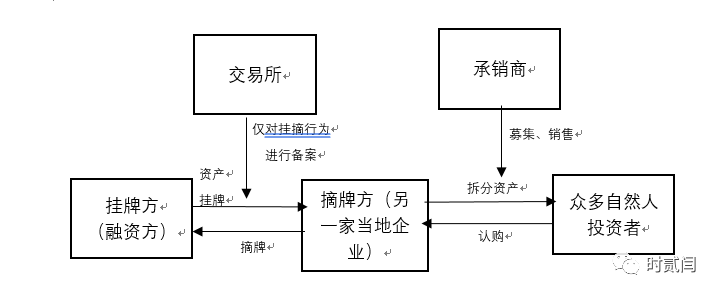

下图的结构可以一目了然地显示,当融资方的关联方(母公司/子公司、当地另外的企业)对资产进行了拆分,该摘牌方将构成非吸罪的主体,而承销商是从犯。

图:融资方涉嫌犯罪时的交易结构

主体 | 情况一:管理人、承销商摘牌 | 情况二:融资方的关联企业摘牌 |

交易所 | - | - |

管理人、承销商 | 非吸罪主犯 | 非吸罪从犯 |

融资方 | 非吸罪从犯 | 非吸罪从犯 |

融资方关联企业 | - | 非吸罪主犯 |

表:不同机构摘牌情况下的法律责任界定

2、实务中挂摘模式引发的刑事案件

在实务操作中,已出现部分对资产拆分2C销售的管理人和承销商,因产品发生风险,最终被追究非吸等刑事犯罪。

同时由于非吸罪是行为犯,只要构成了非吸罪的定罪行为、不论是否造成经济损失都是犯罪既遂;而由于2C募集的规模大多会超过100万或150户,因此在挂摘模式中从事了资产拆分再2C销售的机构都很难将自身和非吸罪割离。

法律面前人人平等,某些交易所或参与主体是国资背景,并不能阻却行为的违法性,一旦行为触碰法律红线,必将受到法律的惩罚。

三、挂摘模式在实务中是否适用于城投和房企融资?

城投和房企是资金密集型行业,挂摘模式如合规进展、不进行资金拆分,很难有机构有资金实力进行摘牌;即便有资金实力的机构,也完全可以通过委贷、租赁、保理等形式向城投和房企放款。

四、如何定性挂摘模式再拆分销售?

挂摘模式再拆分销售模式,存在非常大的法律风险,这里不仅仅是民事责任风险,更为严重的是刑事责任风险。

这种行为就如同是刀口舔血,没有人会知道下一步究竟是荣华富贵还是铁窗挥泪。

综上,通过此文的内容,是希望交易各方能够认识到交易中潜在的风险,从违规到违法,只有一步之遥,踏错了,就是万丈深渊。

与怪物战斗的人,应当小心自己不要成为怪物;当你凝望深渊时,深渊也在凝望你。切勿因为市场空间而忘记了法律界限,做了这个市场进步和发展的试金石。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“时贰闫”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 浅析交易所挂摘模式乱象和刑事法律风险

时贰闫

时贰闫