作者:rating狗

来源:YY评级(ID:YYRating)

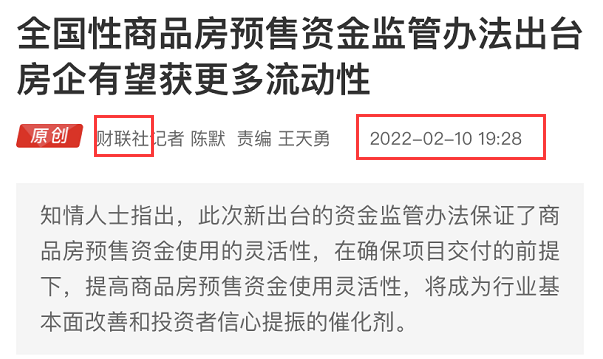

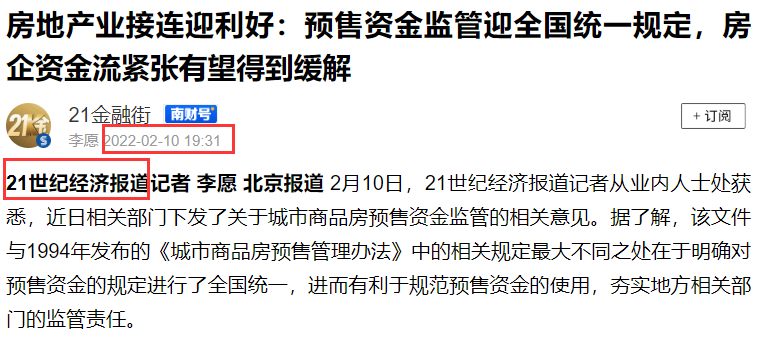

2月10日晚上19:30附近,财联社和21世纪两家媒体几乎同时发出新闻,吹风“预售资金监管放松利好房企”,朋友圈首先刷屏一波。

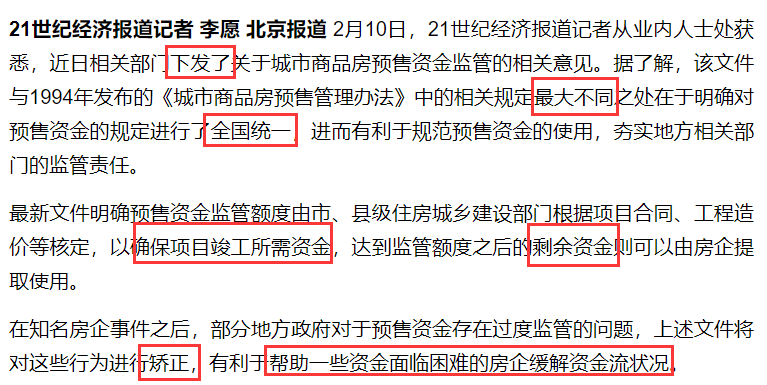

然后点开新闻,基本上核心的内容就开始的两段,重点我都标注出来了。

要点如下:

1、文件已经下发。应该是下发到各地住建部门,也听说下发到了几家大银行;

2、1994年颁布,2001修订的《城市商品房预售管理办法》中,“第十一条 开发企业进行商品房预售所得的款项必须用于有关的工程建设。城市、县房地产管理部门应当制定对商品房预售款监管的有关制度。”,是各地出制度的,这次的“相关意见”进行了全国统一;

3、如何统一明确的呢?“确保项目竣工所需资金,之后剩余资金可以提取”

4、相关部门希望通过媒体传达这样的观点,这个文件能帮助困难房企缓解困境。

接下来我们就分析一下这个事件的影响。

首先回顾一下预售资金监管的来龙去脉。预售资金为什么要监管?因为房地产是“预售”的,房子还没建完就卖了,那存在“建不完”——烂尾的风险,所以老百姓的购房款政府要监督管理,这些资金要专门用于这个楼盘的建设,而不能让房企挪用。

按照新闻稿里提到的,““确保项目竣工所需资金之后,剩余资金可以提取””原则,我们做两个模拟案例分析

我们简化假设一个案例A:A项目可售面积1万平米,土地款2000万,建筑成本5000万,销售单价8000元/平米,贷款利率10%。

开发商付清土地款2000万,只申请了2000万开发贷,银行开发贷支付给施工方,达到预售条件以后开始预售,预售资金陆续进入监管账户。这时候因为施工方收到的开发贷资金不足以完工,所以预售资金要被监管,用于支付不足的工程款3000万(5000万-2000万),然后预售资金3000万-5200万的部分用于偿还开发贷,偿还完以后超出部分可以支取,总计可以有2800万(8000-5200),大概销售了65%以后可以有现金回流(5200/8000)。

我们再简化假设一个案例B:B项目可售面积1万平米,土地款5亿,建筑成本5000万,销售单价7万/平米,贷款利率10%。

开发商付清土地款5亿,只申请了2000万开发贷,银行开发贷支付给施工方,达到预售条件以后开始预售,预售资金陆续进入监管账户。这时候因为施工方收到的开发贷资金不足以完工,所以预售资金要被监管,用于支付不足的工程款3000万(5000万-2000万),然后预售资金3000万-5200万的部分用于偿还开发贷,偿还完以后超出部分可以支取,总计可以有6.28亿(7亿-5200万),大概销售了7%以后就可以有现金回流(5200/70000)。

地产公司可以收回的现金就是投入的土地资金+项目利润,所以被监管的资金(不能提前拿走)就是施工成本。这两个案例其实代表了不同地区的情况,案例A是四五线城市的项目,房价低,土地价格占比低,案例B是一线城市的项目,房价高,土地价格占比高。

所以:一线城市只要卖一点点就能有资金回流了,四线城市要快卖完了才能有资金回流。

那再看下去年下半年开始的所谓矫枉过正的预售资金监管收紧。

由于恒大引发的潜在烂尾风险担忧,基本是四五线城市加强了预售资金的监管,因为这些地方要有大部分预售资金才能保障完工,那么比方案例A,销售到65%就应该可以释放资金的,我也不让你释放,可能要让你100%完全完工。

与此同时,一线城市的预售资金监管并没有明显的收紧迹象,因为土地款占了项目的大头,5个亿你都掏了,难道不赶紧用5000万把房子建起来,这样才能收回那5个亿,开发商自己就有很强的动力,政府并不太担心;另一方面,即便收紧了,应该监管到7%销售的,你多监管了一倍,也就14%。

所以:矫枉过正的是四五线,而不是一线。

那么问题来了:这次所谓“全国统一规定的预售监管”政策有多大的作用呢?再怎么放松,四五线城市也要在销售大头以后才能释放资金,销售不畅的话完全无资金可以释放,如果打折销售的话,可能都没有资金可以回流地产集团——而这正是目前的现状(销售数据断崖)。

因此这个政策的出台,无论对于布局四五线城市的房企,又或者是布局一二线城市的房企(他们本来也没有受到太多预售资金监管政策影响),都不会起到太多的救命作用。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级