铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:阳新芽

来源:投拓狗日记(ID:ziguanshidai)

前几天,公众号后台有朋友留言“芽总,能不能讲一下收并购风控”。

额,不同于招拍挂地块的干净纯粹,并购地块一般来说都是状况复杂。所以,收并购的第一核心不在于利润判断,而是风险控制。

虽然,风控是一个非常复杂的概念!不同类型的收并购其风控手段也都大相径庭。但是,不管是何种交易,风控的核心就是保障己方资金安全!

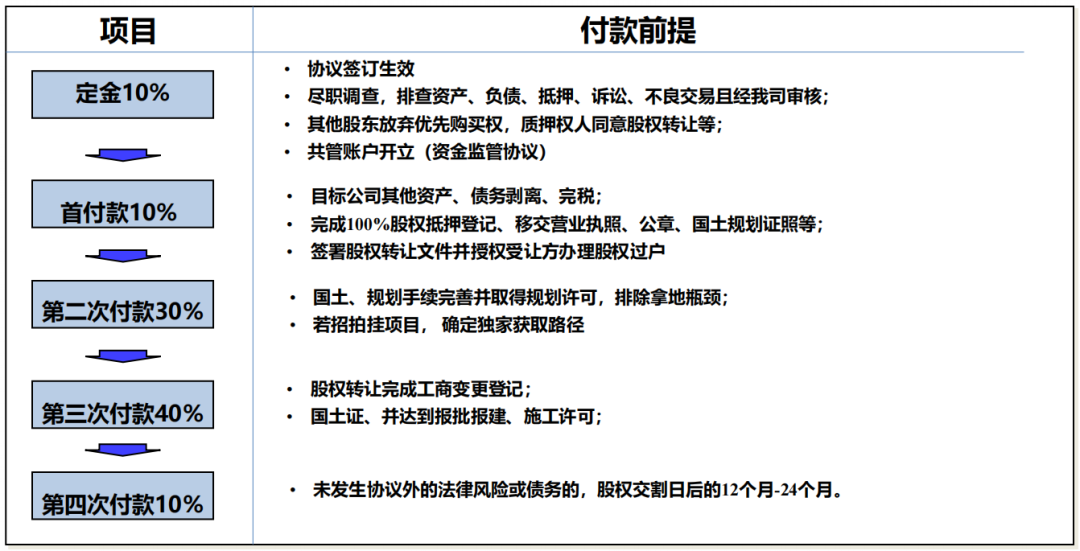

因此,风控的第一要义就是控制价款支付!

在收并购项目中,一般会将对价分多批次支付,通过共管+解付条件控制每一笔资金支出。所谓不见兔子不撒鹰,每一笔款项支付必须结合关键节点+得到对等的权益。如涉及到需要我方先付的情况,则必须要求对方足额担保。

案例学习!

新芽给大家贴出一则实操案例“银湖花香苑80亿并购案”中整个收购过程中的对价支付安排!非常值得投拓人员大家学习!

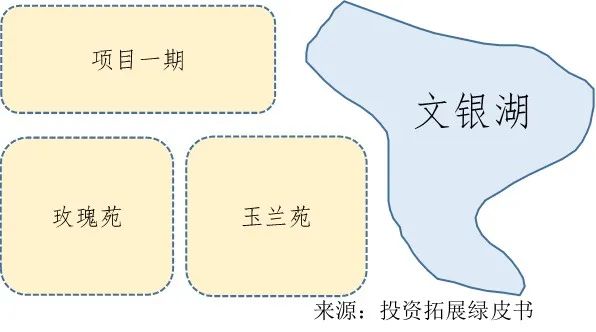

案例背景:2018年南部某城市,某TOP10房企A拟以人民币78.8亿元收购B房企“白银湖花香苑”项目100%股权+债权。该地块由出让方B于2012年取得。示意图如下:

其中,项目一期共计1000套已全部完工竣备,已售已办产证800套、200套未售;玫瑰苑共计1200套已完工未竣备、已取得现房销售证,其中100套已售未交付。玉兰苑尚未开发。

目前项目存在以下问题

①玫瑰苑100套已售未交付;

②未开发部分,规划条件已过期,需调整限高重新立项报批。

③项目公司对外借款12亿,公司股东以项目公司为担保对外借款9亿。

④部分工程合同未结算;

该项目支付节奏安排

第一笔付款:定金人民币10亿

共管10亿人民币。目标公司20%股权完成质押登记之日(以工商登记日期为准)后的1个工作日内,双方共同配合解除对定金的监管并于当日将定金支付至转让方指定账户,视为定金支付完毕。

第二笔付款:人民币21.5亿

完成审计评估后,共管人民币21.5亿。目标公司40%股权变更至受让方名下之日(以工商变更登记日期为准)后的1个工作日内,双方共同配合解除对第二笔付款的监管并于当日将第二笔付款支付至转让方指定账户。

第二笔付款到达转让方指定账户后的3个工作日内,转让方应向受让方提交目标公司向金融机构的12亿元贷款的还款单和目标公司提供担保的9亿元贷款的还款单,并促使金融机构尽快完成解除相关抵押的手续。

第二笔付款到达转让方指定账户后,转让方应将一期未售的200套已建成房屋的所有权初始登记文件及房屋现状交付给受让方。转让方应尽商业上的合理努力于2018年6月30日前办理完毕玫瑰苑的竣工验收备案及房屋所有权初始登记。

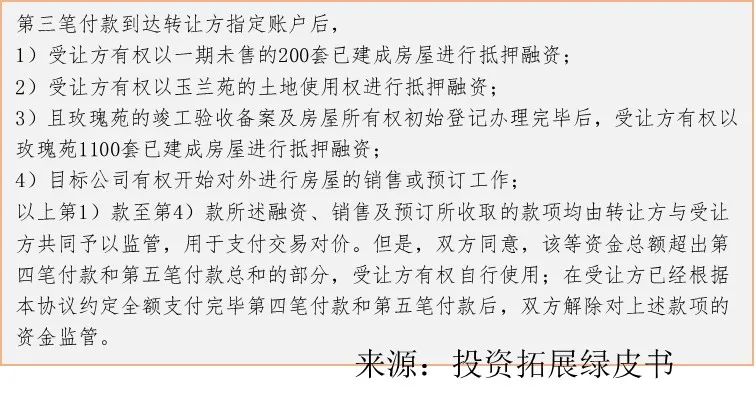

第三笔付款:人民币27亿

目标公司需已完成:解除玉兰苑土地使用权抵押手续,玫瑰苑房屋所有权初始登记。

目标公司58%的股权质押给受让方,并目标公司法定代表人、董事及章程变更的工商登记手续办理完毕当日(以工商质押和变更登记日期为准,称“交割日”),双方共同配合解除对第三笔付款的监管并于当日将第三笔付款支付至转让方指定账户。

第四笔付款:人民币12亿

目标公司取得规划部门核发的玉兰苑的项目设计方案的审查意见(以项目设计方案的审查意见签发之日为准);目标公司取得发改部门对玉兰苑的立项批复(以立项批复所载日期为准)。

第五笔付款:人民币5.9亿

转让方完成已售房屋所产生的土地增值税和企业所得税清缴;转让方完成除玉兰苑外全部工程款项的结清(直至该等工程完成竣工验收备案为止)。

第六笔付款:人民币2.4亿

转让方完成第5笔中的税务清缴责任之日起后的365日内,受让方应向监管账户支付第六笔付款。目标公司2%的股权变更至受让方名下之日(以工商变更登记日期为准)后的1个工作日内,双方应配合解除对第六笔付款的监管并于当日将第六笔付款支付至转让方指定账户。

关于使用目标资产融资款和销售回款支付收购对价的特殊条款

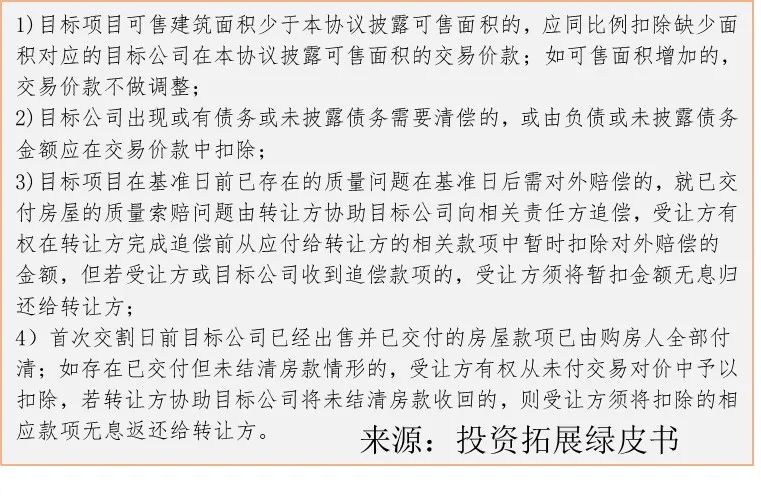

交易价款调节机制

好了,一个完整的“80亿并购案”的对价支付、调节机制已经在上面了。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投拓狗日记”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

投拓狗日记

投拓狗日记