特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

除区域经济实力持续分化外,各地区的融资环境亦呈现出明显分化的特征。2022年2月15日,央行公布了2021年12月地区社融数据,考虑到包括本外币贷款、表外融资、债券融资以及股票融资等在内的社融指标代表着非金融企业从金融体系获得的融资支持情况,因此上述数据能够呈现出金融体系对各地区的资金支持以及市场对该地区的认可情况。

数据显示各地区融资环境分化较为明显,5个省级地区的融资环境相对友好,11个地区的融资环境趋于恶化,15个地区的融资环境相对中性平和。

一、31个省级地区的融资与经济总量情况对比

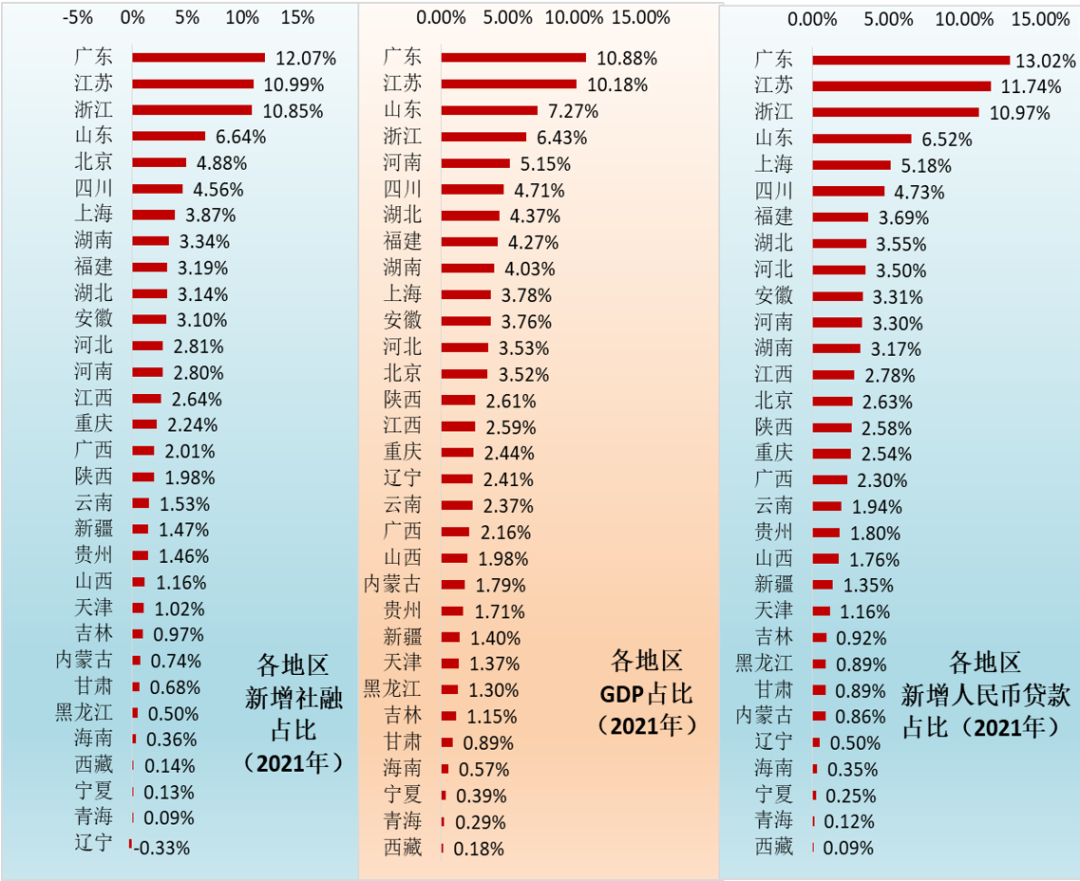

理论上,各地区的融资份额应当与其经济总量份额相匹配,经济总量高的地区获得的融资总量应更高,即应获得更多的融资支持来支撑经济发展。虽然从31个省级地区呈现的社融及细项数据来看,上述特征总体符合,但分化较为明显、融资支持情况更为集中的特征亦比较突出。具体看,

(一)广东、江苏、浙江等三个地区均吸纳了全国超过10%的资金支持,合计则吸纳了全国1 /3以上的资金支持(经济总量合计贡献不到28%),是金融体系支持的重点区域,且支持力度整体上看比较大。其中,浙江和广东最为明显。

(二)山东、河南、安徽、湖北、陕西、湖南等地区的融资份额略低于其经济总量份额,四川、福建、上海、北京、陕西、江西、重庆、云南、广西、山西、 贵州、新疆、天津、黑龙江、吉林等地区的融资份额与其经济总量份额基本相当。

二、近两年哪些地区出现了融资收缩?

(一)2021年辽宁地区融资出现明显收缩

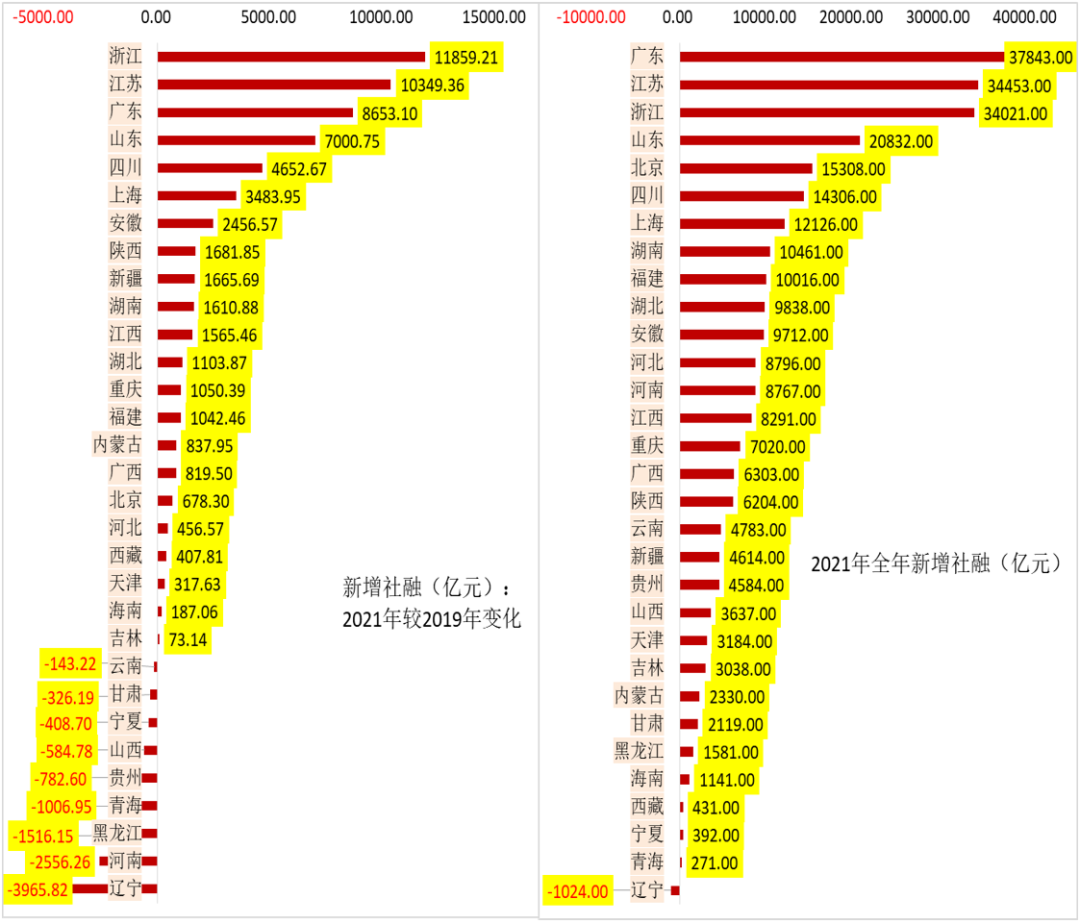

考虑到2020年的特殊性,这里拿2021年的数据与2019年进行对比。具体看,2021年全年新增社融规模达到31.35万亿,虽然较2020年同比少增3.51万亿,但较2019年同期却多显著多增5.78万亿。不过有一个地区表现尤为明显,即辽宁,2021年辽宁新增社融为-1024亿元,出现了罕见的负值,这意味着就2021年而言,辽宁地区不仅没有出现新增融资支持,且存量余额亦明显压降。

进一看,2018-2020年,辽宁地区分别新增社融为3795.81亿元、2941.82亿元和1310亿元,虽然均为正值,但支持力度却在明显趋于下降。

(二)相较于2019年,9个地区的融资出现了不同程度的收缩

前面已经指出,2021年全国新增社融较2019年同期多增了5.78万亿,基于此理论上可以认为各地的2021年新增社融较2019年亦会对应出现明显多增,但实际上我们仍然看到9个地区的2021年新增社融情况不如2019年。具体看,

相较于2019年,2021年云南、甘肃 、宁夏、山西、贵州、青海、黑龙江、河南、辽宁等9个地区的社融分别少增143.22亿元、326.19亿元、408.70亿元、584.78亿元、782.60亿元、1006.95亿元、1516.15亿元、2556.26亿元和3965.82亿元,合计少增1.13万亿。可以看出,这9个地区包括云贵、东三省中的黑龙江和辽宁、中部的河南与山西以及西部的甘肃、宁夏和青海等,一些地区早已被投资者与金融体系列入了黑名单。

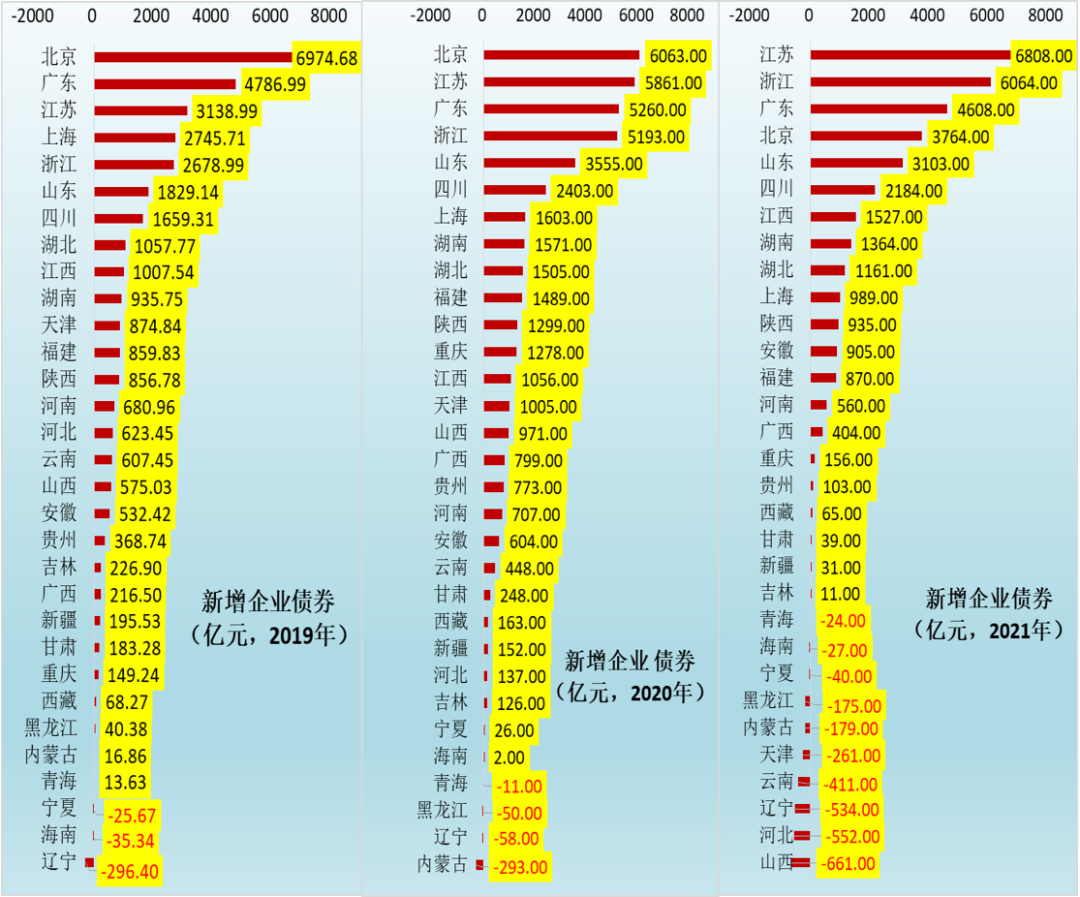

(三)多个地区的企业债券支持力度较弱,表明市场认可度偏低

相较于贷款,从各地区历年企业债券的新增情况上也许更能看出市场对该地区的评价好坏,毕竟企业债券的市场化程度更高、参与主体更丰富、评价更客观。

2018年,有8个地区的企业债券融资为负,分别为贵州、新疆、甘肃、黑龙江、海南、内蒙古、青海与辽宁。2019-2020年,企业债券融资为负的地区数量分别降至3个和4个,即2019年的宁夏、海南与辽宁以及2020年的青海、黑龙江、辽宁与内蒙古。不过,2021年企业债券融资为负的地区数量却高达10个,分别为青海、海南、宁夏、黑龙江、内蒙古、天津、云南、辽宁、河北以及山西等地区。事实上,可以将近几年企业债券融资为负的地区均纳入关注名单(具体为贵州、海南、青海、宁夏、黑龙江、内蒙古、天津、云南、辽宁、河北以及山西),且基本上可以认为这些地区的市场评价总体应偏低,融资难度相对比较大、融资成本整体偏高、债务压力相对突出。

三、哪些地区的融资出现了显著扩张?江浙沪、山东与广东

有地区出现融资收缩、市场认可度下降,就意味着会有另一些地区的融资出现了扩张、市场认可度往往也较高。数据显示,近几年,融资出现明显扩张的地区主要包括五个,即江浙沪、山东与广东。具体看,

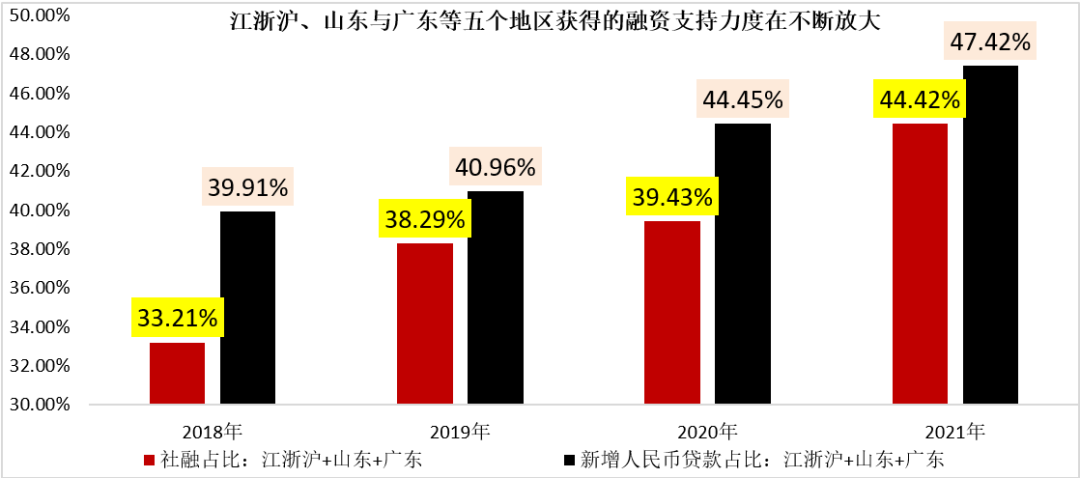

(一)五个地区合计获得了全国44%以上的社融和47%以上的贷款支持

1、以全年新增社融占比来看,2018-2021年期间,上述五个地区新吸纳的社融占全国新增社融的比例分别为33.21%、38.29%、39.43%和44.42%,可以看出仅三年的时间,五个地区的份额便大幅提升了11.21个百分点。

2、以全年新增人民币贷款占比来看,2018-2021年期间,上述五个地区新吸纳的人民币贷款占全国新增人民币贷款的比例分别为39.91%、40.96%、44.45%和47.42%,五个地区的份额在三年时间里大幅提升了7.51个百分点。

以2021年数据来看,这五个地区的GDP占比达到38.52%,却吸纳了全国44.42%的社融支持以及47.42%的人民币贷款支持,且份额在不断提升,表明市场对这五个地区的认可度实际上也在不断提升。

(二)五个地区之间亦有一些分化:广东与浙江为最优,苏鲁沪相对平凡

1、广东与浙江的融资份额远高于其经济总量份额

具体看,2021年广东与浙江的GDP份额分别为10.88%与6.43%(合计占比17.31%),但其获得的社融支持份额却分别达到12.07%与10.85%(合计占比达到22.92%),获得的人民币贷款支持份额亦分别高达到13.02%和10.97%(合计占比达到23.99%)。

2、苏鲁沪的融资份额整体低于其经济总量份额,不过差距并不大

具体看,2021年江苏、山东与上海的GDP份额分别为10.18%、7.27%与3.78%(合计占比21.22%),而其获得的社融支持份额分别为10.99%、6.64%与3.87%,获得的人民币贷款支持份额分别为11.74%、6.52%与5.18%

四、需谨防部分地区融资环境出现劣变恶化

(一)依据前面的分析,整体上可以将31个省级地区的融资环境分类如下:

1、广东、浙江、江苏、山东、上海等5个地区的融资环境相对较为友好。

2、贵州、海南、青海、宁夏、黑龙江、内蒙古、天津、云南、辽宁、河北以及山西等11个地区的融资环境较为一般。

3、扣除上述16个地区之后,北京、四川、湖北、江西、湖南、福建、陕西、河南、安徽、吉林、广西、新疆、甘肃、重庆、西藏等剩余15个地区的融资环境整体比较中性,未来既有可能向好,也有可能变差。

(二)很显然,融资环境相对友好的五个地区未来大概率还会保持延续,继续成为资金的吸纳池。但也需要有所选择和关注,特别是内部分化比较明显的江苏、山东以及广东等地区,如江苏的苏北地区、山东的鲁西地区以及广东的粤西地区等等。如近期陷入舆情的丰县及其所在的徐州便位于苏北地区。

(三)对于一些融资环境不好的地区,虽然其也会有一些强主体的存在,但其内部的分化可能更为明显,往往这些地区的经济总量大都集中在省会城市,非省会城市的融资环境之差可能会超出想象。

(四)对于目前融资环境比较中性的地区而言,除需要考虑区域内的分化(特别是省会、副省级城市与其它城市之间)外,还需要谨防这些地区的融资环境出现进一步劣变恶化。毕竟,目前融资环境不好的地区短期内很难有所改观,但如果中性地区进一步劣变恶化的话,则区域融资环境的分化程度可能会进一步加深。

因此,整体的政策思路应是让融资环境较好的地区继续保持,谨防中性地区的融资环境趋于恶化,给予融资环境较差地区一些政策扶持。

五、政策层面虽已采取应对措施,但更多还是要靠地方自救

(一)金融体系在支持区域发展方面呈现出明显的不平衡性,必然会导致一些经济欠发达或债务压力较大、市场声誉不高的地区很难从金融体系获得融资或者大多只能通过非标等形式获得高成本融资。对于这一现象,政策层面实际上已经认识到,并采取了一些措施。例如,2021年4月1日,央行新闻发布会上表示“已经注意到了关于区域信贷投放平衡的问题”。2021年8月9日,央行发布的2021年2季度货币政策报告首次提及“通过对信贷增长缓慢省份增加再贷款等综合措施支持区域协调发展……实施好信贷增长缓慢省份再贷款政策”。

(二)此外,央行在2021年二季度货币政策报告中亦指出信贷增长缓慢的省份大致有10个,基本上能够和上面的融资环境恶化地区数量对应起来,大致包括东三省、新疆、甘肃、贵州、云南、河南、宁夏、海南、内蒙古和青海等。

目前看,央行所采取的措施主要包括以下几个方面

1、要求政策性银行对相关地区新增贷款占其全部新增贷款的比例不降低,且争取有所上升。

2、发挥全国性商业银行的信贷支持“排头兵”作用,因地制宜增加相关地区信贷投放,要求其对相关地区新增贷款占其新增各项贷款比例不降低。

3、充分调动地方法人金融机构的积极性,对10个省份新增2000亿元再贷款额度,适当放宽再贷款发放对象的条件。

不过从根本上来看,上述措施只能起到引导作用,部分地区融资环境的恶化是市场自发选择和主动评价和的结果,央行很难从根本上改变市场的偏好。因此,要想从根本上得到改善,还需要强化地方自身的主体责任,从改变融资环境入手。融资环境的好坏取决于地区政治生态是否足够清朗、社会文化是否足够干净、经济基本面是否足够扎实、地方政府及相关部门在风险事件处置中是否足够有担当和作为以及市场化程度是否能够深入人心等等。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“任博宏观伦道”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 10余个省级地区的融资趋于收缩

任博宏观伦道

任博宏观伦道