中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:面包财经

证监会近期先后发布或修订了《关于加快推进公募基金行业高质量发展的意见》、《公开募集证券投资基金管理人监督管理办法》等推动公募基金行业发展的文件。监管部门要求基金管理人恪尽职守、谨慎勤勉,切实摒弃短期导向、规模情结。

“规模情结”影响下,过去几年部分基金凭借短期较好的业绩表现,发行了一些持仓、投资策略与老产品高度接近的“克隆型”产品,从而赚取更多的管理费收入。但是,由于市场反转、投研能力不匹配等原因,这些产品普遍面临较大的回撤压力。

嘉实竞争力优选混合是嘉实基金旗下一只明星次新基金,成立时的净认购金额达到80亿元。然而,成立不到一年半时间,该基金的单位净值已跌至0.7元以下。高位发行、加仓较为激进或许是该基金净值表现不佳的重要原因。

嘉实竞争力优选混合的基金经理为洪流。2021年,洪流连续发行4只持仓,投资策略颇为接近的产品。在一定程度上有“克隆型”产品的特征。目前,这些基金的净值均已跌至0.9元以下,投资人可能会面临比较明显的净值损失。

作为一家在管规模巨大的头部基金管理公司,嘉实基金拥有强大的投研团队和相对完备的合规风控体系,如何对标监管精神,在赚取管理费的同时也为投资者创造相应的价值?

嘉实基金明星产品遭遇净值大幅下跌

嘉实竞争力优选混合成立于2021年2月,募集份额达到80亿份,募集有效认购总户数达325271户,是当时市场上的明星产品。根据收费方式不同,该基金包括A/C类基金份额,以A类份额为主。

成立不到一年半时间,嘉实竞争力优选混合A(010437.OF)的单位净值已经跌至0.7元以下,投资者损失较大。根据投资类型二级分类,该基金成立以来截至2022年5月26日的收益表现在1704只同类产品中排名第1387名,表现相对靠后。

截至2022年5月26日,嘉实竞争力优选混合A年内下跌24.60%。

嘉实竞争力优选混合的业绩比较基准为“中证800指数收益率×60%+恒生指数收益率×20%+中债综合财富指数收益率×20%”。该基金成立以来截至2022年5月26日的收益率跑输业绩基准超过10个百分点。

伴随净值下跌,嘉实竞争力优选混合2021年亏损7.40亿元,2022年一季度的当期利润约为-10.99亿元;基金份额总额则下降至2022年一季度末的67.82亿份。

高位发行、激进加仓拖累基金净值表现

客观上讲,成立于行情高点,是嘉实竞争力优选混合净值表现较差的一个重要原因。但另一方面,该基金业绩明显跑输比较基准也与其激进加仓密切相关。

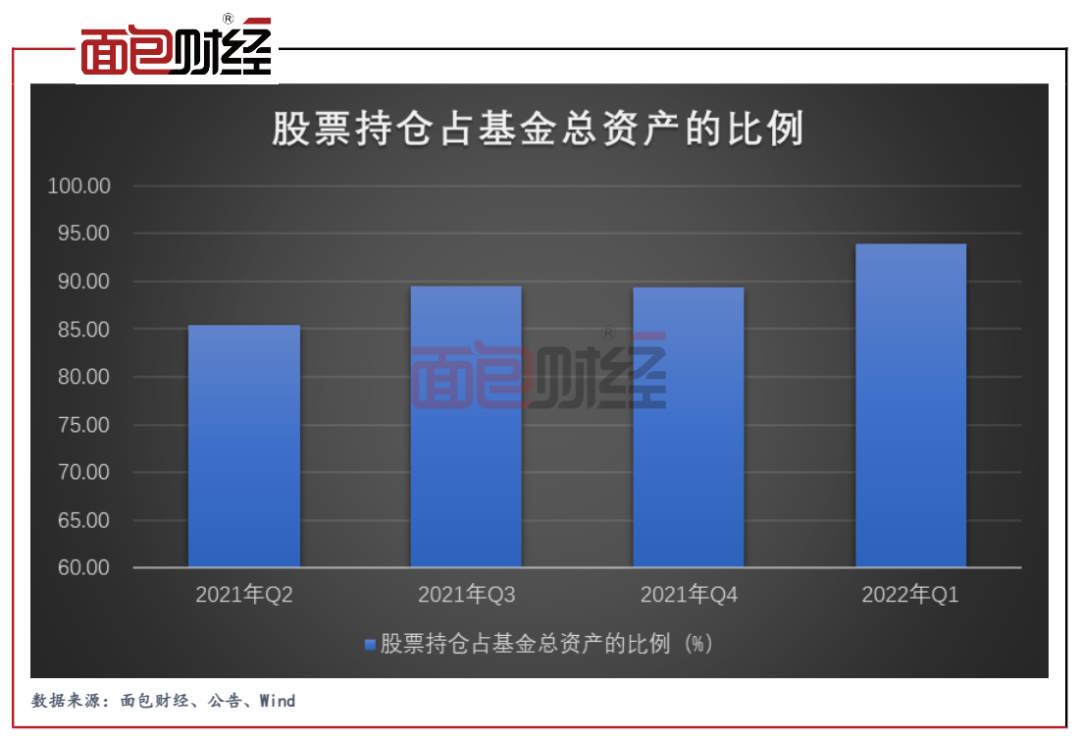

基金成立后披露的首份季报显示,截至2021年二季度末,该基金股票投资金额已达到68.19亿元,占基金总资产的比例为85.42%。随后几个季度,嘉实竞争力优选混合的股票持仓整体处于上升趋势并于2022年一季度末达到近94%。

在此期间,业绩比较基准中的中证800指数、恒生指数整体处于下降趋势。激进加仓较大程度上拖累了嘉实竞争力优选混合的净值表现。

图2:各季度股票持仓占基金总资产的比例

从具体持仓来看,嘉实竞争力优选混合的前十大重仓股以各细分领域的龙头企业为主。2021年二季度至2022年一季度,贵州茅台、宁德时代始终是该基金的前两大持仓。此外,腾讯控股、晶盛机电、韦尔股份也多次出现在基金前十大持仓中。

截至2022年5月26日,该基金2022年一季度末前十大持仓中的韦尔股份年内跌幅居前,累计下跌约五成。此外,基金的第二大持仓宁德时代也下跌超过三成。

“克隆型”产品集体回撤 基金管理人与持有人利益一致性问题待解

嘉实竞争力优选混合的基金经理为洪流,证券从业年限超过20年,是资本市场上的一员老将。洪流于2019年2月加入嘉实基金,此前曾担任上海证券资产管理分公司客户资产管理部副总监,圆信永丰基金首席投资官等职位。

洪流目前共管理9只基金(初始基金口径,包括合管产品),合计管理规模超过200亿元,在嘉实基金所有基金经理中排名靠前。

研究显示,洪流2019年和2020年1月任职的5只产品目前均取得正收益。但是,洪流2021年发行的4只产品累计单位净值均已跌至0.9元以下。

查阅这4只产品2022年一季报的前十大持仓发现,这些基金的持仓高度重合。部分产品如嘉实竞争力优选混合、嘉实阿尔法优选混合连持仓顺序、投资策略也高度雷同。

“克隆型”产品盛行很大程度上是基金管理人基于自身利益的理性选择。基金公司的收入很大程度上来自于管理费,而管理费又与管理规模密切相关,因此发行“克隆型”产品成了部分基金公司和基金经理迅速扩大管理规模的手段。

产品发行成功后,即使行情反转向下,基金管理人仍然可以凭借管理费收入实现旱涝保收,但基金份额持有人却可能面临较大亏损。

证监会近期修订后发布的《公开募集证券投资基金管理人监督管理办法》指出,“严格禁止短期考核和过度激励,建立基金从业人员和基金份额持有人利益绑定机制”。

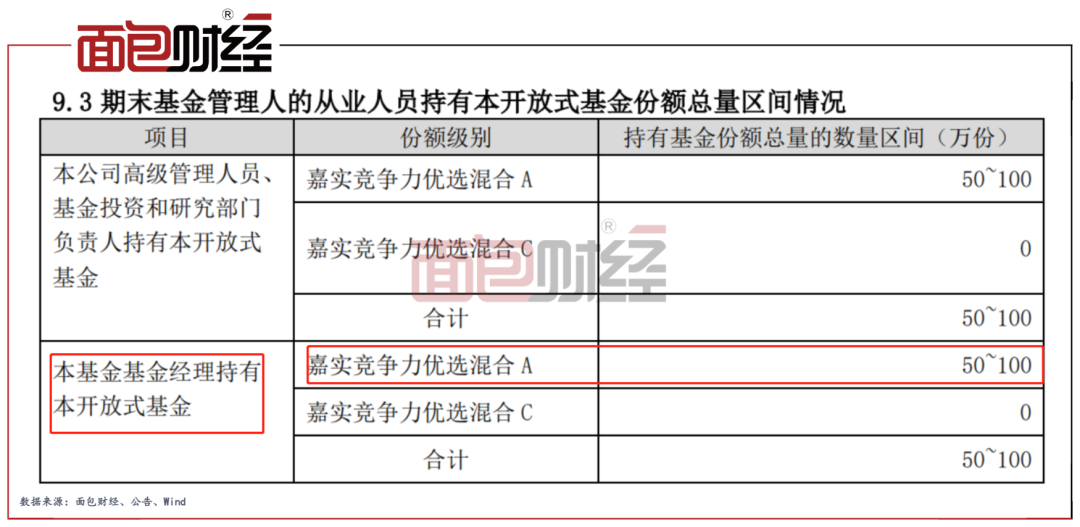

上述4只产品中,嘉实基金的从业人员认购的基金份额占比较低,其与基金份额持有人利益之间的绑定可能并不十分紧密。以嘉实竞争力优选混合为例,2021年末嘉实基金从业人员合计持有基金份额约137.55万份,仅占基金总份额的0.02%。其中,基金经理持有的份额在50万份至100万份之间。

面对基金深度回撤,嘉实基金是否可以通过增加自购、鼓励从业人员认购更多基金份额等方式增强与基金份额持有人利益的一致性?

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经