西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:洛洛杨

来源:大话固收(ID:trust-321)

最近固收投资者心里都有点焦虑:天天说非标不好,固收违约;又说M2新高,CPI上扬,钱放在手里也是贬值。到底投点啥好?

固收投资者一般喜欢的还是债权;自然而然地,就有人想到了债券基金。

一般情况下,债券基金稳是稳的,但缺点是往往收益比较鸡肋,还要承受流动性损失。不过,昨天有人在群里讲:

不是说债基收益低吗?这个收益我还挺满意的。

来,看看这只基金过往的表现:

是不是眼前一亮,仿佛发现了新大陆:还有年化20%的债基?看上去比信托香啊!

股债混合,近20%高位运行

一般而言,债券基金的投资比例中,权益类投资不能超过20%;这只基金的仓位比例,差不多就一直卡在20%左右,算是一直“高位运行”:

作为一只债券基金,这个股票仓位还是蛮重的。但自然也有好处:根据年报,这只基金21.38亿的收入里面,大概有7.6亿,也就是差不多36%是由两成仓的股票收益给贡献的。

债券部分:可转债+可交债

债券部分构成,也有玄机。

这只债券基金的重头不是普通债券,根据2019年报里期末的情况来看,可转债( 含可交债)投资占比高达60%以上。回看了其他季度的报告,基本上转债比例,一直占债券持仓结构50%以上。

我们都知道,可转债既有债的属性,也有股的属性。特别是去年赶上了一波“转债热”。

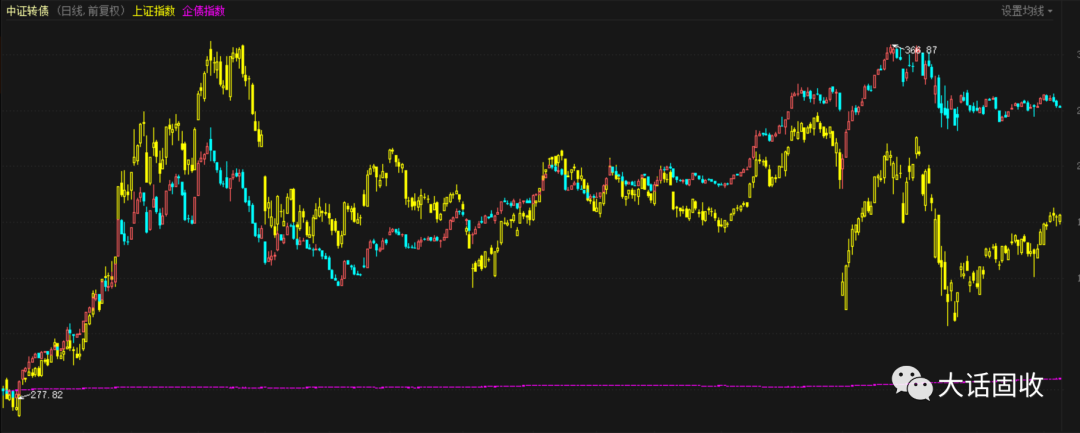

下图是2019年至今,中证转债指、上证指数和企债指数的走势图对比,显而易见,转债与股市的走势高度吻合。

上文讲了,这只基金的股票仓位长期在20%左右;股性比较强的可转债,仓位在60%以上,加起来80%的基金资产都和股票市场相关。(仅就去年而言)

去年一年被称作“小牛市”,沪深300涨了33%;那这只债券整体涨了20%,自然也就不奇怪了。

第三招:放杠杆

除了转债比例比较高之外,这只债券的债券持仓,占基金资产净值比例经常在100%以上。

比如基金买了1个亿债券,然后把抵押到银行间或者交易所,签订回购协议借入资金6000万,然后再买入6000万的债券。相当于1个亿的资金,通过杠杆买了1.6亿的债券。

这个“杠杆”操作是大资金特权,普通人玩儿不了。一般的债券基金,杠杆率不超过140%,定期开放式债基,可以提高到200%。

截止到今年一季度末,这只基金债券占比114.5%。意思就是,100亿的基金,买了20亿的股票,买了差不多115亿的债券。

如果不放杠杆的话,最多买80亿债券。只看债券部分的话,杠杆已达到143%。

经过这么一拆解,这只债券基金去年收益亮眼的原因也就能明白了,这是一只80%仓位和股市息息相关,债券部分又加了杠杆的债基。

这只基金适合什么样的人投?

所有基金的风险提示中,都有很重要的一句话:过往业绩不预示未来表现。

一只基金值得值得投,要看很多方面的因素:基金经理的风格,过往业绩等;从产品来说,反映出来的就是持仓和交易策略。

基金投资,“择时”、“择人”、“择事”缺一不可。就这只基金而言,虽然是个债券基金,但由于整体股性较强,如果如果抱着“保本”的目的去投,那就恐怕要谨慎了;适合对股市有一定判断的投资者考虑。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“大话固收”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: “为什么这只债基收益那么高?”

大话固收

大话固收