西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

来源 | 零壹财经

作者 | Amanda

从2014年12月微众银行开业算起,我国民营银行走过了近8个年头。这一全新业态也由试点走向成熟,并形成了浓烈的互联网基因和小微金融风格。

截至5月初,18家民营银行均已发布2021年财报。在2021年,头部的民营银行在资产、营收和利润上表现出了稳步发展态势,比如资产规模居前的微众银行、网商银行、苏宁银行、众邦银行等多数实现20%以上的增长,地位逐步稳固。另一方面,行业分化也逐步明显,一些小型民营银行业绩波动较大。

从具体业绩表现来看,微众银行与网商银行两家保持着头部领先优势,在营业收入与净利润两项指标上,微众银行均超越网商银行,排在民营银行第一的位置。

一、总资产与贷款规模:微众、网商领先,发展“稳”“进”“优”

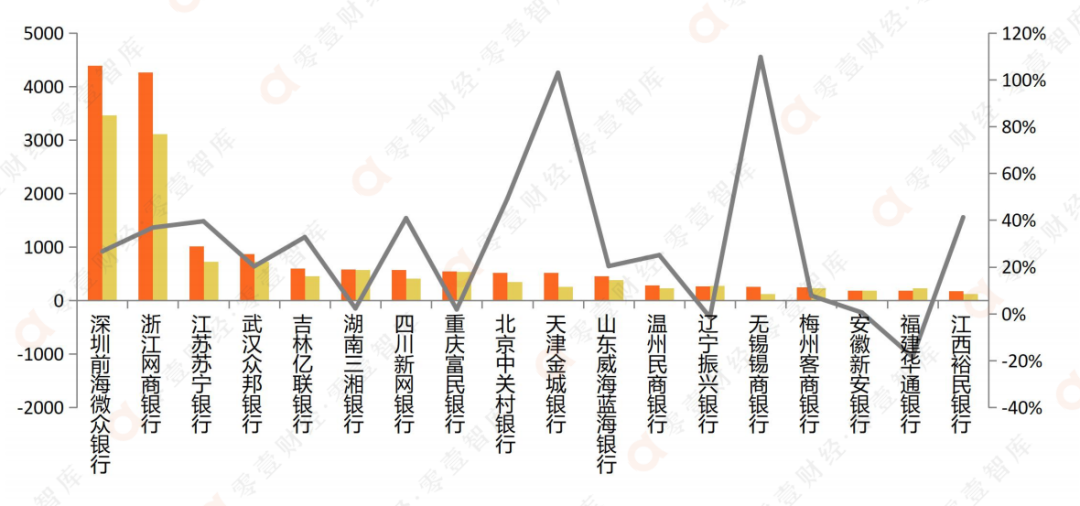

对比18家民营银行的总资产规模,截至2021年末,前五甲的竞争优势相对突出,占据着绝对性的竞争优势。其中,微众银行与网商银行凭借着股东资源禀赋,借助科技赋能来拓展数字信贷规模,2021年末进入“四千亿级”的总资产赛道。具体来看,微众银行从2020年的3464.3亿元,增长至2021年的4387.48亿元,同比增长26.65%;网商银行从2020年的3112.56亿元,增长至2021年的4258.31亿元,同比增长36.81%。

此后的2家民营银行,在总资产规模上,也在逐步追赶着头部领先银行的脚步,譬如:总资产排名第三的是江苏苏宁银行,2021年达到1012.21亿元;排名第四的是武汉众邦银行,达到871.24亿元。

图 1:18家民营银行2021年度总资产规模分析

(单位:亿元、%)

资料来源:企业预警通与民营银行年报,零壹智库

说明:上述为18家民营银行总资产排名,按照2021年度总资产规模,从高到低进行排名。由于上海华瑞银行尚未披露2021年财报,因此尚未其纳入其中。

零壹智库研究发现,除了微众、网商两家,入选前四甲的剩余2家民营银行均在2017年开业,至今已有4年半时间。其中,武汉众邦银行在2017年5月开业,而江苏苏宁银行仅相差一个月,于2017年6月开业。

综合而言,历经四年以上经营周期的民营银行,在获客、产品、风控等方面相对完善,培育了一批优质稳定的客群,由此驱动着总资产规模的稳步增长。同时,排名靠后的一批民营银行也在加速布局特色场景与生态圈,总资产规模增速不乏实现翻倍者。

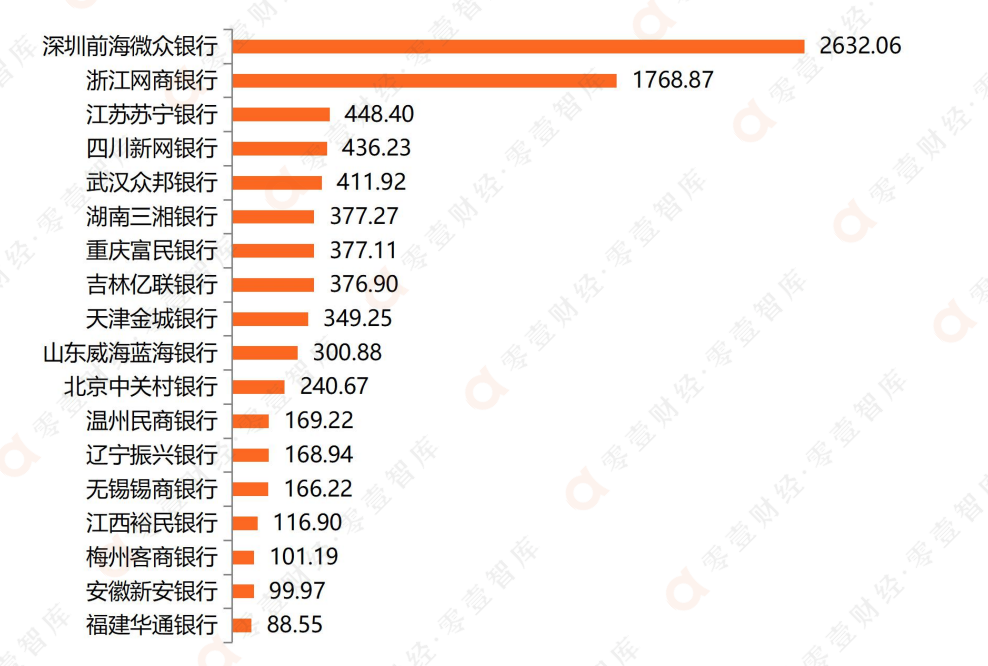

此外,从贷款总额的视角观察,整体上排名与总资产规模的次序一致,部分民营银行出现排名次序的微幅变化。其中,微众银行与网商银行的贷款总额分别为2632.06亿元、1768.87亿元,此后的民营银行贷款规模均分布于500亿元以下。面对急剧变化的疫情环境,民营银行加大扶持实体经济力度,展现出数字普惠金融的价值理念,进而驱动贷款规模持续扩大。

图 2:18家民营银行2021年度贷款总额分析

(单位:亿元)

资料来源:企业预警通与民营银行年报,零壹智库

二、民营银行盈利PK:第一梯队业绩稳健,展现普惠金融“成绩单”

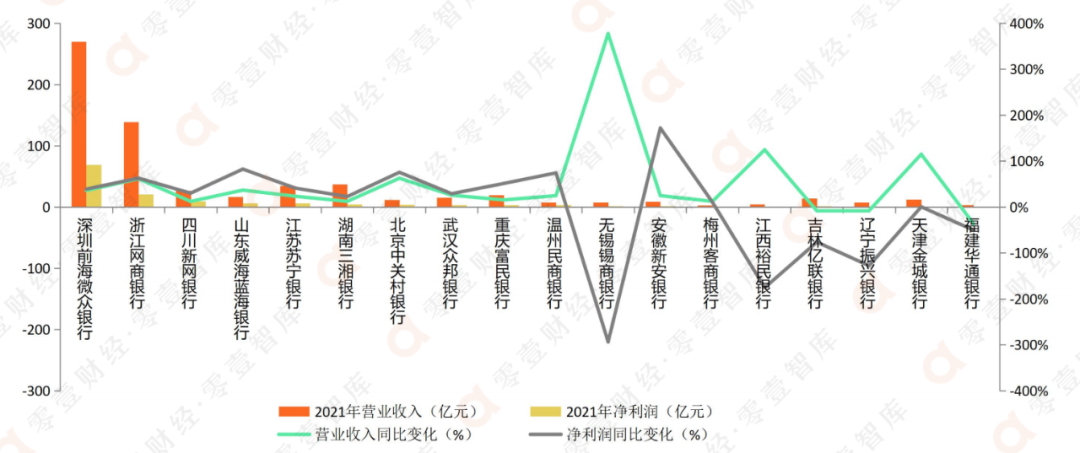

纵观18家民营银行已披露的2021年报,零壹智库选取营业收入与净利润两项指标,从数据指标来看,呈现出明显的“两极分化”发展格局。尤其是成立时间较晚的部分民营银行,业务规模与头部机构的差距更为明显。

研究发现,除了微众、网商两家头部机构之外,进入民营银行“第一梯队”的机构保持稳健发展,譬如:众邦银行、苏宁银行的营业收入同比增长分别为25.62%、23.31%,净利润增幅则分别为28.86%、41.10%。

从营业收入的维度来看,2021年达到10亿元以上的民营银行合计为11家。其中,微众银行排名第一,达到269.89亿元;网商银行排名第二,达到139.03亿元。综合来看,多数民营银行的营业收入处于10-40亿元之间;

从净利润的维度来看,2021年实现1亿元以上的民营银行合计为12家。头部两家的排名次序与营业收入保持一致,微众银行与网商银行分别实现了68.84亿元、20.92亿元,排名第三的是新网银行,净利润达到9.18亿元。整体来讲,民营银行的净利润水平普遍处于1-10亿元的区间范围内。

图 3:18家民营银行2021年度营业收入与净利润分析(单位:亿元、%)

资料来源:企业预警通与民营银行年报,零壹智库

1、18家民营银行根据净利润规模,由高到低进行排序;

三、资产质量稳定性:纾困小微企业,科技驱动不良率低于1.8%

过去的一年,面对着疫情对于实体经济的冲击,监管部门鼓励金融机构重点加强中小微企业的金融扶持力度。由于小微企业客群存在“无担保、无抵押”的经营特征,很容易发生贷款逾期的风险,长期以来被传统银行拒之门外。相对地,民营银行的诞生源于发展数字普惠金融,走出一条不同于传统银行的差异化路径,它们展现出社会责任担当,主动拓展小微信贷这项“高风险、高逾期率”业务,由此也引发了不良率波动,但整体处于可控范围之内。

回顾2021年全年,17家民营银行的不良贷款率均处于2%以内。其中,最低的是梅州客商银行,仅为0.04%;最高的是吉林亿联银行,达到1.75%。零壹智库测算17家民营银行不良率的平均值,即1.07%,将各家民营银行不良率与平均值进行比对,仅7家低于平均值水平,并且不良率处于低位的民营银行普遍成立时间较短,尚未完全释放风险。

研究发现,多数民营银行的不良率控制在1.5%之内,并且近半数接近、乃至低于17家民营银行的不良率平均值,它们在客群培育、产品体系与风控建模等方面也相对成熟。

表 1:17家民营银行2021年不良率与平均值对比

资料来源:企业预警通,零壹智库

1、上表列出17家民营银行的不良率数据,此外有2家未披露:一是上海华瑞银行,尚未发布2021年报;二是天津金城银行,未披露2021年度不良率数据;

自2020年疫情爆发以来,部分民营银行会出现资产质量与不良率波动现象,这与小微企业营商环境、外贸形势以及订单量下滑等因素相关,更加考验民营银行的贷后管理与风控能力。整体来看,民营银行在开拓小微信贷业务的过程中,不良率水平处于可控范围内,资产质量并未出现大幅波动。尤其是国家对于“专精特新”企业、乡村振兴领域的专项扶持,有利于小微企业营商环境改善与订单量回升,进而保障信贷风险可控。

金融纾困实体小微企业的最大难点,在于智能风控能力的构建与完善。不能准确计量小微信贷风险,就意味着贷款逾期增高,将影响到银行的资产质量。因此,2021年以来,多家民营银行持续优化大数据风控模型,对企业的经营能力、还款能力、还款意愿等维度进行全方位评估,保证风险可控,探索风险与收益平衡点,进而构建出可持续发展的小微金融良性生态圈。

四、小结

18家民营银行展现的2021年度“成绩单”,呈现出两极分化、资产规模扩张、扶持小微客群的发展特征。本文选取3项核心指标来评判业绩表现,即总资产与贷款规模、营业收入与净利润、不良率,从中发现民营银行“第一梯队”的四家机构,即微众银行、网商银行、苏宁银行以及众邦银行,竞争优势突出。

上述四家机构能够位列“第一梯队”,归因于加速推进B端产业金融的科技赋能,将信贷资金投向小微信贷、供应链金融等领域,实现盈利与不良率控制的平衡发展。其中,网商银行与众邦银行成为小微金融服务的典型代表。网商银行的“网商贷”产品聚焦小微电商与个体工商户,偏向小微创业者的融资支持;众邦银行的“众链贷”产品重点服务于实体经济中的商贸、健康、旅游、建材等细分产业场景,并基于发票、税务等“泛供应链”经营数据,延伸出全面覆盖中小微企业、企业主、个体工商户的信用借款产品“众商贷”,构建了以供应链金融为核心的产融结合特色生态圈。

从风控视角观察,疫情倒逼民营银行进一步加速数智化风控体系建设,尤其是小微信贷存在“高风险、高逾期率”的经营特性,势必产生逾期贷款增多的现象。针对这一问题,聚焦于B端场景的民营银行加大金融科技投入,重点构建大数据风控系统与风控中台,保障小微信贷风险可控,保证资产质量与不良率处于可控范围内,进而形成可持续发展的产业金融场景生态圈。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“零壹财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 18家民营银行业绩对比:第一梯队逐渐形成

零壹财经

零壹财经