中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:新华财经面包财经

2022年4月15日,安达智能在科创板首发上市,上市首日股价跌幅达23.25%。截至最新收盘,公司股价为44.06元/股,仍远低于发行价60.55元/股。

安达智能首发后股价大跌,或与发行价较高有关。公司首发市盈率(摊薄)为39.59倍,高于所属行业平均市盈率35.58倍。

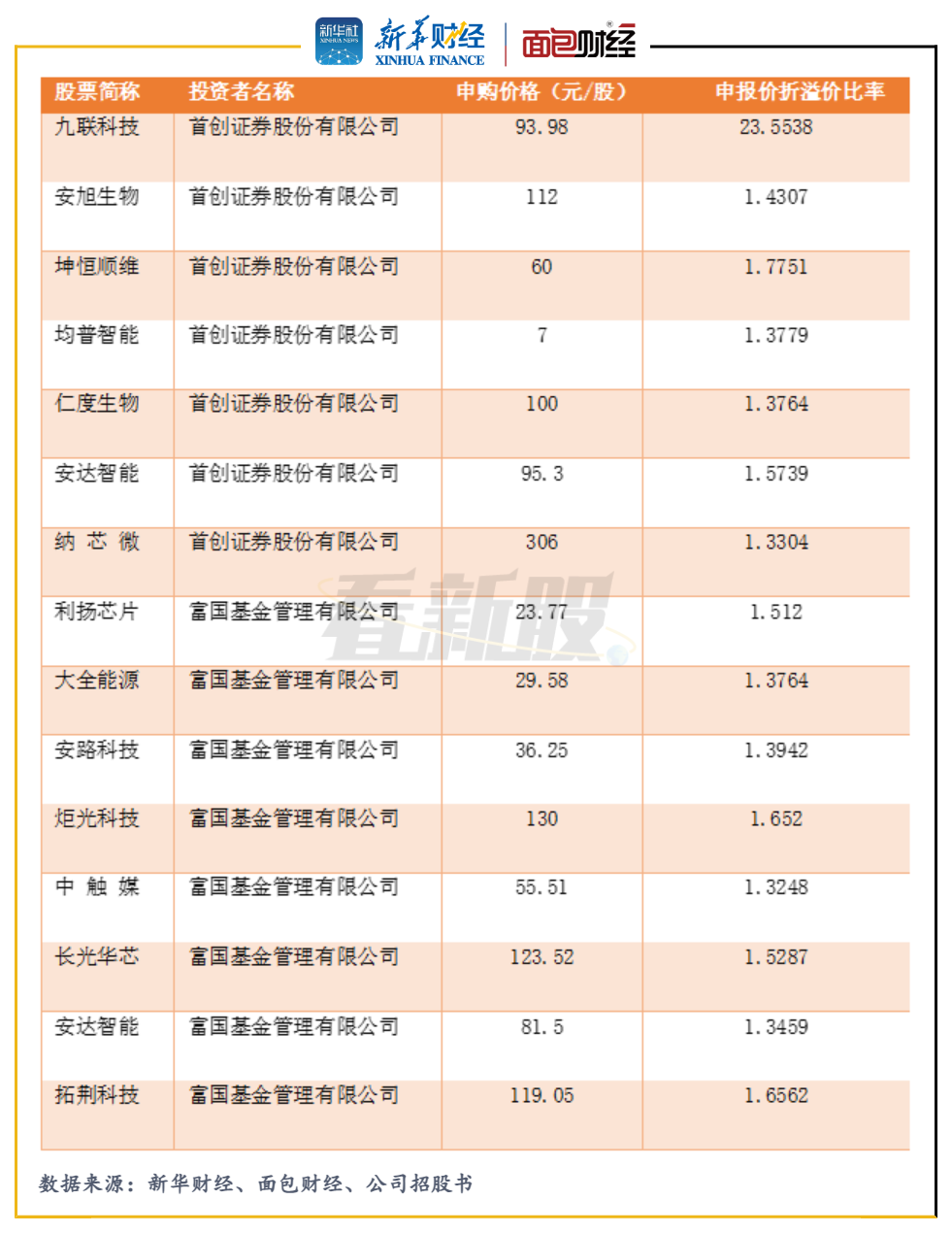

首创证券和富国基金2家投资机构报价大于等于81.5元/股,明显较高。其中首创证券报出95.3元/股的价格,被直接归为“无效高价”。高报价虽被剔除,但仍会对最终发行价产生一定影响。

研究显示,自科创板正式开板以来,首创证券和富国基金分别对7个和8个科创板新股报出“明显较高”的申报价格,高出其最终发行价超三成。作为专业投资机构,两家公司的报价是否合理?是否存在定价能力偏弱的问题?

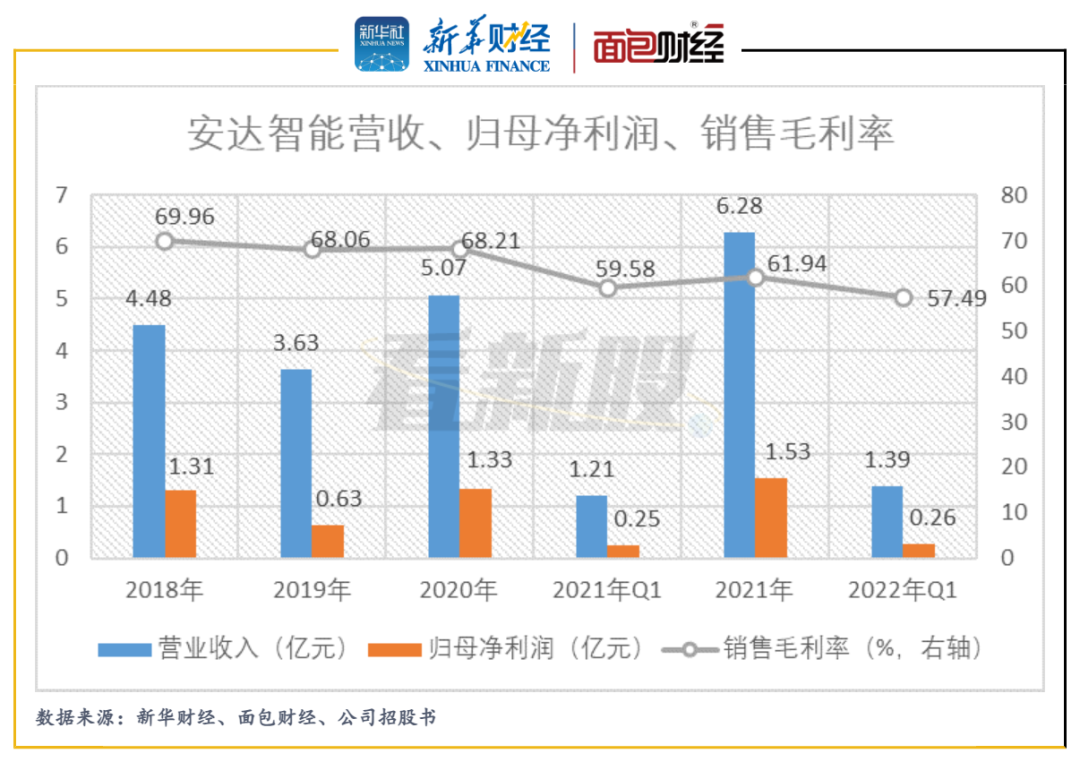

安达智能本身的基本面可能也并不支持给予较高的估值。2021年至2022年一季度,安达智能的销售毛利率呈下滑趋势,陷入“增收难增利”的困境。此外,公司在研发方面的投入或不具行业优势,未来成长性或存疑。

首创证券、富国基金报出“无效高价” 合理性存疑

根据安达智能的投资者报价信息,首创证券、富国基金2家投资机构报出高于等于81.5元/股的高价。根据公司披露的“高价剔除”规则,将拟申购价格高于81.50元/股的配售对象全部剔除;拟申购价格为81.50元/股的配售对象中,申购数量低于600万股的配售对象全部剔除。

图1:安达智能“报高价”投资者情况

首创证券和富国基金分别报出95.3元/股和81.50元/股的高价,上述价格对应的市盈率或分别为62.31倍和53.29倍,与安达智能所属行业的平均市盈率35.58倍之间的差距进一步拉大。两家专业投资机构将如何解释,安达智能值得远高于行业平均的估值?

最终,富国基金实际获配约57.05万股,截至最新收盘,可能浮亏超九百万元。报出高价影响最终发行价的制定,投资机构最终或“自食恶果”。

高估发行价对新股的主承销商也造成不利影响。安达智能的首发主承销商为中金公司,该券商的子公司中金财富跟投808080股,主承销商包销弃股429973股,合计获配约123.81万股公司股票。截至最新收盘,中金公司跟投加包销或蒙受浮亏逾2000万元。但相较于本次IPO主承销项目的承销费及保荐费8266.63万元,中金公司仍获益较大。

首创证券、富国基金曾在多个IPO项目中报价过高

首创证券和富国基金对科创板新股的申购报价曾多次发生“高价剔除”的情形。根据不完全统计,自科创板正式开板以来,上述两家投资机构分别在7个和130个科创板新股申购过程中曾因“高价”而遭剔除。

其中,首创证券和富国基金分别对7个和8个科创板新股报出明显高价,高出其最终发行价超三成。

图2:首创证券、富国基金申报价格明显高于最终发行价的情形

2021年3月,首创证券以93.98元/股的价格拟申购九联科技首发新股3060万股,较最终发行价3.99元/股高出超20倍,报出显著高价的合理性存疑。

对首创证券而言,在申购安旭生物、均普智能、仁度生物和纳芯微首发新股的过程中,即便报出明显高价,依然分别获配2655股、28450股、620股和5429股。截至最新收盘,于2022年3月首发上市的仁度生物的前复权股价为58.57元/股,较72.65元/股的发行价格有所下滑,首创证券或因此蒙受浮亏。

对富国基金而言,除上文提到的安达智能外,在申购炬光科技、拓荆科技、长光华芯和中触媒的过程中,报出明显高价,依然分别获配118104股、740692股、906186股和659906股。截至最新收盘,于2022年2月首发上市的中触媒前复权股价为39.27元/股,较41.9元/股的首发价格出现小幅下滑。

报出明显高价,并仍最终获配,首创证券和富国基金的申购将影响到首发新股的最终定价,由此或将影响新股投资者的投资收益。

安达智能基本面:2021年以来毛利率下滑 研发投入或难具行业优势

从安达智能经营基本面来看,投资机构高报价的理由或同样不够充分。

安达智能主营流体控制设备,主要包括点胶机、涂覆机、喷墨机和灌胶机等,下游应用场景为消费电子、汽车电子、新能源等。2021年至2022年一季度,公司的归母净利润同比增幅小于营收增速,出现“增收难增利”困境。

同期,安达智能的销售毛利率分别为61.94%和57.49%,同比分别下降6.27个百分点和2.09个百分点,公司称2021年以来大宗商品金属原材料价格有所上升。

图3:安达智能营收、归母净利润、销售毛利率

身为科创板新上市的智能制造装备业公司,安达智能当前的研发投入和研发能力或难具优势。

图4:安达智能研发费用与可比上市公司对比

从研发费用绝对数值的角度,相较于同行可比上市公司,安达智能的研发费用处于较低的水平。从增长趋势的角度,2018年至2021年,公司近三年研发费用的复合年平均增长率为13.85%,远低于赛腾股份和快克股份超三成的同期增速。

从发明专利数量上看,截至2022年2月17日,安达智能已拥有156项专利技术,其中发明专利18项。截至2021年年末,可比上市公司博众精工已累计获得专利2011个,其中发明专利918个。

鉴于安达智能的毛利率渐显颓势,且研发能力难显行业优势,首创证券和富国基金两家专业投资机构赋予公司高估值的合理性或显不足。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经