特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

笔者按:

一、集中供地下开发商对土地保证金/保证金资金池融资需求的变化

我们注意到,房企对土地保证金或保证金资金池融资合作的诉求都发生一些变化:

1.在资金需求量上,头部或国央企背景的开发商普遍表现的是不缺“小钱”缺“大钱”的状态,毕竟想要举牌一线城市的项目少一个马甲就会少一份希望。所以希望能有资金机构给其一下提供十几亿以上的保证金资金进行调拨。

2.就资金使用期限而言,目前开发商普遍希望尽量缩短使用期限,比如对我们至少1年使用期限的保证金资金池业务的合作接受度已变得不太高,转而希望与我们机构提前搭建好架构,通过我们给予开发商授信的方式,将资金集中在集中供地的3、6、9等几个月实现短期使用,以提高资金使用效率与周转率。对于不同的开发商,有的希望每次使用期限最好不超过2个月,也有一些国央企背景的开发商希望按天计息,即资金集中在拍地的前后一周使用,总体不超过2周,成本则希望按照不超过年化15%(即万四/天)计算。

3.资金成本方面,除了前文提到的部分国央企开发商按天使用并按天计息的保证金融资需求外,一般前50强的开发商能接受的综合成本基本不超过年化15%,部分50强之后的百强开发商则可以接受综合收益在年化15%-18%左右。另外一些开发商如果资金按天使用,则也希望成本不超过0.1%/天,不过目前市面上操作按天计息的资金机构由于水涨船高的原因,成本也已普遍上提,比如低的也一般在0.15%/天左右(当然极少数是0.1%/天)。

4.除上述以外,有些开发商则希望储备多样化的资金,比如将按年计息的资金以及按日计息的资金进行灵活调配使用,甚至有开发商希望在有资金机构给自己配资65%-70%的保证金资金池资金后,对于自有资金出资的30%-35%部分继续找机构进行配资,即进行保证金资金池的“夹层”融资,并提出希望资金机构配合开发商将融资款做成其自有资金的表现形式。

二、操作保证金资金池的资金机构类型

目前市面上操作保证金资金池业务的机构包括一些金控平台、保理/融资租赁公司、小贷公司以及一些募集类资金。当然,集中供地也给原来一些操作短拆过桥的机构/个人增加了更多的业务机会。

资金类型 | 成本要求 | 核心要点 |

金控平台 | 年化15%左右,优质主体成本可适当放宽 | 1.属地性,只允许开发商参拍某个区域的土地项目; 2.至少2-3个月,并可提前搭建合作架构。 |

小贷公司 | 年化18%-20% | 1.小贷公司属地经营的要求:需要借款主体为小贷公司注册地所在省份企业; 2.小贷公司投资小额、分散的要求:对单个融资主体的融资金额受限,控制在5000万-6000万。《关于加强小额贷款公司监督管理的通知》(银保监办发〔2020〕86号)小额贷款公司对同一借款人的贷款余额不得超过小额贷款公司净资产的10%;对同一借款人及其关联方的贷款余额不得超过小额贷款公司净资产的15%。 |

保理/融资租赁公司 | 年化13%-15%,优质主体成本可适当放宽 | 1.通过保理公司对开发商上游供应商或施工单位放款,最终用于拍地保证金的支付等。 2.根据监管要求,单一客户的集中度受到限制,因此对单个主体的授信金额受限。《关于加强商业保理企业监督管理的通知》(银保监办发〔2019〕205号),受让同一债务人的应收账款,不得超过风险资产总额的50%;受让以其关联企业为债务人的应收账款,不得超过风险资产总额的40%。 3.因涉及到保理业务,并实际用于土地保证金或保证金资金池,在投后风控上需要同时按照保理业务逻辑以及保证金资金池业务逻辑做好监控。 |

募集类资金 | 年化16%-20%,具体一事一议 | 1.通过金交所或者通过成熟项目包装募集资金后用于土地保证金资金池或土地款; 2.资金使用最低6个月,并有砍头息的安排,综合成本相对较高。 |

短期的个人或机构资金 | 按天计息,0.15%/天-0.2%/天左右,少部分可做到0.1%/天 | 1.按天计息,有的允许最低使用一天,有的至少要用5-7天; 2.为便于投后管理,有的只允许在区域范围内使用,有的允许用于开发商在重点22城的拍地需求; 3.有的可以配合开发商将该部分融资款作为开发商的自有资金,在开发商与其他资金机构搭建保证金资金池架构后,就开发商资金出资部分提供“夹层”融资,但对投后监管要求严格。 |

三、当下保证金资金池业务放款方式

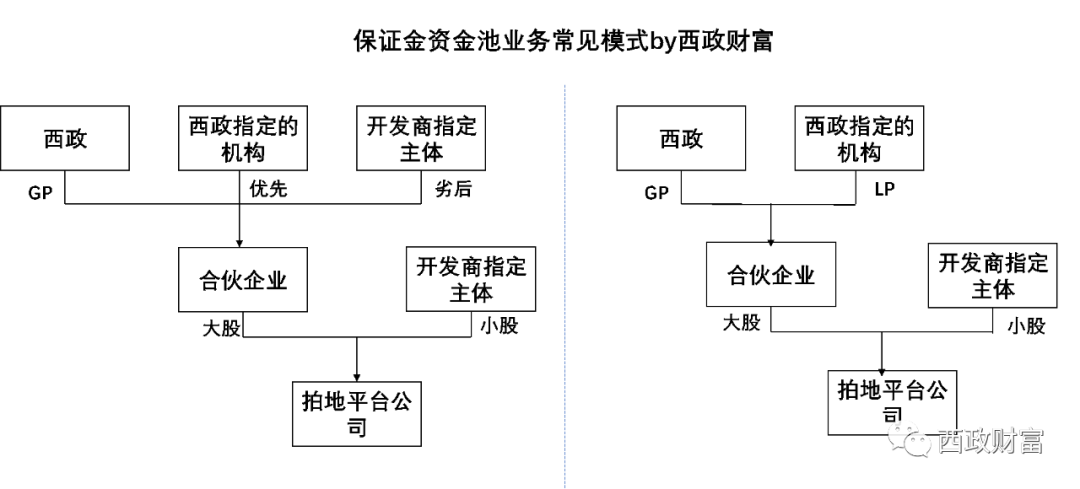

根据我们目前的项目操作经验,前融机构/个人与开发商共同成立合伙企业或公司的方式进行保证金资金池业务合作的模式最为常见。对于募集类机构,常见的有通过发行金交所产品或通过成熟的项目包装后募资并向开发商提供资金。

(一)搭建合伙企业或公司方式进行融资合作

以我们操作的保证金资金池业务为例,我们与开发商在搭建优先劣后的合伙投资架构后再与开发商成立拍地平台公司,或者由我们成立的合伙企业单独与开发商成立拍地平台公司,并且一般按照65:35进行配资。投资范围方面,因投后管理需要目前主要限定在百强开发商大湾区范围内的集中供地的项目,资金最短使用期限不低于2个月,但可以接受按照年化成本计息。

此外,对于之前主要从事短拆过桥业务的资金机构而言,集中供地无疑也给其新增了业务机会。在合作方式上也普遍转变为与开发商合作成立投资平台公司的模式(资金机构持有拍地平台公司90%以上的股权),并且有的机构/个人可以接受开发商至少1天(一般需要至少使用5-7天)的资金使用诉求。由于保证金资金池业务主要是信用类融资合作需求,因此,交易对手仅能接受百强开发商或自身相对熟悉的开发商,并且会重点核查该开发商在拍得土地后的后端土地款的支付能力以及还款来源等细节。在具体操作上,大部分机构都会优先选择与开发商5:5配资,并且允许开发商同时参与22个核心城2个以上的项目的拍地保证金的支付,但是,一旦其中某一个项目成功中标,出于风控考量,则原则上不再允许使用该资金进行竞拍。

由于该类资金主要看中开发商的主体信用,有的资金机构亦可接受在开发商已经与其他合作方搭建了保证金资金池合作架构的情况下继续配合开发商出资(即给开发商自有资金出资部分提供夹层融资)。但是,该等操作则需要重点衡量如果开发商未来成功竞拍土地,但是因为过高的土地溢价而选择退出拿地导致的与其他资金机构的纠纷以及因为主要是配合开发商作为自有资金出资部分,资金如何进行监控以进行投后管理。

受《关于加强小额贷款公司监督管理的通知》(银保监办发〔2020〕86号)的限制,结合小贷公司自身净资产的情况,目前小贷公司对单个融资主体的授信金额一般控制在5000-6000万左右,并且需要融资主体系小贷公司所属省份注册的公司,资金使用期限上可以接受1-3个月。出于风控的需要,一般会要求开发商提供其他有货值的项目公司作为担保(无需上征信),共管拍地主体的章证照,严格监管与控制资金的流向,并且在拍中土地后需进一步要求融资方追加担保。

目前少部分保理公司亦在探索将保理业务与保证金资金池业务联动的合作模式,比如通过对开发商控制的上游供应商或施工单位提供保理融资,再由开发商将资金曲线用于保证金的支付。由于受到政策对单一主体融资集中度的限制,保理公司对单个主体的融资金额一般亦无法操作太大。另外,由于以保理方式放款实际上将资金用于保证金的支付,因此资金机构需要同时按照保理业务以及保证金信用融资业务进行风控,对保理公司的投后管理亦提出了新的挑战。

目前亦有少部分募集类机构通过包装成金交所的产品或由开发商提供相对成熟(如已经取得四证)的项目进行募资包装和放款的情况。由于资金系募集所得,因此其资金成本往往相对较高(通常在年化16%-18%以上),并且设置了砍头息以及低消(即最低用款期限)的安排。但是,该类资金使用相对灵活,且募集方在认可开发商资质的情况下,一般都会允许开发商将资金用于非核心城市的拍地以及收并购等项目。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 集中供地下的土地保证金融资实务

西政财富

西政财富