西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:西政财富

来源:西政财富

目录

一、信托受益权转让融资模式(一)

(一)基本交易架构及操作流程

(二)融资要素

二、信托受益权转让融资模式(二)

(一)基本交易架构及操作流程

(二)融资要素

三、财产权信托产品融资模式

(一)基本交易架构及操作流程

(二)融资要素

2020年5月8日,银保监会发布的《信托公司资金信托管理暂行办法(征求意见稿)》,限制了投资的比例(不得超过全部集合资金信托实收信托资产的50%)、对非标债权集中度提出了不超过信托公司净资产的30%等等。信托机构忙着“非标转标”,券商作为标准化产品的协发机构亦乐此不疲。对于存量资产信托项目,目前市场上主推以集合信托受益权为基础资产的非标转标资产证券化产品;对于新增资产的非标转标,则改变资产投放模式以降低流转难度。以下以保理公司参与信托机构非标转标业务为例予以说明。

一、信托受益权转让融资模式(一)

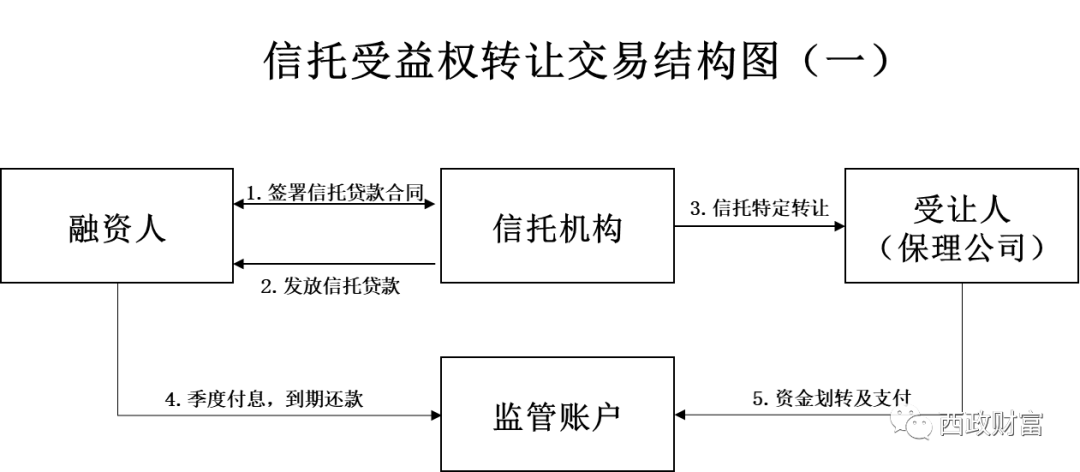

(一)基本交易架构及操作流程

1.信托机构与融资人签署《信托贷款合同》,融资人根据信托机构的要求提供担保,信托机构按照合同的约定向融资人发放信托贷款;

2.信托机构将信托受益权转让给保理公司,形成特定转让,保理公司作为受让人;

3.融资人按照合同约定向监管账户还本付息,再由监管账户向保理公司划转资金及支付;

4.本交易模式有利于信托机构出表,降低融资成本。

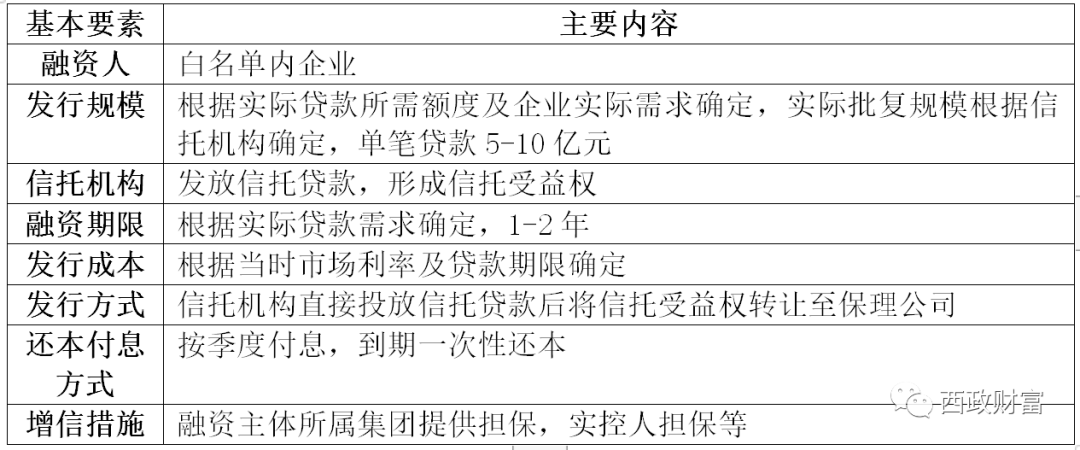

(二)融资要素

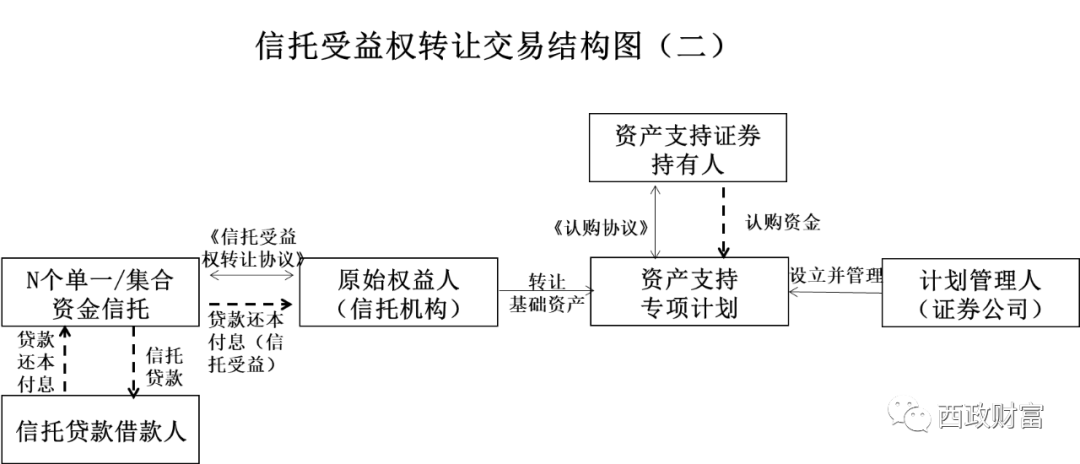

(一)基本交易架构及操作流程

1.资金信托委托人以信托项下资金向借款人发起多笔债权资产,信托机构按照ABS入池标准筛选特定的符合要求的资金信托;

2.信托机构作为受让人对筛选的资金信托根据信托合同的约定,将其信托受益权转让给信托机构作为受托人主动控制管理的单一或集合资金信托计划;

3.信托机构与专项资管计划管理人签署《信托受益权转让协议》,将信托受益权作为基础资产转让给专项计划并设立ABS;

4.底层贷款本息支付至资金信托专户,受托人将信托专户现金流作为信托利益分配至专项计划账户。

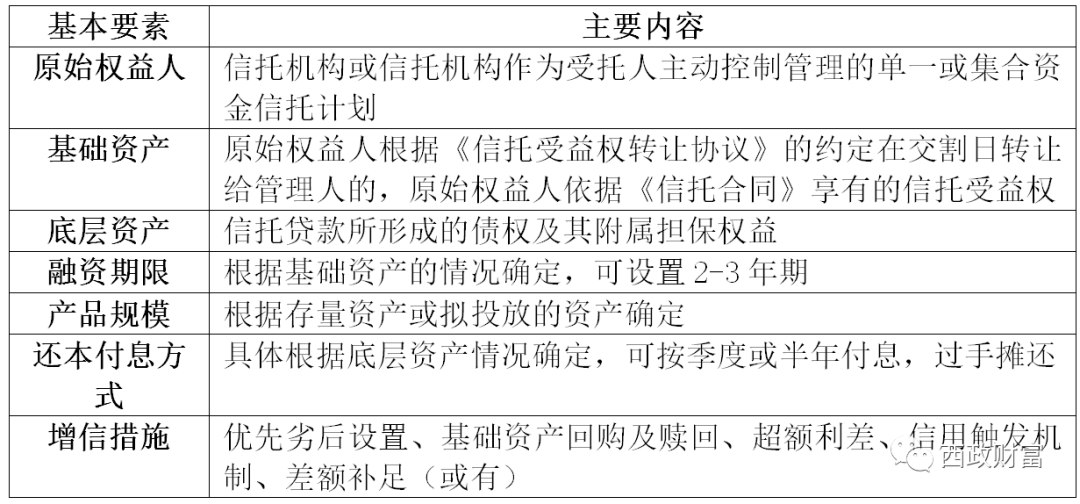

(二)融资要素

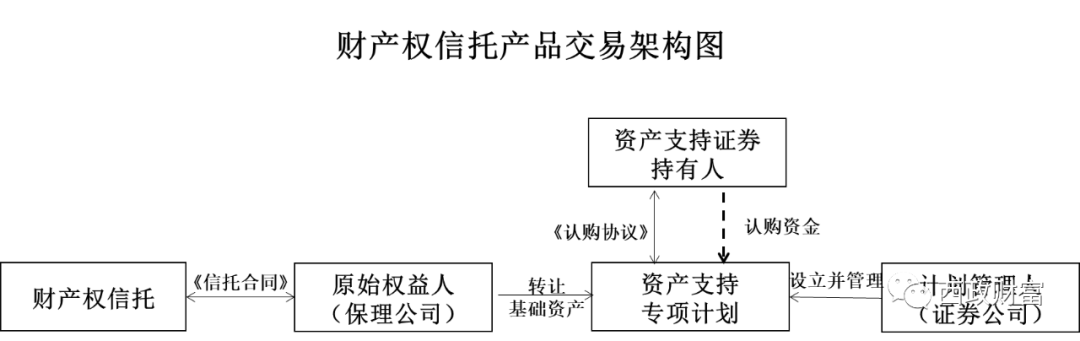

(一)基本交易架构及操作流程

1.集合资金信托的委托人以集合资金项下资金向借款人发放多笔债权资产,信托机构按照ABS入池标准筛选特定集合资金信托。信托机构根据信托合同的约定将筛选出的集合资金信托项下的债权资产转让给保理公司。

2.保理公司将受让的债权资产作为委托资产,委托信托机构设立财产权信托,保理公司持有该财产权信托的信托受益权。信托机构作为受托人向原债权项下债务人及相关担保方发出《债权转让通知》,通知将还款账户由原来的信托账户变更为新设立的财产权信托专户。

3.保理公司作为原始权益人设立专项计划,并以财产权信托的信托受益权作为基础资产发行资产支持证券。

4.底层债权资产本息偿付至财产权信托的信托专户,信托机构将专户现金流分配至专项计划账户。

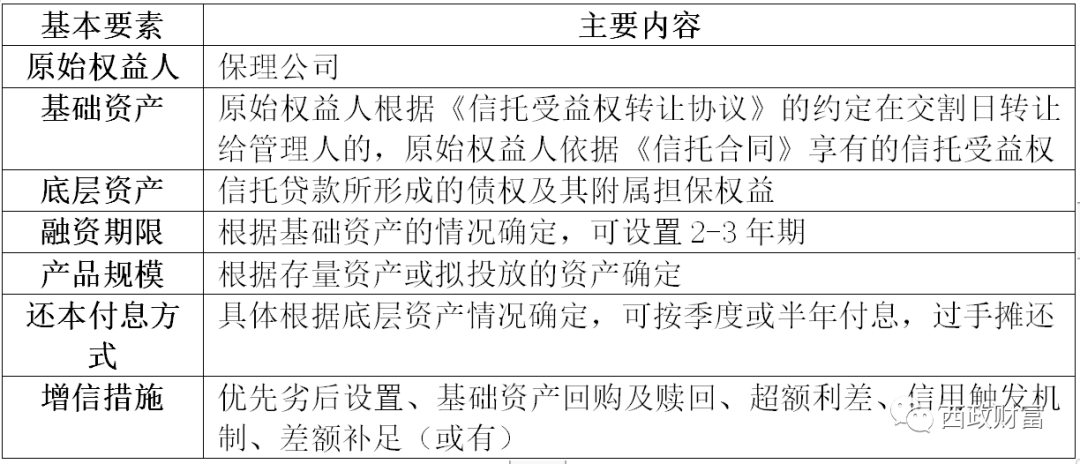

(二)融资要素

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 202010:信托非标转标业务模式

西政财富

西政财富