湖南首席金融新媒体,聚焦区域金融与资本市场。(公众号ID:xjjrq2018)

作者:债券球

来源:债券球(ID:bonds-ball)

笔者前面写过一篇关于基础设施REITS的文章,最近基础设施REITS已经逐步落地,笔者在之前文章的基础上,再来聊聊基础设施REITS,供各位投资人参考。

一、首批基础设施REITS基本情况

(一)已申报项目情况

目前,沪深交易所累计申报10只产品,其中上交所6只、深交所4只,除上交所在审1只外,其余9只均已获得交易所审核通过。

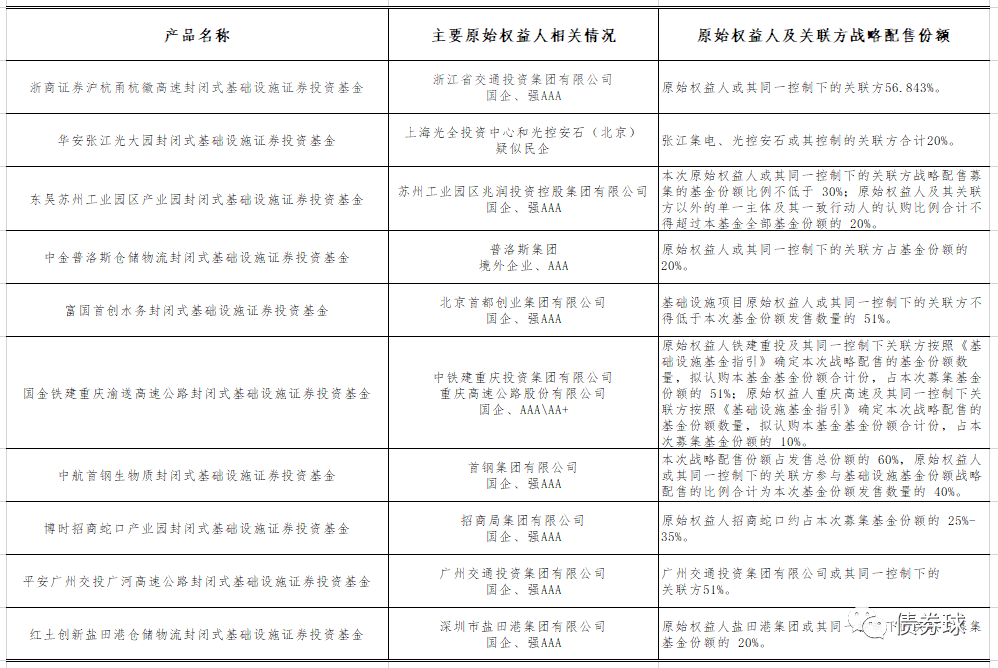

笔者简单梳理了一下已经通过审批的10只产品,其中8只产品基础资产的主要原始权益人为国企,2只非国企。相关摘要如下:

(二)REITS的核心要件

目前公开披露的文件涉及四份,分别为:《招募说明书》、《基金合同》、《基金托管协议》和《基金法律意见书》。在笔者看来,研究好《招募说明书》和《基金合同》,基本也就能够判断具体产品的主要情况。

(三)核心关注点

虽然每个产品基于基础资产情况的差异性,但是核心点基本不变,具体如下:

1、产品结构

(1)资金怎么出去,怎么回来

出去,比如很多是设立基金,募集完毕,购买ABS,专项计划再以购买股权,或者股加债的形式,最终实现对基础资产的控制。回来,通过基础资产运营产生收益后,根据相关机制进行分红,逐步回到ABS,最终分配给基金份额持有人。

(2)REITS的各个参与人

REITS的参与人比较多,核心的如:原始权益人、基金管理人、专项计划管理人等,作为投资人应该对相关参与人做基本的了解。对于原始权益人,要了解原始权益人的各项背景,比如:首批REITS里面大多都是国企,而且基本都是金光闪闪的国企,这些对于基金将来的运作都具备及其重大的意义。对于基金管理人、专项计划管理人,这些管理人真的具备独立管理基金的能力吗、对基础资产了解有多深、是否能够保持独立性?比如:如果管理人跟原始权益人具备关联关系或者原始权益人具备左右管理人的能力等等。

(3)是否实现合理避税

比如REITS中较为典型的契约型基金的存在,通过投资股权的形式实现对基础资产的控制合理规避契税,通过债权的形式合理规避所得税等。

2、基础资产

基础资产应该是法理上属于基金份额持有人最核心的部分。对于基础资产,需要了解基础资产的形成和历史运营情况,对未来运营情况的预测,这些事项,除了投资决策人员自身的判断之外,还要结合具体行业专家的意见,判断信息披露材料中的信息是否客观公允。

同时,对于基础资产的特性还需要结合基金的存续期限综合判断,比如特许经营权,特许经营权是否能够持续,如果期限没有基金存续期限长怎么办?比如租赁,租赁在可预见的时间内是否能够持续下去、租金增长的判断是否具备足够的合理性和科学性等。

3、基础资产项目公司的独立运营

看了很多REITS的《招募说明书》,表面上能够保持独立的东西制度或者政策都有,但是是否能够保持独立,这种还要集合具体情况一事一议。

(1)基金份额持有人大会

基金份额持有人大会类似于股东会,如果一个基金中原始权益人能够控制基金份额持有人大会,那么未来基础资产运营的独立性就非常存疑了,在已申报的项目中,不乏原始权益人及其关联人可以控制基金份额持有人大会的情况。即使表面上控制不了,但是很多时候,作为国企,即使民企,笔者相信其作为重要投资人,要影响持有人大会或者实际运作参与人(基金管理人、专项计划管理人等)应该都是有很大的可能性。

(2)关联交易

将来运作过程中,其实比较担心的就是通过关联交易把项目公司的收益给吞噬掉。可能有人会说,基金中已经对关联交易进行了设置,比如关联交易委员会。但是,从实务来看,关联交易委员会由谁构成,即使称为独立董事、独立监事的人来,就真能保持独立?从目前的上市公司运营情况来看,其实有些时候真是不好说。

二、笔者对REITS的看法

(一)国企

1、从融资人视角

基础设施REITS对于底层资产的收益要求不低,而具备此类基础设施的平台层级一般会比较高,大多都集中在地级市层级以上,甚至很多地级市平台都不一定有,从已申报的项目情况就可见一斑。而对这些平台来说:

(1)不差钱

按照目前的市场情况来看,一方面,融资渠道非常丰富,信贷、债券、各种非标,基本上都能融到资金,另一方面,这些企业目前融资成本也不高,尤其是发达地区的企业,第一批强AAA目前中期债券的成本普遍集中在3%-4%。

(2)操作太复杂

对于优质的基础设施资产,相信绝大多数金融机构都是敞开怀抱、热烈欢迎的,具体的融资方式操作起来,相对REITS也会简单很多。

REITS从中介机构的策划,协调当地相关部门和企业,到材料撰写,再到地方发改委、国家发改委审批、交易所和证监会等相关机构的审批,最后到发行、存续期,可以说整个流程相当漫长、复杂、繁琐。

(3)分享优质资产?

企业本身是以盈利为目的的,如果明明知道一项资产收益很好,在自己并不差钱的情况下,为什么要拿出去跟别人分享?话说,如果收益良好,还拿出去跟别人分享,一方面,损失了实打实的利益;另一方面,是否有国有资产流失之嫌?当然,最终有一部分人选择做这样的产品,更多的是相应政策号召的同时,控制好资产的收益。

综合来看,符合这个产品要求的融资人,大部分融资问题不是很大,而REITS本身操作比较繁琐,同时很可能带来一定的后遗症。请问,如果你是融资人,将会怎么做?

2、投资人视角

近年来,信用事件时有发生,投资者也不傻,买产品第一要务是看企业的信用能力,看看背后的大哥,确保产品安全,ABS类产品就更是如此了。REITS产品出了表,除非特别优质的资产,同时有部分背书的影子,否则,相信一般投资人都会有所顾虑吧。

(二)民企

不需要过多讲情怀的民企,决策中核心因素就是利益。假设基础资产真是那么的好,为什么不装入上市公司或者把项目公司运作到上市呢?

(三)形似PPP

记得PPP推出的时候,具体产品如PPPABS、PPP专项债,都有抛出过万亿级的概念。但是相关产品实际运营的结果如何呢?实在是相去甚远,笔者简答统计了一下,截止目前PPPABS也就只有117只、196.43亿元,PPPABS加专项债126只、262.83亿元。对于,REITS也许会好一点,但是规模会有多大,笔者持谨慎看法。

一个产品是否具备较强的生命力,其实核心在于是否具有强大的群众基础,无论股债均是如此。比如公司债,平台最低区、县,甚至乡、镇这一级的企业都可以发,因此之前发展相对旺盛;IPO,管你民企,还是国企,只要达到标准就可以发,因此IPO市场也发展的非常火爆。

三、REITS的收益

(一)光环四溢的国企原始权益人

对于光环四姨的国企原始权益人,主要指那些强AAA的国企,估计给到投资人的收益水平也许就是其信用债利率上下浮动,当然上一点可能性更大。但是,如果想奢求更多,可能不太现实。

(二)一般的原始权益人

笔者比较担心的是,一方面,发行情况是否理想,另一方面,发行完成后,在本身原始权益人信用能力一般的情况下,还失去了这层保护,基金将来运作会呈现何种状态?实在难以言判。

四、投资人出发点的建议

REITS这种产品披着债券类产品的外衣,实际按照股权类产品的特征进行运作。单纯从产品特性来看,比较适合股权类投资人。但是,如果结合原始权益人特征,比如:信仰,固定收益投资人也许可以参与一下。当然在参与的时候,也可能会有这样的想法,毕竟产品期限这么长,比如:20年,也许到期后都已经退休了……

上述是笔者可能相对保守的看法,也非常希望现实能够证明笔者的观点是错的,最终能够使原始权益人、投资人和其他参与方能够赚的盆满钵满。

囿于笔者学识所限,观点难免有失偏颇,欢迎批评指正。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债券球”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 关于reits的一些分析

债券球

债券球