中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:阳新芽

来源:投拓狗日记(ID:ziguanshidai)

昨天公众号后台有留言:“芽总,能不能讲讲,收并购中的分套账合作开发”。

其实,分套账合作开发,在当前背景下已经成为了投拓必须去关注的一个话题!

无论对于股权转让还是在建工程转让,一般对于目标公司名下仅有一宗地块的话,操作起来比较清爽。

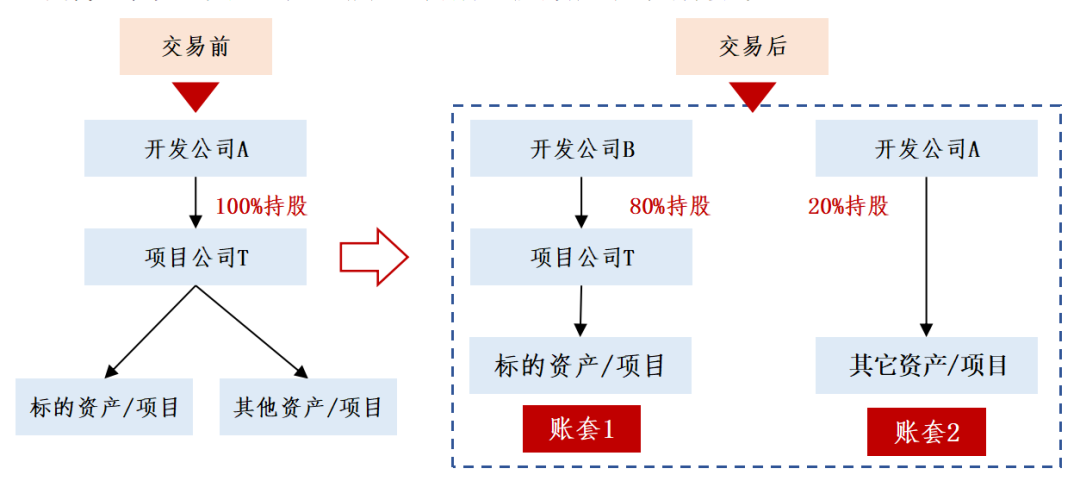

但是如果目标公司名下资产较为复杂,而我方只对被收购方的部分资产有交易意向时,为了完全切割法律责任,一般会通过资产划转、作价入股、公司分立等方式对目标资产进行剥离。

但在某些特殊情况下,例如资产情况过于复杂、政策要求、剥离成本超出收购时的承受范围、剥离时间不可控等,不剥离也是一个选择。

在绿皮书中,我们讲到一个万科41亿并购案:

01

分套账合作开发主要模式

根据新芽经验,市场上目前常见的房地产分账套合作开发模式包括:

①对【同一地块】上的【不同物业】进行合作开发;

②对【不同地块】中的【某一地块】进行合作开发;

③对【各个地块】【分别】单独开发。

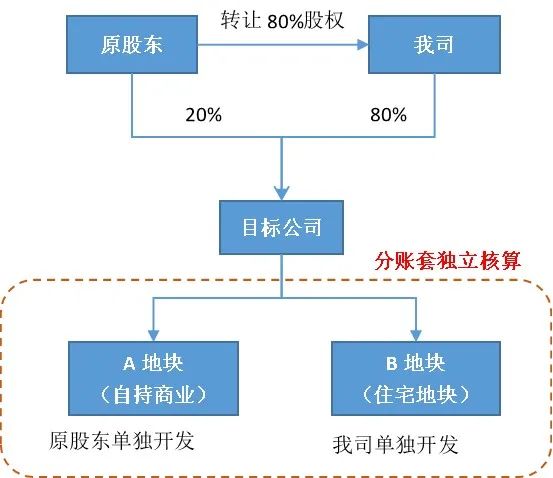

本次我们只讲投拓实操中最常见到模式③,即是我方通过收购对方部分股权,但双方约定该部分股权对应目标地块100%的开发收益权,开发过程中,采用分帐套的方式独立核算、分别管理。而非目标地块则仍由项目公司原股东继续开发。

02

分套账合作开发注意事项

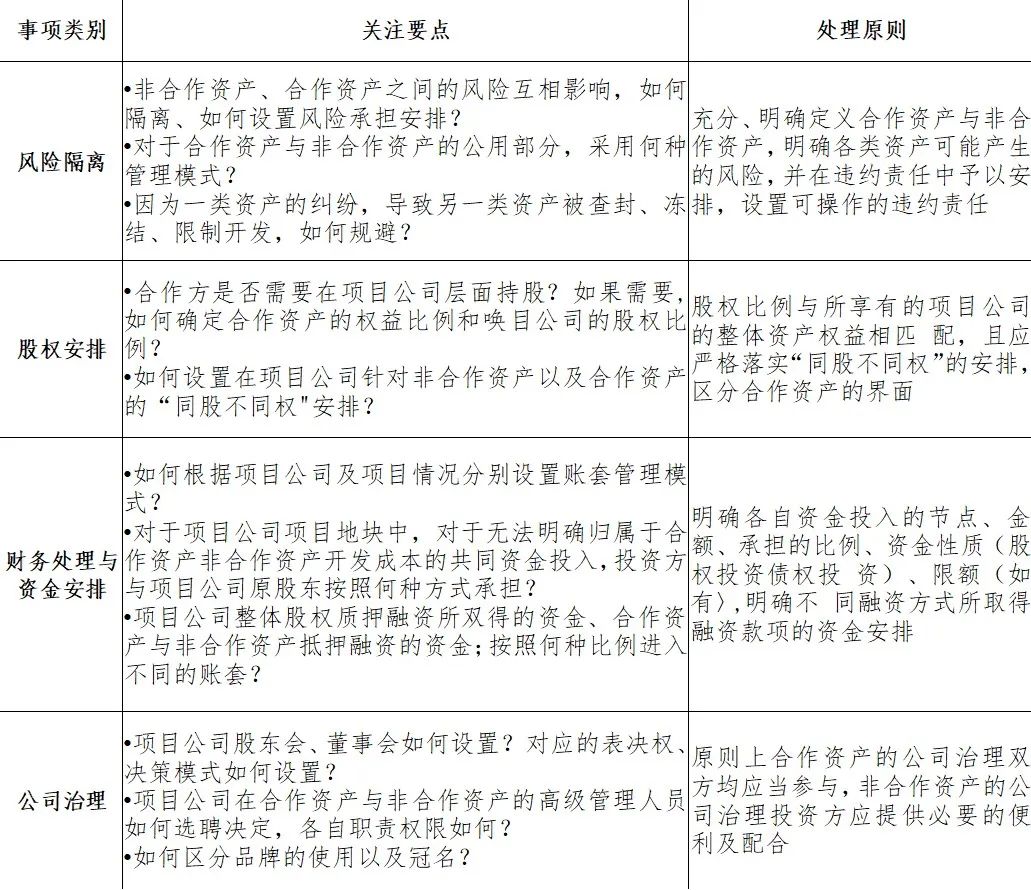

分账套合作开发项目的核心风险则主要在于:项目公司内部的切割可能会因为文本约定模糊、各地实践落地不同等而出现纠纷;以及项目公司内部的界面划分仅对内有约束力,而无法对外部第三方产生效力导致协议履行中发生纠纷。

因此,在分账套合作开发项目中,一定需逐条考虑下图问题,并制定风控方案!(点击查看大图):

03

报表拆分与股权定价

#我司某河北收购项目:

该项目公司含新老项目。表现为老项目已基本开发完毕,此时通过公开市场获取一宗住宅用地开发权,计容建面8万㎡,车位约800个;具体状况如下:

1)我司欲收购该宗住宅地块项目,但转让方不同意将老项目从项目公司中剥离,与收购方协商,单独在原项目公司另设一账套,承诺两个项目单独进行税务清算。

2)经双方协商一致,新摘住宅部分以4亿的价格出售,且通过收购项目公司80%股权完成交易。

问题:如何确认该项目公司的股权价格、债权价格和现金对价?

在实操中拆分资产负债表注意事项:

1)先确定目标资产相关的账面成本和负债,资产和负债的差额部分为新项目的所有者权益,然后根据总的资产负债情况将其拆分为目标资产的资产负债表及非目标资产的资产负债表。

2)非目标资产的所有者权益部分不仅仅要在拆分时点大于0,更要考虑在标的资产完成开发,收购方退出时,非标的资产权益部分仍然要大于0,否则就会出现标的资产部分替非标的资产背债的情况,如果合作方有其他足值资产替非标的资产权益做担保,也可接受。

3)拆分以后的资产负债表,非目标资产部分的资产,负债以及各项权益均归属于原合作方,与收购方无关。

合作方提供的目标公司资产负债表如下:

交易模型如下:

案例推进过程:即资产负债表调整过程,对基准日资产负债表调整原则如下:

1)增加基准日至股权交割日的管理费用,财务费用(财务费用考虑设定一个确定的截止日);

2)增加其他可能的工程成本并计应付账款;

3)对全部销售物业进行收入和成本的结转;

4)对增值税、企业所得税及土增税进行清缴并进行预提,计应交税金。

整后得到模拟交割日的报表:

根据调整后的资产负债表计算交易对价:

根据上述调整后的实际财务报表数据,计算相应的股权对价、债权对价与现金对价。

1)核心资产价格:250000万元;

2)收购总资产价格:251045万元;

3)股权价格:总资产 – 总负债 = 251045 – 158781 = 92264万元;

4)股权溢价:股权价格 – 所有者权益 = 92264 –45657 = 46607 万元;

5)债权价格:42009万元;

6)现金对价(交易价款):股权价格 + 债权价格 = 92264 + 42009 = 134273万元。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投拓狗日记”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

投拓狗日记

投拓狗日记