特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

2020年的最后一天,人民银行、银保监会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,限定了不同档次银行的房地产贷款占比和个人住房贷款占比上限;近期“三条红线”试点扩围的消息又频频传来,进一步加强了融资需求端的监控。种种迹象表明:2021年房企融资难度进一步提升,这对于企业拿地势必会产生重大影响。

新规出台之后的首周,我们发现从土地市场热度上来看,市场并未出现明显走冷的现象,在优质土地的刺激之下,杭州、徐州、宁波、金华均有超高溢价地块成交,最高限价成交的地块也不在少数。

行业去杠杆已成长效机制

房企融资能力分化进一步加剧

房地产是资金密集型行业,对于资金的依赖度一直较高,在“房住不炒”之后,各项调控政策频出,在金融端限制资金过度流入房地产市场。早在2016年年底,广州、南京等市便严审购地资金来源,要求土地竞买资金必须使用自有资金。2019年5月,银保监会下发“23号文”,要求商业银行、信托、租赁等金融机构不得违规进行房地产融资,严格限制信托资金池业务,严禁信托资金进入房地产领域。同年7月,发改委完善房地产企业发行外债备案登记管理,严令房企发行外债只能用于置换未来一年内到期的中长期境外债券。

2020年8月20日,住建部、央行召开重点房企座谈会,对房企有息负债规模设置了“三道红线”:依据“三道红线”触线情况,12家试点房企将划分为红、橙、黄、绿四档,分档设定有息负债的增速阈值。11月25日,多家信托公司收到来自监管部门的窗口指导,要求严格压降融资类信托业务规模。按照年初规划,2020年全行业压降1万亿具有影子银行特征的融资类信托业务。

此番新政再推房地产贷款集中度管理的两道红线,银行业金融机构将划分为中资大型银行、中资中型银行、中资小型银行和非县域农合机构、县域农合机构和村镇银行五档,房地产贷款占比上限分别为40%、27.5%、22.5%、17.5%和12.5%,个人住房贷款占比上限则分别为32.5%、20%、17.5%、12.5%和7.5%。

在实际的执行层面,分别设置2年、4年不等的业务调整过渡期,更利于引导银行业金融机构逐级压降房地产相关信贷规模,避免因短期政策过度收紧波及正常的房地产信贷需求。2020年12月末,对于房地产贷款占比、个人住房贷款占比超出管理要求,在2个百分点以内的调整过渡期为2年,在2个百分点及以上的调整过渡期则为4年。

我们认为决策层已从供、需两端全面压降房地产信贷规模,意即供应端银行业金融机构实行房地产贷款集中度管理,需求端房企则设置“三道红线”,倒逼房地产行业去杠杆。

可以期许的是,未来房地产行业将全面转向去杠杆,并将上升为长效机制。继“三道红线”之后,房地产贷款集中度管理的两道红线只是新增了一道“紧箍咒”,并非预示着房地产信贷政策180度急转弯,房贷新规后,融资端方面,房企间融资能力分化进一步加剧,头部房企影响有限。

房地产信贷额度受限,银行或将更青睐信用资质更优的头部房企,“踩线”较多的中小房企或更依赖中小地方银行的房企未来可能更难获取开发贷融资。回款端方面,由于前期部分银行按揭投放增速过快,此次压降按揭主要为抑制一二线局部存在的市场过热、投机炒房等情况,因此新规对符合贷款要求的客群不会造成影响,与之相应,或对房企回款产生扰动,但对客群基础较广的头部房企而言,影响处可控范围内。

新政落地一周市场并未明显走冷

杭州土拍表现尤为突出

2021年首周恰逢房地产金融新政落地的首次拍地,从市场热度上来看,市场并未出现明显走冷的现象。反而在优质土地的刺激之下,还出现一波土拍小高峰。

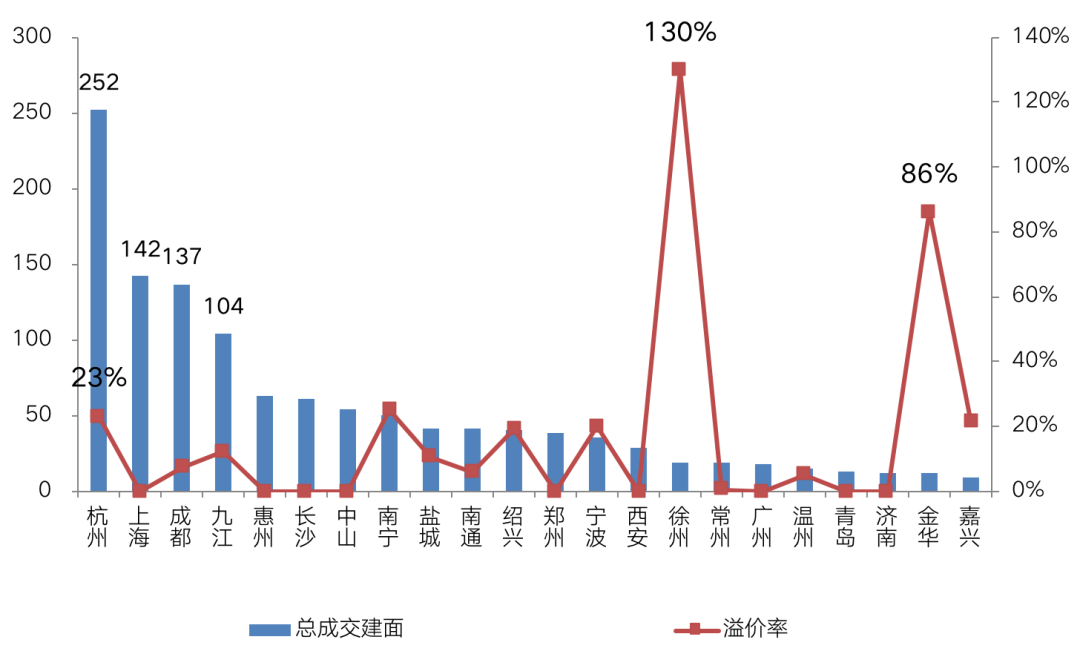

从成交量上来看,断供一月的杭州表现尤为突出,一周土地成交总建面达252万平方米,总成交金额高达289亿元,占2020年全年总成交金额的12%,涉及拱墅、滨江、江干、西湖、萧山、余杭、富阳、临安等多个区域;其次是上海、成都、九江等城市,成交建面均超100万平方米,上海除了黄浦豫园地块以外,其余地块多是租赁住房用地,并且多位于杨浦、闵行、嘉定、临港等区域,均是底价成交。

从市场热度上来看,徐州表现最佳,尽管仅成交2宗地,但溢价率均在120%以上。除徐州外,杭州、嘉兴、宁波、南宁、金华等市场热度也保持较高水平,溢价率均在20%以上。总的来看,房企竞拍的主战场依然集中在长三角区域。

图:2020年首周(1.4-1.8)典型城市成交量和溢价率(万平方米)

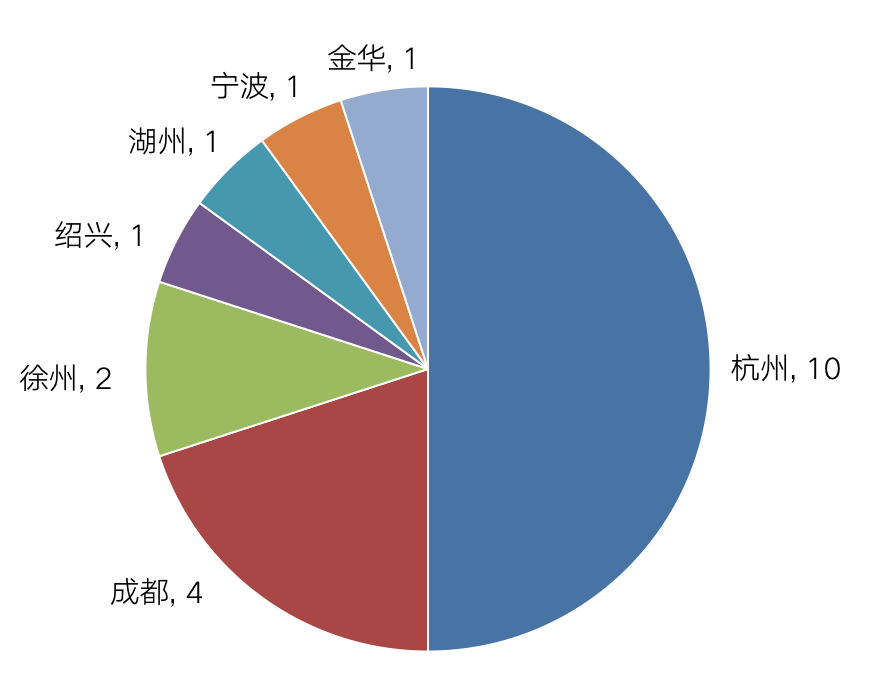

就高热度地块数量来看(溢价率超过30%或达最高限价),有20宗之多,与11、12月周度平均水平相当。从城市分布来看,杭州占比据五成,有10幅之多,其中8幅涉宅地均以最高限价+竞配建成交,溢价率均超29%,另外两宗商办地热度更高,尤其是江干区景芳三堡单元商业地块最热,由滨江集团溢价122.3%夺得,同位于江干区的彭埠单元商业地块由杭州中豪置业溢价60.2%竞得,整体市场热度维持在较高位。

除杭州以外,去年市场表现比较突出的徐州、绍兴、宁波、金华、湖州在新年首周表现也比较突出,均有高溢价地块成交。值得注意的是,成都首周表现颇佳,主城区武侯、金牛、青牛、锦江四宗宅地均以最高限价+竞配建成交,绿城、建发、华发、城投均有落子。

图:2020年首周(1.4-1.8)高热地块城市分布

当然,并非所有地块都是高溢价成交,部分商业占比较高的涉宅地也是底价成交。由此可见,竞拍热度也是冷热不均的,但区位优越、素质较好的地块仍然备受房企青睐,企业竞拍热情仍然高涨

大部分地价依然保持上涨

优质地块仍竞争激烈

为了进一步探究这些高热地块价格变动情况,我们挑选出成交的10宗典型高热宅地,将其楼板价与周边同类地块楼板价对比,结果发现:除个别商住地块因为商业占比、配建比重存在较大差异,使得楼板价有所下滑外,绝大多数地块成交之时都刷新了所在板块的单价“天花板”。

其中涨幅最大的地块为徐州经开区陶楼山东侧B地块,经过241轮报价,最终被弘阳地产以总价5.04亿元摘得,成交楼面价8719元/㎡,溢价率122.7%,而周边最近成交的地块为2019年11月金辉竞得的金辉信步兰庭,当时成交楼板价为6008元/平方米,相比之下,本次竞拍地块楼板价涨幅高达45%,目前金辉项目平均售价为14800元/平方米。如果按照这一售价来销售的话,地房比在58%左右,仍然存在一定的盈利空间。

涨幅居于第二位的地块为绍兴上虞区崧厦街道[2020]J1号地块,该地块位于上虞区崧厦街道,经过38轮竞价,最终被华鸿嘉信+埃克盛以上限价6.68亿元竞得,楼面价4509元/㎡,溢价率35.0%,竞配建人才住房面积300㎡,近一年该地块周边无含涉宅地成交,可以追溯最近的成交宅地是2018年10月浙江远亚竞得的上虞区崧厦镇[2013]J12号地块,成交楼板价为3417元/㎡,比较下来,绍兴这块地的价格涨幅高达32%。按照周边二手房销售价格7500元/平方米测算,地房比为60%,盈利空间并不佳。

涨幅居于第三位的为杭政储出[2020]69号,该地块位于拱墅区运河新城板块,性质为纯宅地,最终被万科以上限价40.6亿元竞得,楼板价高达28674元/,溢价率29.7%,竞配自持面积比例为3%,较周边同类地块涨幅达22%。按照规定,该地块所建商品住房毛坯销售均价不高于34000元/平方米,按照这一标准测算的话,地房比高达87%,亏损是大概率事件。

不仅如此,杭州成交的多宗地地房比均在75%以上,譬如滨江以49亿元上限价摘得的萧山宅地,还有荣盛同样以最高限价43.9亿元摘得的滨江浦乐单元宅地,三地毛坯销售均价均限制在34000元/平方米,实现盈利均比较困难。相比之下,富阳、临安等远郊区域的宅地虽然也溢价成交,但是由于限价相对“宽松”,地房比多在50%左右,盈利保持在较高的水平。

表:典型高热地块价格变动及盈利情况(元/平方米)

数据来源:CRIC

我们认为,虽然房地产金融新政会对房企的融资环境造成一定的压力,但此次土拍恰逢2021年新年开始,受资金回笼、结算周期等影响,这时候房企资金较为充裕的时期,拍地积极性并未明显回落。

除了2020年末房地产金融新政新规的约束,近日房地产主管部门也是动作不断,种种迹象均透露出主管部门对房地产全行业的整改决心。

整体来看,2021年房地产政策偏紧仍是大势所趋,特别是房地产金融监管环境预计将长期收紧,企业拿地态度将会更加谨慎,全年土地市场热度大概率难再上涨。当然,热点城市区位好、配套价的稀缺优质地块,依然是房企关注的重点。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 房贷新政出台首周,土地市场依然火爆

丁祖昱评楼市

丁祖昱评楼市