西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:阿邦0504

来源:债市邦(ID:bond_bang)

越来越觉得,我们党开展的“不忘初心,牢记使命”主题教育活动,是非常有必要且有大智慧的。

很多事情做着做着,就偏离了最早的航线,中间舵手换了一波又一波,最初的目的越来越模糊不清,本来是向着星辰大海进发,最后开到爪哇死地而不自知。所以我们既要抬头看前方追求发展,也要回望来时的路守住初心。

交易所私募债从最初的几十亿元的发展规模,增长到现在的4万多亿元的庞然大物,为近年来地方政府隐性负债的猛增立下了汗马功劳,所以也在红橙黄绿的监管政策收紧中受伤最深;同时在发行和信息披露方面的非市场化行为明显,为投资人所诟病颇多。

相关部门推出私募债的时候初衷是什么呢?

01

私募债的初心使命

现在信用债市场承做生力军,早已是90后了,并且大多是在2015年公司债大跃进之后才入行的,在他们心中,私募债=私募城投债,就是一个为了规避证监会对低级别城投发行人的限制,曲线救国的品种。

但其实最早的私募债并不长这样,虽然在交易所的主要统计口径和wind的债券存量统计中,已经抹去了其最初的名称。但是在交易所券种持有人的统计等细微地方,仍然保持了最早的称谓“中小企业私募债”。

来感受下当年中小企业私募债刚刚推出时时候的媒体报导画风,满满的期待之感。

“2012年5月22日,沪深交易所发布了《试点办法》,将中小企业私募债正式推向市场。这标志着中小企业私募债业务试点正式启动。中小企业私募债,也被称为中国版垃圾债的先锋,被视为中国证券市场一大改革和创新,也是完善资本市场体系的一大突破,为解决我国长期存在的中小企业融资难问题提供了一个有效的途径……

《试点办法》规定,除金融地产以外的未上市中小企业均可发行中小企业私募债。办法要求发行利率不得超过同期银行贷款基准利率的3倍,期限在1年(含)以上。

相比上市的高门槛,《试点办法》大幅降低了企业的融资门槛。《试点办法》对发行人净资产和盈利能力等没有硬性要求,此外,中小企业发行私募债券,不是采取审核制,而是采取交易所备案发行制,这也大大简化了发行流程。”

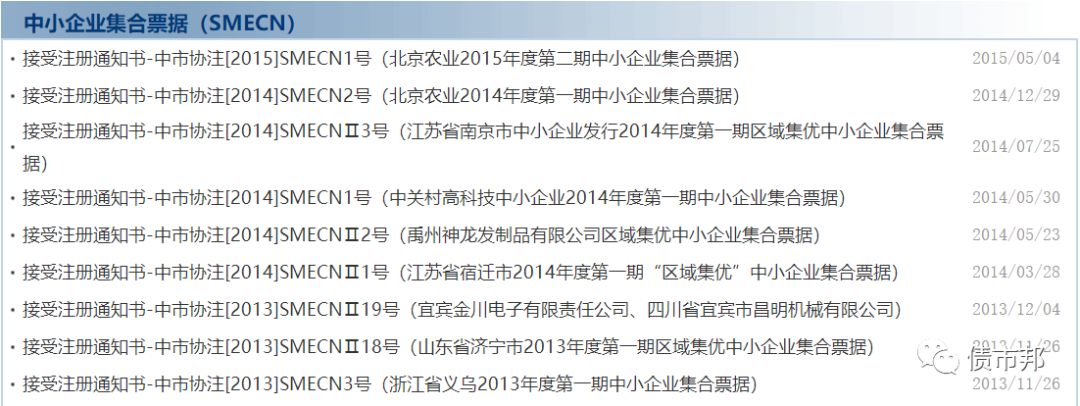

当时交易所推出中小企业私募债,主要也是响应主管部门号召,针对的是国内中小企业难以融资难融资贵的问题,为中小企业提供了一个通往直接融资市场的产品。毕竟当时债券市场主流的企业债和中票短融,对资产规模较小的中小微企业准入均不是那么的友好。私募债如果能往这个方向好好发展下去,确实是对债券市场非常有益的补充。同期交易商协会也是推出了中小企业集优票据(SMECN),方向如出一辙。

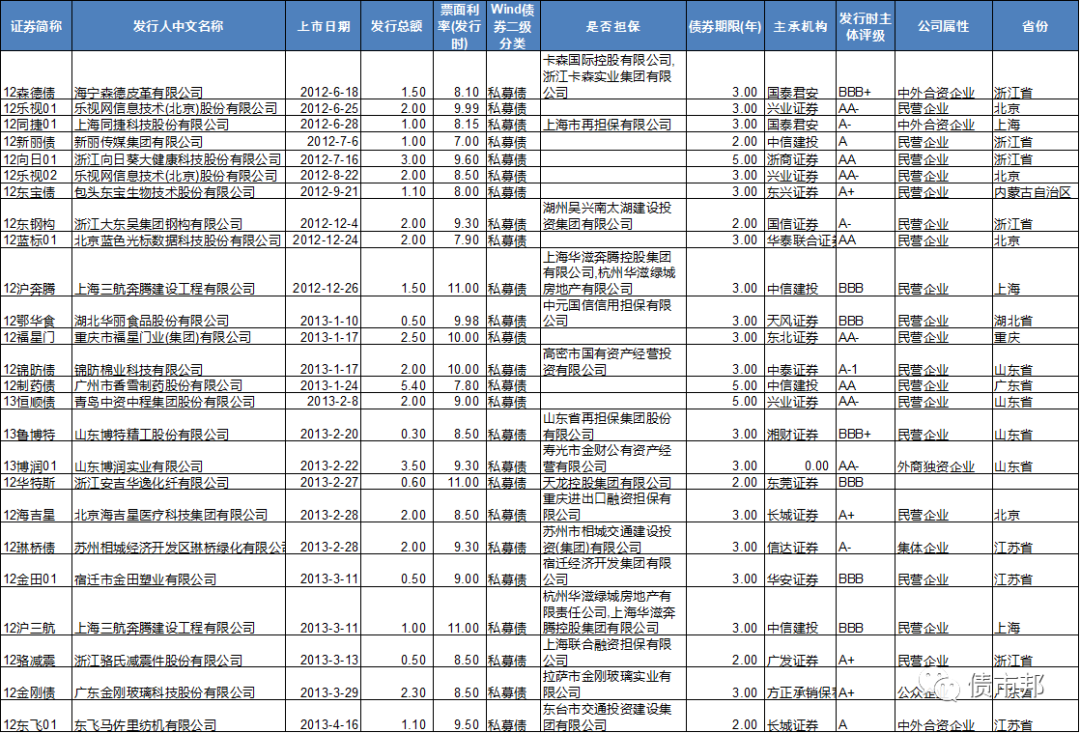

在一开始,私募债也是在努力践行这一初心使命,有许多低评级的民营企业,通过担保或者投行的包装(褒义),在债券市场实现了融资。

2012年6月8日由东吴证券承销的首笔中小企业私募债12苏镀膜,发行人苏州华东镀膜玻璃有限公司,2011年的总资产只有6.3亿元。这样的企业要是去申请企业债中票短融,一是缺少合适的募投项目;二是过不了审批机构对发行人的最低财务指标要求。

早期的中小企业私募债发行人,虽然其中不乏像乐视这样后来暴雷的企业,但确实是为当时的债券市场注入了新鲜血液,让大家看到信用债除了央企和城投外,还有其他的可能,进步意义非常明显。

02

玩不下去的旧模式

从2014/15年开始,交易所的中小企业私募债和交易商协会的区域集优票据模式逐渐玩不动了。

上述两个产品都是以中小企业为作为服务对象,与大企业相比,中小企业资产规模小、抗风险能力弱。遇到4万亿之后的宏观经济下行周期,这些中小企业是最早扛不住的,许多企业的偿债能力纷纷出现问题。

为什么当时并没有爆发严重的信用违约风险?主要原因是因为在相关产品刚推出之际,为了打消投资人的顾虑,监管部门要求资质较差的发行项目要设置担保增信方式。比如首笔发行的12苏镀膜,就由苏州国发融资担保有限公司提供了担保。

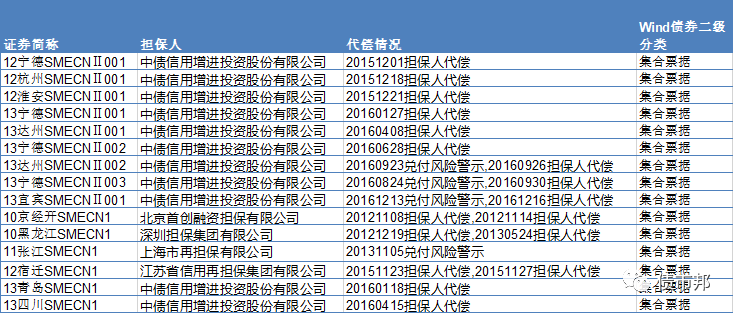

协会的区域集优更主要是亲儿子中债增信在提供担保,而中小企业私募债则是以区域的城投或国企担保居多,最后暴雷项目都是通过担保代偿完成了兑付。

协会的区域集优因为是公募发行,信息披露还较为充分,从已经到期的126笔区域集优来看,担保人代偿的有15笔,暴雷率超过了10%。这个数据放在信用风险显现的今天,也是大大超出了信用债市场的平均违约率和商业银行的表内不良率。

区域集优除了担保增信外,前端还有地方政府风险缓释基金的加持,相关基金支付后偿债资金仍有缺口,才会到担保代偿这一环节,实际上底层的发行人违约率更高。

私募债这边信息没有公开披露,但是其以信用方式发行更多,且许多担保人的代偿实力是不如中债增的,因此整体暴雷率应该是更高的。

暴雷率高企,各方都是很不开心的。

投资人不开心,因为可能要亏钱,即使有担保持有压力也很大;主承销商不开心,要被各种监管处罚,有某家券商因为前期踩了信用发行的中小企业私募债的雷,到现在屁股还没擦干净;担保人(如有)不开心,我就挣几个点担保费,没想到真的要我履行代偿义务;监管更不开心,市场发展的好对我考核没有一点影响,而产品创新创出一堆事故我却要担责。

大家都不开心,原有模式自然就玩不下去了。

03

协会向右,交易所向左

交易商协会在2015年4月给出最后一笔区域集优票据注册通知书,就再也没有给出过该品种新的批文。

协会的态度其实和邓老办交易所时候的思路很像——摸着石头过河。先办着看,如果情况不好,就及时停止。

而交易所这边,则是选择了继续大力发展中小企业私募债品种。

为什么两边的态度截然相反?这就涉及到企业组织行为学了。

交易商协会还有中期票据、短期融资券、超短期融资券等一水信用债品种的审核权,东方不亮西方亮,放弃区域集优这个品种,成本非常低,就当是一次试错了。

而交易所则不同,私募债推出之前的公开发行公司债,无论是大公募还是小公募,最终审核权都是在证监会。交易所打着支持中小企业发展的旗号,以备案制的方式,首次拿到了信用债券品种的实质审批权,可以实现从申报到拿到批文的闭环管理,大大拓展了其职能管理半径。自然会倍加珍惜这来之不易的权力。所以即使外部环境发生了不利变化,站在交易所角度,是断然不会放弃私募债这个品种的。

然后是部门和人员的发展需求。我们知道体制内的单位,新建部门/团队容易,有了新的坑和职位,大家都开心;但要裁撤部门/团队,那就是动了大家的蛋糕,难度非常大。即使最后证明,新设立的部门/团队,发展的方向与机构目标不契合,相关部门/团队也会通过不断为自己找到新的工作内容,来证明自己存在价值。近年来部分体制内单位冗员越来越严重,也是这个原因,部门能设不能撤,人员能增不能减。

为了推动私募债的发展,交易所前中后台增设了多个部门和团队,这些部门团队自然要为自己找到存在的价值和发展的方向,他们最后将目光投到了地产和城投公司上。

轰轰烈烈,令人叹为观止的交易所债市大跃进,要开始了。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“债市邦”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 私募债之殇-上

债市邦

债市邦