作者:陌爷

来源:陌爷地产圈(ID:gh_6e6c6fd48723)

在项目实操层面,我们在收购项目公司股权的时候,经常会遇到政府对于项目公司或摘牌公司股转的限

比如珠三角旧改项目,政府要求项目公司的股权不允许变更

再比如浙江区域的招拍挂项目政府一般都会要求,项目公司在缴清土地款,办出土地证之前不允许股权转

对于这种情况,如果按照资产转让的收购模式不可避免地会遇到前期大量税费及25%总投资额的股转限制,收购方式不够灵

但如果装土地的项目公司上层仍有一个公司,那么模式就相对灵活,可以采用股权收购的方

即本篇文章所要详细阐释的间接股权收购

间接股权收购往往复杂点在于涉及两层股权持股关系,涉及关联方的债权债务也较为复杂

对于项目公司上层SPV(下文统一称为目标公司),如果是干净的及无复杂债权债务关系或是刚成立的公司,操作起来较为方便

但是如果目标公司和项目公司债权债务较为复杂,那么在股权收购前需要一轮债务重组

通过一个案例帮助大家理解间接股权收购模式

(1)如何在间接股权收购过程中进行债务重组

(2)如何确定双方股权投入,以及对溢价部分进行合理的税务筹划

举个例子(根据实际项目简化):

目标公司于2011年由甲公司、乙公司按照30%:70%股比成立,注册资本金1000万

2012年目标公司于招拍挂市场竞得目标地块,目标地块的基本情况如下

目标地块占地面积7万方,容积率2.2,建筑面积15.4万方,为商住地块商业比例不大于10%

土地出让金15000万元,契税及相关税费合计660万

目标公司已与国土局签订补充合同,并成立项目公司,项目公司作为目标地块的开发主体

项目公司注册资本金10000万元,由目标公司持有100%股权

2017年,跟合作方接触后,通过对目标地块及项目的梳理,财务及资产负债情况如下

目标公司资产合计17300万元,负债16500万元(均为应付甲方的股东借款)

项目公司资产合计17200万元,负债合计16100万元(其中应付目标公司股东借款10000万元、XX实业有限公司6100万元)

重组后:

目标公司负债22600万元(均为应付甲方的股东借款),项目公司负债合计16100万元(其中应付目标公司股东借款16100万元)

目标公司和项目公司无其他的未披露债权债务,且无其他抵押担保

项目难点分析

通过对以上项目进行分析,梳理项目主要难点如下

难点1: 项目公司的债务中应付xx实业有限公司6100万元,该部分债权债务存在一定纠纷,需要合作方将进行重组

解决方式:通过与合作方多次沟通,将该债务的重组作为先决条件,即要求合作方(甲方)收购该部分债权,收购后项目公司应付xx实业有限公司的6100万元转化为项目公司应付甲方6100万元债务

难点2: 目标公司的股东,即甲乙双方合作协议中约定,任何一方退出目标公司,则另一方享有优先购买权

解决方案:甲乙双方需要内部协商放弃对应股权的优先购买权,且乙方70%股权先全部转让给甲方,我方通过增资入股的方式获取项目公司股权

增资扩股后双方股权比例51%、49%

难点3: 按照约定合作模式,甲方要求5000万元的溢价,但是由于我司是国企,对于溢价部分比较敏感,集团无法过会,且直接给合作方溢价的话,合作方又无法提供足额发票供税前抵扣,如何进行税筹也是一个难题

解决方案:对于溢价部分我方不直接给,将5000万的溢价采取优先利润分配的方式给到甲方

同时也能够解决溢价部分无票,无法抵扣而增加税负的问题,也为合作方减少了股权转让所得

(4)对方同意按照利润优先分配的方式将5000万元的溢价给到甲方,但是收购时间点与项目结算利润或预分配利润的时间差较长,甲方抗性较

解决方式:双方约定,项目公司以无息借款的形式向甲方先行提供一笔股东借款

待项目达到预分配利润的节点后,再向甲方优先分配5000万元,用以偿还前期股东借款

合作模式

通过对项目模式的梳理、合作方诉求的分析以及难点问题的分解,项目公司的合作模式如下:

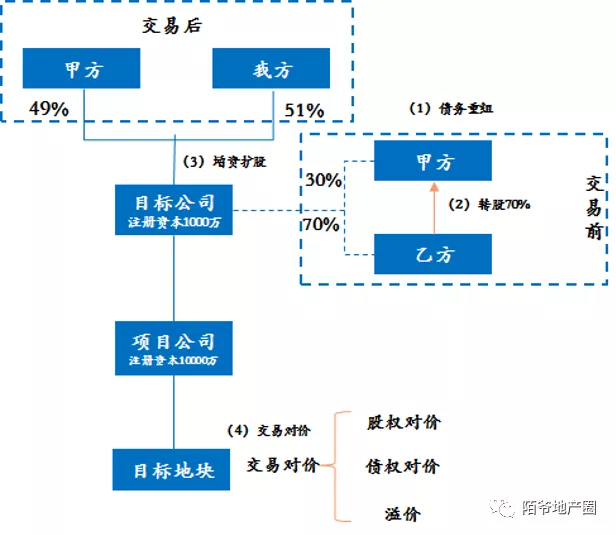

分解步骤如下:

(1)对于目标公司应付xx实业有限公司的债务转化为甲方对目标公司的债权

(2)原目标公司股东乙方将70%股权比例转让给甲方,转让后,甲方100%持有目标公司股权

(3)我方增资入股方式获取目标公司51%股权,完成后,甲方和我方占比分别为49%和51%

(4)按照约定交易对价,支付价款

交易对价

一、转股

双方约定合作价格为28600万元(交易楼面价1857元/㎡)

甲方向目标公司提供股东投入23600万元(包括1000万注册资本金+22600万元股东借款)

剩余5000万元作为溢价部分,在项目开发过程中按照优先分配利润方式返还

二、增资扩股

我方增资扩股后,按照交易对价,实际股东投入28600/0.49*0.51=29767万元

其中增资款1040.8万元,增资后目标公司注册资本金2040.8万元,剩余28726万元作为股东借款投入

以上是关于间接持股实操层面解析,希望对大家有所帮助

照常帮助大家总结下重点:

【1】浙江区域的招拍挂项目政府一般都会要求,项目公司在缴清土地款,办出土地证之前不允许股权转让

【2】按照资产转让的收购模式不可避免地会遇到前期大量税费及25%总投资额的股转限制,收购方式不够灵活

【3】间接股权收购往往复杂点在于涉及两层股权持股关系,涉及关联方的债权债务也较为复杂

【4】如何确定双方股权投入,以及对溢价部分进行合理的税务筹划,是交易中的关键

【5】对于溢价部分可以采取优先利润分配的方式,同时也能够解决溢价部分无票,无法抵扣而增加税负的问题,也为合作方减少了股权转让所得税

【6】关于本文中涉及的增资扩股,可以参照以前的系列文章

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“陌爷地产圈”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

陌爷地产圈

陌爷地产圈