最及时的信用债违约讯息,最犀利的债务危机剖析

作者:云蒙

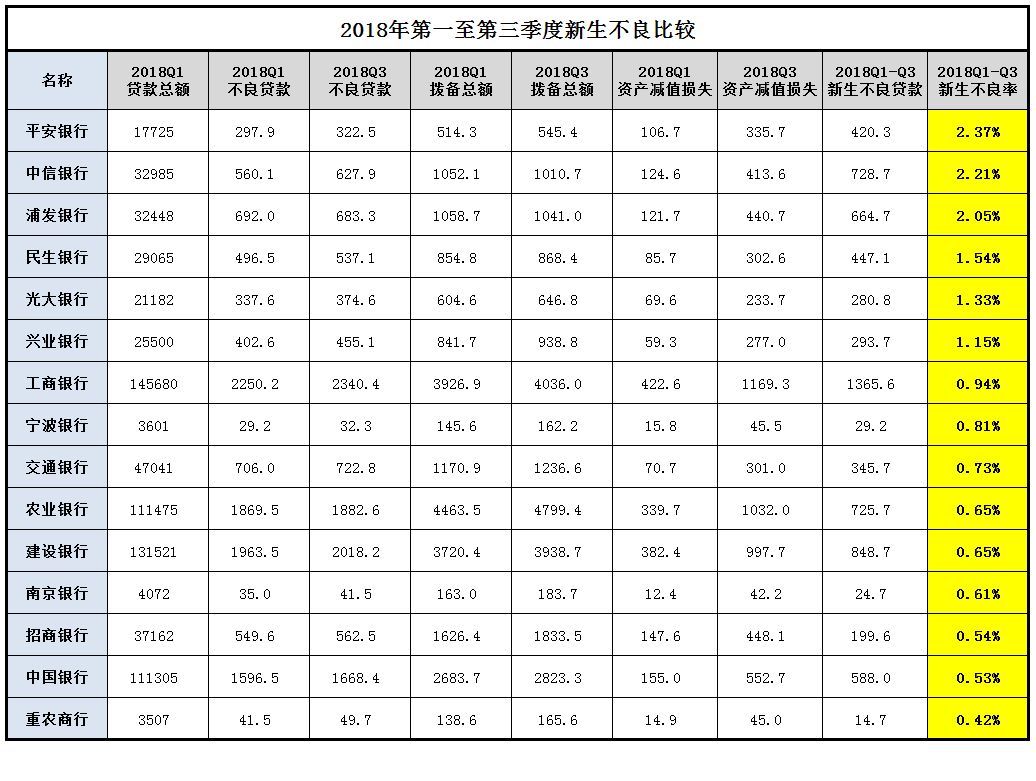

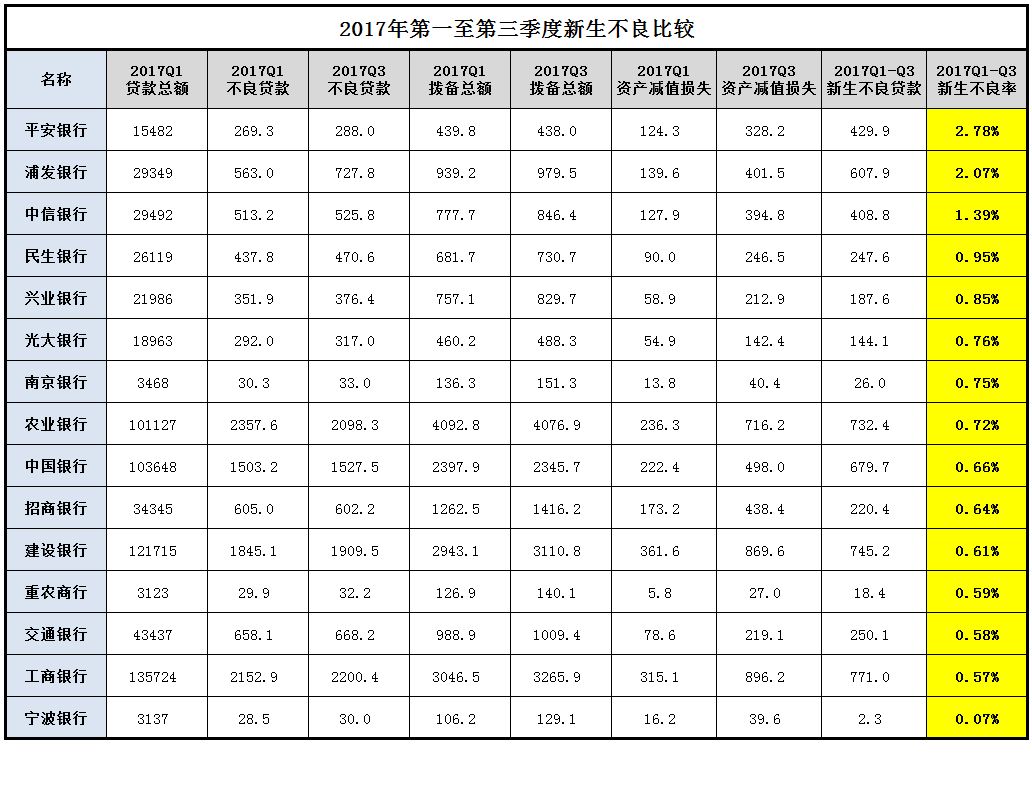

各银行都已经出完了2018年三季报,我们也对一些银行进行了解读,应该说行业数据整体看还是不错的,还有进一步好转的迹象。但是在非标转标、表外转表内、贷款占比普遍提高,以及监管部门进一步严格要求不良口径的情况下,从数据上看资产质量拐点又出现一些反复。由于不少银行根据新的会计准则在年初一次性计提了一笔拨备,对新生不良的同比计算会造成干扰。我们截取一季度至三季度的数据同比分析新生不良,也即银行在这个期间的信用成本。下面对我们重点关注的15家上市时间长投资价值不错的银行进行分析,欢迎大家一起讨论。

1、关于处置和核销的还原。为了更贴近实际和便于各家银行比较,假设不良资产的回收率是50%,也就是说核销的不良资产金额是核销掉的拨备的2倍。也就是说如果招商银行因为核销减少了拨备100亿,那么我们就推出招商银行核销处置了200亿的不良贷款。

2、关于新生不良率。由于不良贷款率和不良贷款余额都是个时点概念,不能反映一段时间新增加的不良和处置的不良,所以我们通过计提的拨备拨备余额来辅助测量新增不良这个流量概念。用这两个季度计提的资产减值损失减去拨备的增加量,就是核销的拨备,然后再还原成核销处置了的不良资产,再加上两个季度不良贷款的差额,就得到这两个季度新生的不良贷款,用这个新生不良贷款与一季度末贷款总额的比,就是新生不良率。

3、新生不良率同比情况。15家银行2018年第二和第三季度一共有8家银行新生不良率同比上升。分别是四大行中的工商银行、建设银行和交通银行,股份行和城商行中的中信银行、民生银行、光大银行、兴业银行和宁波银行。上升最多的前三家是中信银行、宁波银行和民生银行,分别为0.82、0.74和0.59个百分点。下降最多的前三家是平安银行、重庆农村商业银行和南京银行,分别为0.41、0.17和0.14个百分点。这个同比情况只是表达与去年同期相比情况,并不能表达同比增长快的就是新生不良多的,这是两个概念,这个同比可以作为一个参考。

4、关于2018Q1至Q3新生不良率排名。这个排名才是最重要的,当然也并不是说排名最高的就有问题,因为每家银行的文化不一样,有的激进一点,利率高不良也相对高一些,只要风险和机遇能匹配就好,我们这个地方就没有考虑这些,只是比较新生不良率的情况,也就是信用成本。一般情况下,银行的损失的信用成本在2%左右就算及格,对应到我们的新生不良率,一年下来控制在4%以内就算及格,如果能在2%以内就是资产质量表现优异。总体来看,2018年第二和第三季度行业的新生不良率并不算高,新生不良率最低的三家银行是重庆农村商业银行,中国银行和招商银行,新生不良率最高的是平安银行、中信银行和浦发银行。具体排序如下:

平安银行 2.37%

中信银行 2.21%

浦发银行 2.05%

民生银行 1.54%

光大银行 1.33%

兴业银行 1.15%

工商银行 0.94%

宁波银行 0.81%

交通银行 0.73%

农业银行 0.65%

建设银行 0.65%

南京银行 0.61%

招商银行 0.54%

中国银行 0.53%

重农商行 0.42%

需要说明的是,由于重农商行2018年三季度财报数据有限,我们推断其资产减值损失为45亿左右,和上两个季度的计提量差不多,也和去年的比例相对来说比较契合。如果资产减值损失比45亿大较多的话,那么拨备前利润会比现在20%多的增速太高,这个不应该高太多;如果资产减值损失比45亿小较多的话,如果新生的不良就会非常低,比现在还要低很多。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“云蒙投资”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

云蒙投资

云蒙投资