作者:裕道人

来源:资管裕道人(ID:lwwjy1991)

8月29日晚,泛海控股如期发布了2021年半年报,给了外界一个观察泛海控股整体情况的窗口。

从报告来看,深陷流动性危机的泛海控股在2021上半年交出一份颇有亮点的答卷;与深受疫情影响的2020年同期相比,这一次泛海控的半年报,透露出来了更多积极的信号。

哪些积极的信号

从营收来看,报告期内,泛海控股实现营业总收入99.56 亿元,较上年同期增长82.24%;实现归属于上市公司股东的净利润-5.40 亿元;净利润为-5.39亿元,扣非净利润为-0.75亿元,同比收窄81.99%,经营活动现金流为36.49亿元,同比大幅增长656.29%。、

可以看到泛海的现金流有大幅改善,而且营收也有了较大程度的增长;主要得益于泛海紧紧围绕经营创利增收、资产优化处置、引进战略投资者、风险防控化解等重点做工作部署。

在收入构成上,金融板块业务占比58.59%,地产占比40.93%,这两块都实现了一定程度的增长。

值得一提的是,泛海以武汉中央商务区项目为重点核心,进一步夯实“金融城”定位,深度参与和助力武汉金融城发展,该项目的销售、开发、运营得以逐步恢复。上半年,武汉公司实现销售总收入约43.15 亿元,实现总回款约42.14 亿元,除顺利完成宗地20土地使用权转让及泛海创业中心大厦整售等工作外,散售工作亦取得不错成果。

这也意味着,随着武汉这座英雄城市开始恢复往日,与其深度绑定的泛海也开始慢慢走出疫情的影响。

上半年,泛海控股给市场的印象主要就两个:一个是卖卖卖,一个是债债债。一边是泛海控股不断加强资产处置的步伐,一边是则是各种诉讼、旗下公司的负面缠身,而处在危机和舆论双漩涡的泛海控股,选择了砥砺前行而不是自暴自弃地躺平。

上半年泛海控股的努力:

1.多层次引进战略投资者:包括民生证券、民生信托、亚太财险和其他类金融牌照公司,从目前来看,都取得了一定的成效。尤其是对民生证券控股权的放弃,可谓是壮士断腕,却也有点颇具无奈。

2.加快推进资产优化处置工作,包括向武汉某地产转让武汉中央商务区宗地20 项目,以约22 亿元向融创房地产集团有限公司出售了浙江泛海建设投资有限公司100%股权;此外还以美国旧金山项目为试点,积极探讨境外项目高效处置方案,努力通过调整境外资产架构及引入资产管理人的方式,加速项目处置效率;

3.加强资金流动性管理,加强地产项目销售和回款,加强与金融机构的接洽,完成多笔贷款本息的展期工作,争取“盘活存量”;三是通过资产抵债等方式,积极推进债务风险化解;

4.要筑牢风险控制防线。

压力依旧山大

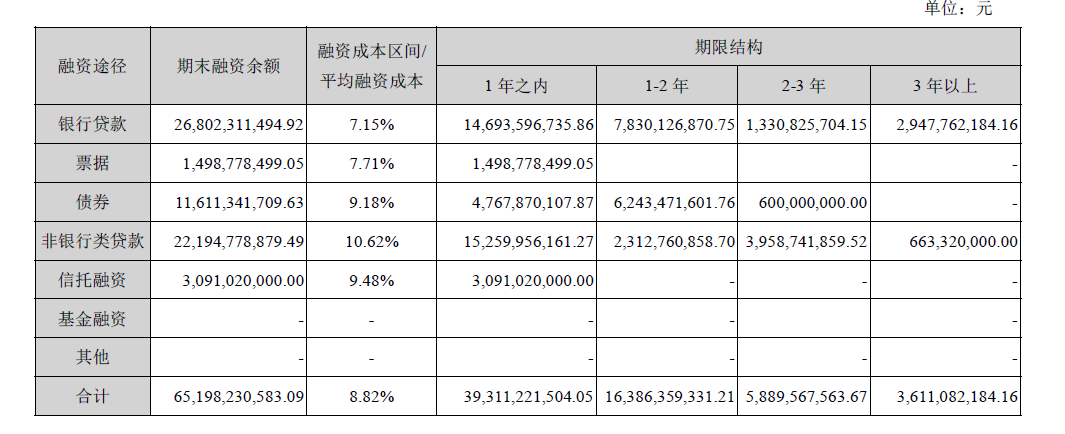

尽管泛海积极处置旗下资产,并且报告期内负债有一定程度的下降;不过,依然不可忽视的是泛海控股高达393亿元的一年期内的负债,包括银行贷款、票据、债券、非银行类贷款以及信托融资等等。未来三年的600多亿负债,预示着泛海控股的降负债之路不会轻松。

下半年,泛海控股也公布了其工作计划:

1. 夯实核心业务,不断提质增效;

2. 优化业务布局和加大结构调整。

3. 统筹好、处理好、解决好公司潜在债务风险。

4. 全面风险管理。

上述工作计划,向外界展示了泛海控股的决心。继续优化资产负债,挖掘境内外资产,加大旗下优质资产的引资力度,回笼资金,改善过高的负债结构,解决已经发生的和潜在的债务风险,建立健全风险管理长效机制,促进企业稳步发展。

每一步都不轻松,却也值得期待。

泛海控股的半年报,展现了其改善的资产负债,但是很多笔交易包括战投引入、资产处置的成果和消息,并没有反映在半年报中,预计要到下半年才有兑现,分析认为这是泛海脱困的关键所在。

目前许多评级机构纷纷下调了其信用评级,风口浪尖时刻,保持战略定力是非常有必要的。最近资本市场上的表现,从一定程度上也证明了投资人的信心。

砥砺前行的泛海控股,挺住!

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“资管裕道人”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

资管裕道人

资管裕道人