铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:克而瑞研究中心

政府多次表态支持房地产合理融资,融资环境将继续优化,融资规模同环比均大幅减少,境外融资成本大幅提升。

政府多次表态支持房地产合理融资,融资环境将继续优化

本月政府在房企融资方面进行了多次表态:4日证监会表态要积极支持房企债券融资,研究拓宽基础设施REITs试点范围;银保监会提出要落实好差别化住房信贷政策,支持首套和改善性住房需求;央行也表示要继续优化房地产信贷政策。11日国务院在会议上提出支持企业通过发行不动产投资信托基金等方式盘活存量资产。15日央行和银保监会发布了《关于调整差别化住房信贷政策有关问题的通知》,将首套房商贷利率较LPR下调20个基点。25日国务院在全国稳住经济大盘电视电话会议上提出支持金融资产管理投资公司通过收购不良资产盘活闲置资产,鼓励更多符合条件的基础设施REITs项目发行上市。证监会和发改委也在随后的27日表态要规范做好保障性租赁租房试点发行REITs工作。整体看来,本月政府对房企融资方面的利好较多,对债券发行、资产证券化等方面的合理融资需求都有支持,同时房贷的放松也有利于企业的回款,未来房企的融资环境可能会继续优化。

融资规模同环比均大幅减少,境外融资成本大幅提升

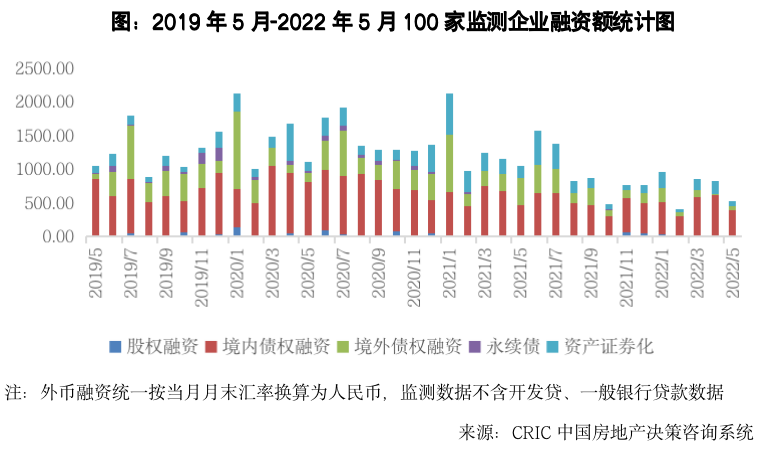

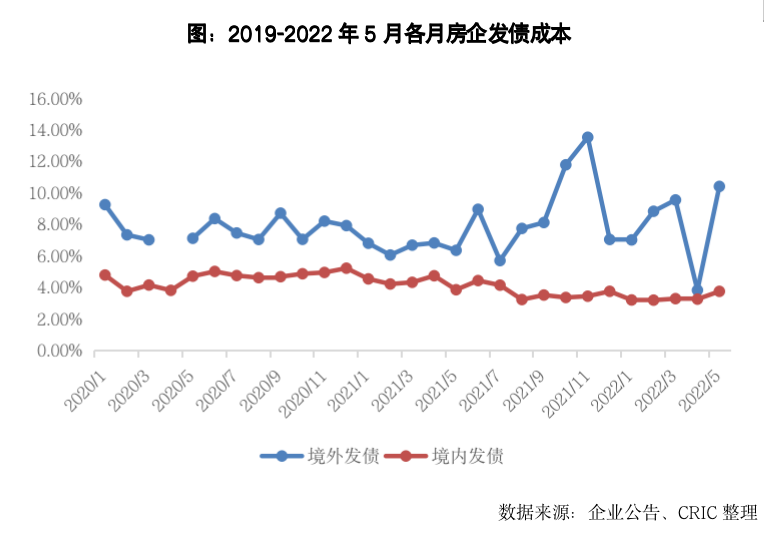

本月100家典型房企的融资总量为519.75亿元,环比减少40.3%,同比减少50.2%,单月融资规模是2019年以来第三低。其中债券发行了375.07亿元,环比增加0.6%,同比减少35.2%。本月房企融资成本4.81%,环比上升1.55pct,同比下降0.4pct。其中境内融资成本3.73%,环比上升0.5pct,发债主体仍是集中在中海、保利发展、华润置地等国企央企;境外融资成本为10.38%,环比大幅提升了6.58pct,主要是因为本月中梁和大唐因为交换要约发行了3笔优先票据,融资成本都相对较高。

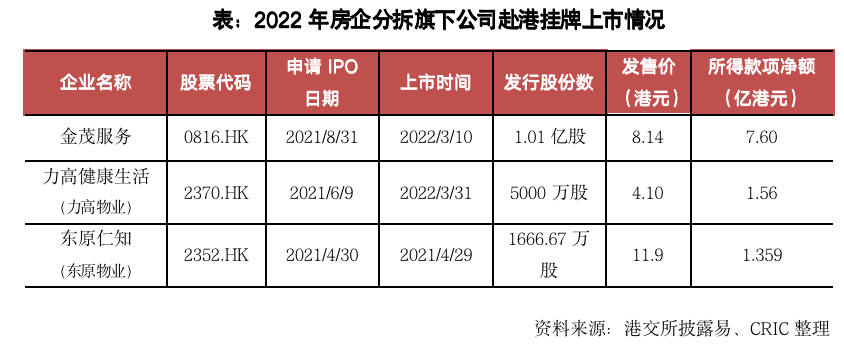

本月没有企业上市或递交招股书,金科服务计划收购佳源服务

本月没有房企或房企旗下公司完成上市或递交招股书,因此截至2022年5月底,在港交所提交过招股书但仍未上市的房企和房企旗下公司分别为13家和22家。整体看来,2022年房企在上市和分拆上市方面难度加大,房企的热情也有所冷却。除此之外比较值得关注的是,金科服务在本月与佳源服务达成了协议,计划收购佳源服务73.56%的股权,未来行业内的并购案仍可能继续增加。

企业发债

01.债券发行:融资总量环比大幅滑坡,境外债发行仍然低迷

2022年5月100家典型房企的融资总量为519.75亿元,环比减少40.3%,同比减少50.2%,单月融资规模是2019年以来第三低。本月融资规模较三四月又有较大的滑坡,主要是因为过去几个月中作为融资主力的国企央企已经获得了较为充足的资金,因此在5月的融资规模有所减小,而民营房企的融资规模仍然处于低位。从融资结构来看,境内债权融资390亿元,环比减少36%,同比减少17.4%;境外债权融资61亿元,环比增加133.5%,同比减少84.4%;本月资产证券化融资69亿元,环比减少62.6%,同比减少62.1%。

5月房企发债375.07亿元,环比增加0.6%,同比减少35.2%。其中,境外发债约61.07元,环比增加366.9%,同比减少80.9%,主要是因为4月仅有远洋集团发行了一笔2亿美元的绿色票据,而本月则有中梁和大唐因为交换要约而发行了3笔优先票据。境内发债314亿元,环比减少12.7%,同比增加21.1%,其中,公司债发行145亿元,环比减少20%,同比增加50.3%;中期票据发行93亿元,环比增加2.7%,同比减少23.4%;融资券发行30亿元,环比减少65.9%,同比减少25%,境内发债主体仍然基本为央企国企。

2022年5月100家典型房企新增债券类融资成本4.81%,环比上升1.55pct,同比下降0.4pct。其中境内融资成本3.73%,环比上升0.5pct,发债主体仍是集中在中海、保利发展、华润置地等国企央企;境外融资成本为10.38%,环比大幅提升了6.58pct,主要是因为上个月仅有远洋集团发行了一笔成本较低的绿色债券,而本月则有中梁和大唐因为交换要约发行了3笔优先票据,融资成本都相对较高。2022年截至5月100家典型房企新增债券类融资成本4.39%,较2021年全年下降0.89个百分点,其中境外债券融资成本7.98%,较2021年全年上升0.96个百分点,境内债券融资成本3.35%,较2021年全年下降0.71个百分点。

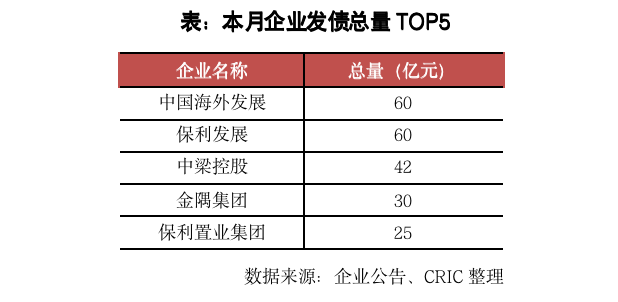

具体企业表现来看,5月发债量最大的企业是中海和保利发展,两家企业的融资总量都是60亿元,中海在本月发行了30亿元的公司债以及30亿元的中期票据,保利也发行了30亿元的公司债和30亿元的绿色中期票据。本月发行债券的企业有17家,发债企业个数环比减少5家。从发债年限来看,最长的是保利置业发行的一笔长达12年的ABS。从债券发行利率表现来看,金隅集团发行的一笔30亿元超短融利率2.08%最低,另有保利发展、中海地产以及华润置地发行了利率不超过3%的债券。

02.债券期限:本月到期债券类379亿元

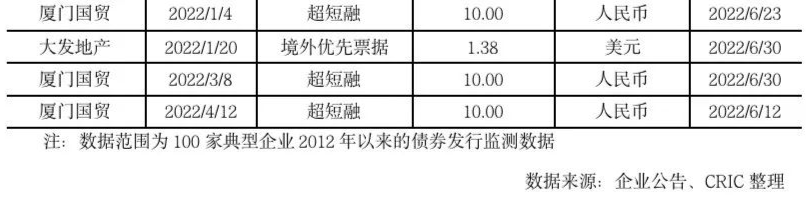

本月房企有21笔债券到期,金额共计379亿元,环比减少30.3%,到期债券只数环比减少11只。富力、世茂和金科在本月到期的公司债分别于本月18日、22日和27日通过了展期方案,而华夏幸福的2笔公司债则出现了实质性违约。

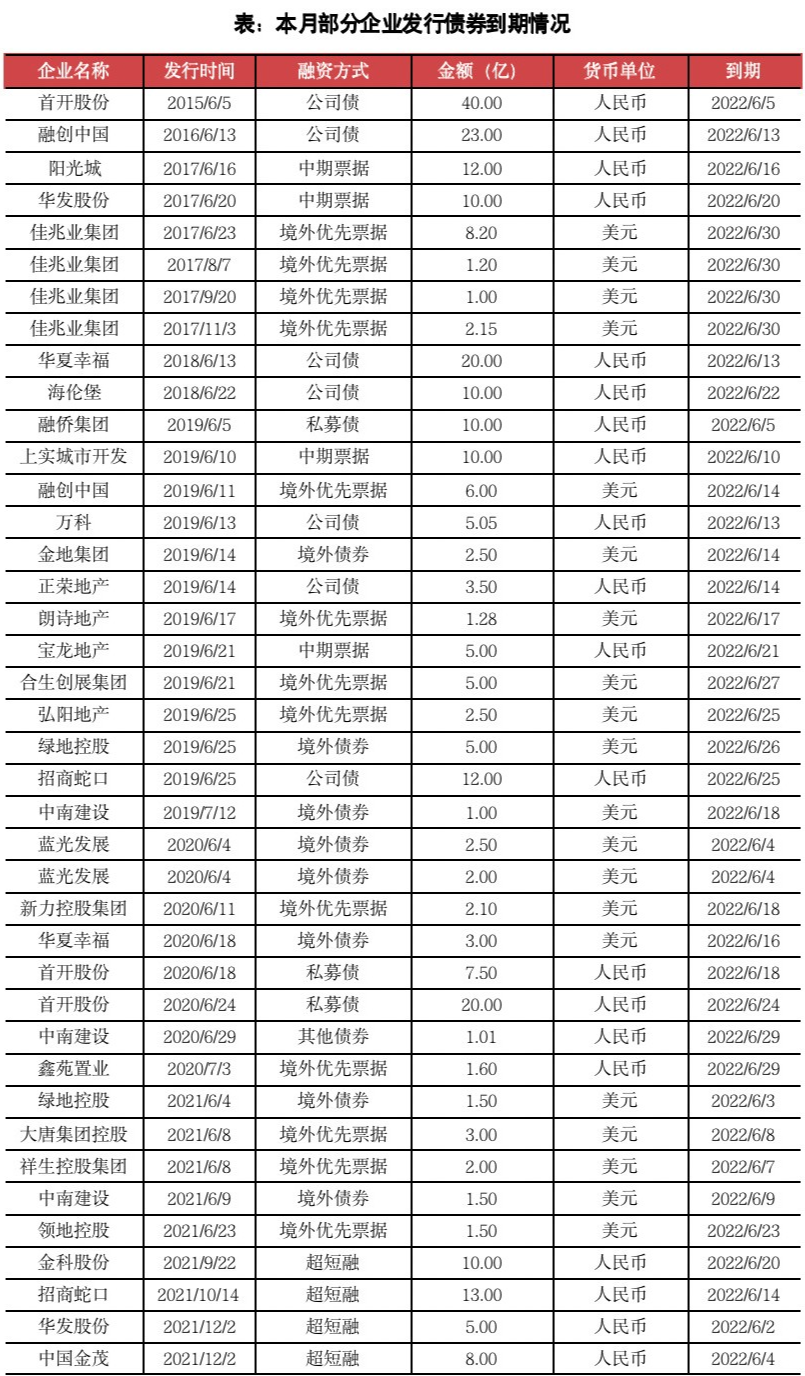

提前关注到2022年6月将有44笔债券到期,合计约639亿元,环比增加68.6%,又一波偿债潮即将到来。其中,佳兆业到期的4只境外优先票据、新力到期的一只优先票据以及华夏幸福的一笔境外债已经出现了利息违约。从到期债券规模来看,单笔金额最高为佳兆业于2017年发行的8.2亿美元的境外优先票据。

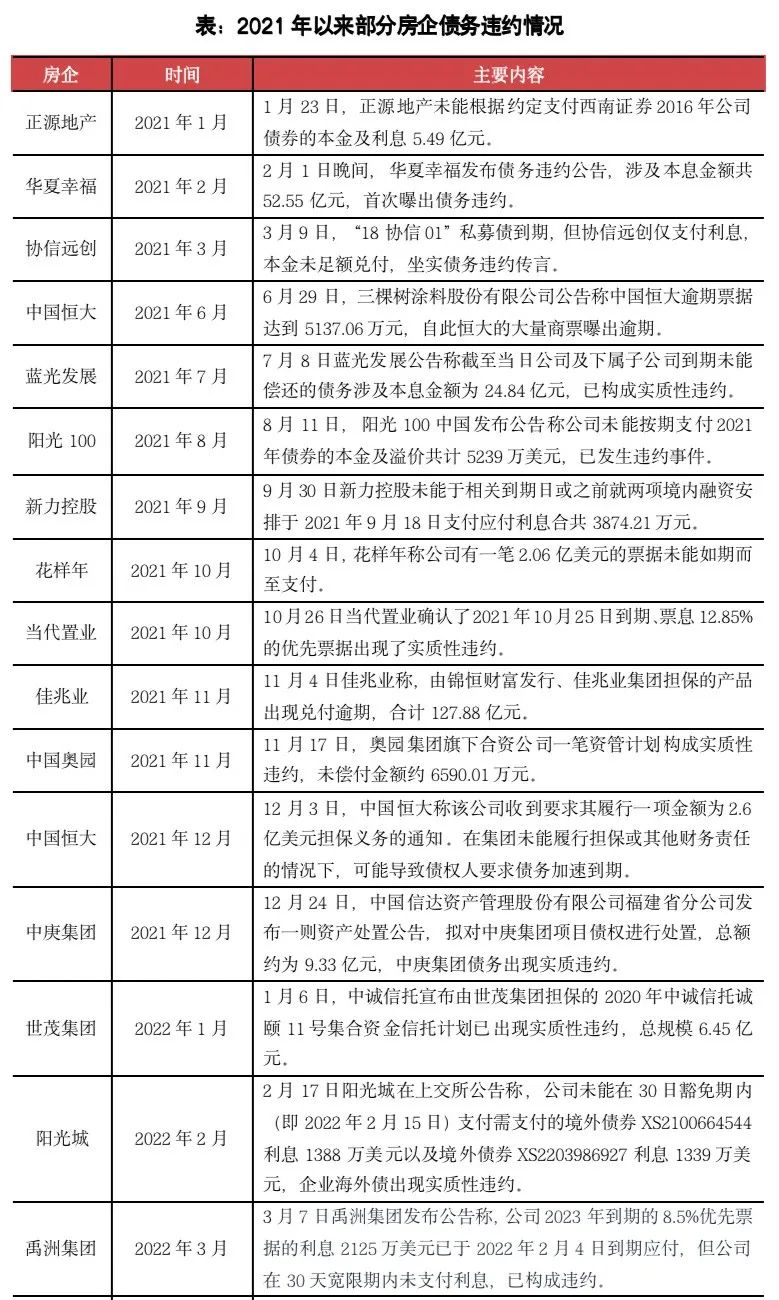

在债务违约方面,本月龙头房企融创中国和北京房企鸿坤伟业分别发布公告称未能按期支付旗下境外票据利息,构成了实质性违约,融创也是继恒大之后又一家出现美元债违约的龙头房企。整体来看,当前还有不少房企存在流动性问题,因此未来仍有可能有更多房企曝出债务违约事件,仍需要行业注意。

上市和股票

01.拟上市房企:本月没有房企和房企旗下公司递交上市申请

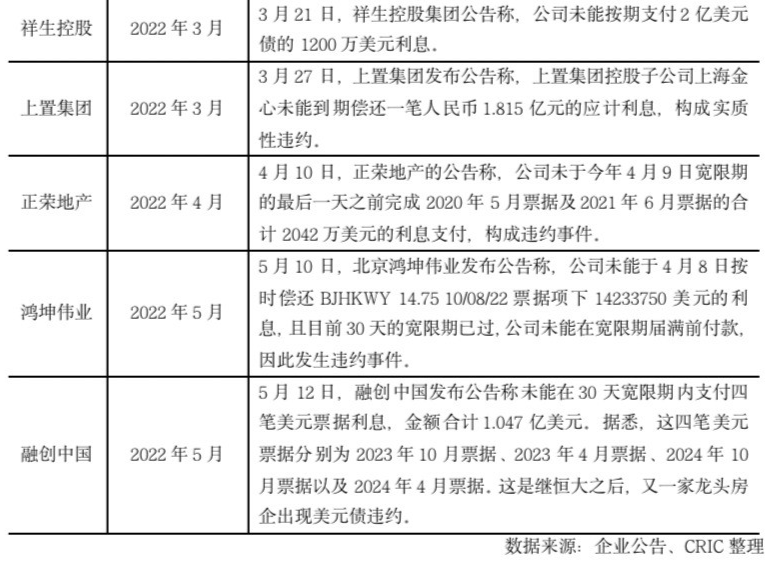

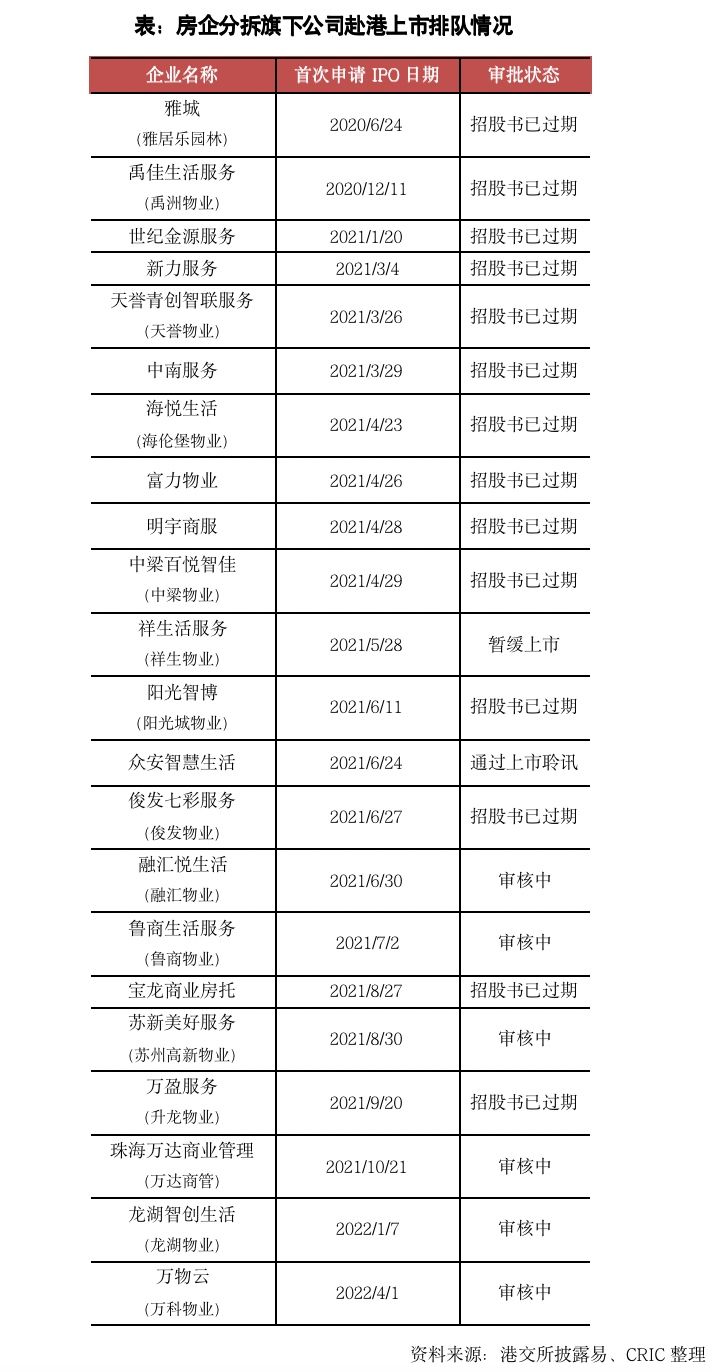

本月没有新增房企递交上市申请,因此截至2022年5月底,在港交所在递交过招股书但仍未成功上市的房企为13家,其中有10家房企在招股书过期后都没有更新招股书,未来是否会继续上市进程还有待观察。

在房企分拆旗下公司上市方面,本月没有房企旗下公司递交招股书。因此截至2022年5月底,在港交所递交过招股书而仍未上市的房企旗下公司共有22家,其中有多家企业的招股书都已过期,未来是否还会坚持上市有待观察。

02.IPO和增发:本月没有企业完成上市

本月没有房企或房企旗下公司完成上市,在招股书审批方面也仅有众安智慧生活于4月22日通过了上市聆讯,但是到5月底也没有完成IPO。由于近期递交上市申请的房企及房企旗下公司数量明显减少,港交所对于已交表的企业的审核也较为严格,规模较小的房企和房企旗下公司的上市将会越发艰难。

03.股权变动:佳源国际、嘉凯城股东被动减持,金科收购佳源服务股权

本月有多家房企和房企旗下公司出现了股东减持公司股份的情况,如绿地、建业新生活、佳源国际、嘉凯城等,整体看来这些企业在流动性方面都存有一定的问题,其中佳源国际和嘉凯城的控股股东都是因为债券问题被强制减持。除此之外,本月金科服务和佳源服务达成了协议,金科服务计划收购佳源服务73.56%的股权,是物管领域又一笔较大规模的收购案。近期物管行业以及房地产行业的收并购机会都开始增加,未来有可能形成一波并购潮,行业集中度进一步提升。

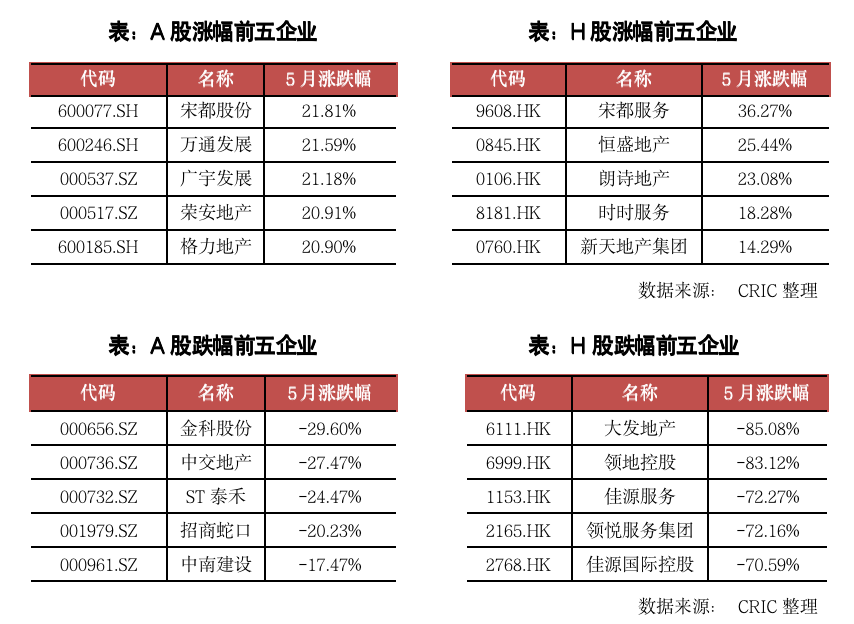

04.股价变动:两市地产相关股表现较为一般,宋都双平台涨幅都较大

本月两市的地产相关股表现都较为一般。A股地产股整月上涨的股票占比为56%,而H股整月上涨的股票占比则仅为26%。在H股方面,本月宋都服务的月涨幅达到了36.27%,是H股涨幅最大的地产相关股。企业从5月4日开始连续大涨,在11日甚至达到了近20%的涨幅,奠定了整月涨幅的基础,此后虽然股价略有波动,但是整月最终的涨幅仍然达到了36.27%。

在A股房企方面,本月宋都股份的涨幅较大,企业股价月内有3次触及了涨停板,在月末则有所回调,最终整月涨幅达到了21.8%,使其成为A股涨幅最大的房企。公司股价大涨的主要原因是公司在锂电池和盐湖提锂领域与西藏珠峰签订了《合作协议》,因此受到了投资者的追捧。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究