特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

住宅用地集中供应新规施行以来,开发商的土地竞拍保证金及土地款融资需求大增。因土地款前融的配资比例一般都不会超过七成,为加大杠杆,不少开发商都开始尝试就自有资金(30%左右)的出资部分继续寻找夹层融资,由此尽可能地放大杠杆并参与更多地块的竞拍。

一、土地款的夹层融资

在我们目前的前融配资中,给到开发商的配资比例一般是60%-70%左右,也即剩余30%-40%的资金一般都是开发商自行解决。集中拍地新规施行后,不少开发商都有了加大杠杆的诉求,比如把有限的自有资金尽量分配在更多的竞拍地块上面以实现更大的竞拍成功率,由此就催生了开发商自有资金出资部分的二次融资需求。

当前的土地前融业务中,因很多国企类机构都可以接受中间级或劣后级的出资份额,因此我们目前的产品设计上一般都会根据开发商的自有资金调配情况进行夹层资金的引入。以我们当前的土地款配资业务为例,我们西政(GP)发起设立有限合伙企业后安排关联方或其他第三方认购优先级LP份额,同时引入国企类机构认购中间级份额,劣后级份额则直接由开发商认购,其中开发商实际出资部分(也即劣后级份额)一般只有10%左右,也即剩下的原本要出资的20%的部分可继续用于其他两个地块的竞拍,由此可以较好地放大杠杆。

需要注意的是,以上融资产品的形式不涉及到市场化的资金募集,另外上述产品亦不属于需到监管部门备案的金融产品。在这类夹层融资的设计中,可认购中间级或劣后级份额的国企类机构一般都对交易对手(指开发商)有严格的准入要求,因此这类产品的准入条件基本都需为百强排名靠前的房企(比如前20强)。另外在风控层面,因夹层融资依托的更多的是强主体开发商的信用,因此在产品层面的增信更多的只能通过开发商的兜底来实现,具体比如由劣后级LP(开发商)对优先级LP(国企类机构)的投资本金和收益提供差额补足等。至于产品层面对底层项目公司的风控措施设置,则更多的是以我们GP及优先级LP的意见为准。

二、城市更新项目的夹层融资

我们注意到,因城市更新项目前期需要大量的资金投入,因此大部分开发商都有二次杠杆的融资需求。在目前市面可见的夹层融资中,比较常见的主要是两类,以深圳的城市更新项目为例,第一类是更新项目取得银行的更新贷之前,开发商取得更新项目的前融后继续就自有资金的出资部分或者自留的股权或权益部分取得二次融资,该类融资目前大部分都是以民间借贷的形式出现,具体放款方式有纯债权投资、股加债、明股实债等;第二类是更新项目取得银行的更新贷之后,一些机构针对开发商30%的自有资金出资部分继续提供融资,不过这种融资只针对有评级的开发商主体,另外是通过公司特殊债的形式完成放款,因此操作上更多地需依赖于主体的征信。

三、项目开发贷基础上的夹层(增量)融资

在当前的地产融资实务中,我们经常会遇到套壳融资的问题,其实就市场需求及业务操作逻辑而言,开发商在取得银行开发贷的基础上继续做增量融资也未尝不可。在项目公司已申请开发贷的情况下,因项目公司名下的土地/在建工程已抵押,项目公司的股权也已质押给银行,此时的增量融资主要得依托项目公司上层股东的股权质押或让与担保来实现。准确地说,这是开发贷之外的增量融资或夹层融资必须满足的风控前提,如果项目公司及其股东层面无法让我们在风控层面有相应的抓手,则操作层面本身就缺乏前提要件(具体可参见以下融资架构)。

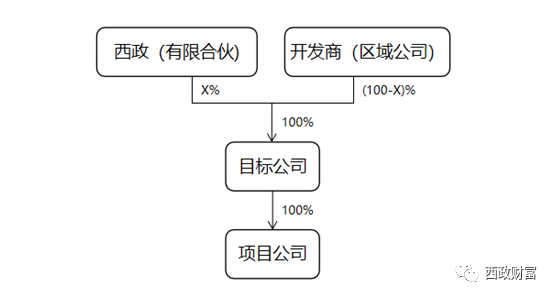

如上图所示,在交易安排方面,我们一般是通过有限合伙增资或受让股权的方式取得目标公司70%以上的股权,融资款形式上为增资款或股权转让的对价款,其中融资存续期间剩余项目货值对我们的存续融资款本金的覆盖倍数不得低于1.3倍(属动态监管要求),具体计算公式为:(项目总货值-已售项目货值-待继续投入的开发建设资金-项目公司开发贷本息-项目公司其他负债本息+项目公司账上现金+已售未回款)*我司对项目公司穿透后的持股占比/融资款本金。需说明的是,我们设置该动态监管指标的要求主要是为了确保项目货值能足够覆盖开发贷本息以及我们此次新增的融资本息,如果无法满足这个现金流的管理要求,则这种开发贷基础上的增量融资在操作上本身会形成风控上的重大漏洞。

值得一提的是,我们在操作开发贷之外的增量融资时,因项目公司层面的土地/在建工程抵押以及项目公司股权的质押等都无法实现,因此只能在投后管理方面完善这个风控措施的短板。在具体操作上,我们一般是向项目公司委派一名董事(公司章程也需修改),并参与公司的经营决策,其中我们委派的董事对重大事项拥有一票否决权;同时,我们需与开发商共管相关印章(包括但不限于公章、法人章、财务印鉴章等)、证照(包括但不限于机构代码证、开户许可证等),其中网上银行复核U-KEY由我们单独管理。除上述以外,我们会通过监管人员的派驻落实具体的印鉴和证照监管、账户资金监管、合同监管、工程进度监管、成本监督等具体工作,并要求开发商承诺任何时候我们都能正常行使管理权限或相应职权。严格而言,增量融资属于信用融资的范畴,因此我们在挑选交易主体时会更加注重交易主体的综合资质与实力。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 开发商的夹层融资

西政财富

西政财富