最及时的信用债违约讯息,最犀利的债务危机剖析

作者:吴志武

来源:中证鹏元评级(ID:cspengyuan)

一、新一轮城投监管政策收紧有何特点?

1.此一轮监管政策收紧有何背景?

今年以来,城投公司融资明显收紧,还在年初市场便传闻交易所和交易商协会参照财政部对地方政府债务风险等级划分对债务风险大的地方城投发债加以约束:对于红色档暂停发放批文、黄色档只能借新还旧、绿色档用途不受限制等。而近期银保监发布《银行保险机构进一步做好地方政府隐性债务风险防范化解工作的指导意见》(银保监发[2021]15号),要求各银行保险机构严格执行地方政府融资相关政策要求,打消财政兜底幻觉,强化合规管理、尽职调查,严禁新增或虚假化解地方政府隐性债务,切实把控好金融闸门。不管市场对当前城投企业监管政策的理解上存在多大的分歧,但毫无疑问新一轮城投企业融资政策收紧已经来临。

城投企业融资政策收紧有特定的背景,首先,近年来由于面对特殊的国内外经济环境,隐性债务又开始出现迅速增长,隐性债务风险有所上升。其次,由于疫情控制较好,今年我国经济出现了稳定恢复、稳中向好局面,为控制隐性债务增长、推动高质量发展提供了经济基础。再者,政策上化解隐性债务重新成为政府重要事项。2020年末召开的中央经济工作会议上提到2021年要“抓实化解地方政府隐性债务风险工作”,2021年3月14日新华社授权发布的《关于2020年中央和地方预算执行情况与2021年中央和地方预算草案的报告》中落实中央经济工作会议精神,提出要抓实化解地方政府隐性债务风险工作,3月15日召开的国务院常务会议要求“保持宏观杠杆率基本稳定,政府杠杆率要有所降低”,4月国务院出台的《关于进一步深化预算管理制度改革的意见》提出“坚决遏制隐性债务增量,稳妥化解隐性债务存量”。因而,化解地方政府隐性债务、降低政府杠杆率成为政府部门今年一项重要的工作任务。

2.此一轮监管政策收紧有何特点?

首先,防风险的特点较为突出。此轮监管政策收紧主要原因是近年来城投企业隐性债务上升,部分违约风险较为突出,隐性债务风险变大,同时,去年永煤事件给国企风险防范敲响了警钟,因而,此轮监管政策收紧防风险的特点较为明显:一是,2020 年年底,财政部出台了《地方政府法定债务风险评估和预警办法》对地方政府债务按照红橙黄绿分档分级管控,建立了地方政府举债的标准和体系;交易所、交易商协会参考财政部地方融资平台债务和政府中长期支出事项监测平台,分别采用红黄绿、一二三四类等标准,对城投债券发行进行限制。监管层通过红黄绿对不同区域管控城投债发行,目的还是为了防范风险。二是,银保监会15号文要求“严禁新增地方政府隐性债务”、“妥善化解存量地方政府隐性债务”、“强化风险管理”,政策核心要求还是防范城投债务风险,并且牢牢守住“不发生系统风险底线”。三是,允许城投债借新还旧,要求“切实防范逃废债”,这有利于防范城投债务风险暴露,从而避免给资本市场造成重大负面影响。

其次,区域监管凸显新思路。与以往城投监管政策不同的是,此次监管在城投债发行上体现了对不同区域区别对待的方针,而并非对所有区域搞一刀切。同时,此次监管是以偿债能力为基础来构建城投债区域风险防范,对于财政实力较弱、债务风险较大的地区政策收紧力度要大一些,而对于财政实力较强、债务风险较小的地区收紧力度要小一些。

再者,突出对隐性债务控新增和化存量并举。自2018年下半年城投企业融资政策由之前的严监管转为放松之后,对城投企业融资的政策导向转为强调在保障在建项目和融资平台合理融资需求的同时,必须以不增加地方政府隐性债务为前提。然而,面对随后复杂的内外经济环境,虽然化解存量债务取得了一定成效,但隐性债务仍出现了不断扩张。今年4月国务院出台的《关于进一步深化预算管理制度改革的意见》提出要“坚决遏制隐性债务增量,稳妥化解隐性债务存量”,同时,交易所对城投债发行的监管中对于有隐性债务的城投管控得更为严格,比如不得补流或用于项目建设。因而,此轮城投企业融资监管重点是围绕控增量和化存量、压降隐性债务和防范隐性债务风险齐头并进。

1.监管政策收紧下地区分化明显,但城投债发行同比却出现上升

今年以来截至7月底,城投债发行4,413只(注:本报告删除了小微企业债),规模32,419.40亿元,分别同比上升30.87%和21.19%。但受到严监管影响,城投债地区发行分化明显。今年年初,市场传闻交易所和交易商协会参照财政部对地方政府债务风险等级划分对债务风险大的地方城投发债加以约束:对于红色档暂停发放批文、黄色档只能借新还旧、绿色档用途不受限制等。从发行结果来看,财政实力较强、债务风险相对较低的东部地区发行规模较大,而财务实力较弱、债务风险较大的地区发行规模明显偏小。

具体来看,截至7月底,发行规模上,江苏、浙江和山东三省居于前三位,分别为8,620.29亿元、4,132.21亿元、1,957.30亿元,三省发行规模之和占全部城投债发行规模之比超过了45%,而吉林、西藏、辽宁、海南、内蒙古、宁夏、黑龙江、青海发行规模均不足100亿元。

从城投债发行规模增长情况来看,发行规模下降的省份高达16个,东北地区和西部地区省份占据了大部分,其中增幅排名前三的省份分别为西藏、上海和江西,分别同比增长100.00%、52.39%和51.44%,下降幅度较大的省份为宁夏、黑龙江、吉林,分别同比下降71.97%、71.29%、62.34%。

从净融资来看,江苏、浙江和山东居于前三位,分别为3,317.93亿元、2,934.80亿元、1,205.45亿元,而北京、天津、云南、辽宁、吉林、内蒙古等省份净融资为负,其中除北京是出于主动压缩城投债发行导致净融资为负外,其他省份更多的受到政策限制的影响。

从募资用于项目建设的城投债发行情况来看,居前三位的省份为江苏、浙江和四川,分别为703.1亿元、526.7亿元、454.36亿元,而天津、山西、甘肃、内蒙古、西藏、辽宁、宁夏、黑龙江、青海等省份没有相关债券发行。总之,江苏、浙江和山东等东部地区省份由于财政实力较强、债务风险较低,无论发行规模还是净融资规模均较大,而东北地区和内蒙古、青海、宁夏等西部地区由于财政实力较弱、债务风险较高,城投债发行较小。

2.发行主体以东部省份居多,财务实力相对较强

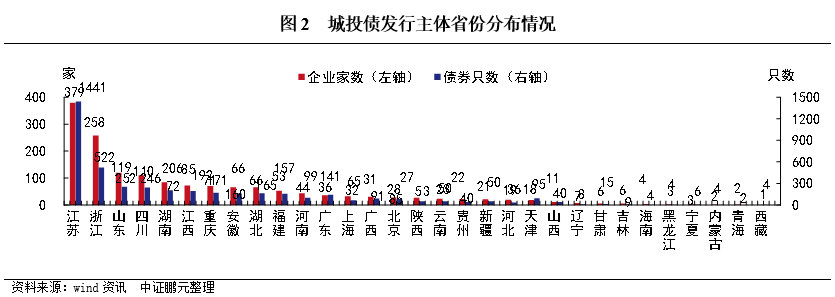

截至2021年7月底,已发行城投债涉及发行主体1,625家,从各省分布来看,东部地区发行主体较多,西部地区和东北地区发行主体较少。具体来看,东部省份中江苏、浙江、山东发行主体较多,分别为379家、258家和119家,居于前三位,这三个省份发行主体占所有发行主体之比为46.5%,将近一半。西部省份中内蒙古、宁夏和青海发行主体较少,东北三省发行主体也较少,这些省份排位相对靠后,排名居于后三位的省份分别为内蒙古、青海和西藏,分别为2家、2家和1家。这一结果符合监管政策对财政承受能力较弱的高风险地区限制发债的思路。

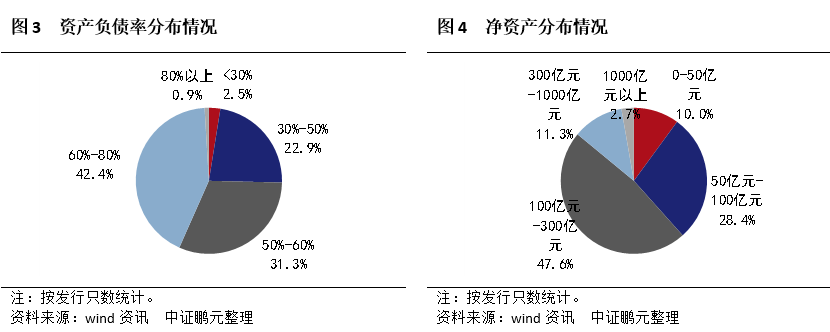

从财务状况来看,剔除掉近两年没有连续财务数据的发行主体,共计1,584家发行主体,这1,584家总体上财务实力较强。具体来看,以净资产而言,净资产在100亿元以上的发行主体占比超过了60%;以资产负债率而言,资产负债率在60%以下的发行主体占比超过了50%;以近两年收入增长的稳定性情况来看,2020年收入同比增长的发行主体有1,068家,占比67.42%,近两年收入同比增长的发行主体有824家,占比52.02%;以收入的多元化程度而言,所有主体均有两种以上的收入来源,大部分主体有市场化收入来源。

3.城投债募资用途以偿还债务为主,项目建设类型以保障性安居工程和基础设施建设项目居多

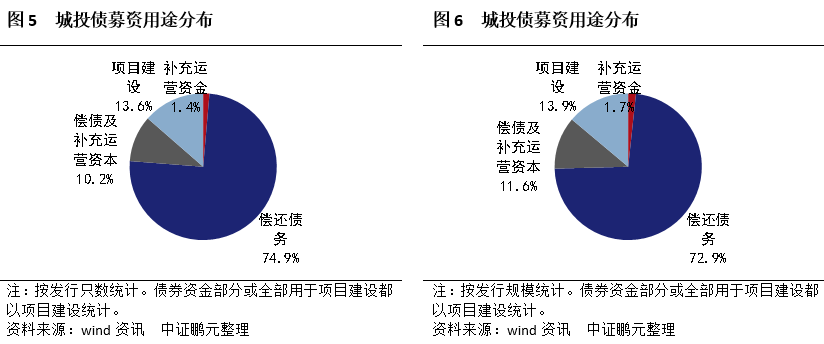

从募资用途来看,已发行的城投债募资用途以借新还旧为主。具体来看,剔除掉未明确具体用途的私募债,募资用于补充运营资金的债券占比为1.4%,用于项目建设的债券占比为13.6%,用于偿还债务的债券占比达到了74.9%。因而,用于偿还债务的债券如果算上既用于偿还债务又用于补充运营资本及其他用途包括用于项目建设的债券则占比将会更高。城投债募资用途以偿还债务为主,更多的是控增量、化存量、防风险政策思路的反映。

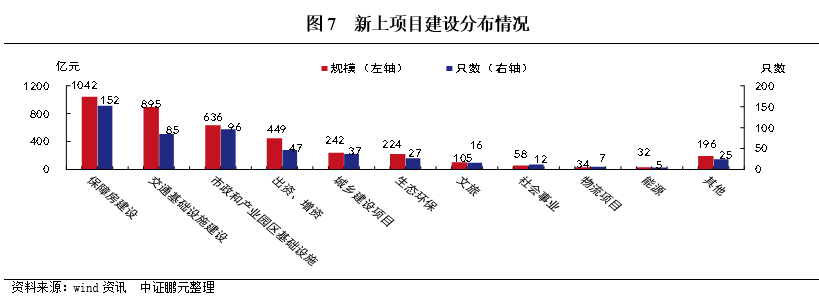

从债券募资部分或全部用于项目建设的项目类型来看,主要有保障性安居工程、交通基础设施、市政和产业园基础设施、股权出资、城乡一体化建设、生态环保、文旅、社会事业、物流、能源等,而以保障性安居工程和基础设施建设项目居多,用于保障性安居工程和基础设施建设项目的债券只数共计333只,占募资用于项目建设的债券只数之比达到了65.4%。其中保障性安居工程主要包括棚户区改造、安置房建设、租赁房建设等,但老旧小区项目却很少,基础设施建设项目主要是交通基础设施和市政及产业园基础设施项目建设。因而,总的来看,城投债用于项目建设类型仍然以收益率偏低的公益性项目为主。另外,城投债用于股权出资和增资的债券也达到了47只,居于第四位,反映出城投公司扩大经营性收入来源、推进市场化转型的意愿。

4.监管机构鼓励类或允许类项目占比较小

近年来发改委、交易所和交易商协会均推出了一些政策“鼓励”类或是允许类项目发债,从而促进这些重点领域的发展,起到补短板的重要作用。比如发改委对城市停车场、地下综合管廊、战略性新兴产业、养老产业、双创孵化、配电网建设、绿色产业、PPP项目、农业产业、新型城镇化建设等多个领域出台了专项债发行指引,交易所也对住房租赁、扶贫、绿色产业项目、创新创业、纾困等方面有专项公司债,交易商协会也推出了绿色、乡村振兴、碳中和和权益出资等创新品种,以推动这些领域债券的发行。

具体来看,截至7月底,发改委专项债券共计44只,绿色债券17只;交易所包括在住房租赁、扶贫、绿色产业项目、创新创业、纾困等领域的专项公司债共计65只;交易商协会包括在绿色项目、乡村振兴、碳中和和权益出资等领域的创新品种债券共计82只。因而,各监管机构鼓励类或允许类项目债券共计208只,占已发行城投债之比为4.7%,占比并不太大,反映出在化解隐性债务高压之下,即使这些鼓励类或允许类项目也非城投公司获取融资的捷径。

5.相较地方政府专项债,城投债投向大同小异

对比城投债和地方政府专项债募资用于项目建设的项目类型,两者投向大同小异。今年2月1日财政部、发改委联合下发《关于梳理2021年新增专项债券项目资金需求的通知》提出,2021年新增地方政府专项债券重点用于交通基础设施、能源项目、农林水利、生态环保项目、社会事业、城乡冷链物流设施、市政和产业园区基础设施、国家重大战略项目、保障性安居工程等九大领域,今年发行的城投债项目投向大部分涵盖在地方政府专项债项目投向中。当然也有细微的差异,比如在保障性安居工程方面,棚户区改造项目如果要申请地方政府专项债必须要纳入国家或省级棚改库,未纳入的可以选择城投债融资满足;再比如,可以通过城投债融资进行股权出资,但却不可以通过地方政府专项债来进行;另外,通过城投债融资可以开发一些商业性项目,而地方政府专项债则不可以。但总的来说,目前城投债主要资金用途涵盖在地方政府专项债项目投向里,因而,在目前城投债政策收紧之下,在趋利避害的导向下,能通过地方政府专项债融资的项目一定会通过专项债来融资,从而造成对城投债可融资项目的挤压,也导致城投债发行出现萎缩。

城投债自诞生以来已经历过几轮严监管,每次严监管时期都给城投债市场带来了巨大的影响,此轮监管也毫不例外,预计此次监管将会对城投债市场未来发展造成以下影响:

首先,考虑到政策的延续性,且以偿债能力为基础构建城投债区域风险防范,此轮城投企业监管政策将会导致区域间城投债分化愈发明显。相比西部地区和东北地区,东部地区城投企业未来将会获得更多的城投债融资,在城投债市场中占比也将会更高,而东北地区和西部地区未来在城投债市场的占比将会更加萎缩。

其次,对于发行主体而言,由于只有实力较强、没有隐性债务的城投企业才可能获得城投债融资,因而,此次城投企业监管政策将会进一步倒逼地方政府推进当地城投企业的资产优化和隐性债务化解。但对于东北地区和大部分西部地区城投企业而言,由于受制于地方经济财政实力,在推进城投企业资产优化和隐性债务化解方面将会面临更多的难题,因而也势必将会推高这些区域城投企业的信用风险。

再者,由于监管政策上控增量和化存量、压降隐性债务和防范隐性债务风险并举,因而,未来借新还旧仍将会在城投债发行中占据主导地位,同时,有政府隐性债务的城投主体将面临再融资上的困难,因而,相比没有政府隐性债务的城投主体,此类主体信用风险将会上升,但其信用风险整体上也可控,很难出现这类企业大范围暴雷情形。

此外,尽管在化解隐性债务高压之下,各监管机构鼓励类或允许类项目非城投公司获得融资的捷径,但此类项目对于经济补短板具有重要的意义,未来此类项目在城投债发行中仍然将会占有一定的比重。同时,目前城投债投向与地方政府专项债投向大同小异,没有表现出明显的差异化,很容易在政策收紧之下受到地方政府专项债的挤压,预计未来随着城投企业市场化转型,商业化项目占比将会明显增加。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 监管政策收紧下,城投债发行特点及未来展望

中证鹏元评级

中证鹏元评级