最及时的信用债违约讯息,最犀利的债务危机剖析

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

并购贷不计入三条红线,融资环境得到一定放松,单月融资量环比回升,融资成本维持较低水平。

本月关注

本月4日,央行在2022年货币信贷工作会议上表示要继续稳妥实施房地产金融审慎管理,同时也要健全市场化利率形成和传导机制,继续深化LPR改革。6日发改委也发文提出要配合做好金融安全、房地产调控等工作。整体看来,本月政府对房企融资继续落实“房住不炒”的原则,坚持进行审慎管理。不过由于本月6日银行告知大型房企针对出险房企的承债式收购举借的并购贷款不计入“三条红线”,再加上央行营业管理部在24日表明会支持房企合理融资需求,加大住房租赁金融支持,未来房企的融资环境可能会得到一定的放松。

本月100家典型房企的融资总量为929.46亿元,环比上升26%,同比下降56%。其中发债总额457.20亿元,环比上升44.7%,同比下降64.3%。本月房企融资成本4.53%,较2021年全年下降0.76pct,其中境外债券融资成本达6.85%,下降0.19pct,境内债券融资成本3.20%,下降0.87 pct。境内发债的企业中,白名单企业继续发挥融资优势,继续发行利率较低的债券;境外发债成本方面,旭辉、远洋等发行了绿色担保票据,其成本不超过5%,也相对较低,还有部分企业完成了境外债的交换要约和额外发行,成本相对较高。

龙湖物业递交招股书,华润万象生活大举进行收并购

本月没有房企和房企旗下公司完成上市,在递表方面,本月7日龙湖智创生活首次向港交所递交了招股书,同时鲁商生活服务和众安智慧生活都对招股书进行了更新。因此截至2022年1月底,在港交所提交过招股书但仍未上市的房企和房企旗下公司分别有12家和24家。此外值得注意的是本月出现了较多的收并购事件,比如华润万象生活就在月内连续并购了两家大型物管企业,在物管行业和房地产行业收并购机会浮现的背景下,叠加政府对于房企收并购的政策和金融支持,未来可能会浮现一波并购潮。

企业发债

债券发行:融资环境回暖下发债企业增多,境外发债企业环比增加5家

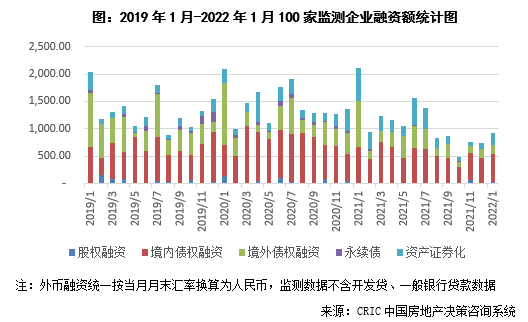

2022年1月100家典型房企的融资总量为929.46亿元,环比上升26%,同比下降56%。自2019年以来,每年年初房企融资量都相对较大,均超过2000亿元,而本月融资量不足千亿元,一方面在当前房企危机仍未全面解除的情况下,金融机构当前白名单企业相对较少,放款较为谨慎;另一方面,部分企业为缓解年初的偿债压力已提前偿还债券,同时也减少新增融资计划,导致融资量同比下滑较大。从融资结构来看,境内债权融资499.08亿元,环比上升9.8%,同比下降24.6%;境外债权融资169.66亿元,环比上升10.0%,同比下降80.1%;本月资产证券化有所回升,融资223.01亿元,环比上升97.9%,同比下降63.0%。

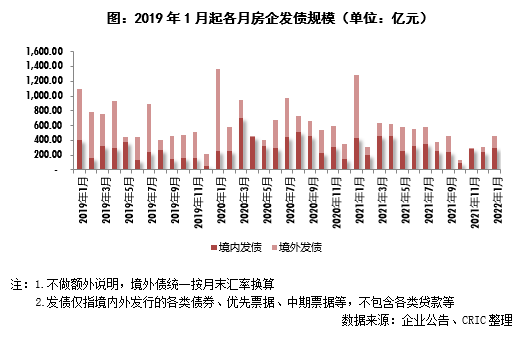

1月发债457.20亿元,环比上升44.7%,同比下降64.3%。其中,境外发债166.40亿元,环比上升118.5%,同比下降80.5%,主要在于当前仍有房企境外债出现违约情况,投资者信心不足,境外发债相对较难,而在发行境外债的企业中,有相当一部分企业是寻求债券要约交换,真正实现新债或者旧债再循环融资的企业相对较少。境内发债290.90亿元,环比上升21.3%,同比下降32.3%,其中,公司债发行68.0亿元,同比下降76.3%,环比下降32.7%;中期票据发行143.9亿元,环比上升63.7%,同比上升157.9%;融资券发行78.9亿元,环比上升55.0%,同比上升13.2%。

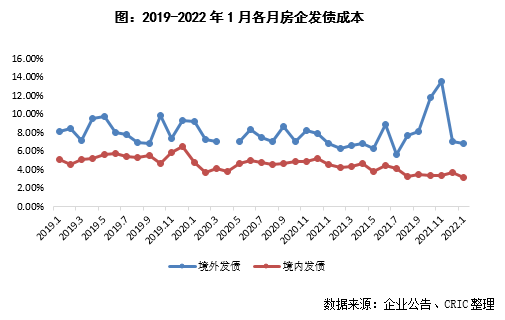

2022年1月100家典型房企新增债券类融资成本4.53%,较2021年全年下降0.76pct,其中境外债券融资成本达6.85%,下降0.19pct,境内债券融资成本3.20%,下降0.87 pct。环比2021年12月来看,总融资成本环比上升0.01pct,境外融资成本环比下降0.16pct,境内融资成本环比下降0.53pct。境内发债的企业中,可以进行发债的企业成本相对较低,融资利率在2.50%-4.00%间,白名单企业继续发挥融资优势,继续发行利率较低的债券;境外发债成本方面,旭辉、远洋等发行了绿色担保票据,其成本不超过5%,也相对较低,还有部分企业完成了境外债的交换要约和额外发行,成本相对较高。

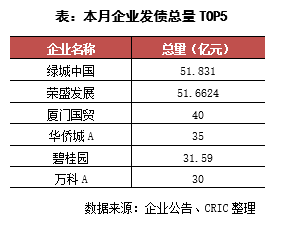

具体企业表现来看,1月发债量最高的企业是绿城中国,主要为发行了一笔26亿元的中期票据和4亿美元的境外增信债券。本月发行债券的企业有18家,发债企业个数环比减少1家。从发债年限来看,最大的为8年,是龙湖发行的一笔公司债。从债券发行利率表现来看,招商蛇口发行的并购中票利率2.89%,而部分房企进行了境外债的要约交换,其交换要约的债券成本提升至13.5%。

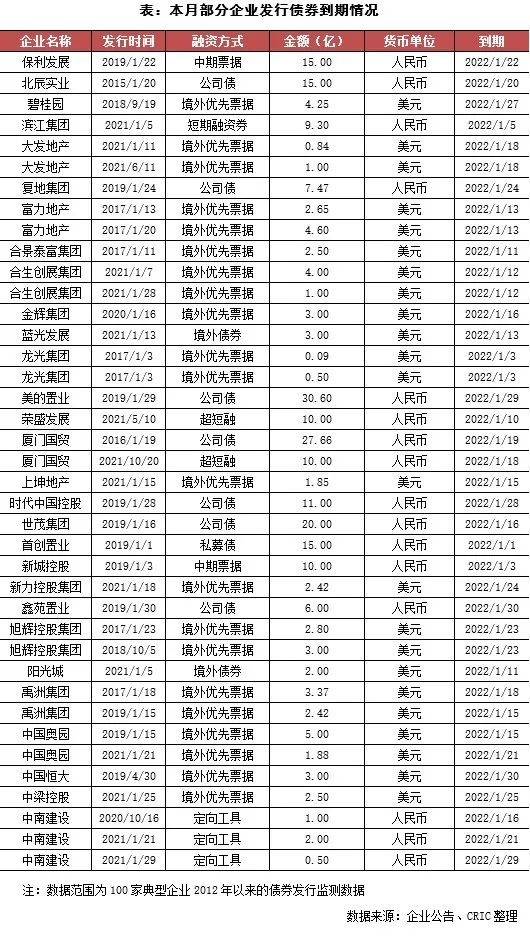

债券期限:本月到期债券类594.22亿元

本月房企有39笔债券到期,金额共计594.22亿元,环比上升77.0%,到期债券只数环比增加8只,年初企业的偿债压力较大。到期金额最高的债券为中国奥园2019年1月发行的一笔5亿美元的境外优先票据,但其于1月19日公告称将不会支付于2022年1月到期票据的余下本金及最后一期利息,债务违约。值得注意的是,本月有上坤和荣盛发展就企业存续期境外债完成了部分债券的交换要约,相当于2022年1月到期的债券到期时间已经成功延期。

提前关注到2022年2月将有21笔债券到期,合计365亿元,环比下降38.5%,偿债有所缓解,由于2月一般是春节的原因,工作日时间少,是以发债较少,其到期量也相应地较少。

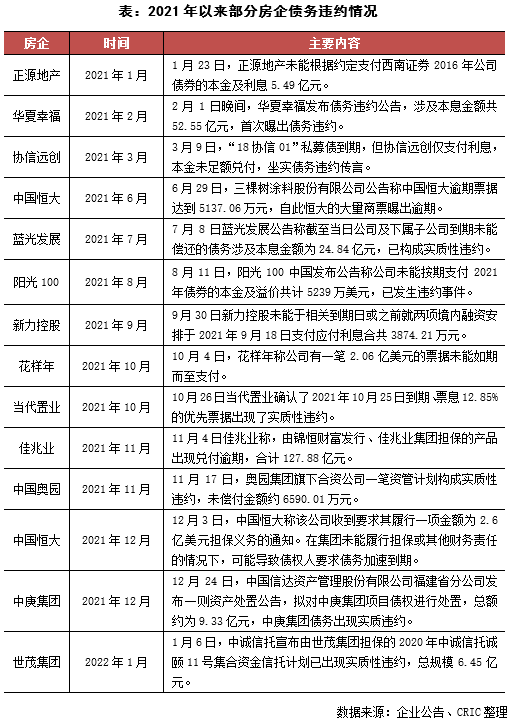

在债务违约方面, 1月6日,中诚信托宣布由世茂集团担保的2020年中诚信托诚颐11号集合资金信托计划已出现实质性违约,总规模6.45亿元,引发了资本市场对世茂集团流动性的注意。整体看来,房企的流动性危机仍在持续,未来仍有可能曝出更多的债务违约事件。

上市和股票

拟上市房企:龙湖物业递交招股书,金茂物业通过上市聆讯

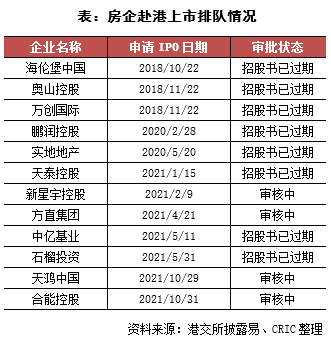

本月仍然没有新增房企向港交所递交招股说明书,因此截至2022年1月底,在港交所在递交过招股书但仍未成功上市的房企仍为12家,其中有8家房企在招股书过期后都没有更新招股书,未来是否会继续上市进程还有待观察。

在房企分拆旗下公司上市方面,本月7日龙湖智创生活向港交所首次递交了招股说明书,此外鲁商生活服务和众安智慧生活也分别在18日和30日更新了招股书。因此截至2022年1月底,在港交所递交过招股书而仍未上市的房企旗下公司共有24家,其中有多家企业的招股书都已过期,未来是否还会坚持上市有待观察。除此之外,期后金茂物业在2月6日通过了上市聆讯,有可能很快就会完成IPO。

IPO和增发:融创打响2022年配股第一枪,时代中国宣布配股

本月没有房企和房企旗下公司完成上市,由于近期递交上市申请的房企及房企旗下公司数量明显减少,港交所对于已交表的企业的审核也较为严格,再加上2022年开始港交所对上市企业基础盈利门槛提高的60%新规开始正式施行,规模较小的房企和房企旗下公司的上市将会越发艰难。

而在增发配股方面,本月13日融创宣布拟配售4.52亿股配售股份融资45.2亿港元,此后在19日宣布完成配股,是2022年首家进行增发配股的房企。时代中国则在27日宣布拟先旧后新按配售价每股3.40港元配售1.177亿股,预计融资所得净额为3.936亿港元。整体看来本月房企在配股融资方面仍然较为积极,可以有效地增强企业的流动性。

股权变动:行业收并购机会浮现,华润接连并购两家物业

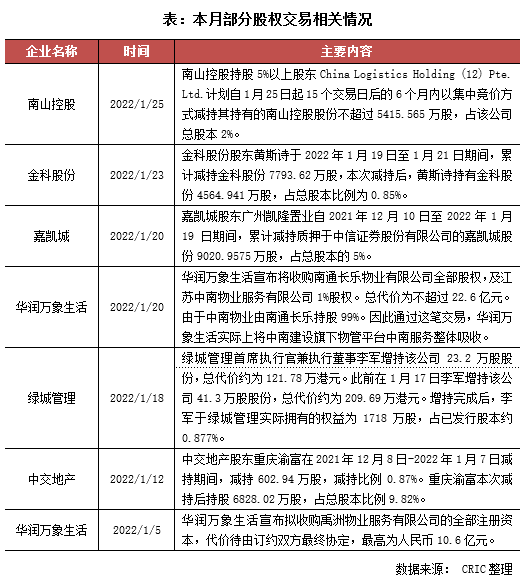

本月房企及房企旗下公司的股权变动较少,仅有金科、嘉凯城、中交地产等企业出现了规模较小的股东股权变动。不过本月在房地产项目以及物管股权方面都出现了较多的收并购事件,比如华润万象生活在本月就接连出手收购了禹洲物业和中南服务。整体看来,由于近期物管行业以及房地产行业的收并购机会都开始增加,再加上央行和银保监会对于房地产企业并购项目表达了明确的政策以及金融支持,因此未来有可能形成一波并购潮,行业集中度进一步提升。

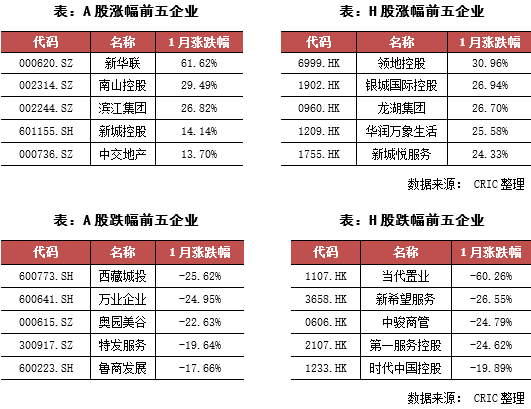

股价变动:两市地产相关股表现较为一般,整月上涨股票占比不过50%

本月两市的地产相关股表现都较为一般,A股地产股整月上涨的股票占比仅为了35%,H股整月上涨的股票占比也不过58%。在H股方面,本月领地控股的月涨幅达到了30.96%,是H股涨幅最大的地产相关股,企业的股价从月初开始就基本保持着稳定的上涨,整月仅有4天股价有所回调,最终使得公司整月涨幅达到了地产相关股的第一。

在A股房企方面,本月新华联的涨幅较大,企业股价在1月有10个涨停板,同时也有5个跌停板,大起大落之下最终整月涨幅达到了61.62%,使其成为A股涨幅最大的房企。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究