湖南首席金融新媒体,聚焦区域金融与资本市场。(公众号ID:xjjrq2018)

作者:西政资本

来源:西政资本

一、上市房企的出表与担保问题

二、上市房企担保的变通路径

三、中小房企融资的第三方担保策略

四、开发商拿地融资的注意事项

自从大力拓展土地保证金的融资业务后,我们经常遇到出表和上市公司担保的问题。出表问题相对比较好解决,比如我们在以明股实债或者股加债方式投放前融资金的时候,我们持有SPV(即我们与开发商成立的合作公司)的大股或者我们在SPV的董事会享有一票否决权,但是担保问题却不容易解决,尤其是涉及百强或地方龙头房企中上市房企的担保、公告等问题,另外地产前融中主体较弱的融资方引入评级较高的主体作为融资担保方也存在各种各样的操作障碍,而担保问题有时比融资成本的谈判更加棘手。

自从2020年8月监管层针对房企的“三四五红线”施行以来,房企通过非并表公司融资或通过合并报表范围内/外的公司进行明股实债融资的表外融资体量迅速增长。以当前的地产融资为例,很多开发商都将融资做到了体系之外(如贸易、科技、物业等板块),而项目融资本身却又离不开开发商(尤其是上市主体或发债主体)提供的担保,因此在担保所涉公告、披露、入表等问题下就催生了我们前融机构的很多变通操作模式,毕竟开发商得融钱,我们前融机构也还得放款。为便于说明,笔者根据我们目前的业务操作经验进行详细介绍和说明。

一、上市房企的出表与担保问题

2020年8月20日,住建部、人民银行在北京召开重点房地产企业座谈会,本次会议主要是针对房地产企业有息债务的增长设置“三道红线”,其中上市公司的融资、对外担保就属于典型的影响负债率的安排。除了三条红线以外,监管部门设置的2个观察指标对拿地的影响特别明显,一是拿地销售比不高于40%,二是连续三年经营性现金流为负时需要对拿地资金来源等做解释等等。因此,对于拿地融资来说,首当其冲的就是融资的合规性问题。

因银行、信托等金融机构在土地款融资层面面临很多监管的限制,因此土地款类前融需求大部分都以出表的方式来处理。需说明的是,房企表外融资常见的模式主要有五种:第一种是通过非并表公司进行融资;第二和第三种是通过合并报表范围内/外的公司进行明股实债融资;第四种是通过发行各类ABS减少有息负债或进行出表安排;第五种是表内应付款类科目内的债务性资金。在常用的配合开发商出表的操作方式中,以明股实债的放款架构为例,第一种是我们前融机构持有合作公司的股权比例高一些;第二种是在合作公司股东会和董事会给我们前融机构一个一票否决权,不过开发商所属集团需要给我们提供担保,我们也可以配合开发商做成股权回购(也即不做成借款),但最终需要开发商跟审计师去商量和确认上述操作所涉融资款项是否算负债。

在我们的土地保证金融资业务中,因属于偏信用贷款的范畴(主要是没有土地可供抵押),因此原则上都是要求必须百强或地方龙头房企才能准入,而百强和地方龙头房企中又以上市房企居多,因此上市房企为其区域公司或项目公司的土地保证金融资提供担保就成了无法绕开的问题。而在上市公司的对外担保方面,因涉及到公告、披露以及影响资产负债率等诸多问题,因此很多上市房企的对外担保都非常谨慎。再落实到具体业务层面就凸显了两个矛盾性的问题:一是土地保证金的融资如果没有上市公司的担保则很难操作(因为没有抵押物);二是不担保的话基本上很难取得融资;由此就不得不去寻找平衡点。

从具体的融资操作来看,以我们目前操作的比较多的土地保证金资金池融资业务为例,开发商在“三四五红线”的背景下选用科技、贸易等板块的企业作为融资主体的情况越来越常见,当然放款路径仍旧以明股实债等为主,与常规的出表操作大同小异,只不过在风控层面仍旧需解决开发商的上市主体或发债主体提供担保的问题。总体来说,可不可以出表需视融资的基础条件而定,而担保的问题却可以通过各种方式进行灵活地变通。

二、上市房企担保的变通路径

以下我们根据当前常用的两个土地保证金融资架构就担保问题的解决进行举例说明:

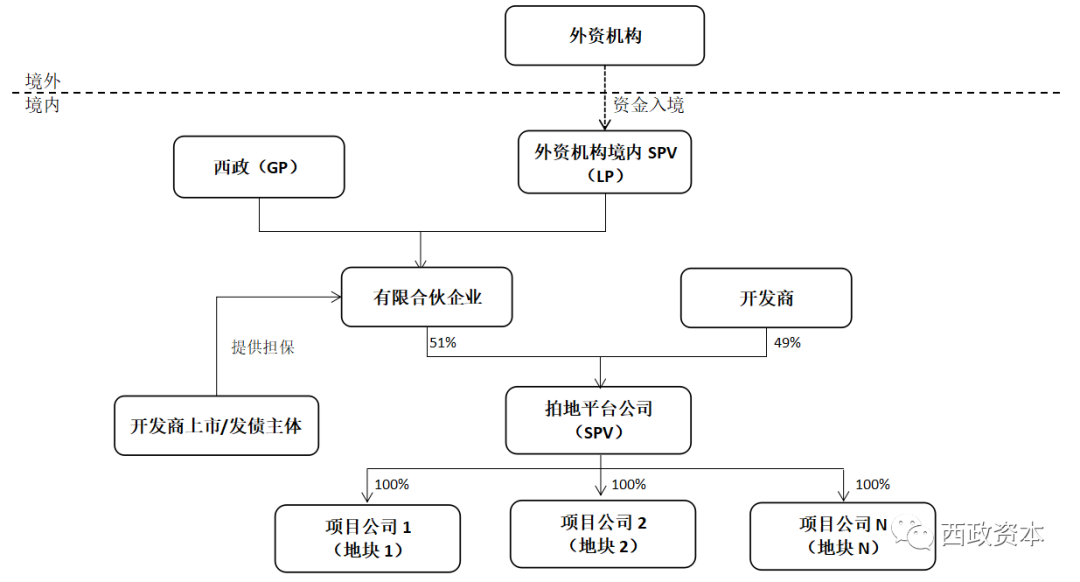

产品架构示例一:

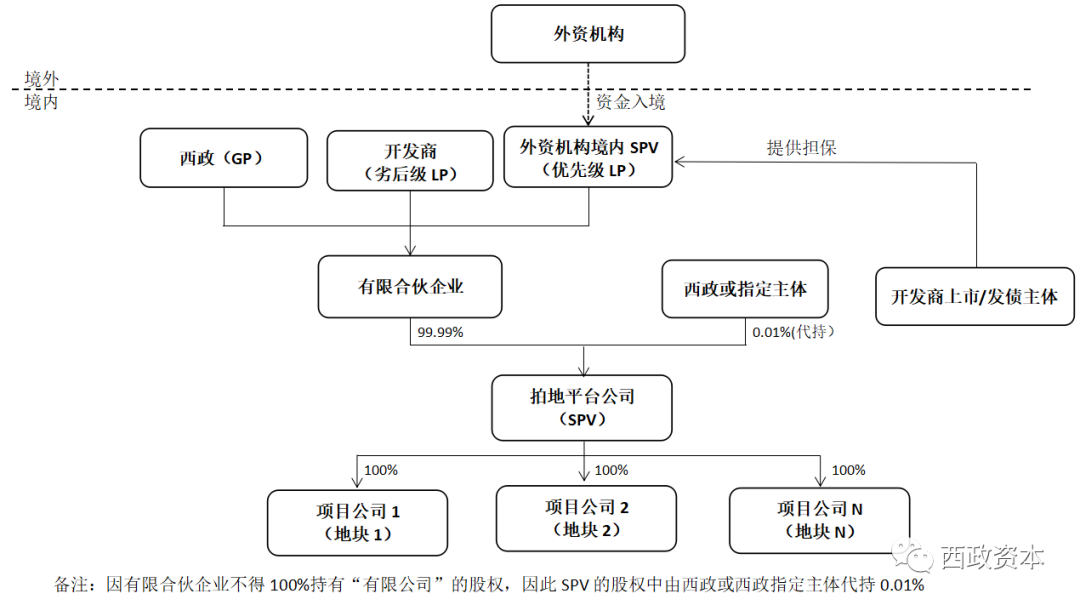

产品架构示例二:

8月20日住建部与央行召集重点房企的座谈会,其中对房企明确三道红线后(具体为剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1倍),很多前融机构(尤其是国央企金控或基金平台等)都暂停或缩减了前融业务。在国央企金控平台、外资机构以及其他民间机构这些主要从事土地款融资业务的前融梯队中,目前国央企金控平台已偃旗息鼓,民间机构放款规模越来越小,仅有部分外资机构仍在大力开展土地保证金融资业务,并趁融资政策收紧之际大力抢占地产前融市场。

根据我们财富中心的反馈,在外资偏好的土地保证金或土地款融资业务中,境外机构对于在境内还是境外向开发商放款和付息一般都会特别关注,其中境内或境外的上市主体或发债主体的担保成为了核心焦点问题。具体对应到还本付息或本金、收益的支付层面,我们的外资LP一般都希望在境外给开发商提供投资款或借款,并由开发商在境外进行还本付息或本金、收益的支付操作,以减少资金出境的税费及外汇对冲成本的损耗。另外在合作之初,一般都会要求开发商明确还款来源,以确保资金的安全性,担保方面则基本上都会要求开发商相关上市主体或发债主体提供担保。值得一提的是,开发商因考虑到上市公司决策程序的复杂性以及公告、入表等问题,通常不接受以相关上市或发债主体作为直接的担保人,因此我们在做产品和风控设计的时候就不得不进行一些变通和创新。以下根据我们开展土地保证金融资业务的放款经验,就上市房企如何避开担保和公告的操作方式进行详细介绍和说明,其中开发商为了出表或者为了规避“三四五红线”在体系外进行融资的也同样适用。

1.在我们操作的开发商境外主体与外资机构搭建的离岸SPV投资合作架构中,我们一般会在相关投资协议的“声明与承诺”条款中约定开发商境外上市主体对其境外关联方或表面非关联方在离岸架构中的股权回购义务承担担保责任,由此避开上市公司的直接担保和公告等问题。

2. 上市公司就融资主体的还本付息义务提供流动性支持函或差额补足的相关函件,不过这仍旧涉及到相关律师事务所、审计及会计机构对是否需要公告进行认定的问题,需具体问题具体分析。

3. 若在境内放款,在我们操作的一些项目中,可要求开发商提供具备融资金额的1.3-1.5倍货值的其他项目的项目公司的股权质押作为替代上市公司直接担保的方式,但是在具体操作时主要是要求开发商签署股权质押协议或项目公司担保协议而并不实际办理工商质押登记。

4. 开发商上市主体的子公司作为担保主体时,可由上市公司在对其子公司认缴注册资本后,当上市公司的子公司在承担回购义务发生违约时触发开发商上市主体的实缴义务,由上市主体间接承担担保责任,由此避开上市主体的直接担保和公告等问题。

5. 将上市房企的直接担保调整为融资主体开具融资性保函或备用信用证。不过考虑到开具融资性保函或备用信用证亦占用开发商的外债额度,实操中该模式的可操作性不强。

6. 要求开发商提供境外其他项目的股权进行质押或者提供其他流动性强的主体提供担保,由此替换掉上市主体的直接担保。

7. 对于开发商境内有较多资产的,可要求开发商以提供资产抵押的方式替换上市主体的直接担保,不过跨境抵押却存在一定的操作难度。

三、中小房企融资的第三方担保策略

在土地保证金等纯信用的前融业务中,除了上市房企的担保问题让人头疼外,中小房企在主体较弱的情况下寻找强主体的担保也是个比较棘手的问题。比如我们做土地保证金融资业务的时候,一般针对弱主体的开发商都是要求其找评级为AAA的国企提供担保,具体可能是国企的集团公司直接担保,或者其旗下的担保公司提供担保,再或者就是弱主体开发商与百强房企合作开发的项目中由百强房企提供担保。至于怎么去找这种担保的主体,目前主要是三种方式,一是我们前融机构直接指定担保机构;二是开发商自行按照我们的要求寻找满足条件的担保机构;三是引入强主体的合作开发项目中,两个开发商各自承担不同责任,比如中小开发商负责融资,百强开发商负责担保等。以下根据我们的业务操作经验进行简单总结:

(一)寻找第三方提供纯信用担保

在融资主体较弱的情况下,寻找主体较强、评级较高(比如AA+或以上)的第三方提供担保是最为简单有效的方式,不过在操作上也会遇到不少问题,一是弱主体的开发商不知道上哪寻找这类强担保的主体;二是即使找到后也得面临给该类主体提供反担保的问题;三是找到强主体提供担保后直接拉高了融资成本,由此可能导致融资方式被推倒重来。从我们的业务操作经验来看,弱主体的开发商单纯找第三方强主体的担保存在一定的难度,而寻找强主体的开发商合作并借助其资信解决融资准入和产品设计问题则容易得多。

(二)与百强开发商合作开发,以百强开发商作为融资主体,中小型开发商进行贴息

在我们已操作过的百强开发商与地主方合作开发的融资项目中,地主方或小开发商借助百强房企的主体、资信进行融资的方式特别常见,其中涉及到的融资成本超出百强房企融资红线的问题基本都是由地主方或小开发商贴息给我们的方式解决。

(三)借助百强房企的“融资+代建”的方式

我们在先前的推文中经常提到,就中小开发商的融资而言,相比明股实债前融、小贷公司开发贷、总包贴息与总包垫资来说,融资代建、小股操盘、包销融资等方式在操作上会更加灵活,综合效益也会更高一些。

四、开发商拿地融资的注意事项

针对地产前融中担保问题的痛点,我们特提出如下建议:

1. 开发商拿地的时候务必根据融资的需求提前搭设好便于融资的架构,以免在融资时再做架构调整,影响融资工作的推进。

2. 在地产融资收紧的背景下,开发商要有开放的融资思路和合作思路,包括合作资金源的开拓(比如外资)和融资成本的处理(比如总包贴息或小股东贴息),从而争取资金资源的倾斜。

3. 针对拿地融资的难题,开发商应提前分析好自身的项目本体情况,内部确定好融资方向,避免在融资过程中融资思路摇摆不定,影响各方合作。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政资本”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 地产前融的出表与担保问题

西政资本

西政资本