特邀中外监管层、金融行业高层、经济学家、民营金融领军人物独家供稿。立足中国金融行业,创造财经新视界。

作者:政信三公子

来源:政信三公子(ID:whatever201812)

(一)

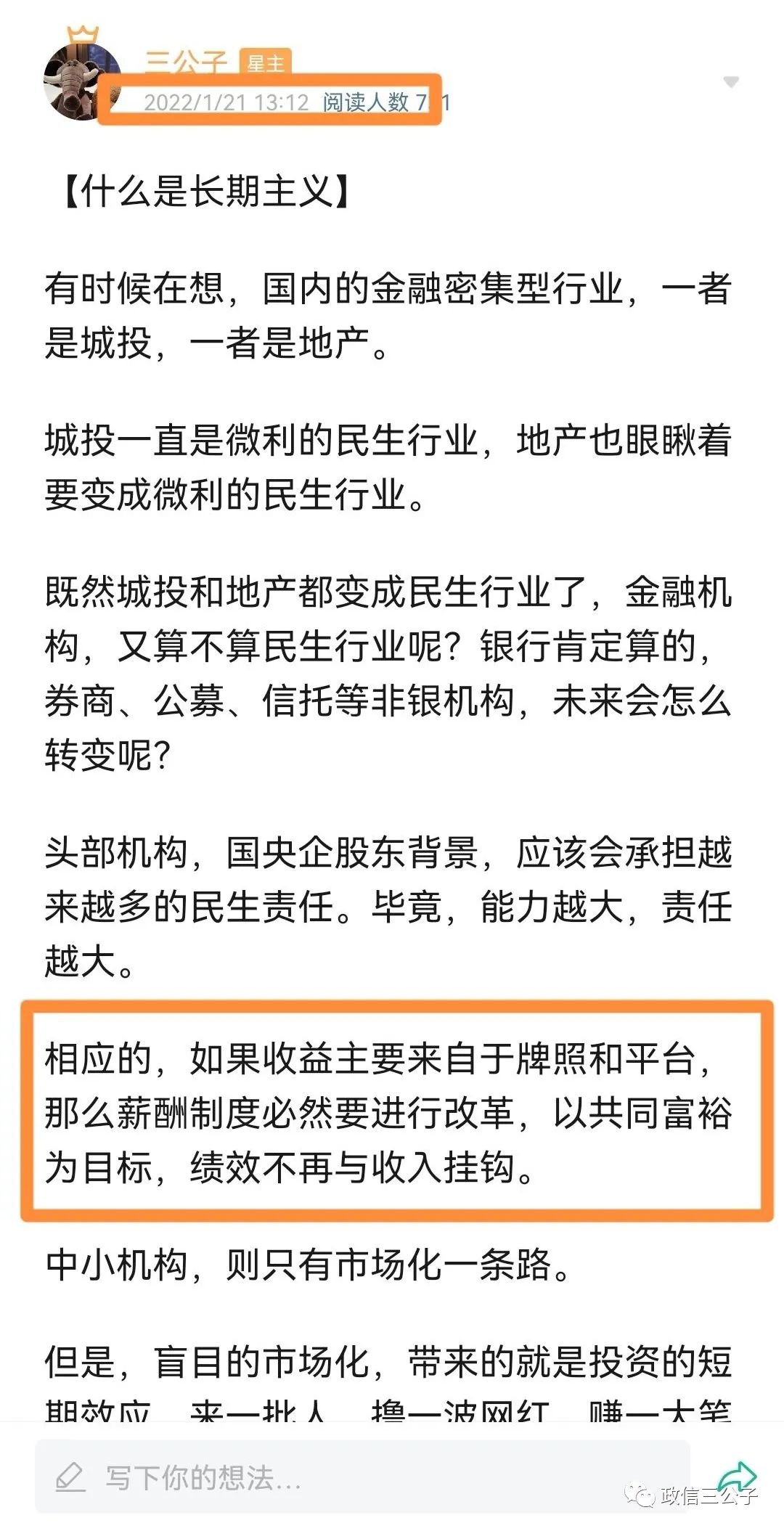

昨天热议的话题是券商和公募降薪。

很多读者说,真是神了!又在精准预言!

其实,这并不是我最焦虑的问题。

在防风险和促发展的大背景下,金融行业作为经济稳定器的职能日渐强化。

稳定器有两层含义:

第一层,金融要服务经济稳定。

不仅仅是市场导向,还要政策导向和民生导向。

第二层,金融本身要稳定。

既不能有市场风险,也不能有道德风险。

市场风险靠增加偿付准备金来增厚安全垫,道德风险靠收入与绩效脱钩来规避投资的短视化。

那么问题来了:

薪酬改革既然已经提上日程。

增厚偿付准备金要不要提上日程?

怎么增厚偿付准备金?

第一种方案就是股东增资。

第二种方案,就是我最焦虑的地方。

分析第二种方案前,先讲个小故事。

故事很简单,市场也在热议:

公募基金经理先个人出钱给私募。

私募去建老鼠仓再协调上市公司放利好。

小市值公司,私募大量出货就会把成交价格带下来。

所以公募基金去高位接盘,高价放量换手。

损失是公募基金背后散户的,收入是私募和公募基金经理个人的。

这个吃相太难看了,甚至有点穷凶恶极。

怎么解决?

按照市场化手段,其实很难解决。

道德风险,未必就会有合规风险。

神不知鬼不觉的事情,在这个市场上,每天都在发生。

以上是小故事,接下来聊第二种方案。

极端情况下,一刀切的话,很残忍:

根据产品的风险等级不同,

非银机构跟投不同的比例,

投资经理个人也同步跟投。

原来赚管理费,牛市和熊市都能挣钱,管理人旱涝保收,投资人就是韭菜。

以后不一样了,风险共担。

产品如果亏了,非银机构自有资金也亏,投资经理个人财富也亏。

这样操作,管理人和投资人就是同一条战壕里的战友了。

以后,非银机构发行产品的规模:

不仅仅取决于销售能力,

不仅仅取决于投资能力,

还取决于公司自身的自有资金规模,

也取决于投资经理本人的跟投能力。

不是炫富吗?

以后别炫了。

都投到自己管理的产品里吧。

如果赚了:

你的财富增值了,监管爸爸疼你。

如果亏了:

看你还敢不敢高位发产品割韭菜?

咎由自取!

好了,这是我最焦虑的问题。

从2021年1月份开始,我就特别担心这个问题。和老板也讨论过好几次。

最后的结论:

既然打不过,不如主动加入。

2021年,我们发行了20多只高收益债产品。

其中的集合类产品,公司自有资金,基本上,都跟投了不超过产品规模的20%。

有些集合类产品:

不仅公司自有资金跟投了,

股东资金也跟投了,甚至股东高管都跟投了。

如果亏了。

我们要在集团内部,社会性死亡了。

策略进取,风险较高的产品,我本人和部门同事们,都拿自己的钱跟投了。

如果亏了。

这些年的工,就算白打了。

今年后续要发的产品,还会是这种安排。

当初这么设计,有一重原因,就是:

公司自有资金比较充裕,

确实没啥好的投资标的了。

但是!

这种安排下,投资部门的压力太大了。

我一直在和老板抗争,无果。

这就是【欲成大事,先献己头】的道理。

不瞒大家说:

过去这一年,我头发白了一大片。

每天最早一批上班,

最晚一批下班回家,

周末还时不时到公司加班。

每天晚上凌晨2点后才睡,

每天早上7点多又起床了。

身体快扛不住了。

有时候特别想暴打老板。

但是看在年终奖的份上:

想想,也就算了。

现在眼瞅着就要薪酬体系改革,内心已经归于平淡。

挺好,都行,全听你们的。

(二)

1月26日,国务院印发关于支持公园省在新时代西部大开发上闯新路的意见,其中提到:

按照市场化、法治化原则,在落实地方政府化债责任和不新增地方政府隐性债务的前提下,

允许融资平台公司对符合条件的存量隐性债务,与金融机构协商采取适当的展期、债务重组等方式维持资金周转。

完善地方政府债务风险应急处置机制。

在确保债务风险可控的前提下,对贵州适度分配新增地方政府债务限额,支持符合条件的政府投资项目建设。

研究支持在部分高风险地区开展降低债务风险等级试点。

注:

这则新闻出来后,估计个别标题党要往公开赖账的恶俗话题上引,所以抢先聊聊个人的一点看法。

我个人对该新闻,是正面和乐观的。

公园省的资源禀赋是很丰厚的,发展前景远大。但是,短期的债务集中兑付压力,是硬伤。

只要解决了短期的流动性问题,是存在时间换空间的可能性的。毕竟,仅仅一家茅台的股权价值,就能还清所有的存量债务。

如果地方城投和金融机构的省分行省分部,谈展期,是很难的。就算地方领导带队去和金融机构的总行总部谈展期,总行总部的领导,也不敢轻易拍板,毕竟,全国一盘棋。对公园省城投展期了,怎么对其他省的分行分部交代。

现在不一样了。

国务院发话了!

特事特办!

金融机构总行总部领导,出文指导省分省部洽谈公园省城投存量债务展期,也就合情合理了。

只要解决了短期的流动性问题,一步活,步步活!公园省的债务问题,就出现了有序解决的可能性。

完全解决存量债务的过程还需要些时间,但还债的态度和方向已经很明确了。

新闻中提了:

完善应急机制、提高地方债限额、风险降级试点!这都是实打实的解决方案。

之前政策性银行的置换,就进度来看,虽然未达预期。但有了国务院的态度,各部委的配合力度,一定是显著提速的。我对此事项的后续推进,开始变乐观了。

当然,这里面也存在一个交易风险:

个别城投的展期风险显著加大!

展期不会影响本金兑付,但是,展期会显著拉低债券二级的综合收益!

某知名网红城投,有笔4.18亿的美元债,将于6天后到期。是否会进行展期谈判呢?

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“政信三公子”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 根本性的变化

政信三公子

政信三公子