湖南首席金融新媒体,聚焦区域金融与资本市场。(公众号ID:xjjrq2018)

作者:大队长金融

假设投资人看中一家债务缠身的公司,其可能有两种选择:一种是等待(甚至是推动)它进入破产程序再买下;另一种是现在就买下,而避免进入破产程序。

你选哪一种?

要搞清这里面的门道,自然需要比较这两种选择的利弊。

对投资人来说,破产显然会有一些副作用。

比如,名声不好。公司进入破产,客户和生意伙伴对它的信心会跌落谷底,不知道能不能继续和它做生意。

但如果已经躺平摆烂,声誉损失已经形成,破产并不会进一步扩大声誉损失;或者,投资人根本就不打算再用这个品牌;又或者,投资人能为破产公司做强大背书,快速恢复其信誉。如果这样,则不需要太在意名声问题。

又比如,交易会变得更不确定。一旦公司进入破产程序,则投资人能否买下公司,公司的现有股东说了不算,破产管理人通常会向社会公开征集意向投资人。如果召来几个竞争者,最终花落谁家?投资人提出了重整投资方案,能否通过债委会批准和法院裁定?这些都充满不确定性。

再比如,破产程序会很长。整个过程拖个一年半载,甚至数年,并不少见。投资人和标的公司能否等得起这么长时间?

因此,如果投资人对一家公司“志在必得”,想要确定性,想快,想避免破产对于公司的业务冲击,应该考虑和公司、股东和债权人直接沟通,探讨投资及偿债方案,避免进入破产程序,直接将心仪的标的“收入囊中”。

到这里是否就可以下结论,说不破产比破产好?

先别急。破产带来的好处,了解一下。

比如,破产其实有可能增加交易的安全性。买一个公司,最怕有隐藏的债务在交割以后冒出来。虽然理论上可以在协议中让原股东确认没有隐藏债务,但万一还是有了,能不能向原股东追偿回来,要看原股东的偿债能力。

在破产程序中,也可能会有隐藏债务,这种债务在公司账面上看不到,债权人也没有向法院及时申报。隐藏债务并不会因为重整计划通过或执行而被消灭,如果事后冒出来,公司还是得还。但考虑到进入破产程序的公司是否能重整成功存在不确定性(可能最终走向破产清算),债权人一般不会故意不申报债权,而且不申报也不会得到额外好处(清偿率和申报的同类债权是一样的)。

所以,投资人通过破产重整程序进行投资,有更大概率可以全面地了解到企业的债务情况,隐藏债务的风险相对可控。

在不破产的情况下,有没有可能通过收购资产而不是买股权的方式来降低隐藏债务风险呢?有可能,但潜在的麻烦在于,资产上往往附带权利负担(抵押、质押等),需要投资人提供资金偿债方可转让;另一方面,资产(特别是房产土地等重资产)收购的税负一般更高。

其实,破产程序最大的好处在于:更便宜。便宜的一个原因,是在公司资不抵债的情况下,最终获批的破产重整计划中一般会有“削债”安排,也就是豁免部分债权(主要是无担保的普通债权)。对于未进入破产程序的公司,债权人接受“削债”的意愿会低很多。

便宜的另一个原因,是公司的现有股东在破产程序中时常会丧失所有股权,投资人获得100%股权而无需对现有股东做出补偿。而在没有破产的情况下,现有股东一般也会要一份自己的利益,不论是保留部分股权,还是拿到一笔钱。

看到这里,你可能纠结了。选破产还是不破产,终究还是根据个案情况和自己诉求的优先级来决策。

更何况,你可能没得选。

比如,公司的债务如果非常分散、债权人结构很复杂,投资人可能较难在短期内与全部债权人达成协议,也很难阻止未达成协议的债权人申请公司破产。

又比如,敝帚自珍的现有股东可能要价很高,高到你难以接受,只能等到破产程序中股东预期降低了再来谈。

所有选择,都有前提。

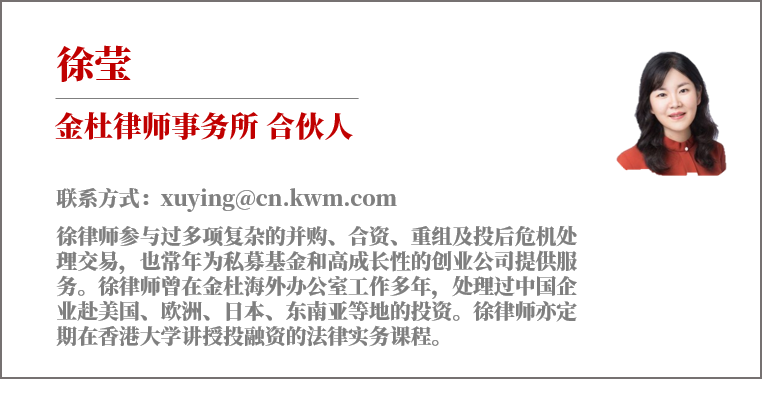

本文的作者均来自金杜律师事务所,他们热爱死磕复杂法律和商业问题、挑战高难度项目并在心血来潮时向大家分享经验。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“大队长金融”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

大队长金融

大队长金融