最及时的信用债违约讯息,最犀利的债务危机剖析

作者:张琦

来源:中证鹏元评级(id:cspengyuan)

主要内容

2022年1月20日,上海、深圳交易所、交易中心、上清所、中证登等联合发布《银行间债券市场与交易所债券市场互联互通业务暂行办法》(以下简称《暂行办法》),两大债券市的投资者可通过各自市场基础设施机构直接买卖两个市场交易流通债券。

交易所债券市场的机构类专业投资者可以参与“通银行间”业务,银行间债券市场成员可以参与“通交易所”业务,互联互通的券种为银行间债券市场和交易所市场交易流通的债券、资产支持证券,以及两市场基础设施机构统一纳入互联互通的其他具有固定收益特征的现券产品,但《暂行办法》仍保留了两市的交易结算制度安排,遵循标的债券交易流通场所和登记托管机构的相关业务规则。

两大债券市场实现互联互通,一是有助于便利债券发行与交易,促进资金等要素自由流动,提高债券流动性,有利于形成统一市场和统一价格,二是,有助于提升我国债券市场基础设施服务的水平和效率,更好地服务于实体经济。

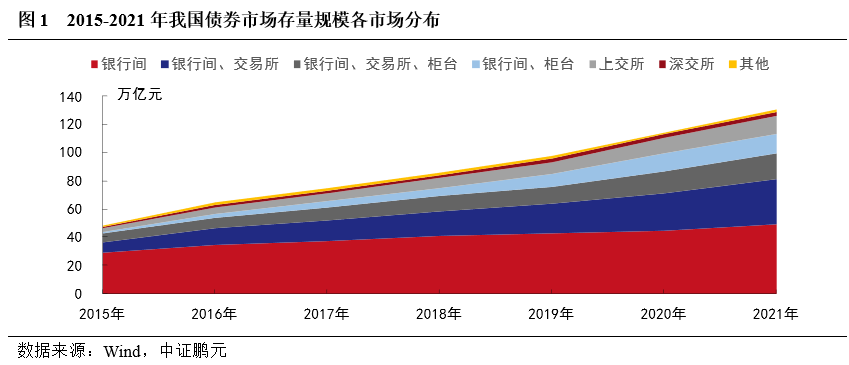

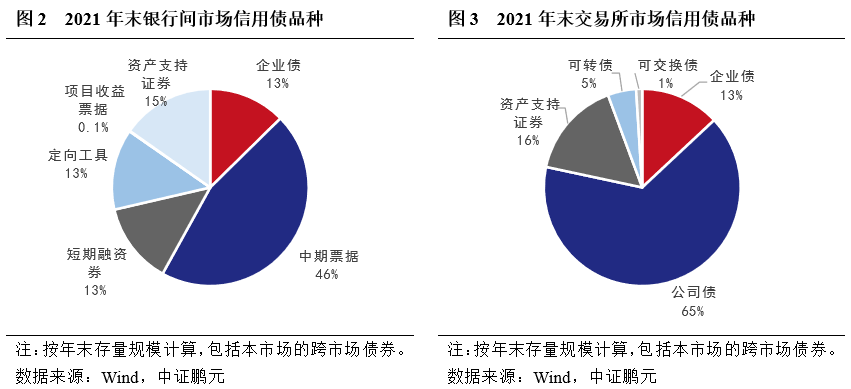

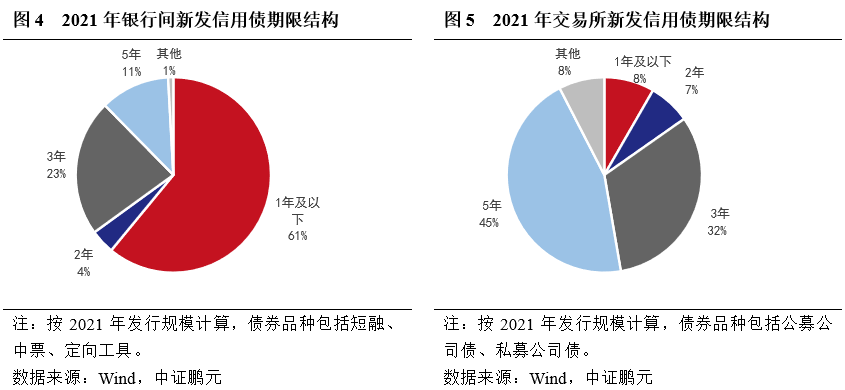

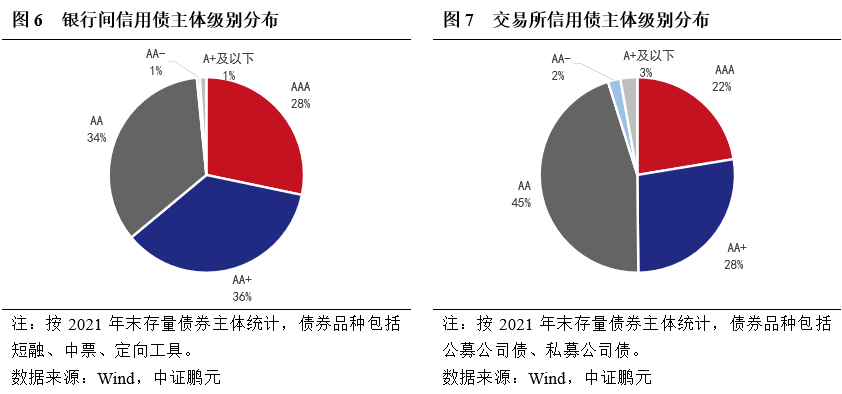

银行间债券市场与交易所市场对比:(1)当前,我国债券市场以银行间市场为主、交易所市场为辅的市场结构,随着近年来交易所债券市场不断扩容,其市场债券规模占比逐年攀升;(2)两市的上市券种差异主要体现在金融债和信用债品种,交易所信用债是此次互联互通主要受益品种;(3)信用债方面,银行间信用债以短期限为主,交易所信用债以长期限为主;(4)银行间信用债的发行主体资质好于交易所信用债发行主体,交易所债券主体更加丰富;(5)银行间债券市场的流动性好于交易所债券市场,通常情况下,银行间市场的信用利差略低于交易所债券市场。

2022年1月20日,上海、深圳交易所、交易中心、上清所、中证登等联合发布《银行间债券市场与交易所债券市场互联互通业务暂行办法》(以下简称《暂行办法》),两大债券市场的投资者可通过各自市场基础设施机构直接买卖两个市场交易流通债券,标志着我国债券市场进一步迈向统一。

一、出台背景

长期以来,我国债券市场存在“市场割裂”的问题,主要表现在交易机制不同、清算托管方式不同、交易品种不同等方面,制约了债券市场的发展。截至2021年1月20日,我国债券市场总存量131.01万亿元,2021年度一级市场发行规模61.76万亿元,二级市场成交额达1,123.40万亿元,债券市场已是各类主体融资的重要场所。

随着债券市场不断发展、参与机构不断扩大、对外开放深化,近年来,中央及各监管部门为推进债券市场统一陆续出台了一系列政策。2020年4月,党中央、国务院《关于构建更加完善的要素市场化配置体制机制的意见》中提出“稳步扩大债券市场规模,丰富债券市场品种,推进债券市场互联互通”;7月,人民银行、证监会联合发布公告(〔2020〕第7号),决定同意银行间债券市场与交易所债券市场相关基础设施机构开展互联互通合作;此次《暂行办法》是“互联互通”的具体落地。近年出台的其他推进债券市场统一的政策还包括债券市场统一执法、评级互认、债券发行全面注册制、全面开放银行进入交易所债券市场、券商以独立承销商角色进入银行间债券市场、统一公司信用类债券信息披露制度等。

二、互联互通重点内容及意义

《暂行办法》显示,交易所债券市场的机构类专业投资者可以参与“通银行间”业务,银行间债券市场成员可以参与“通交易所”业务,互联互通的券种为银行间债券市场和交易所市场交易流通的债券、资产支持证券,以及两市场基础设施机构统一纳入互联互通的其他具有固定收益特征的现券产品。

目前,《暂行办法》仍保留了两市的交易结算制度,“互联互通债券交易应当在标的债券的交易流通场所进行成交确认,遵循该场所的相关业务规则,应当在标的债券的登记托管结算机构完成清算交收,遵循该机构的相关业务规则”。

两大债券市场实现互联互通,一是有助于便利债券发行与交易,促进资金等要素自由流动,提高债券流动性,有利于形成统一市场和统一价格,二是,有助于提升我国债券市场基础设施服务的水平和效率,更好地服务于实体经济。

1. 我国债券市场以银行间市场为主、交易所市场为辅,交易所市场规模占比逐年攀升

当前,我国债券市场以银行间市场为主、交易所市场为辅的市场结构,随着近年来交易所债券市场不断扩容,其市场债券规模占比逐年攀升。银行间债券市场上市券种主要包括国债、地方政府债、同业存单、金融债(以银保机构债为主)、政府支持机构债、企业债、中期票据、短期融资券、定向工具、项目收益票据、ABN、银保监会ABS;交易所债券市场上市券种主要包括国债、地方政府债、金融债(以证券公司债为主)、政府支持机构债、企业债、公司债、可转债、可交换债、证监会主管ABS。其中,国债、地方政府债券、金融债、企业债等为跨市场交易债券品种。至2021年末,我国债券市场存量130.43万亿元,在银行间债券市场(不含跨市场)上市的债券存量规模63.35万亿元,占总存量规模的49%,在交易所债券市场(不含跨市场)上市的债券存量规模15.46亿元,占总存量规模的12%,在银行间和交易所跨市场上市的债券存量规模约50亿元,占总存量规模的38%,跨市场债券品种也大多由银行间市场为主。近年来,随交易所信用债市场扩容,交易所债券市场(不含跨市场)存量规模对总存量规模占比逐年攀升,由2015年的6%上升至2021年年末的12%。

2. 交易所信用债是此次互联互通主要受益品种

从债券品种上看,两市的上市券种差异主要体现在金融债和信用债品种。信用债方面,企业债为跨市场品种,其他银行间信用债品种与交易所信用债品种处于“割裂”状态。在我国以银行间市场为主的债券市场结构下,交易所信用债将是此次互联互通主要受益品种。

信用债规模上,银行间市场相对交易所市场仍保持一定优势,但两市的规模差距逐步在缩小。2021年末银行间市场信用债债券存量规模17.67万亿元、交易所市场信用债债券存量规模15.04万亿元,为银行间的85%,该比例在2019年末为76%。由于银行间市场(超)短期融资券以滚续发行为主,发行量较大,银行间信用债发行规模远超交易所市场。2021年银行间信用债发行规模10.18万亿元、交易所信用债发行规模5.39亿元,为银行间的53%。此外,截至2021年末,交易所存量公司债发行主体数量3,192家,已超过银行间市场存量信用债发行主体数量2,804家。

3. 银行间以短期限债券为主,交易所以长期限债券为主

2020年5月,交易所债券市场开始试点短期公司债券。此前交易所债券市场缺乏短期限品种所致的两市场期限结构差异的现场仍然存在。从2021年的新发行债券来看,不考虑跨市场品种,银行间信用债加权期限为1.70年,交易所信用债加权期限为4.01年。期限结构上,银行间信用债以1年期以下短期债券为主,发行规模占比61%,5年期及以上长期限债券的发行规模占比仅为12%;交易所信用债则以长期限为主,1年期及以下短期债券发行规模占比为8%,5年期及以上长期限债券的发行规模占比为51%。

4. 银行间信用债的发行主体资质好于交易所信用债发行主体,交易所债券主体更加丰富

银行间信用债的发行主体资质好于交易所信用债发行主体。从主体级别分布看,截至2021年末,银行间存量信用债的发行主体级别在AA+级以上的占比为64%,相应的,交易所该比例为50%。交易所信用债A+级及以下主体占比约3%,也略高于银行间信用债1%。

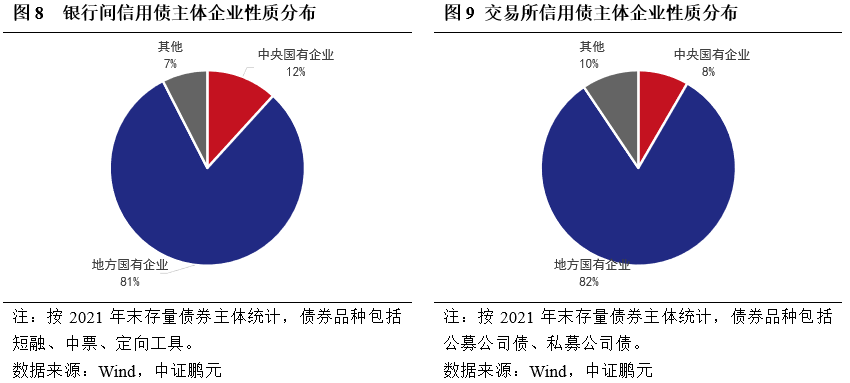

在企业性质上,交易所信用债的非国有性质的发行主体略多于银行间市场,交易所市场相对更具有包容性。从2021年末存量债发行主体性质分布来看,银行间信用债非国有发行主体占比7%,交易所信用债的该比例为10%。

5. 通常情况,银行间市场的利差略低于交易所债券市场

由于两市的结算交易机制、投资者结构、质押回购等方面的差异,进而导致同一主体的利差差异以及债券价格差异。长期以来,作为信用债主要参与的银行未能直接参与投资交易交易所债券,银行间债券市场的流动性好于交易所债券市场。从两市场信用债的成交量来看,2021年银行间市场信用债(含ABS)成交量共25.90万亿元,远大于交易所债券市场的1.38万亿元。通常情况下,银行间市场的利差略低于交易所债券市场。从2021年跨市场发行债券的主体发行利差情况来看,同一主体的银行间债券平均比交易所债券低4BP。

此次两个债券市场交易实现互联互通仍遵循标的债券所在场所的相关业务规则,相关规则逐步实现进一步统一将更有利于减少两市流动性差异、形成统一价格。随两市的相关制度和机制逐步相统一,两市的结构上差异将逐渐缩小。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级