作者:猫头鹰研究所

正当内地房企们为“三道红线”焦头烂额之时,港资房企悄然在内地市场扩张。

2021年,地产行业经历了极不平凡的一年。在三道红线的重压之下,内地房地产市场正经历30年来未有之大变局。

内地房企好坏显著分化之时,或许正是港资房企的“春天”,他们正在踌躇满志悄然地在内地市场扩张。

很多香港房企的资产负债率,无需剔除预收账款,便都在60%以下,而净负债更是达不到50%。这样的财务水平,让其能够享受更低的融资成本,加上手握充足的现金,伺机而动或许是当下抄底内地优质资产的好时机。

就连已经两三年没有拿地,曾经表示要退出内地市场的九龙仓,也开始摩拳擦掌。九龙仓主席吴天海透露,“没有退出内地物业市场的意图,只是在选择投资项目时比较挑剔,有好项目时仍然会考虑投资。”

1 恒隆地产有限公司

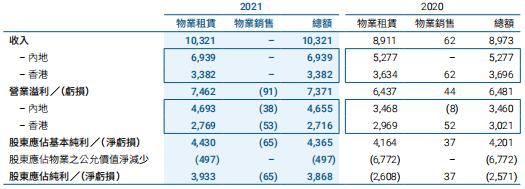

总收入:103.21亿港元(+16%)

内地物业租赁:69.39亿港元(+31%)

整体综合方面

2021年全年,恒隆地产有限公司及其附属公司的总收入和营业溢利分别上升15%至港币103.21亿元和上升14%至港币73.71亿元。年内并无物业销售收入入账。

报告期间内,恒隆地产于年内的整体租赁收入增加16%至港币103.21亿元。内地物业组合的租赁收入按人民币及港币计值分别录得23%和31%的升幅,抵销香港物业组合7%的跌幅。

内地运营方面

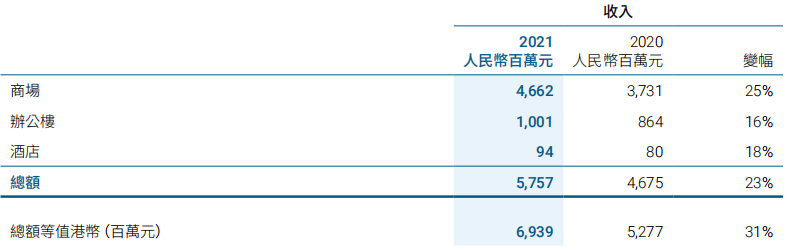

整体租赁收入和营业溢利按人民币计值分别急增23%和27%,按港币计值的升幅分别为31%和35%。所有业务的收入均按年录得双位数增长,整体租赁边际利润率达68%。

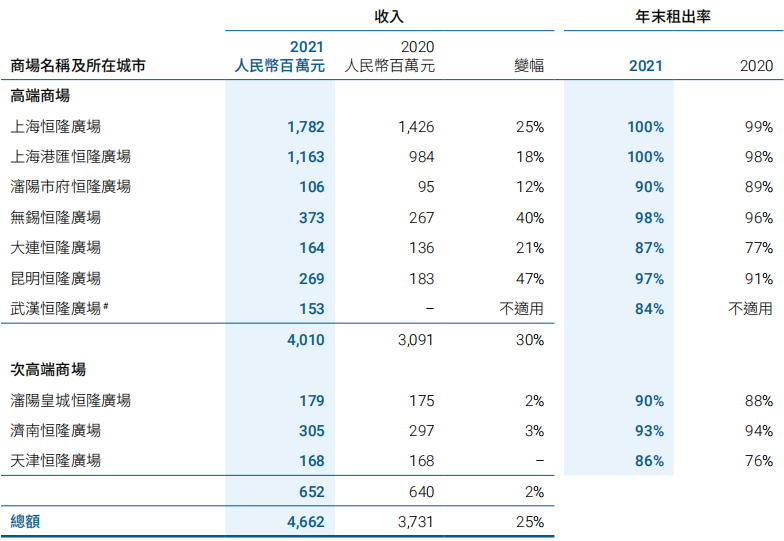

商场方面,商場組合按年錄得25%的租赁收入增長,其中高端商場的收入剧增30%,次高端商場的收入上升 2%。

主要投资项目:

上海恒隆商场:

收入按年上升25%,租戶销售额按年录得37%升幅;

上海港汇恒隆广场:

商场收入按年上升18%,租户销售额亦大幅提升56%。

沈阳市府恒隆广场:

收入同期比上升了12%,租户销售额较同期上升了33%;

无锡恒隆广场:

收入同期比上升了40%,租户销售额同期上升77%;

大连恒隆广场:

收入同期比上升了21%,租户销售额同期上升89%;

昆明恒隆广场:

租赁收入上升47%,截止至年底,商场店铺近乎悉数租出;

武汉恒隆广场:

商场收入达到人民币1.53亿元,租户销售额接近人民币10亿元截至年底,商场的租出率达84%;

沈阳皇城恒隆广场:

收入同期比上升了2%,租户销售额同期上升11%;

济南恒隆广场:

收入增长3%,租户销售额上升20%,未来商场将进一步加强其定位,并引入更多元化的奢侈品牌。由于本地市场对奢侈品的需求强劲,加上翻新工程于非营业时间分阶段进行,将租户所受的影响降至最低,因此,租户销售额上升20%。经过翻新的区域将于2022年中起分阶段重开;

天津恒隆广场:

收入持平,租户销售额增加28%。

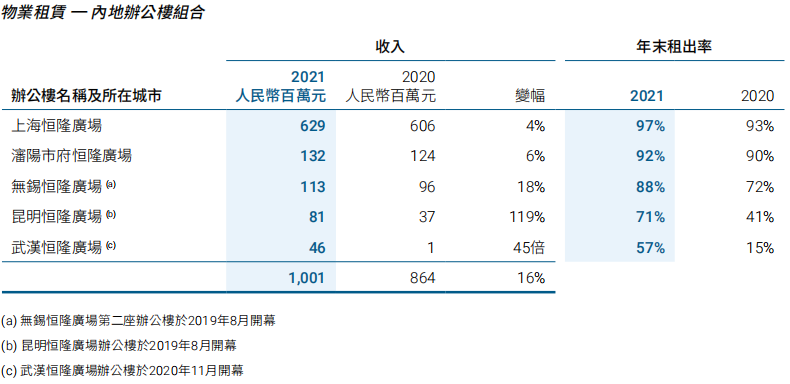

办公楼组合方面,占内地物业租赁收入总额的17%。2019和2020年开业的三座新办公楼租出率持续上升,令办公楼的总收入录得16%的升幅。

展望

展望2022年,占总租赁收入三分之二的内地物业组合预期将保持稳健增长势头。即使国际边境重开,因各大奢侈品牌继续提供顶级顾客服务体验,加上持续投放资源在会员计划「恒隆会」,将令顾客维持其于内地的主要奢侈品消费。

此外,济南恒隆广场于2021年6月展开为期三年的资产优化计划,有望可复制在上海购物商场推行类似计划的成功经验,有助进一步增强旗下高端商场组合及把握奢侈品零售市场的稳健增长。

新落成的办公楼亦有望延续平稳的出租步伐至2022年,从而带动整体租出率,为办公楼组合带来更可观的收入。

2 九龙仓集团有限公司

总收入:223.78 亿港币(+7%)

内地投资物业:53.66 亿港币(+28%)

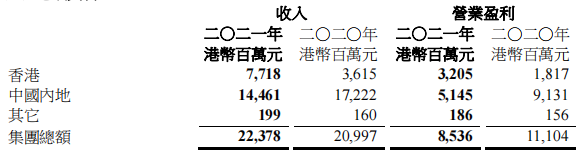

整体业绩方面

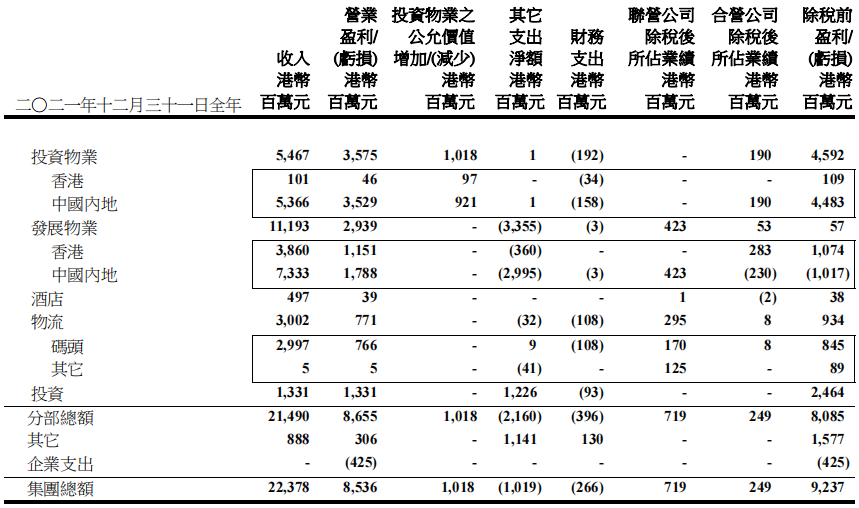

报告期间内,该集团实现收入223.78亿港元,同比增7%;营业盈利利润下跌23%至85.36亿港币;基础净利增加7%至36.46亿港元,归属股东净利润60.19亿港元,同比增加56%。

财务状况方面,截至2021年12月31日,集团负债净额132亿港币,同比下滑48%;负债净额与总权益比率下降至7.9%。

内地运营方面

内地投资物业业务方面,投资物业收入53.66亿港元,同比增加28%,营业盈利35.29亿港元,同比增加37%,该增长主要因为旗舰投资物业成都国际金融中心和长沙国金中心的商场表现强劲。

酒店收入增加26%至港币4.97亿,营业盈利温和增长至港币3900万元,主要因为内地的尼依格罗酒店初现复苏。

物流收入增加17%至港币30.02亿,营业盈利增加55%至港币7.71亿元,主要因为现代货箱码头在内地处理的货柜吞吐量增加及录得较高的加时存仓收入。投资营业盈利增加20%至港币13.31亿,主要是投资组合的股息收入增加所致。

展望

在2021年业绩发布会上,吴天海表示,如果是非常吸引的项目就投,如果没有特别吸引的,也不妨可以等一等。未来绝对不会退出内地这个市场,因为手上仍然有若干项目在进行中,如果找到新的、足够吸引的项目,也会考虑投资。

3 嘉里建设有限公司

收入:153.3 亿港元(+6%)

内地租金收入:53.4 亿港币(+11%)

整体业绩方面

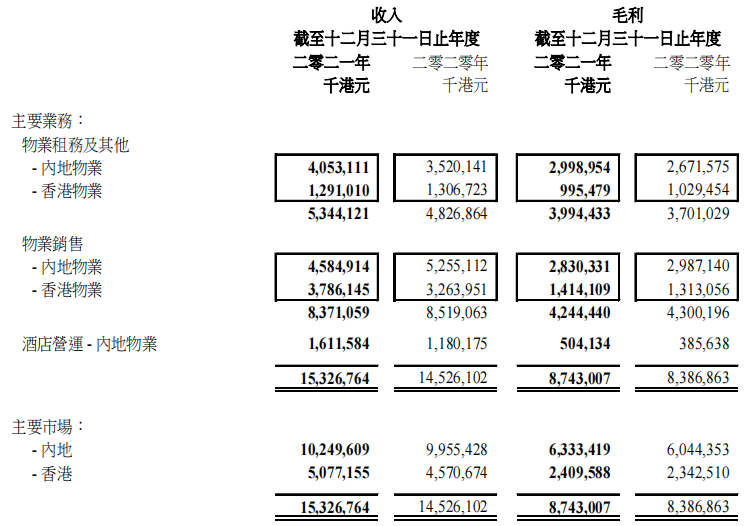

报告期间内,嘉里建设录得综合收入153.3亿港元,按年上升6%;未计入投资物业公允价值变动及出售嘉里物流股份所录得一次性收益之基础溢利为62.7亿港元,同比增加48%;公司股东应占溢利则为103.6亿港元,同比增加92%。

集团整体毛利率为 57%,与2020年持平;其中物业租赁业务录得毛利率为75%,同比下降2个百分点。

报告期间内,集团物业租赁收入为53.4亿港元,同比上升11%。香港投资物业收入为12.9亿港元,与去年同期相若;内地则为40.5亿港元,同比增加15%。

财务状况方面,截至2021年12月31日,嘉里建设可动用资金共523.1亿港元,包括现金及银行存款174.4亿港元、未动用的银行贷款信贷额348.7亿港元,其负债比率由2020年同期的25.1%下降至17.2%。

内地运营方面

集团内地已落成综合用途投资物业资产组合包括办公室、零售、出租公寓和酒店,产生收入同比增长21%至56.6 亿港元,毛利同比增长14%至35亿港元。

其中:

零售方面,录得收入为同比增长23%至11亿港元,整体出租率提升至88%;

办公室物业方面,整体出租率提升至86%;

出租公寓方面,录得收入为3亿港元,同比增长16%,整体出租率增长至90%;

酒店方面业务,录得收入为16.1亿港元,同比收入上升37%。

主要投资项目:

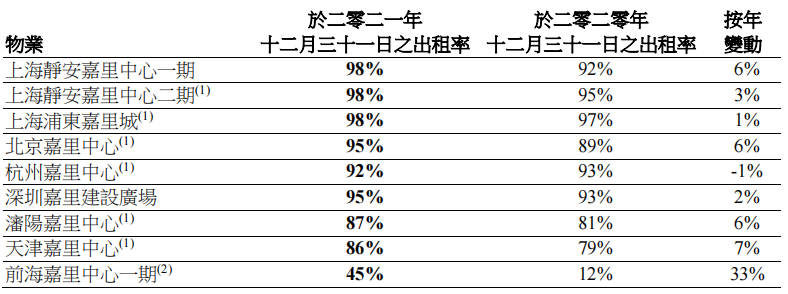

上海静安嘉里中心:

该项目包括办公室、住宅及零售部分,以及香格里拉酒店,总楼面面积合共370万平方呎。

报告期间内,办公室出租率为99%、零售出租率为97%、公寓的出租率为97%。

上海浦东嘉里城:

该项目包括办公室、住宅及零售部分,以及嘉里酒店,总楼面面积合共270万平方呎。

报告期间内,办公室出租率为100%、零售出租率为95%、住宅部分出租率为95%。

北京嘉里中心:

该项目包括办公室、住宅及零售部分,以及嘉里酒店,总楼面面积合共220万平方呎。

报告期间内,办公室出租率为97%、零售出租率为92%、住宅部分出租率为93%。

杭州嘉里中心:

该项目包括办公室、住宅及零售部分,以及香格里拉酒店,总楼面面积合共220万平方呎。

报告期间内,办公室出租率为88%、零售出租率为93%。

深圳嘉里建设广场:

该项目包括三栋办公大楼及零售物业,总楼面面积合共170万平方呎。

报告期间内,项目出租率为95%。

沈阳嘉里中心:

该项目包括办公室、住宅及零售物业,以及香格里拉酒店,总楼面面积合共1100万平方呎。

报告期间内,办公室出租率为88%、零售出租率为86%。

天津嘉里中心:

该项目分为两期,第一期包括住宅及零售物业,以及香格里拉酒店,总楼面面积约360万平方呎。第二期正在施工。商场嘉里汇已租出86%。

深圳前海嘉里中心:

该项目分三期兴建。三幅地块将用作建设包括办公室、住宅及零售物业,以及一幢酒店的综合发展项目。

项目一期由本集团全资拥有,商用地块面积为350,000平方呎,总楼面面积约220万平方呎,包括办公室、住宅和零售物业,其中办公室及零售部分已落成。办公室已租出46%,零售面积出租率为43%。

济南祥恒广场:

该项目包括办公室及零售物业,以及香格里拉酒店,总楼面面积共100万平方呎。

报告期间内,办公室出租率为80%,零售租出率100%。

展望

土储策略方面,总结来说是兼顾内地与香港的共同发力。在内地,重点投资大湾区、长三角和北京主要城市位置优越的综合开发项目;在香港,继续投资于优质发展项目,以及市区更新发展项目。

嘉里建设有限公司表示,大湾区现在一直是关注的焦点,看好大湾区的发展,着重在深圳的发展。在深圳则着重前海的发展,前海嘉里中心也是嘉里建设的一个中心点,将通过综合体的形式继续深耕大湾区。

4 太古地产有限公司

收入:158.91 亿港元(+19%)

中国内地租金:35.61亿港币(+24%)

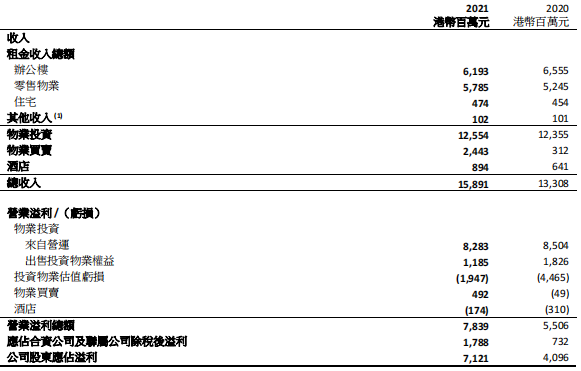

整体综合业绩

报告期内,太古地产收入为158.91亿港元,同比增长19%;营业溢利总额为78.39亿港元,同比增长42.37%;股东应占溢利为71.21亿港元,同比增长73.85%。

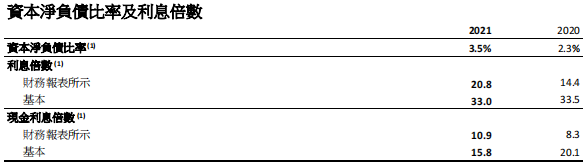

财务状况方面,太古地产权益总额(包括非控股权益)为2941.58亿港元,同比增长1%;资本净负债比率为3.5%,同比增加1.2个百分点。

内地运营方面

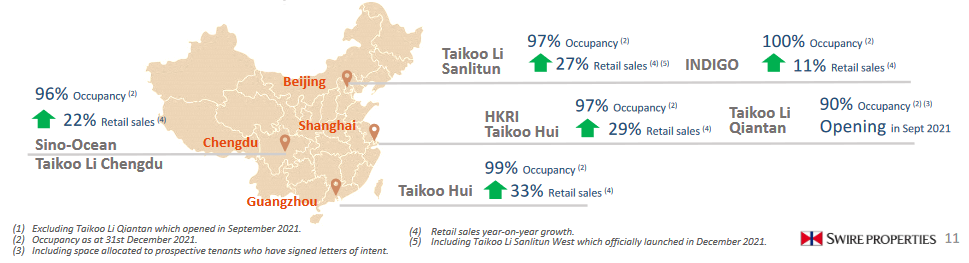

2021年集团中国内地投资物业组合的租金收入总额增加24%至港币35.61亿元,主要反映零售销售额上升及人民币升值。

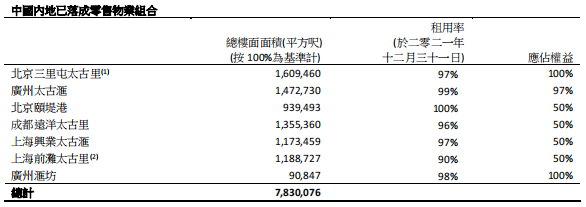

零售物业方面,来自中国内地零售物业的应占租金收入总额增长29%至港币43.99亿元。撇除租金支援摊销和人民币升值的影响,集团应占租金收入总额上升17%。2021年12月31日,集团中国内地已落成零售物业的估值为港币693.74亿元。

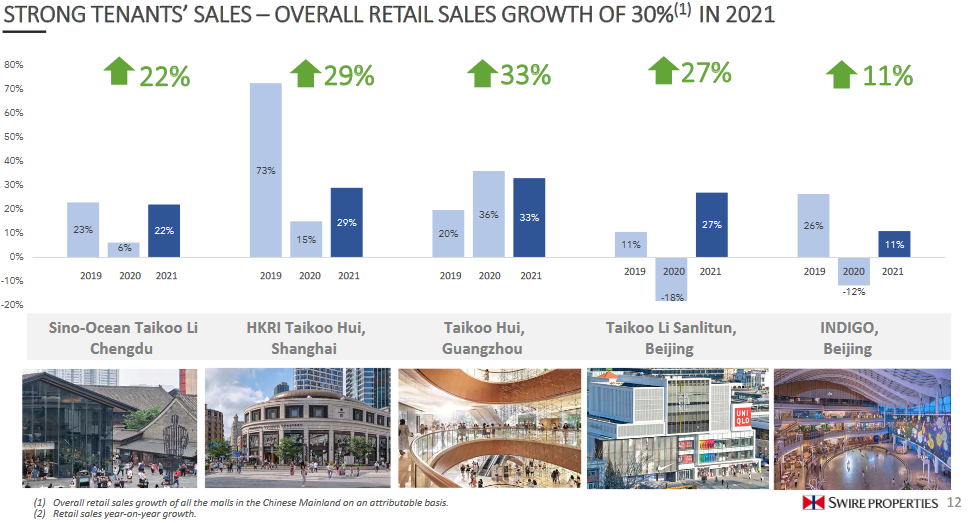

主要投资项目:

北京三里屯太古里:

零售销售额上升27%, 出租率达97%;

广州太古汇:

零售销售额上升33%,出租率为99%;

北京颐堤港:

零售销售额增长11%,出租率达100%;

成都远洋太古里:

零售销售额上升22%,出租率达到96%;

上海兴业太古汇:

销售额同期比上升29%,出租率达到97%;

上海前滩太古里:

租户已承诺(包括签署承租意向书)租用90%的零售楼面,59%的可出租零售楼面已开业,预计项目的稳定成本收益率将为高个位数。

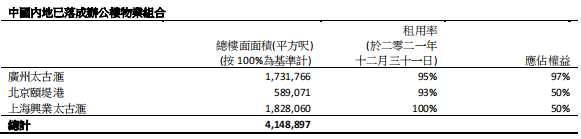

办公楼物业方面,中国内地办公楼物业的应占租金收入总额上升11%至8.8亿港元。

展望

太古地产主席白德利表示:计划在未来十年投资超过1000亿港元,在香港、中国内地和东南亚发展一系列令人期待的新项目。其中, 超过一半的资金将投资中国内地市场,并以一线、新一线城市的主导零售项目为重点。

就在2022年3月,太古即宣布与西安城桓文化投资发展有限公司合作,将落地西安太古里。据悉,西安太古里项目坐落于西安市碑林区小雁塔历史文化片区,是一个以零售为主导的综合发展项目,包括零售、文化设施、酒店、服务式公寓及商业公寓。

此外,在北京,太古地产已签署框架协议,计划将三里屯一个公交维修设施改造成为商业中心,同样位于北京的 颐堤港二期项目亦在全力进行中。

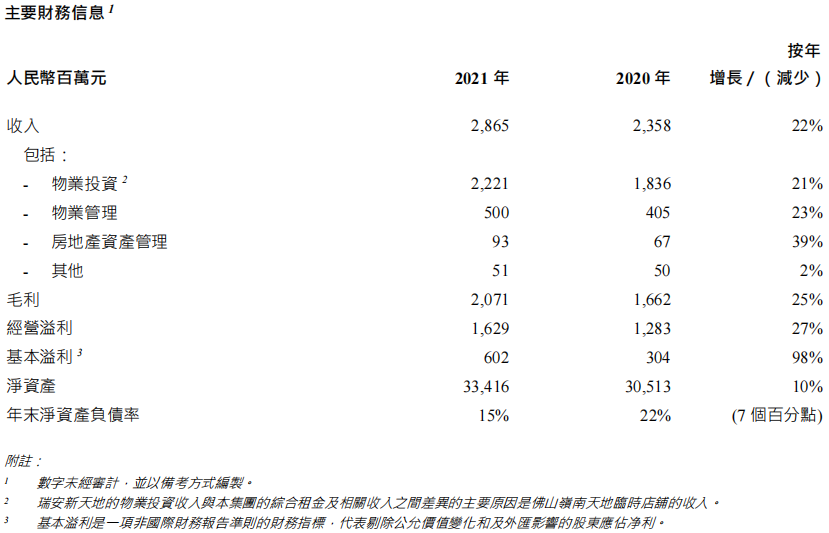

5 瑞安房地产

SHUI ON LAND

收入:175.55 亿元(+282%)

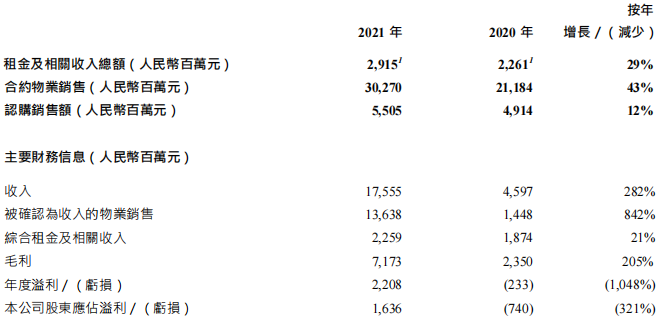

租金及相关收入:29.15 亿元(+29%)

整体业绩方面

报告期内,该集团收入为人民币175.55亿元,较去年增长282%,主要由于物业销售大幅增长。连同商业物业组合的强势复苏,集团转亏为盈。股东应占溢利总额为人民币16.36亿元。

净资产负债率由2020年末的45%,进一步降至30%的稳健水平。执行董事罗宝瑜表示,在脱离了“三高”的市场环境下,健康稳健的现金流与资产周转率,才是面对动荡最好的基础。

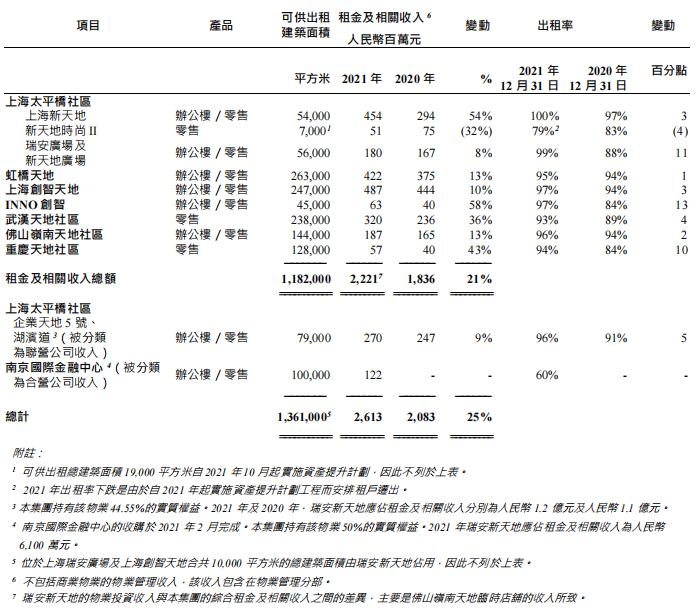

运营方面

报告期间内,该集团的租金及相关收入增加21%至人民币22.21亿元。

零售及办公投资物业分别占物业投资租金收入的61%及39%(包括企业天地5号和湖滨道,以及南京国际金融中心)。截至2021年12月31日,出租率平均达93%。

主要投资项目:

上海太平桥:

租金及相关收入增加22%。主要是由于销售额及客流量增加,以及上海新天地的一部分在完成资产提升计划并于2020年11月16日试业后的全年贡献。

虹桥天地:

租金及相关收入同比增幅13%。截至2021年底的出租率为95%。

上海创智天地:

租金及相关收入同比增幅10%。截至2021年底的出租率为97%。

INNO创智:

报告期间内,贡献的租金及相关收入为人民币6,300万元,截至2021年底出租率为97%。

武汉天地社区:

租金及相关收入较同期比增长36%。

佛山岭南天地:

录得租金及相关收入人民币1.87亿元,同比增长13%。「岭南站」购物商场的出租率维持于99%,而岭南天地的整体出租率则为94%。

重庆天地社区:

重庆新天地的出租率为98%,嘉陵中心A馆的出租率则为88%。经重新定位后,嘉陵中心B馆的出租率为92%。

南京国际金融中心:

2021年2月与高富诺联合收购南京一项甲级多用途地标式物业,各占50%的权益。南京国际金融中心主要为办公楼,由不同优质租户组成,包括大都会人寿、友邦保险及肯德基。该物业目前正实施资产提升计划,透过升级办公楼及重新定位零售商场以进一步提升物业价值。

展望

在业绩报告会上,公司董事总经理、财务总裁及投资总裁孙希灏表示,未来公司投资主要会集中在上海以及长三角和大湾区的一线城市和策略性区位。

投资机会上包括开的项目,包括存量市场的一些商业项目也都会考虑。

瑞安房地产主席罗康瑞也表示:“目前房地产市场面临较大冲击,主要是紧张的国际形势、疫情的爆发、政策的收紧,导致市场下滑、债务紧缩。”他认为目前房地产“三高”的模式已经过去。未来12-18个月会有很多资产出售,让瑞安可以抓住市场调整的机会,以合理价格进行资产收购。他还认为,这个行业调整时间会持续较长时间,接下来的两三年还是会继续调整,对瑞安来说是一个拓展的好机会。

6 新鸿基地产发展有限公司

营业收入:401.53亿港元(-13%)

内地租金收入:33.74 亿港元(+18%)

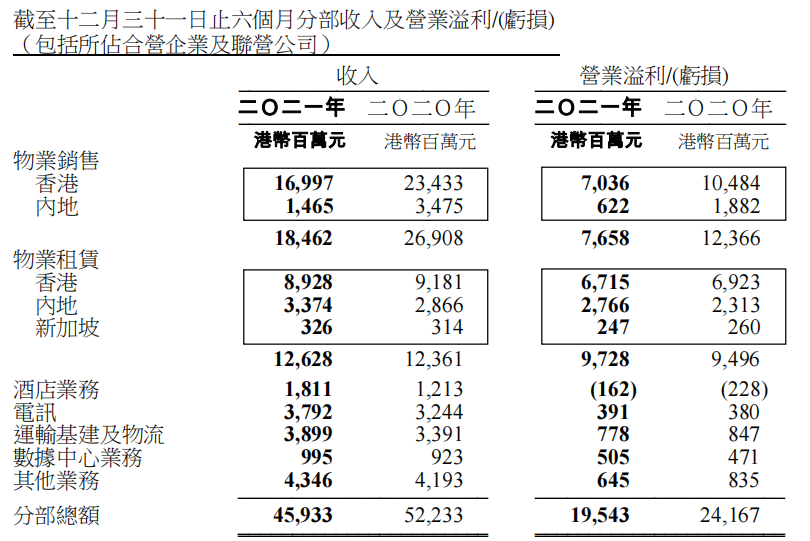

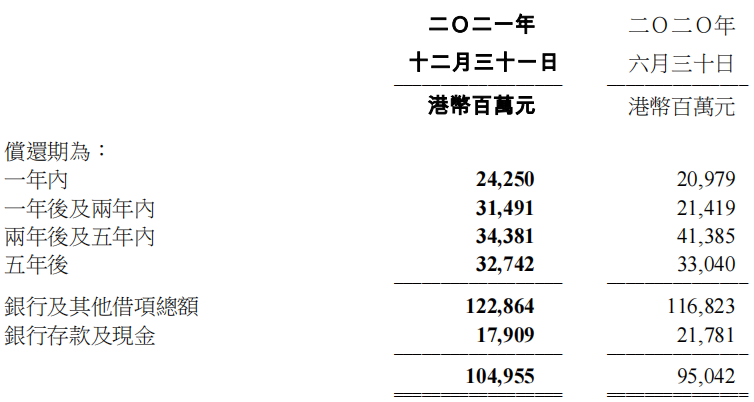

整体业绩方面

截至2021年12月31日止六个月,该集团实现营业收入401.53亿港元,比下降12.84%。总租金收入包括所占合营企业和联营公司的租金收入按年上升2%至港币126.28亿元,净租金收入按年上升2%至港币97.28亿元。

债务方面,截至2021年12月31日的负债比率为17.5%。截至2021年12月31日,债项总额为港币1228.64亿元。扣除银行存款及现金港币179.09亿元的净债项为港币1049.55亿元。

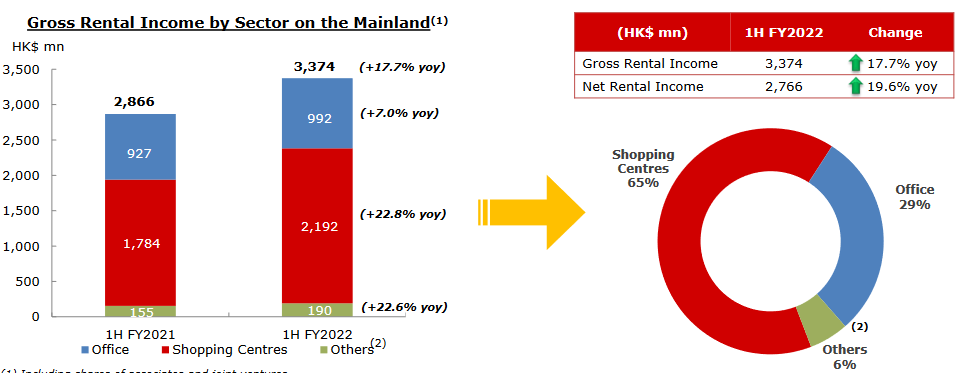

内地运营方面

土地储备方面,截至2021年12月31日,新鸿基在内地的土地储备合共7110万平方呎,约5360万平方呎是发展中物业,当中43%将发展为供出售的优质住宅;其余1750万平方呎为已落成物业,位置优越,绝大部分是用作出租及长线投资。

物业租赁方面,集团内地出租物业组合的租金收入继续录得显著增长,较去年同期增加17.7%至港币33.74亿万元,而净租金收入则增加19.6%至港币27.66亿万元,主要由零售物业组合所带动。连同所占合营企业及联营公司的收入,新鸿基在内地的总租金收入按年上升12%至人民币27.81亿元,其增幅主要来自零售物业组合的表现亮丽。

7 恒基兆业地产有限公司

收入:235.27 亿港元(-5.97%)

内地租赁收入:20.97亿港币(+15%)

整体综合方面

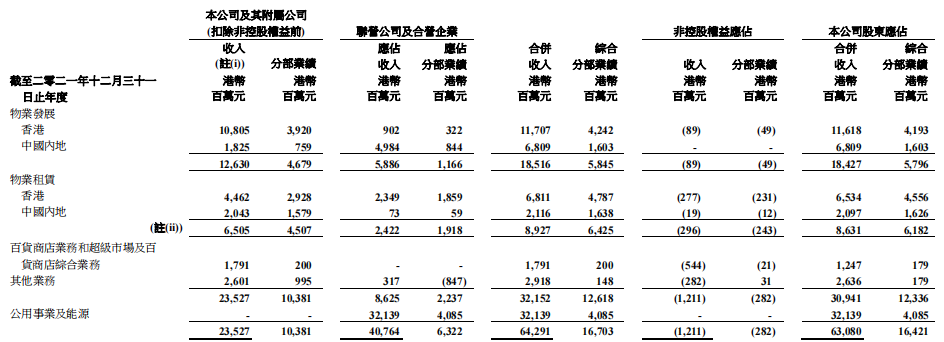

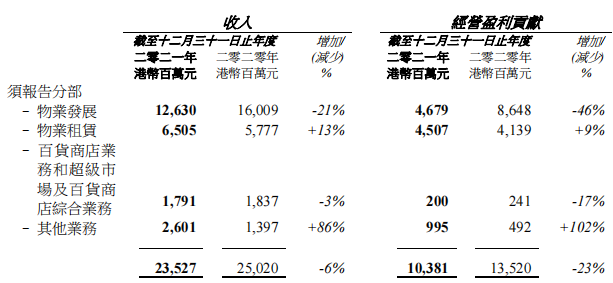

2021年度,恒基地产实现收入235.27亿港元,同比减少5.97%;股东应占盈利131.95亿港元,同比增加29.46%。

该集团的收入包括销售物业收入、租金收入、百货商店业务和超级市场及百货商店综合业务的经营和管理、及其他业务。

销售物业收入为126.30亿港元,租金收入为65.05亿港元,百货商店业务和超级市场及百货商店综合业务收入为17.91亿港元,其他业务收入为26.01亿港元。

内地运营方面

报告期间内,租金总收入同比增加15%至20.97亿港币。应占税前租金净收入也同比增加11%至16.26亿港币。

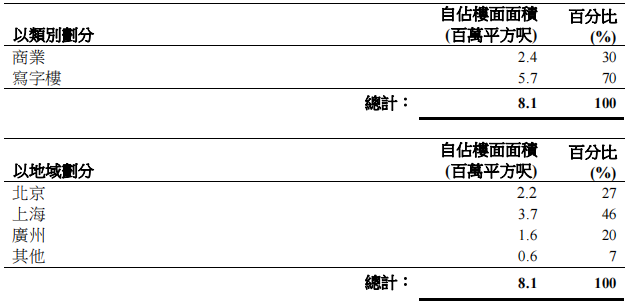

截至至2021年12月底,在内地之自占已建成收租物业组合增加至约810万平方呎。

主要投资项目:

北京环球金融中心:

位于北京市朝阳商务中心区之国际甲级商厦,期内出租率逾97%。

六八八广场:

位于上海市位于南京西路,于期内出租率逾97%。

恒基名人商业大厦:

位于上海市临近外滩,于期内出租率为93%。

港汇中心二座:

位于上海市徐家汇地铁站上盖,于期内出租率上升至96%。

星扬西岸中心:

位于上海市徐家汇滨江发展区。

一期项目与龙耀路地铁站连接,当中一幢楼高61层的地标式办公楼,可提供约180万平方呎的甲级写字楼楼面。多家跨国企业已落实进驻。20万平方呎的商场亦成功引入多间特色餐饮品牌。

二期项目则可额外提供办公楼及商场楼面合共约100万平方呎,其中办公楼已获两家国际知名汽车集团「宝马」及「北极星」落实承租。整项「星扬西岸中心」预计可于2022年上半年建成。

寰国际商业中心:

位于广州市越秀区的,临近珠江兼与两条地铁线相连之综合发展项目。

97万平方呎的甲级办公大楼2020年6月已经竣工,多家企业已落实承租;

80万平方呎的商场于2022年1月份建成。

恒宝广场:

位于广州市长寿路地铁站上盖,商场客流量以及租户营业额2021年下半年已经逐步回升。

展望

集团主力发展甲级写字楼商业项目。当中位于广州越秀区之「星寰国际商业中心」,两幢楼面面积合共约97万平方呎甲级办公大楼已于2020年建成,成为该区的新地标,租户已陆续进驻。而其裙楼约80万平方呎之购物商场,则刚于2022年一月竣工,与租户之洽商及签约正积极进行中。至于位于上海徐汇滨江发展区,楼面面积达300万平方呎之「星扬西岸中心」,亦计划于2022年上半年落成,正在致力拓商,反应亦甚理想。随着新项目相继落成,集团租金收入在进一步提升。集团将继续于主要城市之核心地段,物色优质投资物业组合。

恒基地产在内地主要投资发展的是甲级写字楼项目、一线及重点二线城市之住宅及综合发展项目,以及大湾区战略规划的发展项目等。

内地开发项目,恒基多选择同其他房企合作的方式,辉旭控股成了其在内地开发项目的重要“合作伙伴”。年报中预计,2022年两家将共同在内地8个城市,共同开发9个新的项目,涉及成都温江、重庆渝北、东莞石碣镇等项目。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投资与地产”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

投资与地产

投资与地产