中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:rating狗

摘要

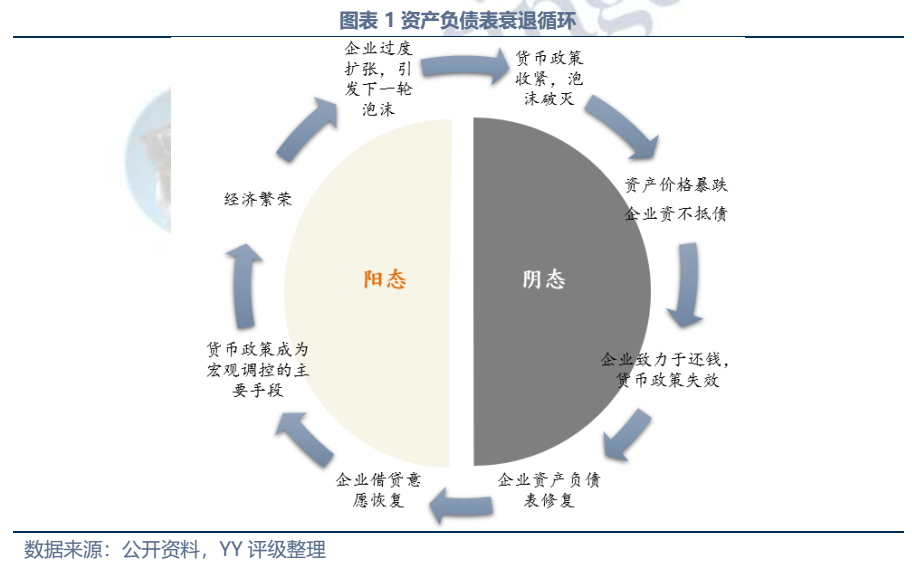

依据“资产负债表衰退”理论,当货币政策收紧使得资产泡沫破灭时,大批企业将陷入资不抵债的局面,并开始致力于使债务最小化而非利润最大化,企业赚取的现金流都用来还债,人们也节衣缩食努力存钱还贷,社会的投资、消费萎缩,货币政策失效,经济陷入螺旋式下降。

就中国当前情况来看,22年以来股市在俄乌冲突、大宗商品暴涨等因素下经历暗黑行情,楼市自21年下半年以来也传来丝丝凉意,但这两项主要资产下跌幅度相较于日本90年代初的情形,都远未到泡沫崩塌的程度,不足以引发全社会资产负债表衰退。而此轮民营房企的大面积违约,也主要是流动性危机导致。

另一方面,虽然中国未出现日本式资产负债表大衰退,但融资与投资意愿下降、宽松货币政策效果不达预期其实已经隐隐出现,尤其是今年2月份社融数据发布,更挑动了市场悲观情绪,这已经算是另一类较轻症的资产负债表衰退现象。背后主要原因一是新旧动能转换尴尬期,传统行业受产能限制,缺乏加杠杆空间,而新兴行业由于体量原因未能扛起投融资大旗,二是民企投融资疲软,民企借贷能力及意愿皆不足。

发生资产负债表衰退时,需要采取积极的财政政策,由政府充当“最后的借款人”。而这目前来看和防控地方政府债务风险是冲突的。对此需要一方面严控地方政府隐性债务不能放松,作为替代以专项债为代表的地方政府显性债务工具正在发力;另外一方面,债务滚续最终需要以发展支撑,不然将走向“明斯基时刻”,因此在保证财政支出强度的同时,需加强对于项目质量的审核,严控形象工程、同质化产业园、独山县水司楼等不带来经济效益的基建项目,提高资金的使用效益。

01 资产负债表衰退理论

传统经济学理论中,效用最大化被假设为行为人的唯一目标函数,表现在企业中则是利润最大化/股东价值最大化,企业的一切借贷、投资等经济活动都以此为出发点。而辜朝明提出,当货币政策收紧使得资产泡沫破灭,资产价格大幅下跌时,企业陷入资不抵债的局面,此时企业开始致力于使债务最小化而非利润最大化,无论货币政策如何宽松,利率多么低,企业都会抵触信贷,即陷入“流动性陷阱”,货币政策失效,需采取积极的财政政策才能有效刺激经济。

资产负债表衰退与传统经济学中企业资不抵债而破产的区别在于:破产通常发生在经营不善的某些企业或产能过剩的部分行业中,通过破产使得资产负债一次性湮灭,同时行业出清,景气度回暖;而资产负债表衰退发生的范围更广,不是由于企业自身经营不善或单行业产能过剩,而是社会资产泡沫破灭导致,企业资产虽大幅缩水,但其经营仍然良好,能产生正的经营现金流,因此使其持续经营比申请破产更有利于债权人,但企业此时赚取的现金流都用来还债,人们也节衣缩食努力存钱还贷,社会的投资、消费萎缩,经济陷入螺旋式下降。

02 资产价格的导火索:股票Or地产?

日本当时资产泡沫破灭主要为股市和楼市。1985-1990年5年内日经225指数涨幅超过2倍,当时东京23个区的地价总和甚至可以购买美国全部国土。随后货币政策的紧缩带来了股市泡沫的崩塌,此后经历长达20年动荡下跌,土地价格也迅速崩盘,并导致一系列以土地作为担保的贷款变为不良贷款。那就中国目前来看,是否可能发生类似的泡沫破灭并引发全社会资产负债表衰退呢?

股市2022年开年以来在俄乌冲突、大宗商品暴涨等因素下经历暗黑行情,万得全A指数3月份最低点较12月份最高点(也是2016年以来最高点)跌去约21%。不过预计此轮下跌不足以像日本一样引发全社会的资产负债表衰退危机,主要原因有以下两点:一是中国股市存在巨大泡沫的可能性远小于日本当时(3月下旬万得全A指数相较过去5年最低点仅高出65%,而日本泡沫崩塌的前五年日经225指数涨幅超过200%);

2.2 房地产:楼市遇冷、房企牺牲与其他行业受冲击程度

2.2.1 楼市遇冷

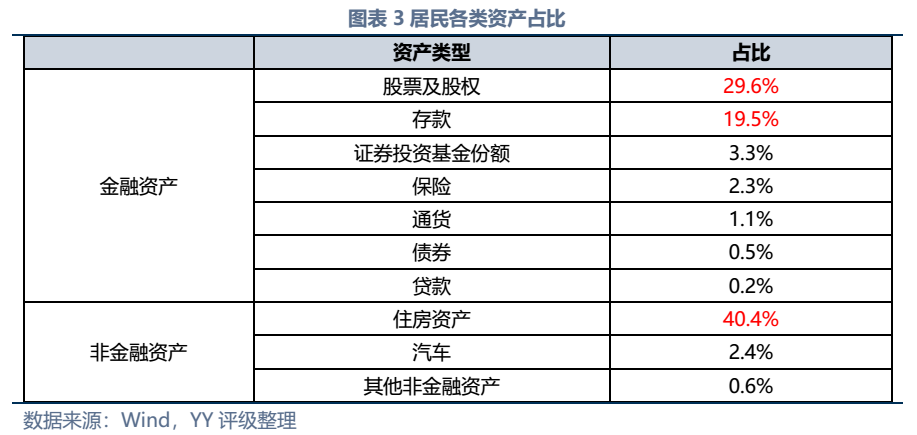

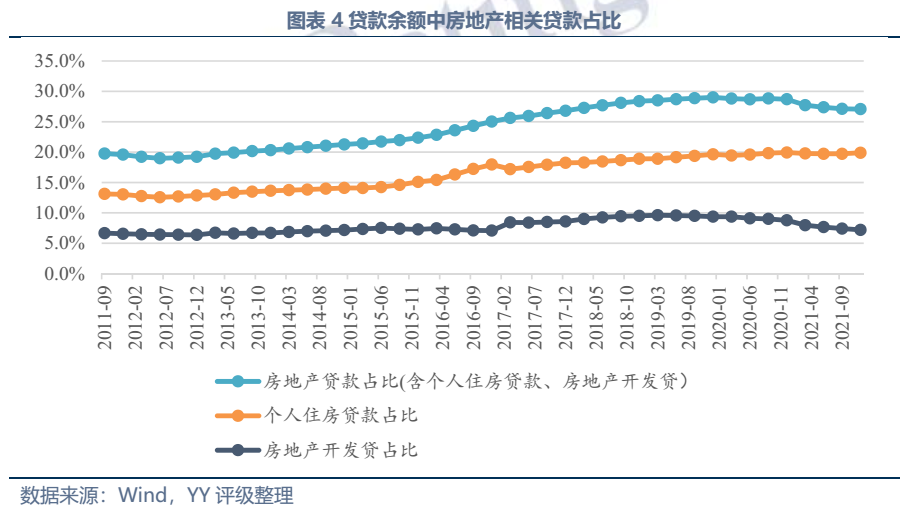

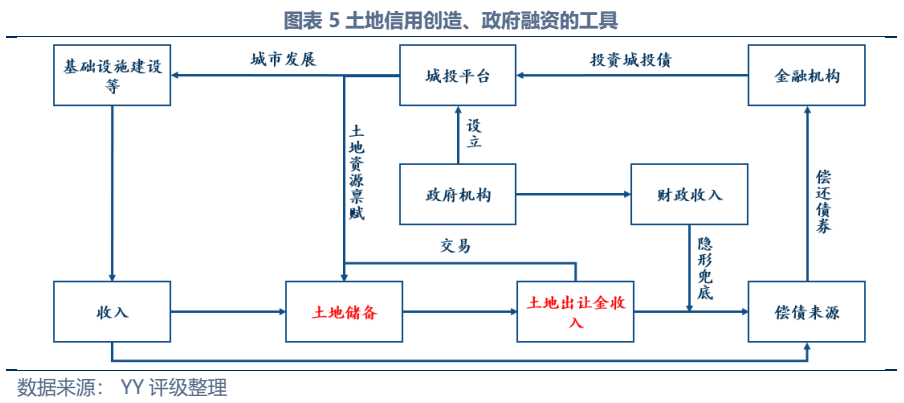

“土地是财富之母”是自古就流传下来的说法,到现在依然成立,房地产不仅在居民财富中占比40%,还是社会最主要的信贷抵押品,截至21年9月末房地产贷款(含房地产开发贷、个人住房贷款)在各项贷款余额中的比重达27.1%,土地财政更是以隐性形式支撑起了15万亿城投债规模。

去年下半年以来楼市传来的丝丝凉意是我们能切身体会到的。70个大中城市住宅价格指数2021年9月以来增速为负,且从二手房出售挂牌数量指数来看,21年以来成交热度大幅降低,预计是很多成交未被统计,价格指数数据有被美化。

2.2.2 民营房企的崩塌

地产行业向来是高杠杆运营的行业,而房企之所以敢于大力加杠杆扩张,也是因为对于房产、土地价值的增长信心很强,这也推动了我国经济的高速发展。然而房地产推升的繁荣仅仅是纸面的繁荣,人民的真实生活水平并未大幅提高。经济发展到一定阶段,高位的房价已经成为经济发展的阻力,从城市的视角高房价挤压人才,从国家的视角高房价挤压消费,且酝酿着泡沫风险。

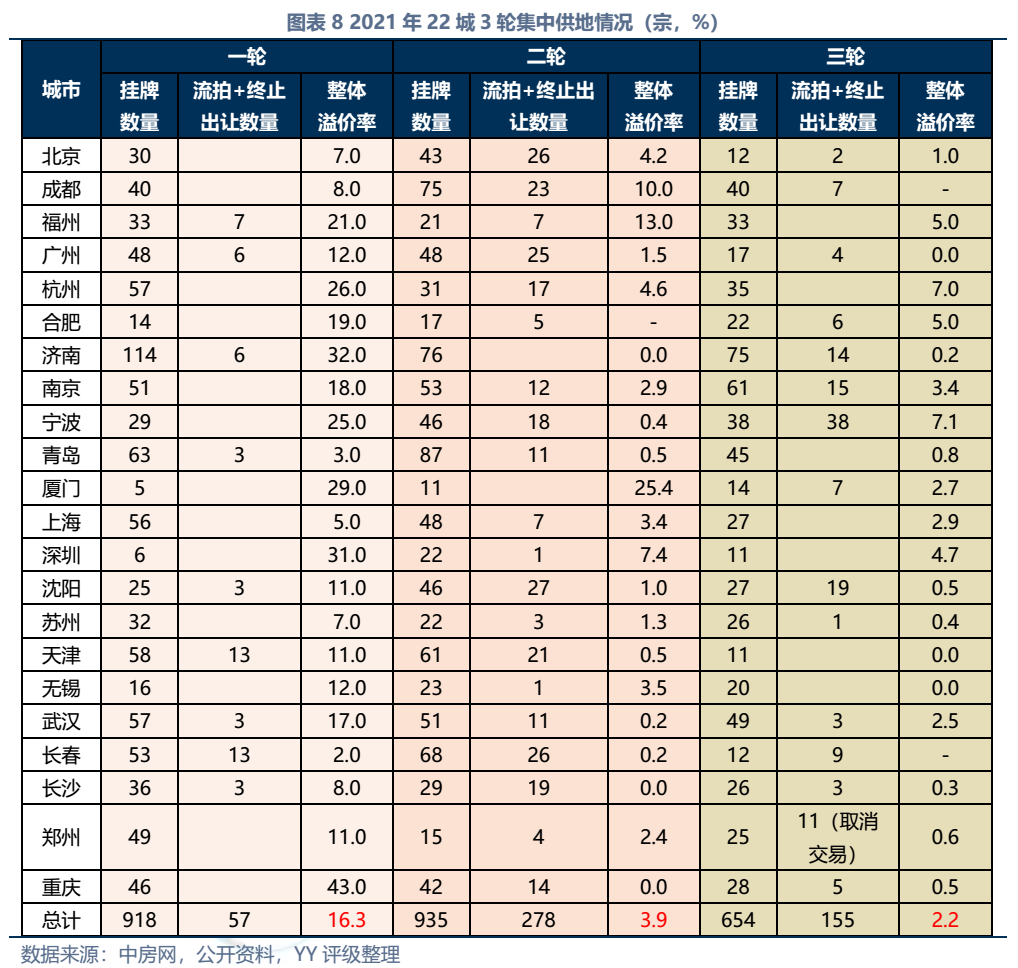

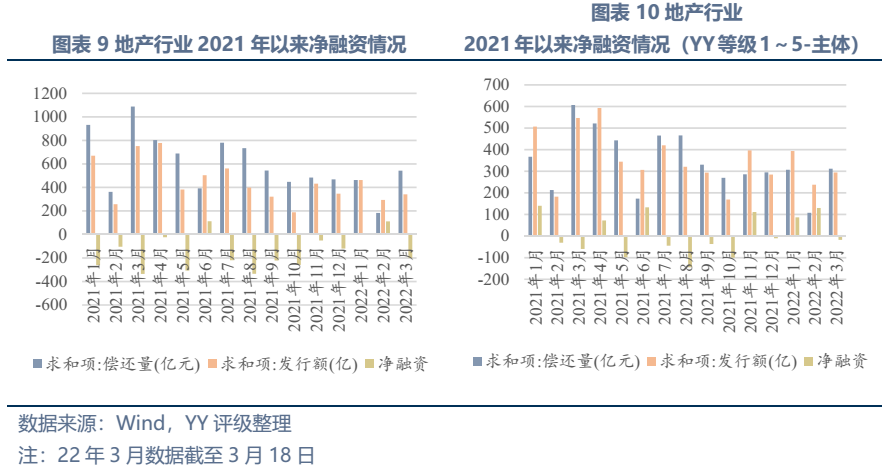

因此近年来房地产企业面临从经营端到融资端的前后夹击,其中经营端包括限购、限贷、限价、减缓备案、预售资金监管等,融资端包括打击信托融资、三道红线、银行贷款集中度管理等,融资压力下房企拿地热情下降,第二轮、第三轮土拍遇冷,土拍价格走低意味着房企手中的存货价值缩水,房企债务压力进一步加大,拿地积极性进一步降低…且在此过程中,不仅原本财务结构欠稳健的企业风险直接被刺破,一些相对面临融资环境没那么恶劣的企业也开始收缩杠杆,21年下半年YY等级1~5-投资级地产主体净融资-226亿元。

这一批民营房企倒下后,行业是否能恢复如前?就2022年土拍情况来看,热度已经有所回升,如南昌一宗地块以91%的溢价率拍出,厦门部分去年流拍的地块今年再次上架被争抢,多地也已经出现政策松动。但我们认为即使行业回暖,这一波冲击对于房地产行业经营方式的影响将是长远的,市场这个过程中看到,房地产不是稳赚不赔的行业,政策定力远超预期,社会对于房企违约的消化能力也是远超预期(最早期市场猜测恒大违约会不会造成系统性风险),无论是从企业加杠杆的意愿角度还是金融机构放杠杆的意愿角度,未来房企过度利用杠杆的现象会减轻,即资产负债表收缩。

2.2.3 对其他行业的波及

金融机构:以银行为例,截至21年末,个人住房贷款在金融机构贷款中占比19.9%,房地产开发贷占比7.2%。由于房价下跌幅度不大,目前个人住房贷款尚未爆发大面积风险,不过仍需关注后续疫情及动荡国际形势下经济下行压力。开发贷领域,2021年以来违约或展期的房企截至21年6月末表内有息债务合计规模约1.9万亿,假设其中约40%为开发贷,则占21年末全部开发贷余额12万亿的比例约6.3%(并非全部为坏账),占21年末金融机构各项贷款余额比例约0.4%(并非全部坏账)。

城投/地方政府:一是土地出让收入下滑,据中指数据,2021年土地出让金7.39万亿元,同比下滑9.0%(而据官方数据2021年国有土地出让收入8.71万亿元,同比增加3.5%),不过由于城投再融资支撑较强,目前受影响不大(2021年净融资较19年、20年提高);二是房企违约导致地方烂尾楼风险增加,已预售未交付的项目建设资金缺口可能需要政府兜底,如经测算恒大在兰州与乌鲁木齐保交付缺口(极限值)分别为93.9亿元和31.4亿元,对地方财政形成较大压力。

上游供应商:以建工和建材企业为主。以恒大为例,截至21年上半年末,恒大应付贸易账款6,669亿元,损伤惨重的主要是小型企业(民企为主),如南通三建、苏中建设直接被拖垮,全筑股份、嘉寓股份对恒大的应收合计也超过过去10年净利润。而大型央企集团由于资产体量大,客户高度分散,且股东背景强大,目前来看风险可控,如中建系内部,对债券市场违约房企的敞口最大的是中建四局,其已知应收恒大集团23.6亿元、应收佳兆业4.1亿元,虽然YY评级去年下半年以来由4-下调至5-,但仍属于投资级,市场认可度仍较高。而部分地方国企也受到较大牵连,如扬州建工、江苏华建(母子公司)与第一大业主恒大的合同金额达66.2亿元,资产质量也承受较大压力。

总体而言,2021年-2022年对于房企而言是罕见的至暗行情,但房价、地价受影响的程度较轻微,导致民营房企接连违约的原因是主要流动性问题而非资产价格大幅下跌。

在这个过程中,虽然对金融、城投、建筑建材等行业都有一定牵连,但由于资产价格并未大幅下跌,难以造成社会性资产负债表衰退。

但是换个角度来看,传染链这么长,我们仍处于早前期,当局者迷,恐怕ing

03 中国式资产负债表衰退

中国暂不具备资产泡沫破灭导致大面积企业资不抵债的条件,但融资与投资意愿下降、宽松货币政策效果不达预期其实已经隐隐出现,尤其是今年2月份社融数据发布,更挑动了市场悲观情绪。那中国式资产负债表衰退的原因何在呢?

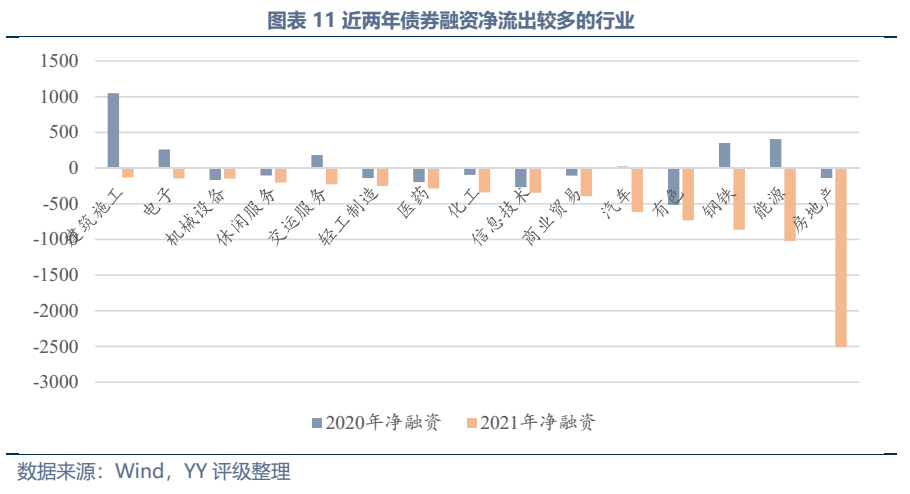

从债券领域来看,2021年净流出最多的为房地产行业,净流出2,513亿元,而地产行业在过去曾是融资的主力军,2018年净融资规模3,587亿元,居各行业第一。另外,钢铁、能源、有色等重资产传统行业近年来受落后产能关停、新增产能严格受限影响,2021年净融资流出规模也较大。

而新兴的高新技术、环保节能等行业目前体量比房地产、钢铁、能源、电力、建工等传统行业小得多,需经历漫长的发展过程,难以短时间内吸纳过多投资。如绿色债券虽然近年来净融资规模持续攀升,但截至22年3月存续规模也仅3.33万亿元,占全部存续信用债的比例仅5.2%。

3.2 民企借贷能力及意愿不足

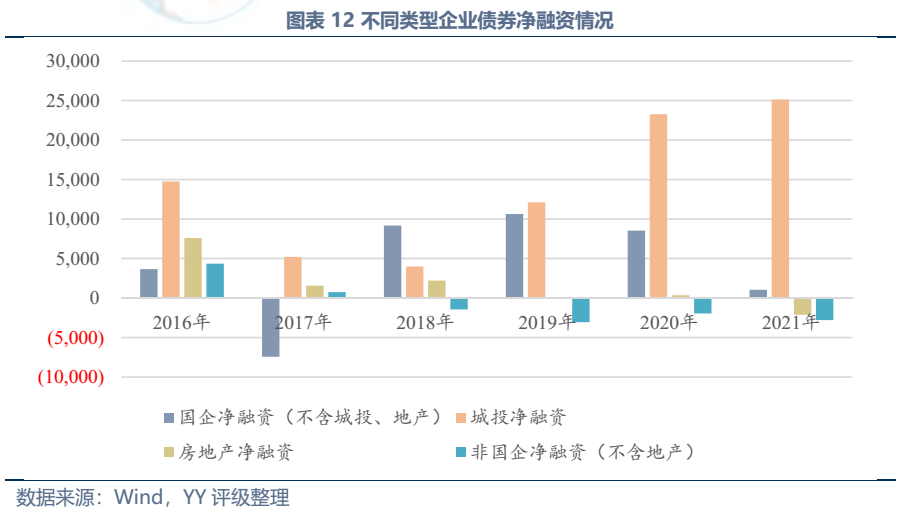

2018年以来,非国企部门(不含房地产)债券净融资持续为负。一方面民营企业过去累积违约率确实显著高于国企,YY评级9、10的265个主体中,央企、地方国企合计仅54个,因此金融机构对于民企的认可度总体仍较低。另一方面,即使是资质较好的民企,近年来在投融资方面也趋于谨慎,如投资级非国企(不含地产,YY等级1~5-)2021年净融资规模也达-236亿元,一项原因是近些年钱不如过去好赚,各行各业投资风险提升,且民企外部支持弱,再融资受行业景气度、企业经营业绩影响很大,稳定性弱,杠杆要加上去容易,但投资有回收期,这个期间再融资能否维持不确定性大;且负债是刚性的,而资产的风险增加,因此近年来民企加杠杆意愿减弱。

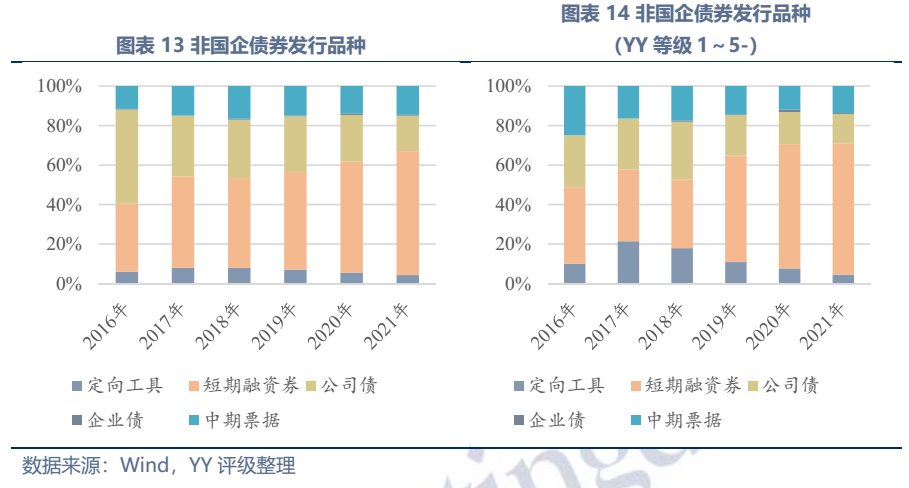

另外,从发行品种来看,无论是全部非国企还是投资级非国企,近年来发行短期融资券的比例都逐年提升,2021年短期融资券在全部非国企、投资级非国企新发债券中的比例分别高达62.7%、66.4%。尾部民企短期融资券发行占比提升主要是发行长期限品种较难,而对于信用资质较好的民企,其发行长期限品种减少或反映民企债权融资用途愈来愈集中于筹集日常运营资金,而进行长回报期资产投资的意愿下降。

04 阶段性难题:“最后的借款人”与债务风险防范的冲突

依据资产负债表衰退理论,当私人部门新增信贷、投资积极性疲软时,货币政策失效,需要采取积极的财政政策,政府充当“最后的借款人”。而这目前来看和防控地方政府债务风险是冲突的,“稳增长”和债务风险间如何权衡呢?

(1)城投债务管控不放松,地方显性债务发力

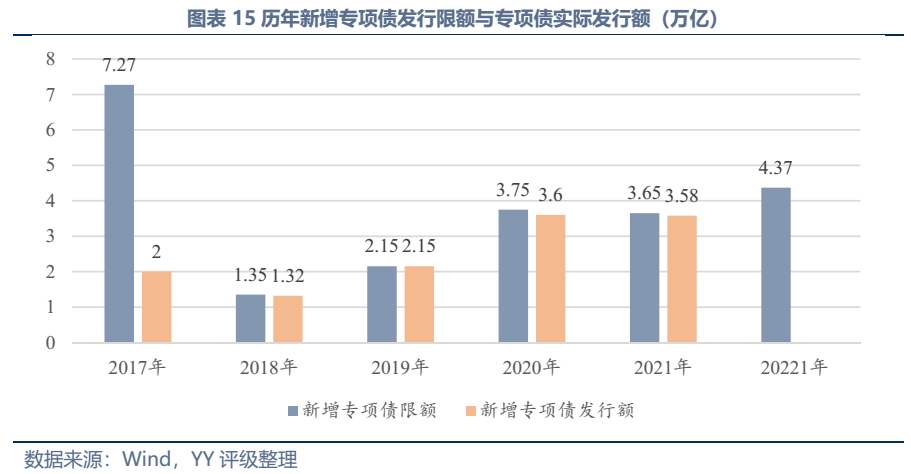

严控地方政府隐性债务是不可放松的底线,以往的城投,角色定位是突破了财政硬约束,通过土地杠杆,实现土地金融化的资金撬动功能,但对于地方政府在其中的职责是没有厘清的,不同时期、不同区域的地方政府理解不同,地方政府、平台、投资对于其权利义务的范围理解也不同,而规范的债权债务关系应当是权利、义务、各方当事人等要素完备、明确且受法律保护的。明确属于政府性工程的,应当严格纳入财政预算并由政府作为债务主体。因此当前遏制新增隐性债务相关政策密集出台,同时政府显性债务作为替代发力明显,2020年、2021年两年财政赤字率都超过3%的红线,同时2020年以来专项债年新增发行规模在3.6万亿左右,2022年下达的新增专项债限额达到3.65亿元,较2021年持平(下图有误)。

政府的债务虽然靠再融资滚续,但再融资长期也依赖经济发展、政府财力支撑,不然最终将走向“明斯基时刻”。因此在保证财政支出强度的同时,需加强对于项目质量的审核,严控形象工程、同质化产业园、独山县水司楼等不带来经济效益的基建项目,强化项目的事前评估、绩效评价等工作,提高资金的使用效益。《地方政府专项债券项目自检绩效管理办法》、《地方政府专项债券用途调整操作指引》、《地方政府专项债券资金投向领域禁止类项目清单》等文件中,都强调了加强对专项债券资金使用的监管、提升现有债券资金的使用效益。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级