作为中国基础设施及不动产领域信息综合服务商,睿思坚持以专业视角洞察行业发展趋势及变革,打造最具公信力和影响力的垂直服务平台,输出有态度、有锐度、有价值的优质行业资讯。

作者| 小债看市

来源| 小债看市(ID:little-bond)

行业变天风声鹤唳,远洋集团虽背靠险资,但也隐忧不断。

3月30日,“21远洋01”出现异常成交遭临停,远洋控股集团(中国)有限公司(以下简称“远洋控股”)紧急回应。

当日上午,据上交所,“21远洋01”交易出现异常波动。根据有关规定自2022年03月30日11时26分开始暂停交易,自2022年03月30日13时26分起恢复交易。

临停前,“21远洋01”成交净价报80元,截至下午收盘跌超26%。

据公开资料,“21远洋01”发行于2021年5月,当前余额26亿元,期限为5(3+2)年,票面利率4.2%,应用2026年5月12日到期。

很快,远洋控股公告称,公司经营管理情况正常,各项业务均有序开展,无重大不利变化。

远洋控股公告

公告显示,远洋控股所有到期债券均按时足额偿付,未有任何逾期、展期、违约等风险事项发生,不存在违约或延迟支付本息的情况,当前公司偿债能力未发生重大不利变化。

此外,远洋控股称公司融资渠道通畅,其于2022年3月成功发行PPN20亿元,票面利率5.32%,公司控股股东远洋集团(03377.HK)于2022 年1月成功发行增发美元债2亿美元。

《小债看市》统计,目前远洋控股共存续债券25只,存续规模355.74亿元,其中一年内到期债券有72.25亿元。

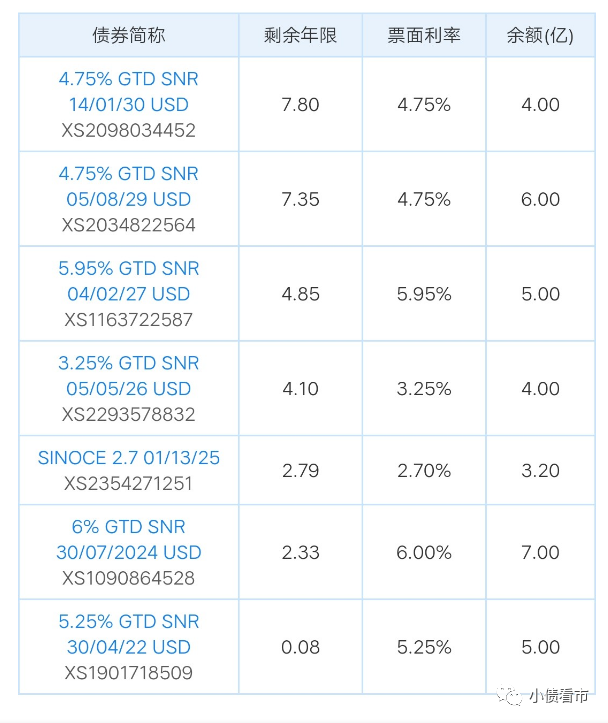

远洋集团则存续8只美元债,存续规模42.2亿美元,今年4月30日将有一只5亿美元债到期。

远洋集团存续美元债

近日,惠誉发布评级报告,维持远洋集团BBB-投资级评级,展望不变。

去年11月,由于远洋集团去杠杆化进程存在不确定性,惠誉将其发行人评级展望从“稳定”调整为“负面”。

虽背靠险资,但在行业寒冬下,远洋集团也出现销售疲软、业绩下滑现象,其债务总规模已超2000亿,面临一定偿债压力。

据官网介绍,远洋集团创立于1993年,2007年9月在香港联交所主板上市,远洋控股系其在境内房地产业务最主要运营平台。

远洋集团主营业务包括住宅开发、不动产开发运营、物业服务及建筑建造全产业链服务,协同业务包括房地产金融、养老服务、物流地产、数据地产等。

远洋集团官网

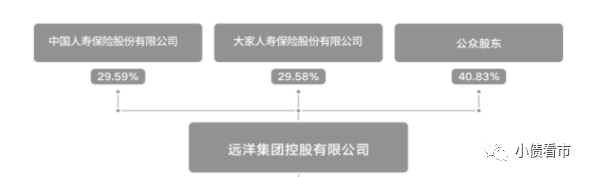

从股权结构看,远洋集团的第一大股东为中国人寿,持股比例为29.59%,二股东为大家保险持股29.58%,公司无实际控制人。

股权结构图

2018年,远洋集团销售额首次突破千亿,2019和2020年销售金额均为1300亿元。

2021年,远洋集团实现协议销售额1362.6亿元,虽然并入红星地产的销售数据,但仅完成全年销售目标的9成。

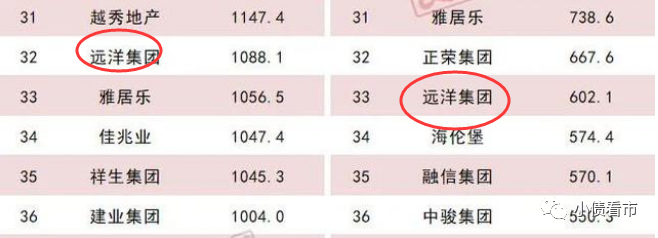

据克而瑞数据,2021年远洋集团以1088.1亿操盘金额位居房企第32位;以602.1万平方米操盘面积排第33名,属于中型房企。

克而瑞数据

值得注意的是,去年下半年以来远洋集团的合同销售额有所下滑,2022年前两个月其并表销售额为37.3亿元,同比下降18%。

2021年,远洋集团新增土地建面717万平方米,同比下降9%,其总土储建面为5314万平方米,同比上升39.7%,土储充足。

其中,北京和环渤海区域土储建面占比达47%,土储城市能级仍然以二线为主。

虽然土地储备充足,但远洋集团盈利能力欠佳,深耕能力有待增强。

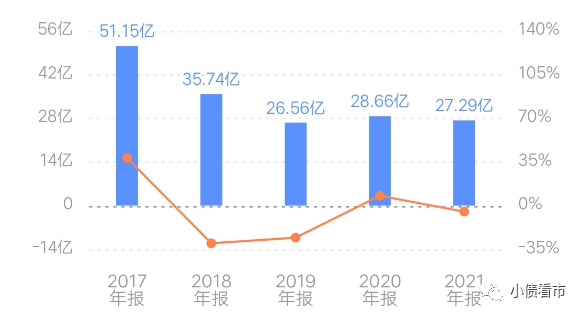

2021年,远洋集团实现营业收入642.47亿元,同比上升13.7%;实现归母净利润27.29亿元,同比下降4.8%。

归母净利润

业绩下降,主要由于远洋集团少数股东应占利润上升,加上销售均价从2018年至今持续下滑,销管费用率上升,持续压缩企业未来的利润空间。

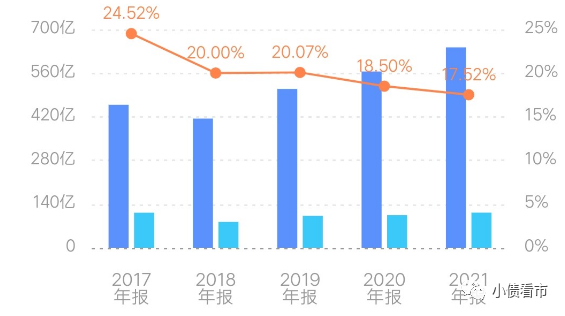

另外,远洋集团毛利率持续下滑并仍处于较低水平,2021年末其毛利率为17.52%,同比下降0.98个百分点,公司利润情况对利息及其他收入、其他收益净额、分占合营企业及联营公司业绩的依赖较大。

毛利率情况

值得注意的是,远洋集团对合联营项目的委托贷款及往来款规模较大,合联营项目的经营情况将可能对其信用质量产生影响。

截至2021年末,远洋集团总资产为2812.52亿元,总负债2048.05亿元,净资产764.47亿元,资产负债率72.8%。

从“三道红线”看,远洋集团剔除预收款后资产负债率为68%,净负债率85%,现金短债比1.45,仍保持绿档。

《小债看市》分析债务结构发现,远洋集团主要以流动负债为主,占总债务的63%。

截至同报告期,远洋集团流动负债有1286.65亿元,主要为应付款项及应付票据,其一年内到期的短期债务有187.33亿元。

相较于短债压力,远洋集团流动性尚可,其账上现金及现金等价物有216.55亿元,较2020年大幅下降45%,但还可以覆盖短债。

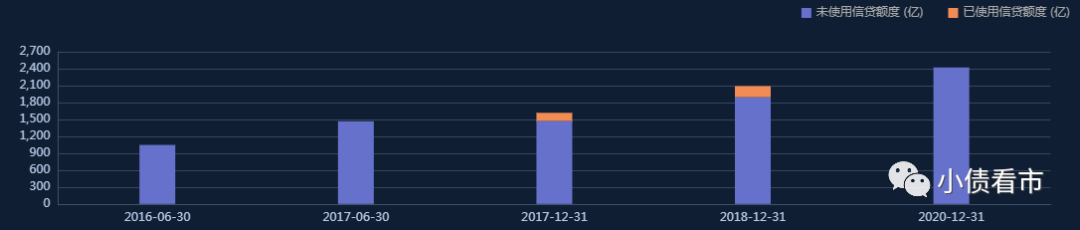

在备用资金方面,截至2021年末,远洋集团已获批尚未提用的授信额度超过 2300亿元,可见其财务弹性较好。

银行授信

除此之外,远洋集团还有761.39亿非流动负债,主要为长期借贷,其长期有息负债合计735.57亿元.

整体来看,远洋集团刚性债务超千亿,主要以长期有息负债为主,带息债务比为45%。

从偿债资金来源来看,远洋集团主要依赖于外部融资,以债券和银行借款为主,作为香港上市公司其具有畅通的海外债券融资通道。

2021年,远洋集团融资成本保持低位,其平均借贷利率下降至4.96%,同比下降0.14个百分点。

然而,受联合营项目影响,远洋集团其他应收款及其他应付款规模较大,截至2021年末其应收账款及应收票据高达779.7亿元。

总得来看,远洋集团业绩下滑,土地储备充足但变现能力欠佳;毛利率持续下滑且处于较低水平,盈利能力待提升;债务规模不断攀升,财务杠杆风险值得关注。

远洋集团前身为中远房地产开发公司,系由中国远洋运输(集团)总公司于1993年全额出资设立。

早年间,远洋依靠不动产运营起家,位于北京复兴门的地标性建筑远洋大厦就是其典型代表。后来,远洋集团成为较早开始全国化布局的房企之一。

2007年,远洋集团土地储备就广泛分布在环渤海、长三角和珠三角等区域;2011年进入城市增加至19个,全国战略布局初具规模。

2016年,远洋地产更名为远洋集团,走上了多元业务转型之路,逐步向养老、长租公寓、物流、智能化和大数据五个战略新兴业务发力。

然而,多元化转型巨额的投资没有换来盈利,远洋集团很多业务都在尝试后出现“回撤”现象。

2019年上半年,远洋集团开始将养老、长租公寓等新业务从上市公司剥离。

次年7月,远洋集团推进“南移西拓”战略,加速布局长三角、珠三角两大区域,步入武汉、成渝经济圈等区域。

2021年7月,远洋集团、远洋资本与红星美凯龙控股签署协议,以40亿元收购红星地产70%股权。

此次收购后,红星地产在未来两年每年将会为远洋集团贡献300-400亿元的销售规模,其中绝大多数销售额来源于华东、华中以及华西区域。

这正与远洋集团“南移西扩”战略不谋而合,其在华东、华西、华中的土地储备明显增加。(作者微信:littlebond1)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市