作为中国基础设施及不动产领域信息综合服务商,睿思坚持以专业视角洞察行业发展趋势及变革,打造最具公信力和影响力的垂直服务平台,输出有态度、有锐度、有价值的优质行业资讯。

作者:小债看市

来源:小债看市(ID:little-bond)

曾经“渝派房企三甲”、"五朵金花"之一的协信,近年来不仅远远被龙湖、金科等对手超越,如今传出股东内部出现分歧,要进行债务重组消息。

01

降级

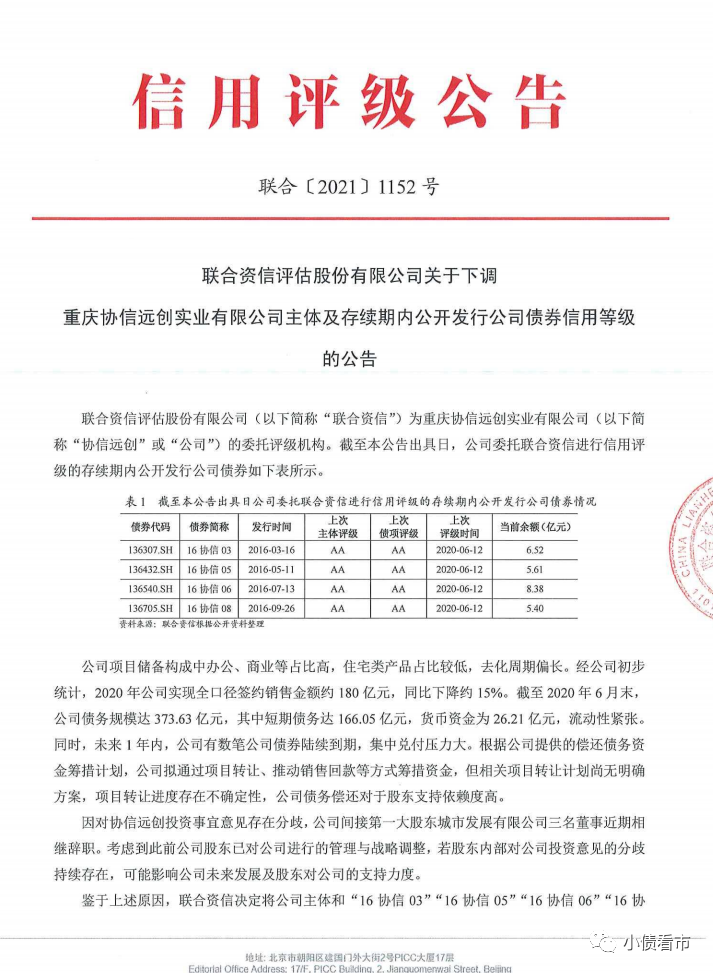

近日,联合资信公告称,将重庆协信远创实业有限公司(以下简称“协信远创”)主体和“16协信03”、“16协信05”、“16协信06”、“16协信08”信用等级下调至AA-,并将其列入可能下调信用等级的评级观察名单。

下调评级公告

公告显示,2020年协信远创销售金额下滑、流动性紧张、短期债务兑付压力大;因对公司投资事宜意见存在分歧,其间接第一大股东三名董事近期相继辞职,可能影响未来发展及股东对公司的支持力度。

《小债看市》统计,目前协信远创存续债券5只,存续规模30.7亿元,全部债券将于今年到期,其集中兑付压力巨大。

存续债券明细

2019年末,协信远创就被曝出资金链危机,2020年3月其曾发生“技术性违约”事件,“18协信01”付息资金迟到一天才到账。

02

据官网介绍,协信远创创立于1999年,是中国专注于“高周转为主导、产商协同”集成化发展的业务平台。

协信远创原是重庆商人吴旭掌控的“协信商业王国”里极为重要的平台,涉及地产开发、物业管理、租赁等多项业务。

协信远创官网

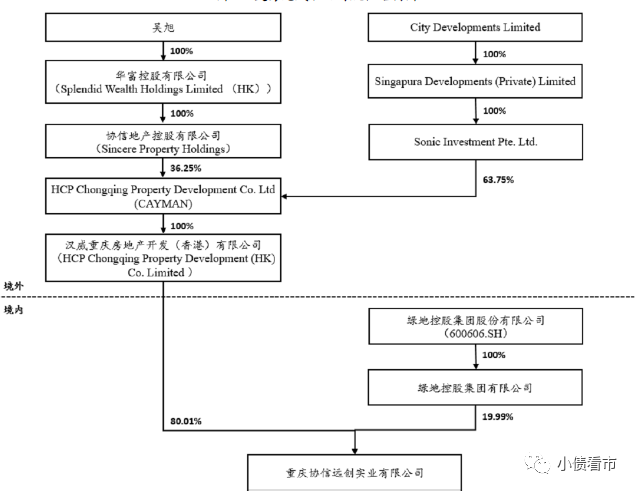

2020年4月,新加坡城市发展集团(简称CDL)44亿元收购协信远创51.01%股份,成其控股股东;原实控人吴旭的持股比例由60%降至29%;绿地集团持股下降至19.99%,公司实控人由吴旭变更为CDL。

股权穿透图

据克而瑞数据显示,2020年协信远创以220亿操盘金额排名第102位,被甩出百名开外;以206.2万平方米操盘面积位居第85位,与龙湖、金科等“渝系房企”相差甚远。

从全口径销售看,2020年协信远创实现180亿签约销售金额,同比下降15%。

克而瑞数据

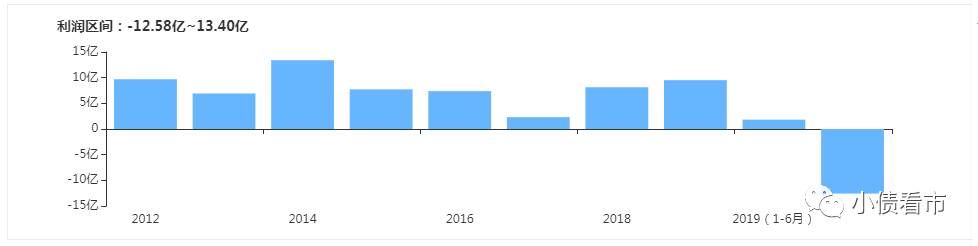

近年来,协信远创营业收入和利润规模有所增长,但营业利润对投资收益和公允价值变动收益依赖很高;2019年若扣除投资收益和公允价值变动收益,其营业利润呈现持续亏损状态。

2020年上半年,在疫情影响下协信远创营业收入腰斩,归母净利润亏损12.89亿元,同比大幅下滑728.04%。

盈利能力

截至2020年二季末,协信远创总资产为897.86亿元,总负债722.32亿元,净资产175.54亿元,资产负债率80.45%。

从房企融资新规“三道红线”来看,协信远创剔除预收款项的资产负债率为66%,净负债率191%,现金短债比为0.17,可以看出其已踩中两道红线。

《小债看市》分析债务结构发现,协信远创主要以流动负债为主,占总债务的63%。

截至2020年二季末,协信远创流动负债有456.73亿元,主要为一年内到期非流动负债,其短期债务有158.82亿元。

然而,相较于短债压力,协信远创流动性十分紧张,其账上货币资金只有26.21亿元,不足以覆盖短债,短期偿债风险较大。

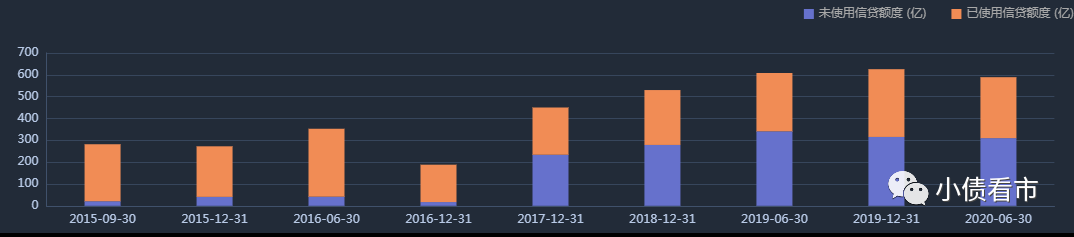

在备用资金方面,截至2020年6月末协信远创授信总额为589.29亿元,未使用授信额度310.17亿元,可以看出财务弹性尚可。

银行授信情况

除此之外,协信远创还有265.6亿非流动负债,主要为长期借款,其长期有息负债合计197.05亿元。

整体来看,协信远创刚性债务规模有361.67亿元,主要以长期有息负债为主,带息债务比为50%。

有息负债高企,协信远创财务费用惊人,2019年该指标高达18.64亿元,对公司利润形成严重侵蚀。

在偿债资金方面,协信远创对外部融资较为依赖,在融资渠道方面除了银行和债券,其还通过租赁、应收账款、股权质押及信托等方式融资。

值得注意的是,协信远创所持公司股权已高比例质押,其旗下已有10家子公司股权被质押用于融资,其中有8家更是100%质押。

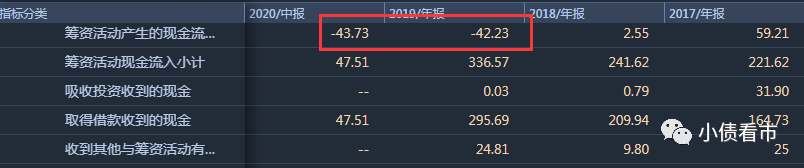

另外,随着大量债务到期,协信远创融资金额已无法覆盖到期债务,2019和2020年前半年其筹资性现金流净额均为净流出状态,说明外部融资环境已恶化。

筹资性现金流情况

在资产质量方面,协信远创还存在存货高、受限资产多、投资性房地产占比较大等方面的问题:

第一、存货高企;

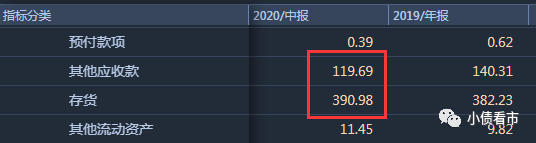

在协信远创的流动资产中存货和其他应收款项规模十分庞大,且开发产品以办公、商业等为主,去化压力大。

截至2020年6月末,协信远创存货为390.98亿元,存在一定去化压力和跌价风险;其他应收款项119.69亿元,不仅对资金形成大量占用,且非经营性往来款占比较高,对公司财务独立性造成一定影响。

存货和其他应收款项

第二、受限资产庞大;

从2017年开始,协信远创的受限资产规模就已超过400亿,近两年来一直维持在460亿以上,其中受限存货和投资性房地产都在200亿以上。

截至2019年底,协信远创受限资产合计476.24亿元,占总资产的51.32%,其中超半数为投资性房地产,资产受限程度高。

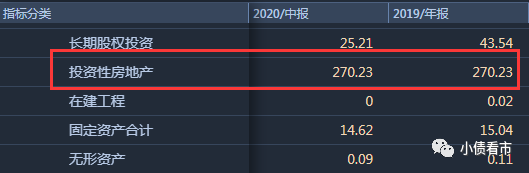

第三、投资性房地产占比较大;

截至2020年6月末,协信远创投资性房地产规模有270.23亿元,投资性房地产公允价值变动受国家宏观经济形势、房地产政策等影响较大,存在一定的估值波动风险。

投资性房地产

流动性趋弱情况下,2019年末协信远创就传出资金链危机消息,其先后与恒大、融创、金科、阳光城等千亿巨头洽谈收购事宜,但最终由于历史遗留问题太多都不了了之。

2020年1月,协信集团旗下有机蔬菜品牌“多利农庄”被曝出欠薪、欠贷事件,导致平台陷入瘫痪、员工无法正常工作。

总的来看,协信远创销售下滑,盈利能力持续恶化;债务负担较重,资金流动性羸弱;债务偿还对股东支持依赖较高,但目前股东内部出现分歧,增加未来发展的不确定性。

03

“五朵金花”之一

作为重庆地区老牌房企,协信曾与龙湖、金科、东原、华宇等并称渝系房企的"五朵金花",并在一段时期稳居全国百强房企之列。

在创办协信之前,吴旭曾就职于重庆建筑管理站任主任科员和工程师,属于科班出身。

江湖传言,包工头出身的金科老板黄红云曾给吴旭打过下手。

协信集团董事长吴旭

协信以商业地产起家,特别是“星光广场”系,在多个城市都有布局。

协信曾是重庆地产界的一面旗帜:1999年在重庆第一个开设样板房、创重庆酒店式公寓之先河、重庆首个实现人车分流的协信天骄俊园……

2011年,吴旭挖来万科干将刘爱明担任CEO,在其带领下协信扩张迅猛,稳列全国50强席位,并于2014年成功突破百亿销售额。

值得一提的是,2014年吴旭曾因卷入华润宋林案而协助调查,不过最终平安归来。

2015年,刘爱明离职后吴旭带领协信开启了新一轮扩张之路,提出"去房地产化",确定了“不动产是基础、金融是桥梁、科技是未来”的转型战略,切入产业地产、金融资管等多个领域。

随后,协信与启迪控股成立启迪协信,进军产业地产;2016年11月引入绿地成立协信远创。

然而,协信重点发力的商业地产项目,由于资金沉淀多,开发周期长,近几年公司现金流压力陡增。

一直以来,吴旭都有一个上市梦。早在2011年协信就提出要上市,但先后两次打算赴港IPO都没能如愿。

2017年,吴旭斥巨资控股A股上市公司狮头股份,计划将物业平台天骄爱生活“曲线上市”,但最终因狮头股份股东纠纷产生的诉讼,借壳未成功。

当年12月,绿地控股50亿元获得协信远创40%股权,尽管协信解释此举是为了上市做准备,但外界普遍认为这是在通过引入战投缓解资金压力。

受房市调控政策影响,随后市场开始出现下滑,协信与其他渝系房企差距也越来越大,人事频繁动荡,其中推动协信上市及转型的常务副总裁、多利农庄总裁、协信地产联席总裁等高管相继离职。

上市未果、资金链紧张、人事剧震,协信的资金链危机仿佛越来越深远,不得已之下其开始出售资产续命。

2018年,协信将手上的重庆大竹林项目大部分股权卖给了融创;2019年协信昆明小水井项目停工;同年7月协信湖州项目出售给广东海伦堡;2020年1月重庆龙兴的协信哈罗国际60%股权易手阳光城。

2020年4月,协信44亿再卖身给新加坡CDL,以缓解资金的燃眉之急。

然而,偿债压力巨大叠加疫情,协信却成了CDL的重担,CDL内部也因是否继续投资协信产生分歧,并进行债务重组。

回过头来,再看当年的竞争对手已经望尘莫及,协信曾与龙湖、金科并称“渝派房企三甲”。如今龙湖迈入两千亿俱乐部,金科紧追其后,只剩协信远远被落在百名开外,不禁让人唏嘘。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市