作者:刃海

来源:不良资产大全(ID:gh_d6123a2f1168)

一、出让方依然较为集中

九十月共成交6期,其中建设银行3期,平安银行3期。

建行的3期可谓诚意十足:账龄在M7-M10之间,本金余额在约1,300万至6700万不等,其中有2期账龄M7的处置程序还处于未诉讼阶段。这对于受让方/处置方来讲相当友善,因为相比较已经诉讼甚至已经终本的标的,处置方会有更多的处置路径和渠道组合可以选择。

当然这3期的价格相对也很可观:基本以五折左右的价格被对应区域的地方资产管理公司收入囊中。不过按照目前银行清收处置状况来看,这个价格基本可以保障成本,如果在个贷处置领域有一定业务积累的话,年度累积现金流YTD估计会在10个月左右回正。

建行这3期个贷不良资产,如果硬要说有什么缺点的话,只能说相较于其他已经成交的大部分银行个贷不良,件均要小很多,基本在十万块以下。但是相较于很多其他金融机构的不良或者银行的很多信用卡不良,这个件均还算可以接受。

平安银行的3期则延续了平安银行薄利多销的老传统:高账龄、高总额、低价格。其成交价格预估都在一折左右。

二、资产区域及受让方也依旧十分集中

从区域的角度来看,这6期依然集中在北京、珠三角和川渝等核心城市。

从受让方角度看,在总计25期中,在其他地方资产管理公司都浅尝辄止或持币观望的情况下,广投资产、江西资产分别收购4期,广州资产收购3期,三家地方资产管理公司基本占据半壁江山。另外,除了山西金资拿下了2期外,剩下的12期被银河、华融、东方3家金融资产管理公司和9家地方资产管理公司分别收入囊中。

此外,自从九月出现首个成交总价千万级的个贷不良后,这两个月千万级的个贷不良也大量涌现。

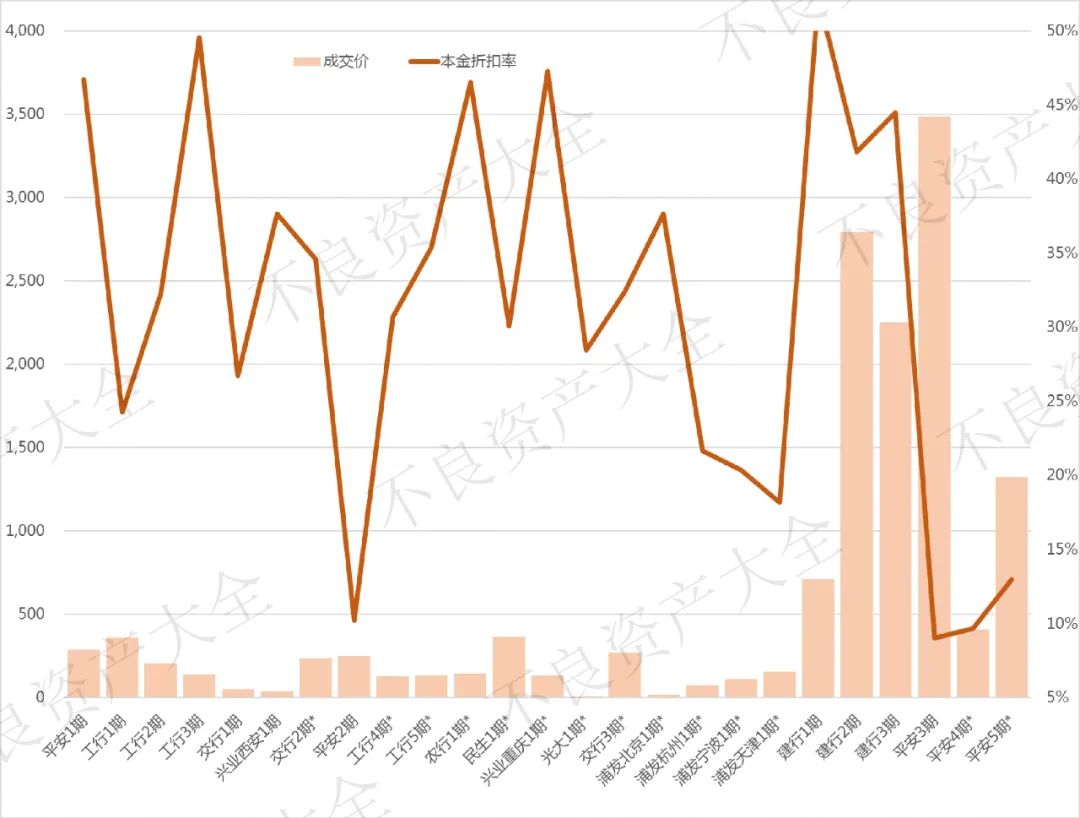

已经成交的25期不良资产成交价与本金折扣率

(*非真实值为估计/推测/猜测值)

三、道路曲折,未来可期

在《财政部对十三届全国人大四次会议第3388号建议的答复》中,财政部表示“《通知》印发后,试点工作平稳开展,成交规模和价格均高于预期,市场主体踊跃参与。银保监会正在研究进一步放开参与试点的机构和不良贷款的范围,进一步激发市场活力。”这说明目前的成交状况已经超过了财政部发文之前的预期,也正因为如此,进一步开放试点才变得有意义。

另一方面,银行个贷批量转让试点大半年以来,价格较高一直是围绕在市场上空的一朵乌云。甚至银行个贷不良价格还带动其他金融机构个贷不良价格水涨船高。能够抑制通货膨胀釜底抽薪的办法无疑是增加供给,而中小银行对于个贷不良处置的灵活度要高于大型银行,倘若短期内真的允许更多银行参与到这个市场中,必然会扭转目前价格畸高的困局。

目前来看,个贷不良行业现在需要面对的局面无疑是相当复杂的。一方面可谓困难重重:从居高不下的价格,到处置渠道的拥堵;从银行惜售到其他金融机构产品的良莠不齐,无一不在展现出行业环境的险恶。而另一方面,金融行业高速发展期过后,集中大量清理不良资产又是金融行业周期性发展的大势,这个行业上升期已经来临是毋庸置疑的事实。这两个层面相互交织,使得要在这个风口行业分一杯羹,不会像在高速发展期的其他行业那么简单。这就要求我们从业机构和从业人员不但要有更好的专业能力,还要有更好的应变能力和更大的韧性。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“不良资产大全”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

不良资产大全

不良资产大全