作者:政信三公子

来源:政信三公子(ID:whatever201812)

大家好,我是三公子。

(一)

今天想到个好玩的事情,噗嗤就笑出声来。中年金融民工就是这么变态,自己逗自己,穷开心。

乌有朝有位老秀才,又刚又硬那种,突然有一天在路边吹牛。因为用语滑天下之大稽,听众不以为杵,图个乐子。

过了没几天,有七品官上报内阁:

今闻民间议论纷纷,系某老秀才路边吹牛。虽不应该,但说的话不无道理。不敢隐瞒,特禀之。

如果内阁无感,那么算逑。

如果内阁反感,申斥几句老秀才别多嘴就是了。

总之,无伤大雅的小插曲。

如果内阁表示感兴趣,嘿嘿,一封封折子像雪花一样纷纷飞进来了。

今天七品上奏,明天六品进言,后天五品谨呈,一直到最后,实权二品大员们的奏折都掺合进来了。

一直到庭议召开。

有时候挺有意思的,阿拉巴契亚山脉脚下住的老秀才,路边吹个牛,就能在太平洋西岸引起一场龙卷风。

对方向你丢了肥皂。捡不捡?真是个难题。

(二)

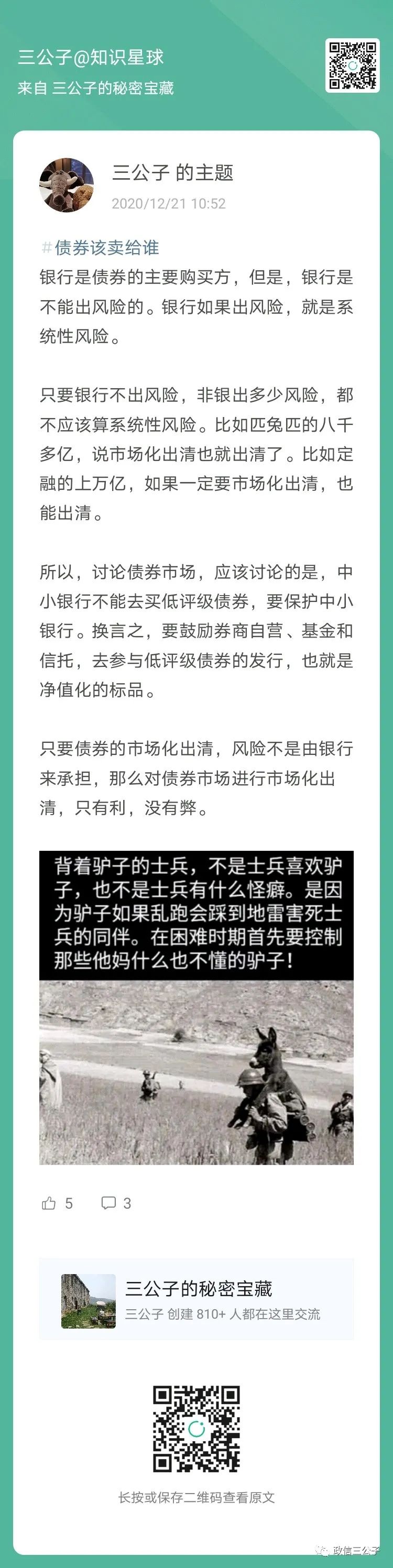

关于债券市场的风险,我有一点自己的观点。既然未来的风险无法避免,那么转移就好了。

让不能承受风险的中小银行退出,让风险承受能力更高的散户资金进场。如果高风险必须对应着高收益,那么债券打折就可以了。

具体分析如下:

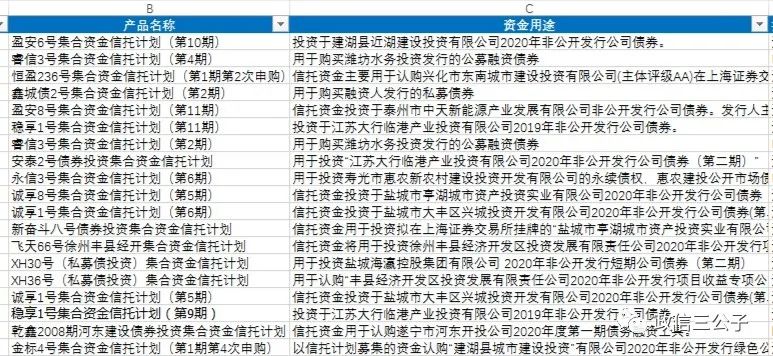

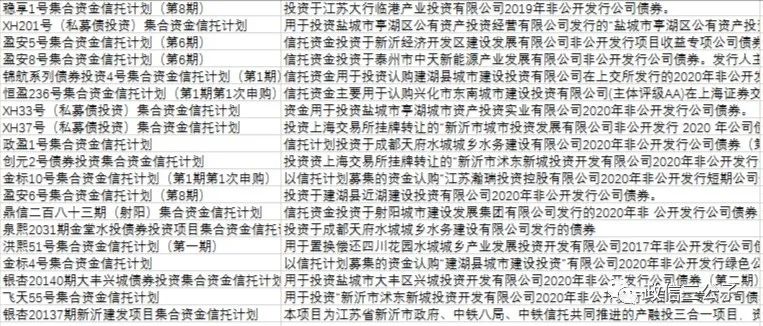

另提一句,2020年6月到12月份,集合信托去投资标准化债券的产品信息梗概如图:

如想吃瓜劲爆点的内容,移步知识星球即可。公众号受众太广,不便嘿嘿嘿。

(三)

曾经的中国500强之一,玉皇化工破产清算了。债权人群体合计申报的债权近420亿元,但现金清偿率不足12%,打了1.2折。

产业类企业,市场化出清的折扣,适度参考。

类似的国企也有,盐湖省有一家已经破了的,南边还有一家在苦撑的。破了的那家就那样了,不破不立。苦撑的那家,另起炉灶也是条思路。

(四)

之前《这次不一样》的读书笔记分两部分,聊了内债,还没聊银行,今天补上。

作者通过66个国家和地区的核心样本发现,银行危机无论对富国还是穷国都毫不留情。

银行危机几乎总是导致税收收入的大幅下滑。导致赤字攀升的因素包括:

实施自动稳定器财政政策,执行逆周期财政政策,因风险溢价上升或评级下降导致利息支出上升等。

银行危机过后的三年后,政府的真实债务率平均要攀升86%(即,如果危机前的政府债务是1000亿美元的话,危机后就是1860亿美元)。

戴蒙德和迪布维格提出:存款保险可以防止银行挤兑。

但是他们的模型并未说明,如果没有有效监管,存款保险会诱使银行过度承担风险。

银行挤兑只是说明,向不特定公众或特定对象借款的高杠杆机构具有脆弱性。2007年到2008年的美国金融危机原因在于:

在传统上受到监管的银行机构之外,有很多金融企业借来短期资金并投资于缺乏流动性的产品。这类企业面临挤兑问题从而引发了危机。

金融危机不仅会引发衰退,更多的是成为一个放大机制。产出的下滑,财富的缩水会导致一系列银行贷款违约,造成银行信贷萎缩,进一步是产出下滑,债务违约,周而复始,循环不断。

银行危机还通常伴随着其他危机,比如汇率危机,国内外债务危机,通货膨胀危机等。

伯南克-格特勒模型说明了因借贷双方的信息不对称,金融市场并不完美,从而容易放大货币政策的冲击。

因负面的生产力冲击导致的财富缩水会对产出产生巨大影响。原因是企业被迫缩减投资规模,由于留存收益下降,企业无法获得相对便宜的内部资金,不得不使用很贵的外部融资支持大部分投资项目。衰退时的抵押品价值下跌,又通过金融体系放大了冲击程度。

回顾1900年到1944年大萧条前后美国的银行数目变化,可以发现:

1922年,美国银行数目达到最大值的3万家。随后的1925年,美国房价见顶并开始下滑。

1929年美国股票市场见顶并随即下跌。1932年美国银行数量见底,腰斩至1.3万家。

美国的例子很关键:

银行最火之后,地产见顶。

股票见顶之后,银行最冷。

自第二次世界大战以来,面对系统性银行危机,无论是发达经济体还是新兴市场经济体,最常用的政策应对措施就是对银行部门开展救助成败各异求助手段,包括:

购买问题银行的不良资产,让其它稳健的机构并购问题银行,政府直接收购问题银行或几种方式的组合。

在很多情况下,这些措施都会造成严重的财政后果,尤其是在危机发生之初。但是银行危机对资本市场特别是房地产价格和实体经济的影响有滞后效应,且迁延不止。毫无疑问,政府收入会受到严重的负面冲击。

通过对比第二次世界大战以来138次银行危机的情况,我们发现:

在银行危机之前的年份里,政府年度财政收入增长非常强劲,在危机当年急速恶化,并在危机之后的几年里持续下滑。

所以,银行危机的真正遗产是导致公共债务激增,这大大超过了人们普遍关注的巨额直接救助成本。

上面这部分有些枯燥,但对预判未来趋势至关重要。所以多啰嗦几句。喜恶随意,不喜跳过即可。

(五)

最后必然是happy ending。

网络上看到两张图,金融大叔真不容易啊。

看完图,莫名的慌了。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“政信三公子”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 听说有人路边吹牛

政信三公子

政信三公子