中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:小债看市

来源:小债看市(ID:little-bond)

发轫于汕头,兴盛于深圳,得益于大湾区红利的龙光集团,近年来以黑马之姿一路狂奔,但其高价拿地疯狂扩张背后隐忧浮现。

1月14日,据彭博消息,龙光集团(3380.HK)称公司没有任何美元私募债,正在筹备发行中票。

此前,市场传言称龙光集团有30亿美元私募债,被机构疯狂施压要求提前还债。

受此消息影响,龙光集团多只美元债出现异动,其中“LOGPH 5 3/4 01/14/25”报价75.484,下跌7.526%,收益率16.469%。

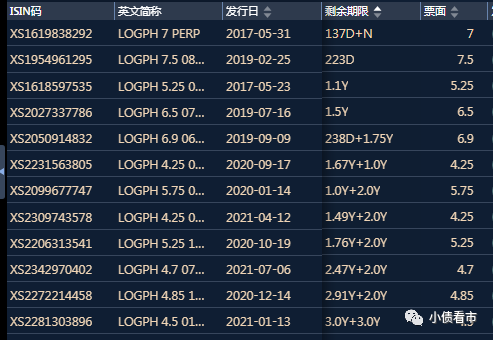

《小债看市》统计,目前龙光集团存续12只美元债,存续规模36.8亿美元,其中今年8月将有一笔3亿美元债到期。

存续美元债

从发行票息看,龙光集团融资成本较低,2021年上半年其新增借贷平均成本为4.6%,期末加权平均借贷成本为5.4%。

去年末,惠誉发布评级报告,确认龙光集团长期发行人信用评级为“BB”评级,展望“稳定”。

在境内债方面,主要由龙光集团子公司龙光控股发行,目前存续18只,存续规模206.14亿元,一年内到期规模有50.26亿元。

值得注意的是,近日龙光集团大规模裁员一事引发业内广泛关注,有被裁员工拉横幅抗议,横幅显示“龙光以房屋质量问题为由,非法大面积辞退员工”。

据官网介绍,龙光集团创立于1996年,于2013年在香港联交所主板上市,是一家致力于构建美好生活的城市综合服务商。

龙光控股是龙光集团在境内最主要的运营主体,主营房地产开发、物业投资及工程施工。

龙光集团官网

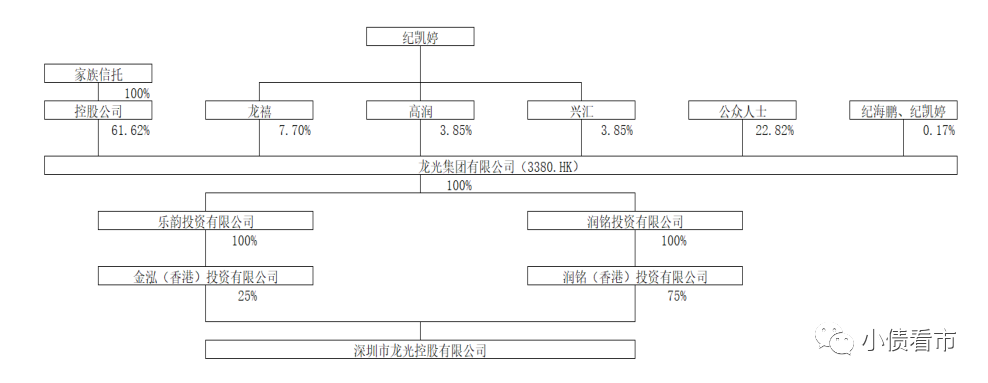

从股权结构看,纪海鹏和女儿纪凯婷通过家族信托实际控制龙光集团,是龙光实际控制人。

股权结构图

2020年,受益于重仓“粤港澳大湾区”的红利,龙光集团跻身“千亿俱乐部”。

2021年,龙光集团归属公司股东权益的合约销售额约为1402亿元,同比增长16.2%,但未完成1448亿元年度目标。

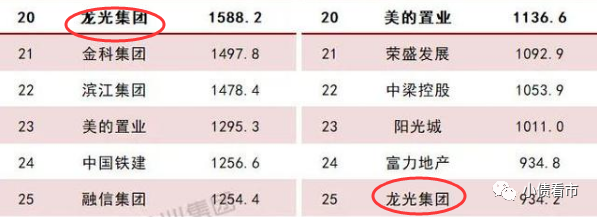

据克而瑞数据,2021年龙光集团以1588.2亿操盘金额在房企中排第20位;以934.2万平方米操盘面积位居第25名,属于TOP20大中型房企。

克而瑞数据

在土地储备方面,2021年上半年龙光集团新获取项目27个,应占权益总建筑面积约363.34万平方米。

截至去年6月30日,龙光集团土地储备总建筑面积约8555.74万平方米,平均土地储备成本为每平方米5382元。

若以货值计算,粤港澳大湾区及长三角区域占比约为85%。

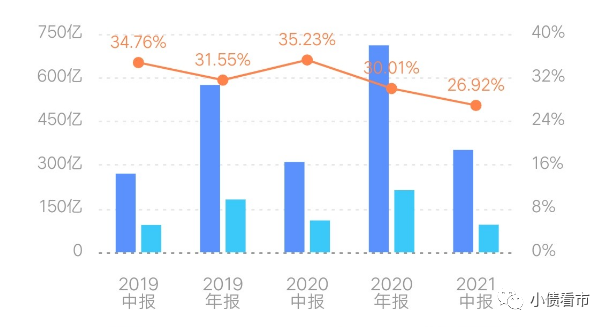

2021年上半年,龙光集团实现营收351.65亿元,同比增长13.3%;实现归母净利润61.82亿元,同比微增0.4%。

近年来,受结转项目区域分布影响,龙光集团整体营业毛利率呈下行趋势,2021年中期降至26.92%,但得益于良好的项目布局,整体保持在较高水平。

毛利率水平

截至2021年中,龙光集团总资产为2897.95亿元,总负债2190.2亿元,净资产707.76亿元,资产负债率75.58%。

从房企融资“三道红线”看,龙光集团剔除预收款后的资产负债率为69.8%,现金短债比为1.8,净负债率为61.4%,全部实现绿档。

《小债看市》分析债务结构发现,龙光集团主要以流动负债为主,占总债务的69%。

截至同报告期,龙光集团流动负债有1519.84亿元,主要为其他流动负债,其一年内到期的短期债务合计115.48亿元。

相较于短债规模,龙光集团流动性较好,其账上现金及现金等价物有404.43亿元,可以覆盖短债,短期偿债压力不大。

此外,龙光集团还有670.36亿非流动负债,主要为长期借款,其长期有息负债合计623.46亿元。

整体来看,龙光集团刚性债务规模有738.94亿元,主要以长期有息负债为主,带息债务比为34%

有息负债逐年增长,龙光集团融资成本不断上升,2020年该指标高达20.51亿元,对公司盈利空间形成一定侵蚀。

近年来,龙光对外融资需求不断提高,其融资渠道多元化,主要依赖于银行借款和发债,还通过应收账款、股权以及股权质押等方式融资。

去年末,龙光集团向合格投资者发行6.65亿元资产支持证券CMBS,发行期限12年,票面年利率5.2%。

龙光成为自监管部门支持优质民营房企发债政策出台以来,继龙湖、碧桂园之后国内第三家成功发债的民营房企。

值得注意的是,龙头集团少数股东权益与少数股东损益占比不匹配,存在一定“明股实债”嫌疑。

截至2021年中,龙光集团少数股东权益已达252,2亿元占比36%,较2020年末增长38%;少数股东损益为3.19亿元,较2020年末有所减少。

总的来看,龙光集团毛利率虽逐年下滑,但整体业绩和盈利能力尚可;刚性债务规模较大,财务费用支出增加。

1996年,在房地产行业蓬勃发展初期,纪海鹏家族在汕头创立龙光建安,后进军深圳房地产,并将业务扩张至整个珠江三角。

2000年,龙光建安启动占地776亩的汕头城中村改造项目“金禧花园”,在汕头一举成名,纪海鹏由此发家。

三年后,龙光建安以2.86亿元竞投得深圳市宝安中心地块,成为宝安中心区的“地王”,掀开了异地扩张的序幕。

随后,龙光扩张业务版图,并逐渐进入佛山、南宁、广州、惠州、珠海及中山等房地产市场,确立了以珠江三角洲为核心发展的战略布局。

龙光集团董事长纪海鹏

另外,龙光集团还进军高速公路建设领域,以BOT形式投资建设了四个项目,总投资达367亿元。

2009年后,龙光逐渐完成重组并成功收购深圳优凯思,2011年将总部搬至深圳。

2012年9月,龙光地产香港公司成立,为筹备上市做最后的准备。历经一年半的努力,2013年12月龙光集团登陆资本市场。

近年来,熟练斩获“地王”的龙光,在深圳龙华、光明乃至前海抢下多宗“地王”。

2014年12月,龙光以总价46.8亿元拿下位于深圳市龙华白石龙区域的A802-0305号住宅用地,折合楼面地价2.51万元/平方米,溢价率高达85.3%。

2015年,龙光又以112.5亿元拿下龙华红山地块,成为当时的深圳总价地王。

2016年,龙光再度刷新纪录,以140.6亿元拿下深圳市光明新区一商住混合用地块,成为全国总价地王。

值得注意的是,龙光敢于多次拿下“地王”,都离不开“金主”的支持,其背后闪现着浙商银行、平安大华等机构的身影,存在“明股实债”嫌疑。

2021年上半年,龙光还在土地市场上高举猛打,其在深圳首轮集中供地中豪掷80亿成最大赢家。

然而,去年下半年龙光集团便鲜少露面,其仅在汕头以7.08亿元的总价竞得一宗宅地。

随着深圳房价降温,龙光区域发展的高周转红利逐渐褪去,其高价拿地扩张的背后,面临着高杠杆、高风险、高负债等一系列问题。(作者微信:littlebond1)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市