西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:小债看市

来源:小债看市(ID:little-bond)

发轫于福建,后迁至上海的融信中国,在业内有着“地王收割机”称号,而此前其高价拿地、高负债风险开始释放。

展望负面

近日,融信中国(03301.HK)连遭两大国际评级机构下调评级。

4月12日,标普将融信中国的展望从“稳定”调整至“负面”,同时确认其“B+”长期发行人信用评级。

标普认为,在未来12个月内,融信中国的毛利率不太可能出现显著复苏,公司仍有大量低利润项目需要确认;其在高线城市的高增长愿望可能阻碍削减债务。

无独有偶,几乎同一时间,惠誉也在官网发布报告称,已将融信中国的长期外国货币发行人默认评级(IDR)的展望从“稳定”下调至“负面”,并确认评级为“BB-”。

评级展望被下调背后,映射出融信中国盈利水平大幅下滑,财务杠杆再度升高的业绩。

2020年,融信中国实现营业收入483.03亿元,同比下滑6.14%;实现归母净利润24.28亿元,同比下滑23.02%;负债比率由2019年末的70%上升至83%。

财务摘要

对于业绩大幅下滑,融信中国表示一方面疫情冲击下项目结转进度受阻,其2020年交付物业建筑面积同比下降逾三成;另一方面由于部分结转的收购项目销售毛利率较低所致,以及受限于现价调控政策。

值得注意的是,这是融信中国自2017年以来业绩首次出现下滑。

在降级、业绩爆雷后,融信中国存续美元债也出现异动,其2024年到期的优先票据跌幅创记录。

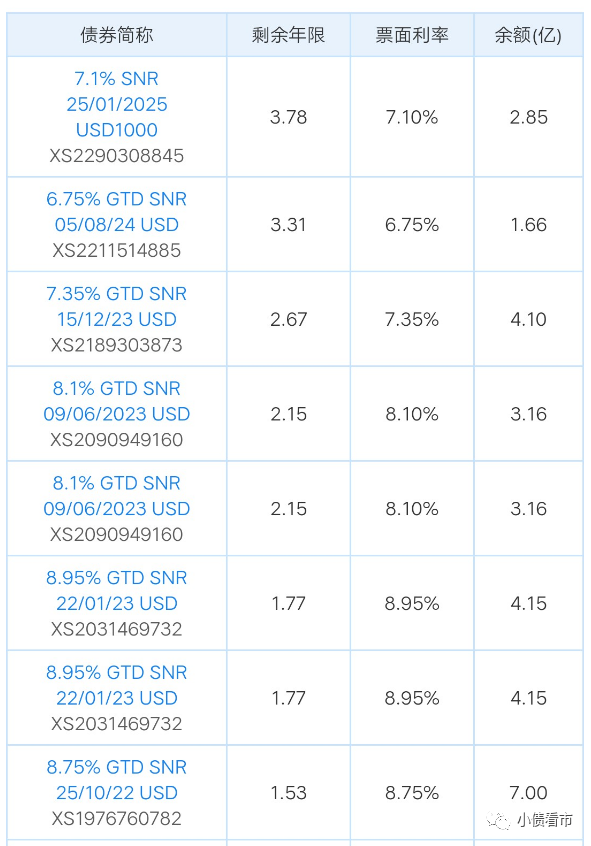

《小债看市》统计,目前融信中国存续美元债10只,存续规模37亿美元,其中有两笔债券票息高于10%,有4只债券将于一年内到期。

存续债券情况(部分)

高价拿地 高负债风险

据官网介绍,融信集团于2003年成立,总部位于上海,2016年1月于香港联交所上市。

融信聚焦房地产主业,通过地产开发、物业服务、景观工程、资管运营等业务板块,实现全产业链协同发展。

2020年,融信中国取得签约销售金额共计1551.7亿元,同比增长9.8%,擦线完成年度目标,但增速却达上市以来最低。

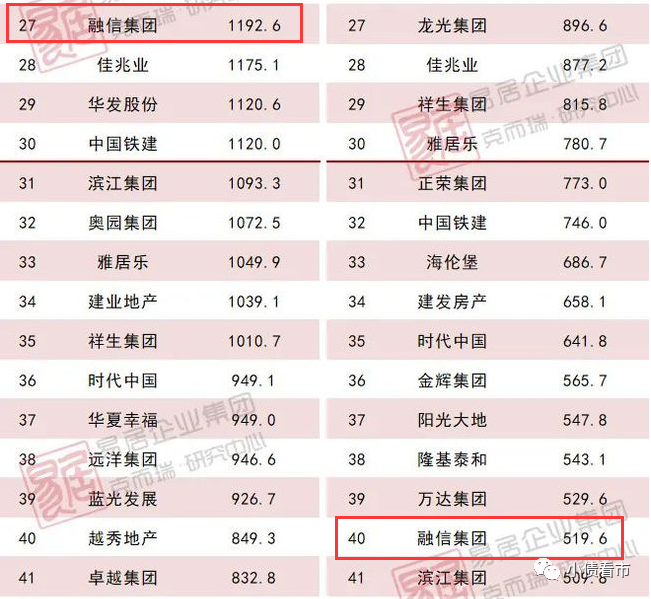

据克而瑞数据显示,2020年融信集团以1192.6亿操盘金额位居房企第27位;以519.6万平方米操盘面积位居第40位。

克而瑞房企销售排名

2015-2019年,融信中国销售增幅分别为33.15%、107%、103.9%、73.35%和15.94%,可以看出近年来其销售增速每况愈下。

2020年业绩大幅下滑,除了疫情和房地产调控原因外,融信中国前些年高价拿地也是直接导致利润下滑的诱因之一。

2016年,融信中国登陆资本市场后,开启了一波“补仓”行为,其中拿了不少地王项目和高价地。

当年,融信中国在全国收割了21块土地,增加土储超500万平方米,拿地均价高达8650元/平;2017年又大手笔拿了78个项目,新增总建筑面积1481.53万平方米。

近年来,融信中国“地王后遗症”显现,高价拿地、高负债的风险开始释放,超高土储成本大幅压减了项目的利润空间。

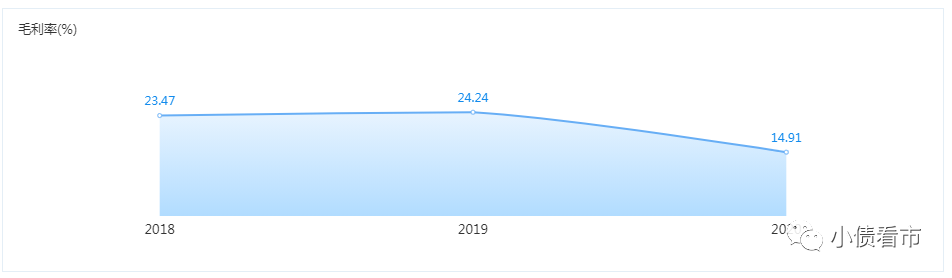

相较于同行,融信中国的销售毛利率和净利率一直比较低,2020年毛利率更是由24.3%骤降至14.91%,几近腰斩。

销售毛利率

截至2020年末,融信中国总资产为2332.49亿元,总负债1825.9亿元,净资产506.59亿元,资产负债率78%。

从房企融资新规“三道红线”来看,融信中国剔除预收款项的资产负债率为69.9%,净负债率82.8%,现金短债比为1.2,半年之内由“黄档”降为“绿档”。

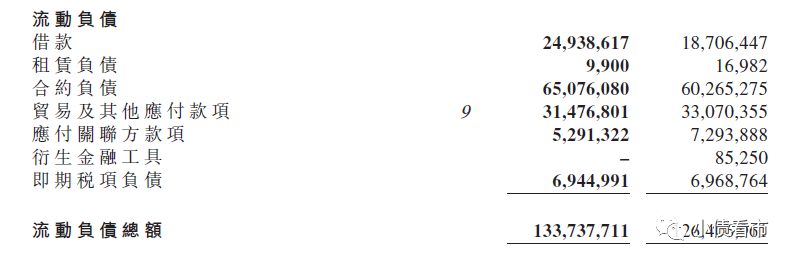

《小债看市》分析债务结构发现,融信中国主要以流动负债为主,占总债务的73%。

截至2020年末,融信中国流动负债有1337.38亿元,其一年内到期的短债债务有249.39亿元,同比增长33%。

流动负债情况

相较于短债压力,融信中国的流动性尚可,其账上现金及现金等价物有198.55亿元,较2019年末大幅下降42%,非受限现金短债比为0.8。

除此之外,融信中国还有488.52亿非流动负债,主要为长期借贷,其长期有息债务有469.21亿元。

整体来看,融信中国刚性债务合计718.6亿元,主要以长期有息债务为主,带息债务比为39%。

在偿债资金方面,近年来融信中国主要依赖于外部融资,尤其是高频发行美元债,且发债成本较高。

总得来看,2020年融信中国业绩大幅下滑,销售增速创新低,销售毛利率较低;“地王后遗症”显现,高价拿地、高负债风险开始释放。

“地王收割机”

莆田欧氏家族草根起家,一门三富豪,在当地坐享盛名,就是在国内家族企业中也算是凤毛麟角。

欧宗洪有两个哥哥,老大是欧氏集团创始人欧宗金,老二是正荣集团创始人欧宗荣,他在家中排行第三,当地人称“欧老三”。

上世纪80、90年代,跟随改革开放的浪潮,欧氏两个大哥先行外出谋生。一开始他们在建筑工地施工,之后便开始承接工程,欧氏兄弟从“桥路业务”切入,由此获得了第一桶金。

后来,成年后的欧宗洪也凭借兄长铺好的道路,涌入创业大潮中。

2000年,欧宗洪正式进入地产业,投资建设了莆田市当年的第一高楼“观桥御景”楼盘;三年后他转战福州开拓市场,成立了融信中国的前身。

然而,在融信刚成立的几年里,欧宗洪基本没什么作为。直到2007年全国房价出现增长,开发商积极抢占土地市场。

2007年,欧宗洪在一场土拍上,以15.5亿元总价、每平方米9953元楼面价拿下当时的福州单价“地王”项目。

戏剧性的是,拿下“地王”的次年,国家出台楼市调控政策,福州楼市成交量“腰斩”,欧宗洪不得不以损失7000万元土地定金的方式,将地块退回以挽回损失。

此后十年间,欧宗洪带着融信深入福建漳州、厦门等市场,并向长三角区域上海、杭州等地“探路”,2013年进入了全国地产TOP50行列。

2016年,融信迎来高光时刻,45岁的欧宗洪抢先在二哥的正荣集团之前上市了。

上市后,融信中国总部从福建迁至上海。在欧宗洪的带领下,融信开启“土地收割”模式,由于高价拿地,他也被业界冠以“地王收割机”的称号。

然而,“历史总是惊人的相似”,2016年底逢上海楼市“限价”政策,融信以天价拿下的“上海地王”又一度被套牢。

2018年,融信中国合约销售从502亿大幅增长至1218亿,首度突破千亿大关。

近年来,融信中国的“地王后遗症”逐步显现,高价拿地、高负债风险始终随行在欧宗洪左右。

在这期间,欧宗洪进行高频次的发债,用于流转现有债务再融资。

另外,融信中国少数股东在净利润中获得的损益占比,明显低于在权益总额中的占比,存在“明股实债”嫌疑。

今年以来,不少“闽系”房企纷纷爆雷,前有禹洲,后有融信,闽系一贯激进的高杠杆、快周转模式,在房地产调控和融资新规下风险开始暴露。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市