最及时的信用债违约讯息,最犀利的债务危机剖析

作者:rating狗

来源:YY评级(ID:YYRating)

以2022年2月7日存续有估值(中债估值)债为基准,剔除违约主体债、剔除YY评级9-10的主体债、剔除期限在0.1以下债券作为债券池。按中债估值(若为行权债使用行权估值)划分收益率区间,并对各区间收益率债券的分布做出统计描述。

01 整体分布

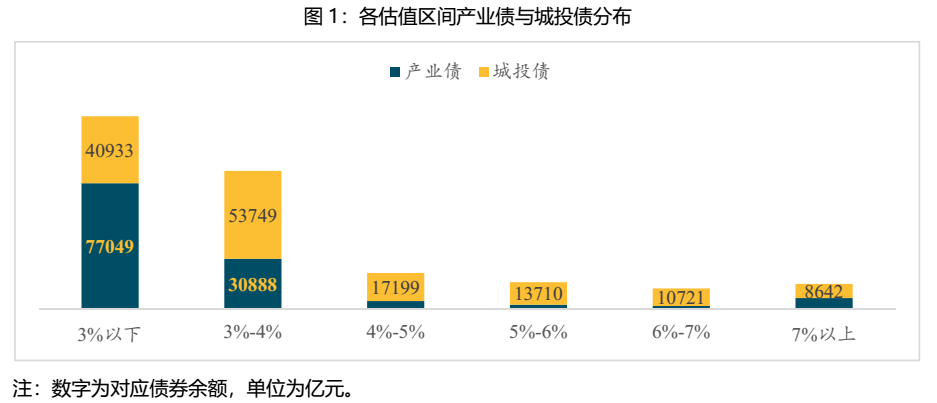

从各个收益率区间债券余额来看,低收益资产仍占据绝对部分,高收益资产规模小,另外,城投债债市主力地位稳固,产业债仅在收益率3%以下区间占据大头,且发债主体多为大型央企,利率债属性强。

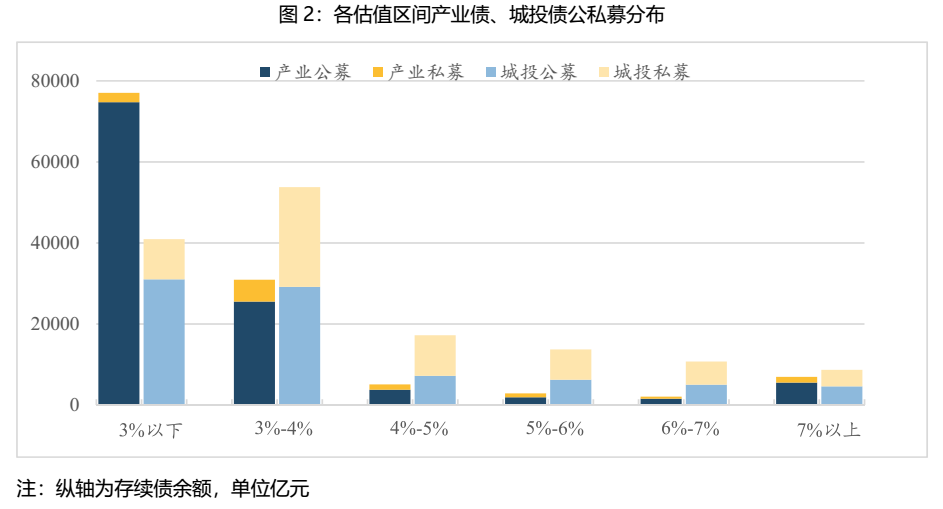

若分公私募来看,以4%为分割线,4%以下绝大多数为公募债,收益率自4%往上走后,公私募债分布趋于一致,但在偏高收益领域,私募债占据主导,结合主体类型,在4%以上收益率的城投债中,大多数为私募债,整体分布符合逻辑。

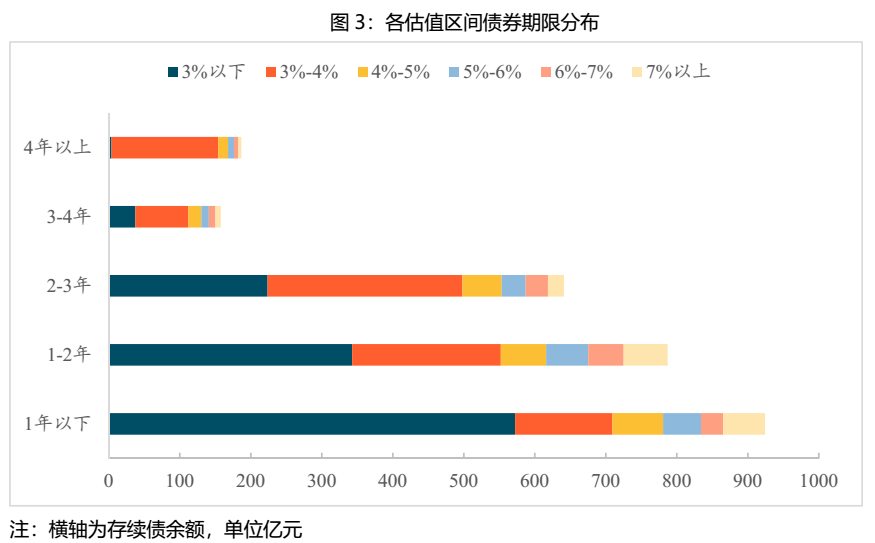

结合期限来看,收益率与期限匹配程度较高,短久期债券收益率水平偏低,中长久期可选择性不多;同时部分短久期(如1年以下)、收益率在6%以上债券集中在贵州地区、东三省及地产行业,风险偏高。

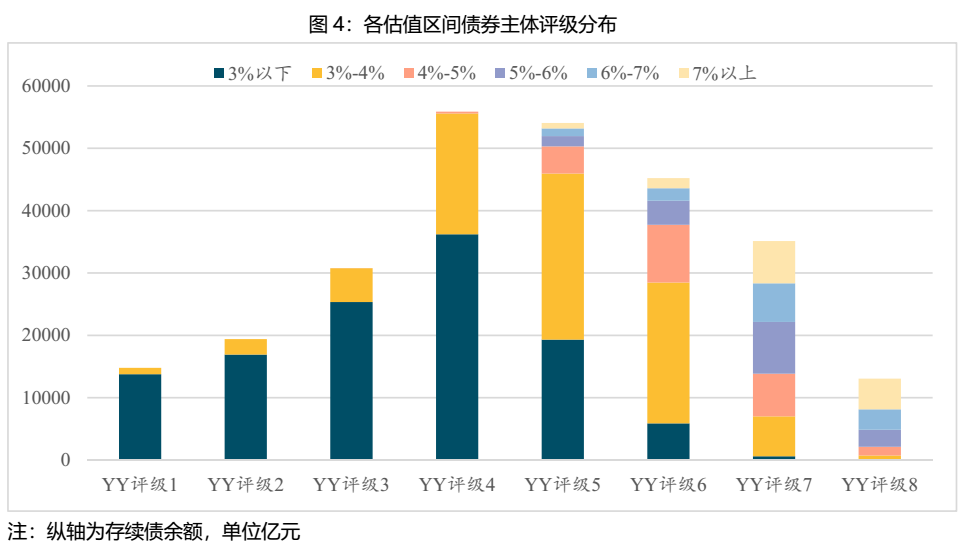

评级来看,收益率区间与评级整体呈现正相关,随之主体资质的减弱,收益率提升,收益率5%以上的集中在YY评级5-YY评级8的区间,YY评级7-8的主体债券大多为偏高收益债,在保证一定收益率水平(如收益率在4%-6%范围内)又不过度下沉的情况下可以选择YY评级5-7范围内的主体所发行的债券,适当降低收益标准(如3%-4%也在可接受范围)则可以选择YY评级4主体债券。

根据以上大致的分布,我们选择满足一定风险控制(YY评级在4-7)、一定收益水平(收益率在3%-6%范围内)、一定久期(期限在1-3年)的债券,来观察这些债券的具体分布如何,以提供一定的区域或行业选择及债券配置可能。

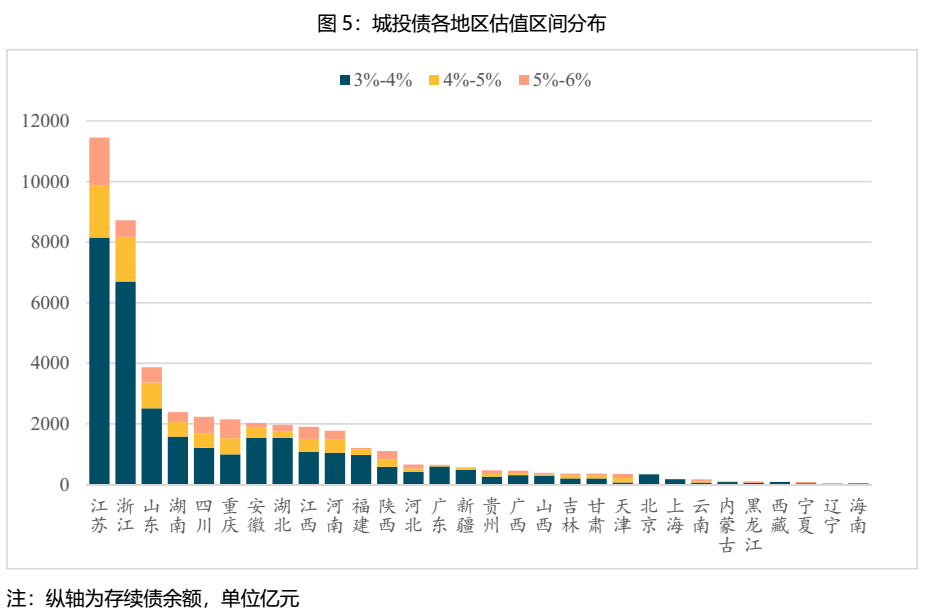

02 城投债

在控制评级和期限的情况下,多数省份的债估值区间均以3%-4%为主,特别是在江苏、浙江两地,江、浙两地作为城投债大省,深受投资者青睐,债券估值水平也整体偏低;天津、云南、宁夏等地债券则以5%-6%以上为主,另外,四川、重庆、陕西等地债券估值在4%-6%区间占比也偏高。

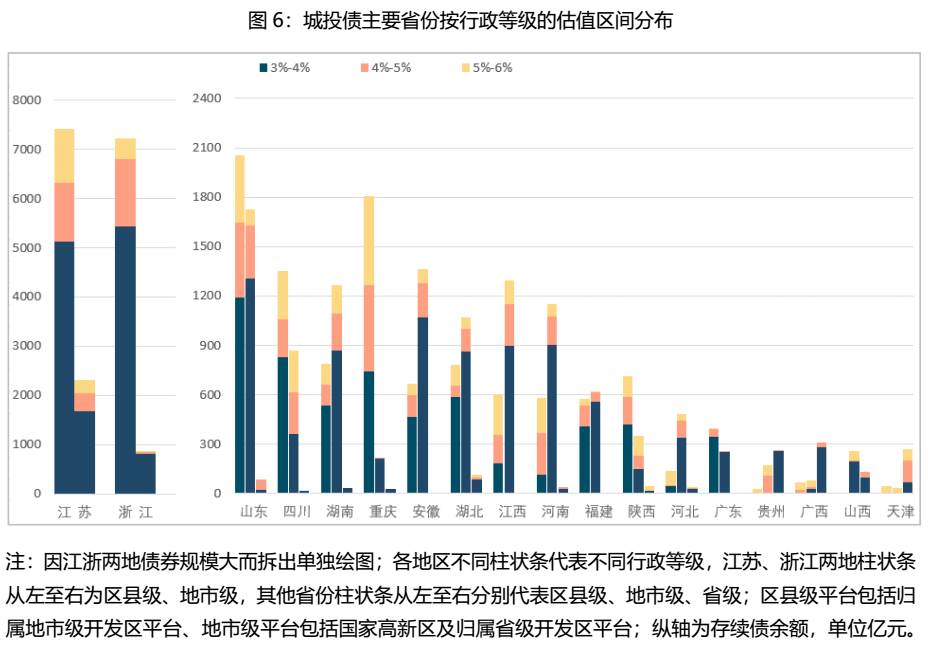

区分行政等级来看各地债券估值分布:

①江浙两地多为区县级平台(含市级开发区平台),地市级平台债券较少(多为估值3%以下债券),省级平台因收益率基本在3%以下未在图中;

②中部五省(湖南、安徽、湖北、江西、河南)以及福建、河北等地以地市级平台债券为主,且地市级平台债券收益率区间在3-4%较多,其中江西、河南两地区县级平台收益率偏高;

③四川区县级与地市级平台收益率多在4%以上;

④重庆因属直辖市,债券以区县级为主,也多在4%以上,且其5%-6%这个区间的债券占比较大;

⑤债务较重的天津、贵州两地满足初始条件的债则多为省级平台(天津的省级平台收益率也多为4%以上),县级地市级平台收益率多为5-6%区间。

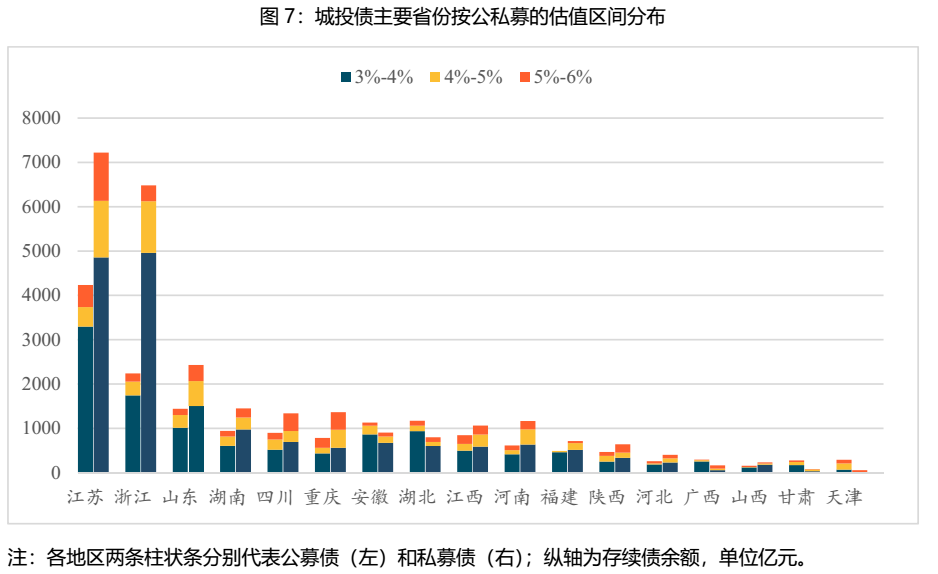

若区分公私募债,大多数地区以私募债为主,特别是浙江地区,3%-4%的私募债占据大部分份额;四川、重庆、河南、陕西等地私募债则多在4%以上,且四川、重庆5%-6%的债券占比偏大;天津地区则以公募债为主,且估值区间集中在4%-6%区间。

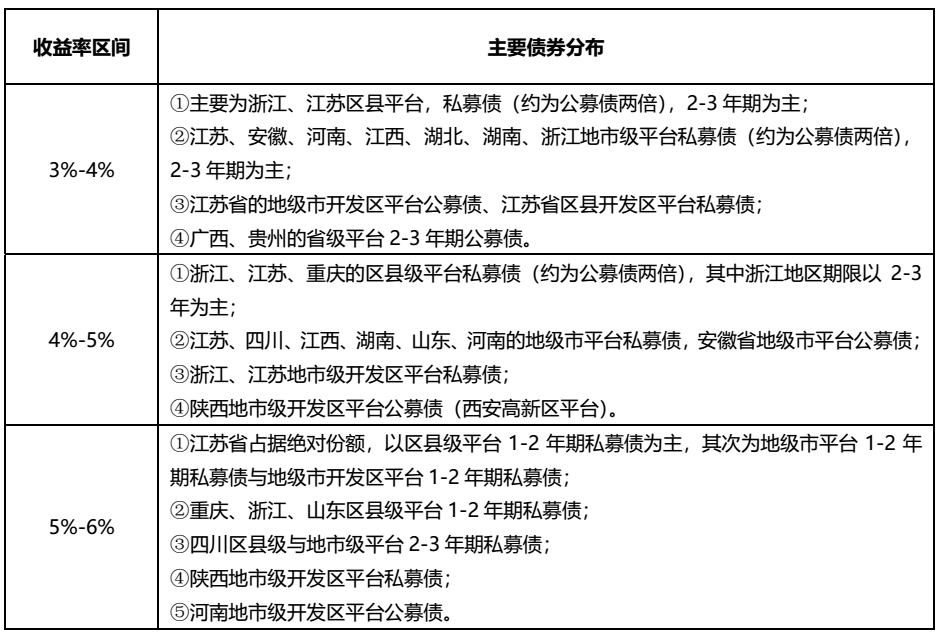

综合以上分布情况来看,可以大致整理出不同估值区间城投债券的主要归属情况,如下表:

03 产业债

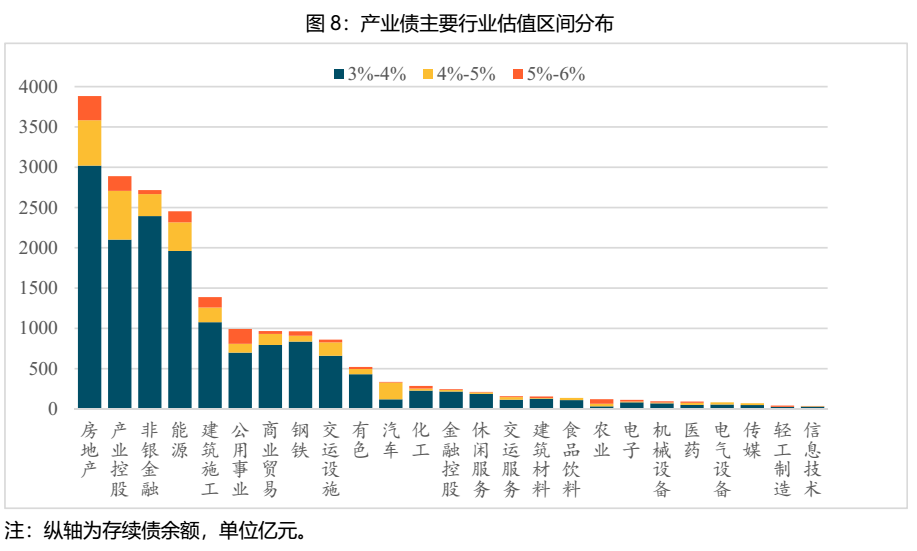

产业债整体,以房地产、产业控股、非银(租赁公司为主)、能源、建筑施工行业债券为主,其中房地产业债券占比20%左右。在控制评级和期限的情况下,多数行业收益率大多在3%-4%的区间,地产债、产业控股平台、非银企业、能源企业(主要是煤炭)为主要发债行业,其中产业控股平台与地产企业债券中4%-5%区间较多;汽车4-5%区间债券占比最大,农业行业5-6%区间债券占比最大,但以上两个行业存续债规模不大。

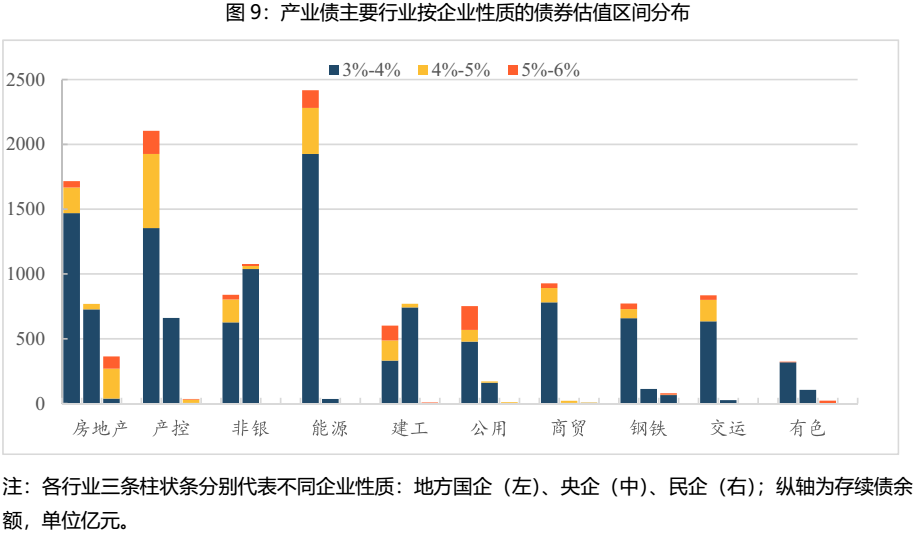

区分企业性质来看主要行业的债券分布,除非银外,其他行业均以地方国企为主要发债主体,不同的是地方国企的债券估值分布,地方国有能源企业、产控平台中有较大规模的4%-6%以上债券(绝对规模),而地方国有建工、公用企业债券中4%-6%占比偏多(相对规模);各行业的中央国有企业债券估值基本在3%-4%;符合评级和期限条件的民企债数量很少,集中在地产行业,且收益率基本在4%以上,少量在钢铁行业且是3-4%估值区间(沙钢)。

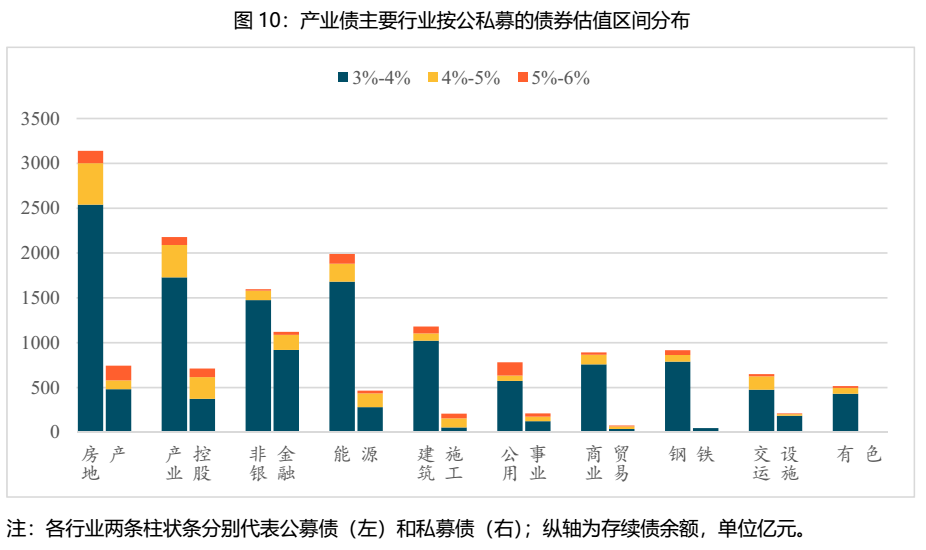

区分公私募债来看,不同于城投债,产业主体以公募债为主,私募债占比稍微高些的仅非银行业(戴姆勒公司发行的PPN),其他行业如地产、产控、能源、建工等4%-6%估值区间的债券占比偏大;5%-6%的债券较多出现在地产公募及私募债、公用事业公募债。

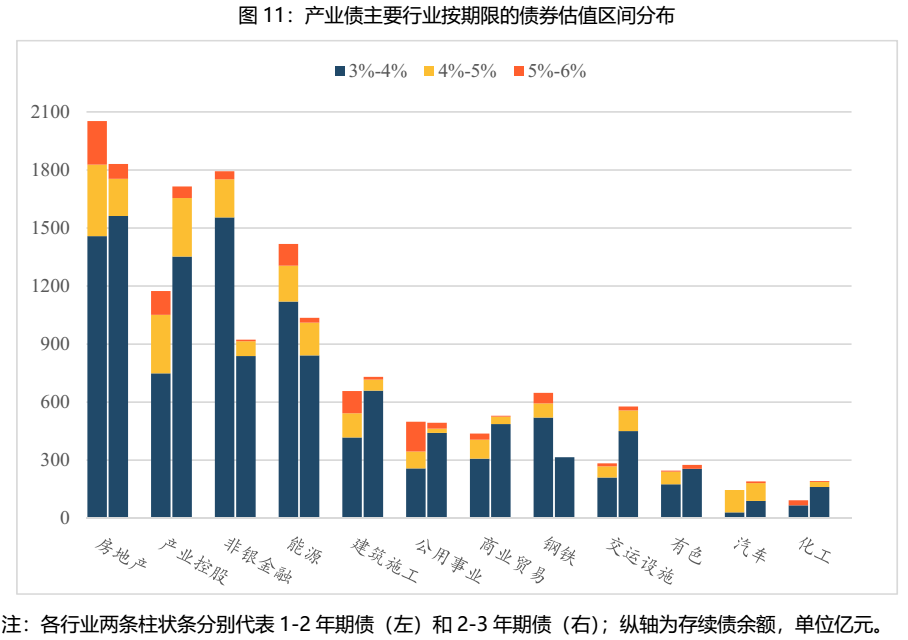

分期限区间来看,各行业差异较大:地产行业债券整体期限分布较均匀,但5-6%债券在1-2年期间较多;产控、交运行业则以2-3年期债券为主;非银则以1-2年期为主且3-4%区间收益率占比较高;建工、公用事业行业期限分布也较均匀,1-2期内4%以上债券规模稍大。

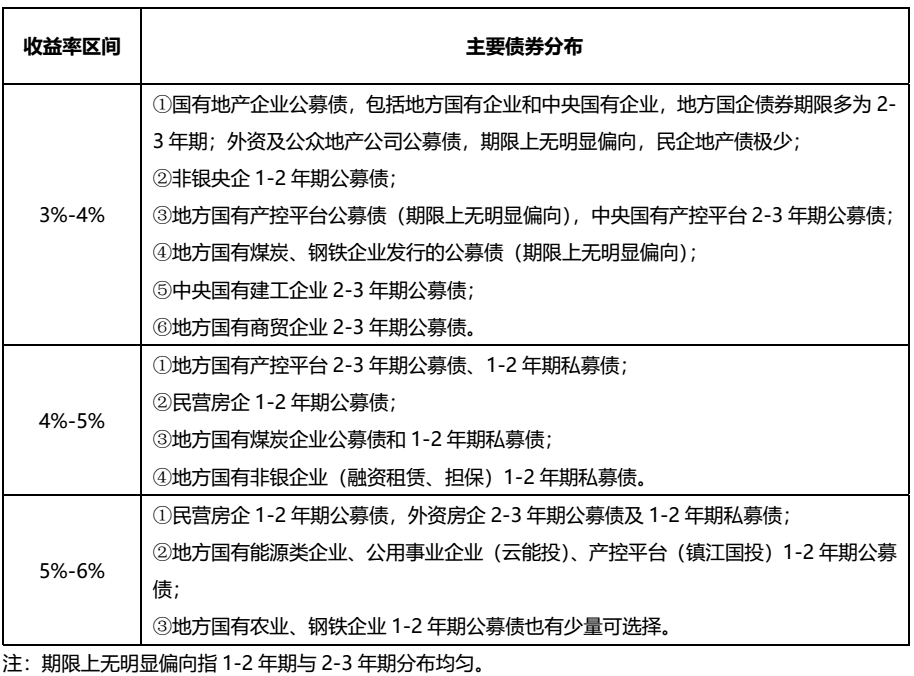

同样,综合以上分布情况来看,可以大致整理出不同估值区间城投债券的主要归属情况,如下表:

整体来看,城投债与产业债整体规模差距不是很大,但收益率区间差别较大,产业债中因大型央企发债较多,因此债券多在3%以下水平,偏利率属性,其他估值区间中则多为城投债,也因此城投债更具有投资吸引力。

若在控制一定风险(评级限定)与期限(1-3年)情况下,对指定收益率区间(3%-6%)的城投、产业分布做出一定分析,城投债主体以江浙两地区县平台私募债为主,中西部省份则以地市级平台为主,债务偏高的贵州、天津等地以省级平台为主;产业债主体则是大多集中在地方国有房企、产控平台、非银企业、煤企、建工平台等,且5%以上的债券不多,可选择性较弱。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“YY评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

YY评级

YY评级