中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:文小森

来源:金融二叉树(ID:jinrongerchashu)

A股市场的下跌带来股票质押的补仓压力,无论是大蓝筹还是中小创大部分都触及到了预警线,甚至平仓线,随着问题股的出现,券商频繁传出爆仓的消息,大众对股票质押的关注度一下集中了起来,虽然比起前几个月热度有所下降,但是股票质押也成为影响投资者分析股价的一个因素,下面就来介绍一下什么是股票质押,以及股票质押的现状。

场内和场外不只差一个“标准化”

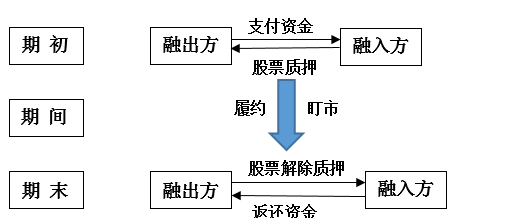

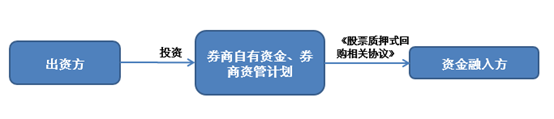

场内股票质押就是大家所熟知的“股票质押式回购”,是指符合条件的资金融入方以所持有的股票或其他证券质押,向符合条件的资金融出方融入资金,并约定在未来返还资金、解除质押的交易,质押期不超过3年。

股票质押式回购交易业务包括初始交易和购回交易两次交易和两次结算,业务模式为:

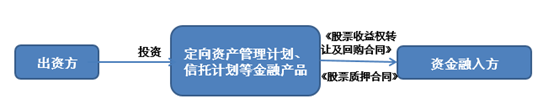

那么场外股票质押是否就是场外股票质押式回购呢,其实不然,场外质押是“股票收益权转让”需要同时签署《股票收益权转让及回购合同》和《股票质押合同》,场外股票质押通常被认定为非标业务,通常是由信托计划、基金子公司专户、券商定向产品承接。在《证券期货经营机构私募资产管理业务管理办法》(征求意见稿)出来之前,券商集合计划是不能投资场外股票质押的,因为集合计划不能直接投资于非标资产,《管理办法》对非标资产进行了更具体的划分和规定,无论是场内还是场外股票质押业务被划分在了非标资产范围里,而且集合计划投资非标资产不需要再借助私募基金和信托计划。

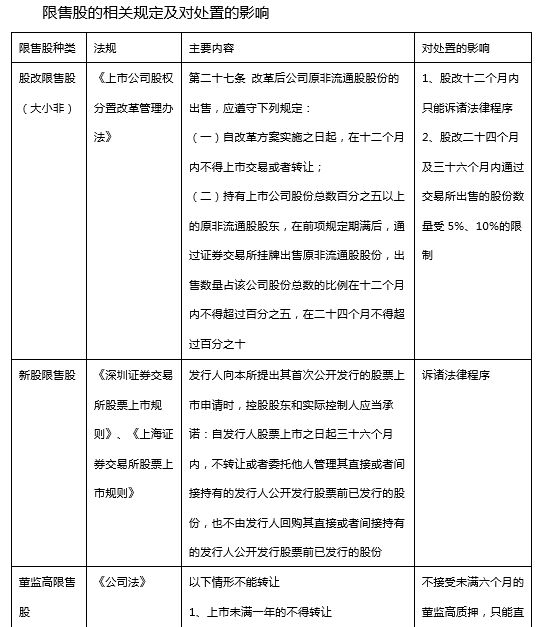

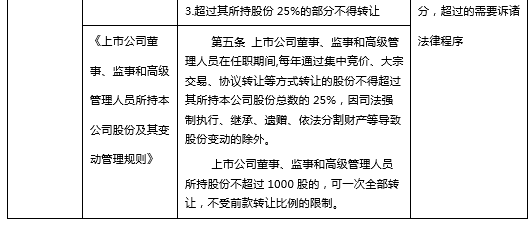

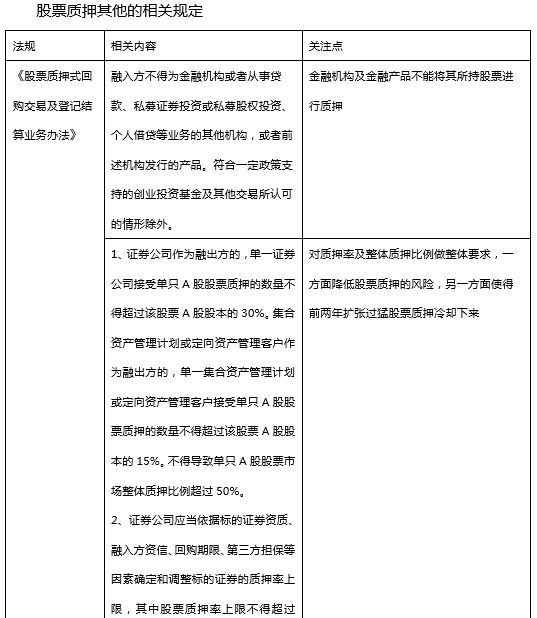

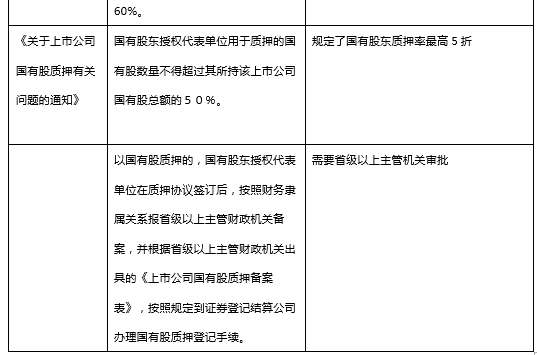

股票质押的相关法规

股票质押的业务模式

在监管机构没有限制嵌套、没有产品税之前,股票质押产品交易结构和业务模式真的是花样百出,层层嵌套、逐层扒皮,不仅效率降低,成本也随之升高。资管新规的出现,正本清源,使得股票质押的产品结构更加明晰,业务模式更加简单。

模式一 场外:

模式二 场内:

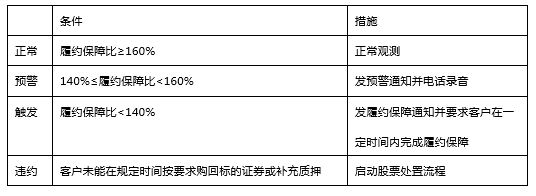

履约盯市

履约保障是交易双方为增强交易履约信用而采取的一系列保障措施。

履约保障比例=∑[(初始交易的标的证券数量╳该标的证券的当前价格+补充质押的标的证券的数量╳该标的证券的当前价格+送股及转增股数量╳该标的证券的当前价格一部分解除质押额标的证券数量╳该标的证券的当前价格)+待购回期间分派且未提取的税后红利或利息-预扣预缴个人所得税(如有)]/∑(初始成交金额+补充交易金额)

一般券商履约保障比为140%,160%

履约保障类型及措施:

可以明显看出,大家最关心的其实就是违约这一步,担心券商“哐哐”砸盘。这点大家可以稍放心一下,监管机构已经出了窗口指导,股票质押爆仓的公司不能在二级市场砸盘。金主爸爸挥一挥衣袖不留下一点资金,只留下券商自己暗自神伤,金亚、长生说起来都是血泪史,券商心里苦,但是券商不说,勒紧自己的裤腰带寻找下一个靠谱的融资者。

股票质押市场情况

整体市场质押情况:

数据来源:Wind

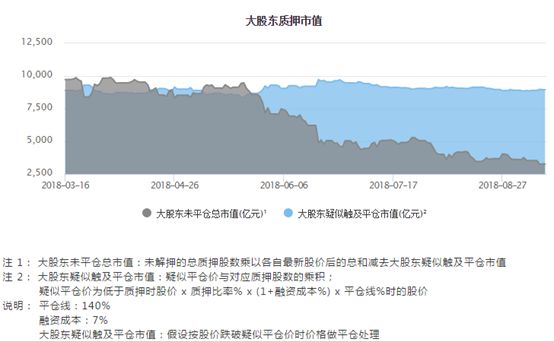

大股东场内质押情况:

数据来源:Wind

大股东场外质押情况:

数据来源:Wind

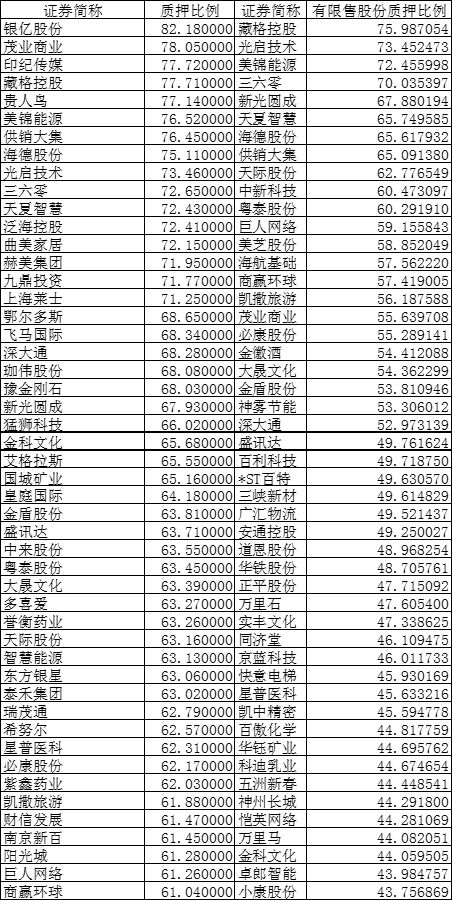

下表分别是质押比例、限售股质押比例前50的公司。

一些存续的股票质押,质押率普遍较高,甚至达到7折,质押比例也很多达到了100%,以至于很多股东并没有补充质押物的能力,融资难导致了资金链的紧张,增加了补充现金及部分赎回的压力,除此之外以前很多股东采用置换质押的方式由于质押率的限制导致无法达到之前质押的融资规模,而相继带来的还款压力,导致很多股东在违约的边缘疯狂试探,而限售股质押期限的错配又使券商面临着巨大的违约处置压力。

无论是股票质押新规的出现还是股票市场的震荡,使得前两年发展过快的股票质押市场迅速冷静下来,也不再是靠质押率战和价格战,而是回归股票质押的根本,考虑标的证券的股性和融资人的资质及其还款能力。虽然股票质押风险的这次小爆发使得很多券商和银行都很难受,但是也为接下来股票质押市场的健康发展奠定了基础。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“金融二叉树”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 股票质押现在怎么样了?

金融二叉树

金融二叉树