金融与科技知识服务平台,提供研究 + 咨询 + 品牌 + 培训 + 传播等服务,目前已经服务超过300家机构;更多精彩内容请登陆网站:01caijing.com。

作者:蓝胖子

来源:ABS视界(ID:ABS-ABN)

1 自营资金可以投资吗?

银行自营投资公募REITs,其资本占用情况取决于公募REITs的模式。《商业银行法》明确规定,商业银行在境内不得从事信托投资和股票业务,不得投资于非自用不动产,不得向非银行金融机构和企业投资。而“基础设施REITs试点通知”特别强调推进基础设施REITs试点应坚持权益导向。目前基础设施REITs是偏债性还是股性,市场仍有争议。投资REITs如何计提风险资本也尚未有明确的细则出台。

当然,若按资产证券化资产计提风险资本,将降低商业银行的风险资本占用。根据《商业银行资本管理办法(试行)》附件9——《资产证券化风险加权资产计量规则》,对于评级AA-及以上的资产证券化产品,应按20%进行资本计提。若将REITs按资产证券化资产计提风险资本,投资基础设施REITs可降低商业银行的风险资本占用。

2 理财资金有动力吗?

根据《商业银行理财业务监督管理办法》以及《商业银行理财子公司管理办法》,银行理财子公司发行的公募和私募理财产品以及商业银行发行的私募理财可以投资上市交易的股票。因此,现行理财监管规则对理财资金进入资本市场已没有制度障碍。

据《中国银行业理财市场报告(2019年)》披露,2019年末,固定收益类理财产品存续余额为18.27万亿元,占全部理财产品存续余额的78.06%;混合类理财产品存续余额为5.05万亿元,占比为21.59%;权益类理财产品占比为0.34%,商品及金融衍生品类理财产品占比较少。银行当前权益投资以混合类产品中的权益资产投资为主,主要与银行当前客户的风险偏好有关。在以固收为主导,风险厌恶的客户群体中,银行出于稳定净值表现及产品规模的需要,短期内仍会延续泛固收类产品为主的配置思路,不会贸然大幅提升权益类比重。此外,结合银行理财募集情况来看,短久期和定开产品占比七成以上,中长久期占比相对较低,而股票投资短期波动较大、追求长期回报,与当前银行理财产品相对较短的期限结构及追求净值平稳表现的诉求有一定不匹配。因此,短期而言,银行理财资金不会大规模进入股市,无论从理财子公司战略重心,还是人员配置、管理风险偏好等方面考虑,权益资产不是重点聚焦领域。不过,长期而言,理财产品对权益资产的配置比例将持续提高。

3 财务顾问能当吗?

《公开募集基础设施证券投资基金指引(试行)》第十条规定,基金管理人可以与资产支持证券管理人联合开展尽职调查,必要时还可以聘请财务顾问开展尽职调查,但基金管理人与资产支持证券管理人依法应当承担的责任不因聘请财务顾问而免除。基金管理人或其关联方与原始权益人存在关联关系,或享有基础设施项目权益时,应当聘请第三方财务顾问独立开展尽职调查,并出具财务顾问报告。财务顾问应当由取得保荐业务资格的证券公司担任。

《商业银行理财子公司管理办法》第二十四条规定,银行理财子公司可以申请经营下列部分或者全部业务:(一)面向不特定社会公众公开发行理财产品,对受托的投资者财产进行投资和管理;(二)面向合格投资者非公开发行理财产品,对受托的投资者财产进行投资和管理;(三)理财顾问和咨询服务;(四)经国务院银行业监督管理机构批准的其他业务。

从财务顾问的准入要求和理财子公司的经营范围看,证监会主导的交易所模式下,理财子公司无法以财务顾问的方式参与到基础设施REITs的承销中。当然,银行或可通过旗下控股的综合化子公司直接开展保荐承销,同时也可以项目协调人的角色参与REITs项目,介绍撮合有REITs发行需求的潜在客户和证券公司,收取手续费。

4 银行参与REITs有优势吗?

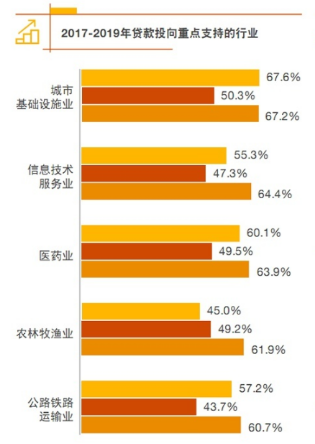

长期以来,基础设施领域优质企业主要依赖间接融资,且以银行贷款为主。根据《中国银行家调查报告(2019)》,城市基础设施业连续三年位于贷款投向重点支持行业榜首,银行长期参与基建项目的经验,对REITs的底层资产更了解。

此外,REITs的底层资产为基础设施,其本质上是非标项目。因此对非标资产来说,商业银行有着近10年的投资历史,较证券公司、基金公司更加擅长,而后者的擅长领域则是股票、债券等标准化资产的投融资业务。

5 二级市场配置价值几何?

REITs的优点无需多言。但是对于商业银行而言,对基础设施REITs进行二级市场配置可能性价比可能不高。REITs的基础资产期限比较长,而理财资金投资策略以持有至到期为主,对银行理财来说资产负债管理难度大。同时,一旦REITs流动性加大,商业银行在二级市场上投资REITs将会面临不小市场风险,而相较于证券公司、基金公司,商业银行在市场风险的管理方面并无特别优势。

6 REITs真的可以不管主体信用吗?

根据《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》基础设施REITs优先支持基础设施补短板行业,包括仓储物流、收费公路等交通设施,水电气热等市政工程,城镇污水垃圾处理、固废危废处理等污染治理项目。鼓励信息网络等新型基础设施,以及国家战略性新兴产业集群、高科技产业园区、特色产业园区等开展试点。从“基础设施REITs试点通知”来看,除了仓储物流底层资产为不动产外,基础设施REITs聚焦的资产多属于特许经营权。在目前基础设施交易市场不活跃,评估公允性较弱的情况下,关注主体信用,可能成为不得不为的一种风控方式。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ABS视界”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 关于商业银行公募REITs参与程度的思考

ABS视界

ABS视界