地产人必关注的老字号

作者:小债看市

来源:小债看市(ID:little-bond)

曾经是“闽系”房企的一股清流,近年来却一改佛系激进扩张,跨入千亿背后,中骏集团债务高企、盈利能力弱、经营获现能力恶化等后遗症显现。

4月12日,标普确认中骏集团控股(01966.HK)的“B+”长期发行人信用评级,以及对该公司未偿高级无抵押票据的“B”长期发行评级,展望“负面”。

标普认为,由于中骏集团广泛的土地收购、投资性地产的大量资本支出以及盈利能力的减弱,未来12个月内其杠杆率可能不会显著降低。

同日,中骏集团2025年到期的美元债出现异动,其去年11月发行的息票7%票据每1美元下跌了2.3美分至98.7美分,创出最大跌幅纪录。

《小债看市》统计,目前中骏集团共存续7只美元债,存续规模有32.5亿美元,其中有两只债券将于一年内到期。

近年来,在行业的火热行情中,多年稳健经营的中骏集团,终究还是走上了激进扩张之路,2017年至2019年其合约销售金额平均增速为56%。

2020年,中骏集团实现销售额1015.4亿元,首次突破千亿,同比增加26.1%,但其中权益销售比仅为55%。

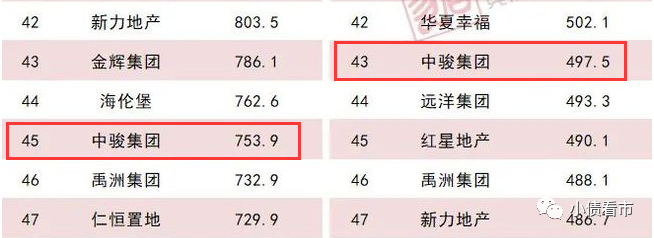

据克而瑞排名显示,中骏集团以753.9亿操盘金额排名第45位;以497.5万平方米操盘面积位居第43位。

克而瑞房企排名

然而,为冲规模中骏集团激进拿地,不仅推高了财务杠杆,而且也消耗了大量现金流,同时由于权益销售占比较低,其“千亿”的成色也被业内诟病。

据官网介绍,中骏集团创办于1987年,总部设于上海,是一家专注于房地产开发及相关业态的综合性城市运营服务商,2010年2月在港交所主板上市。

中骏集团业务体系涵盖住宅开发、商业地产、长租公寓、文化旅游地产、产业地产,大型购物中心的营运管理、住宅与公共设施的物业管理、教育、健康管理等业务板块,以及基金管理及投资等金融服务。

从股权结构看,中骏集团的控股股东为新升控股,持股比例为39.15%,公司实际控制人为黄朝阳。

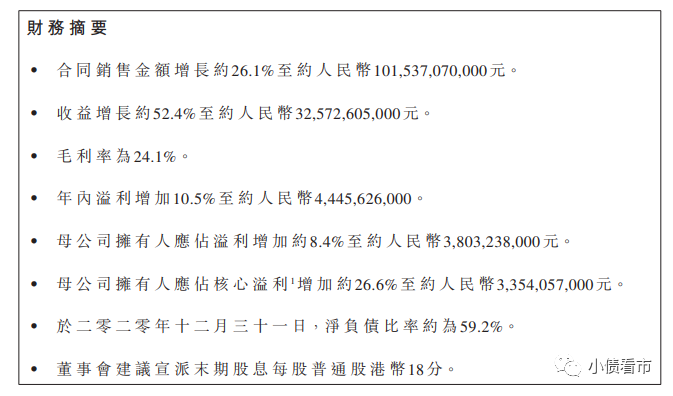

据年报显示,2020年中骏集团收益增长52.4%至325.73亿元;母公司拥有人应占溢利增加约8.4%至38.03亿元。

值得注意的是,虽然营业收入规模大增,但中骏集团盈利能力却在减弱,“增收不增利”现象明显。

财务摘要

同时,由于中骏集团大手笔拿地,其经营性现金流净额已经连续两年净流出,2019年和2020年该指标分别为-70.88亿和-33.78亿元。

另外,近年来中骏集团销售毛利连续下滑,利润空间不断被压缩,2018年至2020年其毛利率分别为34.6%、27.6%以及24.1%。

截至2020年,中骏集团拥有总土地储备建筑面积3768万平方米,权益土地储备建筑面积2566万平方米;去年新增土地储备建筑面积1075万平方米,总土地成本405.5亿元,权益成本322.8亿元。

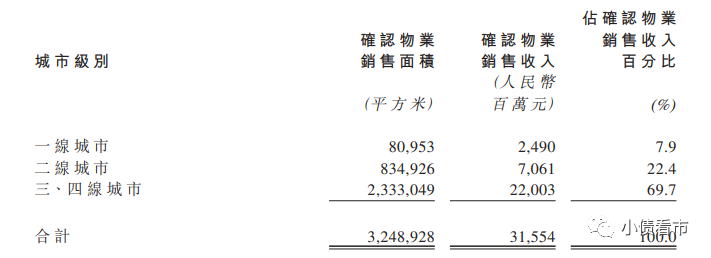

从城市能级来看,中骏集团投资主要集中在二线和三四线,所占土地储备成本分别达22.4%和69.7%,一线城市仅7.9%。

城市级别

同报告期,中骏集团总资产为1706.14亿元,总负债1314.62亿元,净资产391.53亿元,资产负债率77.05%。

从房企融资新规“三道红线”看,中骏集团扣除预售款外的资产负债率为68.7%,净负债率为59.2%,现金短债比是1.3,三道红线达标。

然而,中骏集团较低的净负债率,主要由于合作开发、少数股东权益规模扩大所致,存在“明股实债”嫌疑。

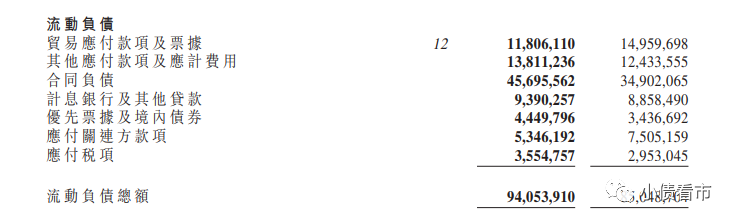

《小债看市》分析债务结构发现,中骏集团主要以流动负债为主,占总债务的72%。

截至2020年,中骏集团流动负债有940.54亿元,主要为短期借款和应付账款及票据,其一年内到期的短期债务有138.4亿元。

流动负债情况

相较于短期债务规模,中骏集团流动性尚可,其账上现金及现金等价物有184.15亿元,可以覆盖短债。

除此之外,中骏集团还有374.08亿非流动负债,主要为长期借款,其长期有息负债合计327.23亿元。

整体来看,中骏集团刚性债务有512.48亿元,主要以长期有息负债为主,带息债务比为39%。

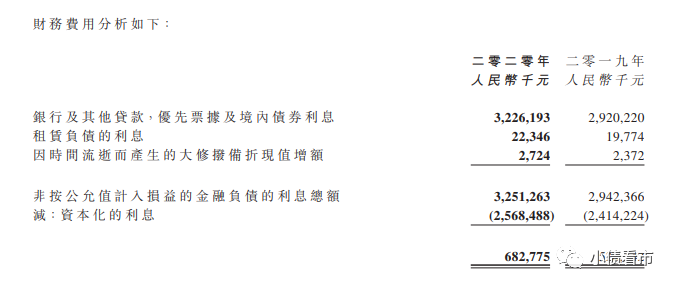

刚性债务逐年攀升,中骏集团的财务支出压力徒增,去年其融资成本为6.83亿元,同比增长30%,对利润形成严重侵蚀。

财务费用情况

近年来,中骏集团偿债资金主要来源于外部融资,其融资渠道较为多元,除了发债和银行借款外,还通过应收借款、股权融资、股权质押及信托等方式融资。

总得来看,近年来中骏集团极速狂奔,虽然实现千亿目标,但其权益销售占比较低,主要通过合营做大规模;高速扩张的背后以牺牲利润为代价,盈利能力弱、毛利持续下滑;同时由于激进拿地,其经营现金流被掏空。

1984年,年仅18岁的黄朝阳远赴东北,从经营机械零配件开始走上创业之旅。

三年后,黄朝阳回到泉州创建了中骏集团,最初涉足机电行业,1996年又转战房地产,开发了第一个商住项目“中骏·骏达中心”。

作为“闽系”房企的一员,最初中骏的发展速度一直很稳健,直到2013年才突破100亿元规模。

2017年,黄朝阳坐不住了,提了一个千亿目标“三步走”战略:2018年500亿,2019年800亿,2020年过千亿。

此后,中骏集团开始攻城略地,进入发展快车道。

当年,中骏集团购入38个项目,总价为321.67亿元,为2016年拿地金额的近3倍,几乎等于全年的销售额。

在2019年,中骏集团全年业绩总量达到805亿元,同比涨幅52%,距离千亿目标仅一步之遥。

同年,中骏正式确立 “一体两翼”发展模式,即以地产开发为主体,新零售购物中心和长租公寓为两翼。

目前,千亿目标虽已拿下,但近年来高企的拿地销售比,几乎把中骏集团的现金流掏空,随着债务规模和负债率迅猛跃升,其偿债压力和债务风险值得警惕。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“小债看市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

小债看市

小债看市