中国最专业、最具规模的信用评级机构之一。 业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级,以及债券投资咨询、信用风险咨询等其他业务。

作者:爱读财报的面包君

来源:面包财经(ID:mianbaocaijing)

香港的资本市场在2018年迎来了25年以来最大的改革,并且修改部分上市规则,IPO新规允许上未盈利的生物科技公司赴港上市。在新政正式实施后,2018年6月至今短短两个多月时间先后有6家生物科技公司提交了招股书。

当前,这6家生物医药企业均暂未盈利,产品仍在研发中,商业化前景存在诸多不确定性。

从港股IPO新政实施之后的情况来看,在生物制药领域港股实际上已经有点“VC”化的趋势:二级市场投资者取代传统意义上C轮、D轮、E轮……投资者。

IPO新政之后,宽松的上市条件,让港股很可能会成为全球生物制药新兴公司的聚集地。也许,生物医药行业未来的投资格局可能会是这样的:天使轮—A轮、B轮—港股轮。

医药是能诞生大牛股的行业,但研发失败风险也相当高。如此密集的IPO攻势,亏损的生物医药研发公司是蜜糖还是毒药?

今天做个集体素描。

六家公司都在亏损中,仅有一款获批上市

近期公布了招股书的六家生物科技公司,都是做临床研发的公司,在研药物均处于进程中。其中,最快的新药仍处于申报过程,没有正式上市或已经商业化的药品,6家公司自成立至今均处于亏损状态。以下是6家公司在聆讯资料中公布的亏损情况:

上述6家公司2016年合计亏损高达12.33亿美元,2017年亏损略微减少,但合计亏损仍然有10.55亿美元。

其中,信达生物是近两年亏损最多的公司,两年合计亏损12.61亿美元,亏损最少的公司是AOBiome,2016、2017年合计亏损2047.9万美元。但根据已公布的聆讯资料,信达生物目前的在研药品也是6家之中最多的共计17种。

那么我们接下来分别看一下这6家公司的主要研究方向和目前的在研药品。

华领医药:最快要到2020年才能获批

华领医药是一家针对于糖尿病进行研发的临床阶段医药公司,主要在研产品为口服药物Dorzagliatin(HMS5552)。公司目前在国内有两项三期的临床试验,预计最快在2019年下半年发布Dorzagliatin的三期临床实验结果,如果可以获得有效的结果,公司预计最快在2020年之前取得国家药品监督管理局(或CDA)的批准。

以下是公司的7种在研新药及及研发进度:

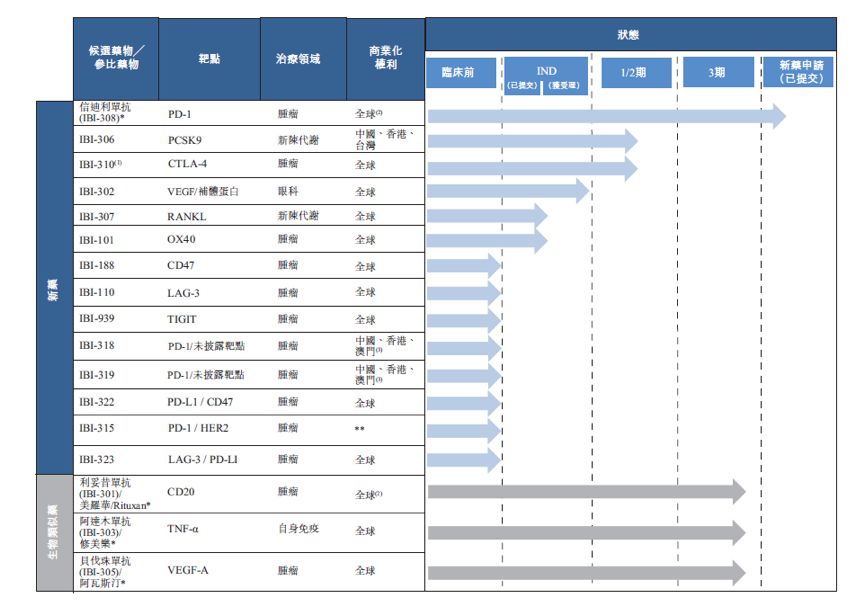

信达生物:最快2019年推出信迪利单抗药

信达生物是一家抗体药物研发公司,目前在研项目共计四大类17个药品,其中14种为新药,剩余3种为生物仿制药,药品种类包含肿瘤、眼科、自身免疫和代谢疾病。

在所研发的抗体药中已有4种在中国进入了后期的临床开发阶段。除了国内的开发,公司还获得了FDA就有关信迪利单抗(IBI-208 )的IND申请授出批准,并计划在美国启动信迪利单抗的多种新1b/2期临床试验。由于信迪利单抗已在中国获批,公司预计最快2019年推出信迪利单抗药品。

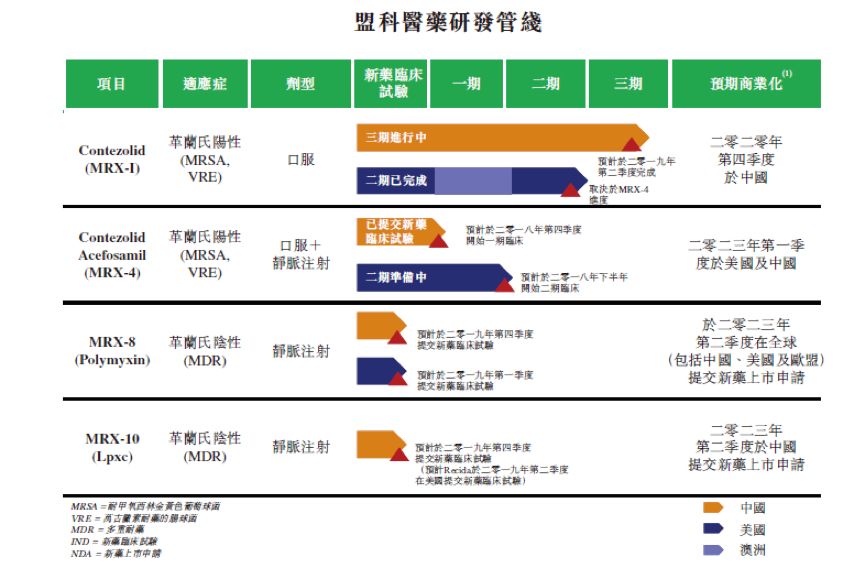

盟科医药:最快要2020年底才有产品上市

盟科医药是以研发多重耐药即超级细菌感染的抗菌药为主。公司的在研项目只有4个,其中主要产品有治疗革兰氏阳性多重耐药菌感染的contezolid(MRX-I)以及contezolid acefosail(MRX-4)。公司研发最快的项目MRX-I预计最快2020年年底在国内上市。

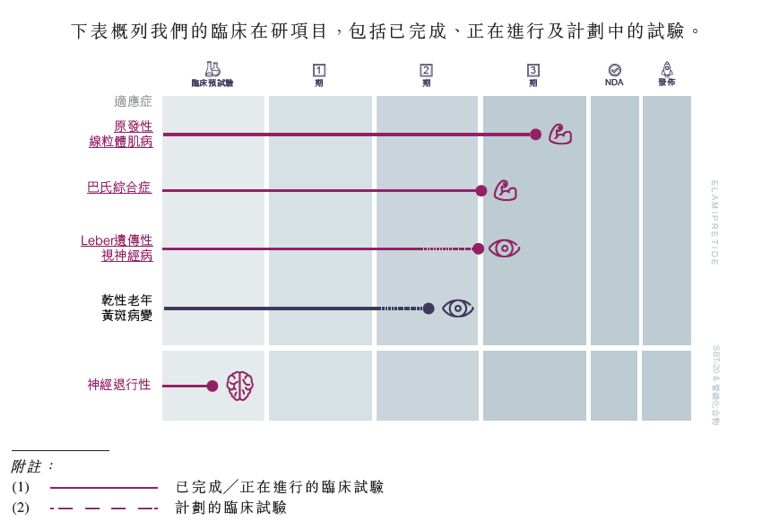

Stealth BioTherapeutics Corp:最快也要等到2019年底

Stealth BioTherapeutics Corp(以下简称Stealth Bio)是一家总部位于美国的临床阶段生物科技公司,主要用于研发线粒体功能失调相关疾病。公司目前的在研项目有5个,其中原发性线粒体肌病(elamipretide)的研发已进行到3期临床试验,预计最快于2019年年底上市。

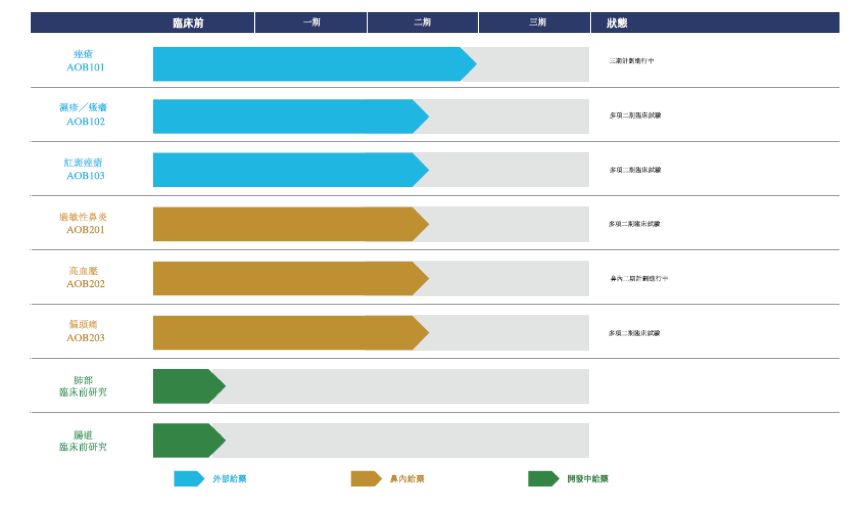

AOBiome Therapeutics,Inc.:最快要等到2020年底

AOBiome Therapeutics,Inc.(以下简称AOBiome)同样也是一家总部位于美国的临床阶段生物科技公司。AOBiome专注于炎症、中枢神经系统紊乱疾病及其他全身性疾病治疗的研发。公司目前正在进行六项项目的临床试验,其中痤疮的二期临床试验已经完成,预计2019年上半年开始进行三期临床试验,公司首个微生物疗法最早可于2020年年底推出。

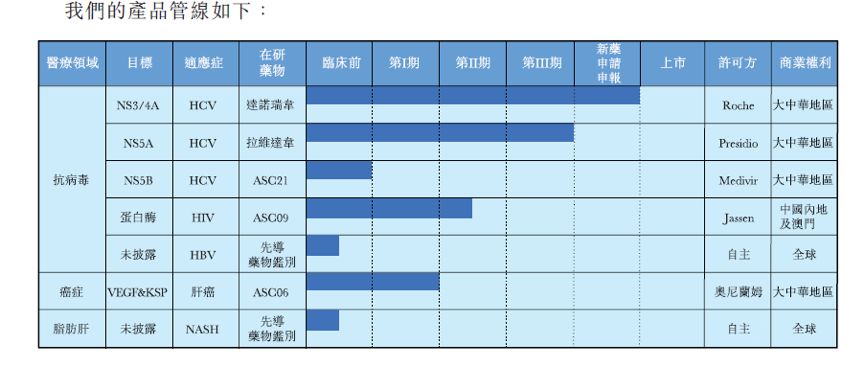

歌礼药业:戈诺卫获批,即将开始商业化

歌礼药业是一个一体化抗病毒平台,专注于抗HCV、HIV以及HBV同类最佳创新药物的开发。公司目前有5项抗病毒药物的发现可开发计划,包括两个已处于临近商业化阶段的丙肝在研药物和一个已经完成二a期临床试验的HIV在研药物。此外,还有一个癌症和脂肪肝在研药品。

公司的核心产品包括戈诺卫(达诺瑞韦)、拉维达韦、ASC09以及ASC06。目前中国食品药品监管总局于2018年6月8日授出有关戈诺卫的新药申请批准,并在国内开始将戈诺卫进行商业化。以下是公司7个在研药品的研发进度。

总体来看,6家已在港交所递交了招股书的生物科技公司,其多数的项目仍处于研发初期和中期阶段,进入后期阶段的在研药品较少,距离最终上市到获得收益都还有很长一段时间。

以AOBiome为例,公司自2012年成立至今,由于没有新药进入到商业化阶段,所以暂时没有盈利,而公司所研发的新药最早要到2020年年底才能上市。换句话说,未来还有三年左右的时间公司仍会处于持续亏损的状态。

那么,除了上述公司目前的亏损状况以及未来仍然持续的亏损状况外,还有那些不利因素呢?

研发和商业化是否能达预期?

根据聆讯资料显示,目前集体在港股进行IPO的这6家公司基本上都是临床阶段的生物科技公司,面临的风险也大致相同,均来自于财务状况、额外资本需求、研发的不确定性以及审批的确定性。

首先,对于这几家初创型的临床试验阶段的公司来说,亏损的状态在未来仍会继续,而目前研发产品所投入的资金均来自于定向增发优先股募集的资金(主要是风险投资),并已将绝大部分募集资金投入到研发中。

由于候选药物在能够为公司提供产品销售收入之前,还需要完成临床开发、监管审批、大量市场推广,仍需要投入大量的资金,不排除需要获得额外融资为公司的运营提供资金。

其次,临床试验阶段的生物科技公司在很大程度上都会依赖候选药物最终研发的成功与否和物色额外候选药物的能力。如果公司无法物色新的候选药物,以及在研发的过程中由于研发耗时长久、过程复杂等诸多不确定因素,会导致临床研发的任何阶段均有可能失败。而且早期临床实验结果也未必可以代表未来的成果,因此未来还有可能导致不会获得监管的批准。那么公司的前期投入不但无法收回,还将对后续的发展产生重大不利影响。

最后,这6家年轻的公司均没有医药产品商业化的经验,甚至没有自己的营销及销售机构,一旦候选产品上市,在没有有效的销售、营销及分销机构的情况下,新产品如果不能获得充分的市场接受度,那么公司将无法产生收益甚至无法获取盈利。

虽然,临床试验阶段的生物公司都具备较为广阔的发展空间,但其所面临的风险也是不容忽视的,尤其是公司的在研新药是否能成功并获得监管批准,最后在市场中获得收益,将是这些新兴公司面临的首要问题。

目前,新药研发及商业化的竞争又异常的激烈,一些我们熟知的大型制药以及生物制药公司比如强生以及辉瑞公司也会做类似的研究。如果竞争对手的产品对更早的开发及商业化,那么同类型的产品可能会因此被淘汰或不具备竞争力。

短短两个月已经有6家公司申请IPO,未来可能会有更多。面对那些已经具有强大研发优势以及资金支持的制药公司,这波上市潮中涌入赛道的生物医药公司,谁能跑出来呢?

P.S 公司在香港上市与美国上市的对比

在港交所上市新政正式实施后,扎堆IPO的生物科技公司中有两家还是美国企业,那么为什么不在美国直接进行IPO呢?非要飘洋过海的跑到香港来进行IPO呢?

我们先来简单看一下两个市场的发行要求:

对比两个市场来看,在香港上市尤其是香港创业板上市,其上市的要求相对较低,尤其是香港在修订上市规则后,对于生物科技公司的要求放的更为宽松,只要公司的核心产品研发时间不少于12个月,且至少有一项核心产品进入第二期或第三期临床试验就可提出上市申请。此外,IPO新规还允许尚未盈利的生物科技公司赴港上市。

从美股医药板块的情况来看,一款重磅药足以成就一家百亿美元的上市公司,有几款重磅药在手就有可能成为巨头候选人。但无论对于公司还是投资人而言,这都是一场豪赌。

从港股IPO新政实施之后的情况来看,在生物制药领域港股实际上已经有点“VC”化的趋势:二级市场投资者取代传统意义上C轮、D轮、E轮……投资者。

IPO新政之后,宽松的上市条件,让港股很可能会成为全球生物制药新兴公司的聚集地。也许,生物医药行业未来的投资格局可能会是这样的:天使轮—A轮、B轮—港股轮。

股民成了风险投资人。(JW)

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经